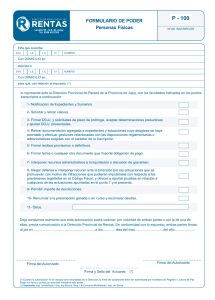

Codigo Fiscal del Neuquen

Anuncio