Oriental Trust - Oriental Bank

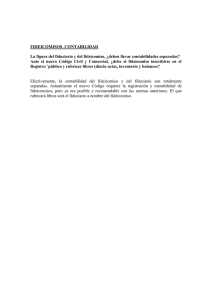

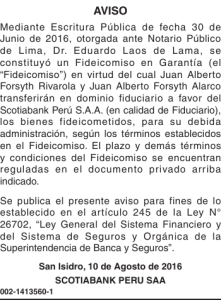

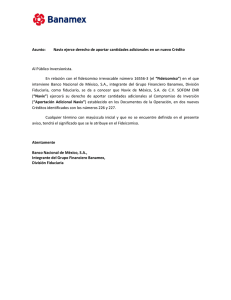

Anuncio