ANÁLISIS DE LAS SOCIEDADES FINANCIERA

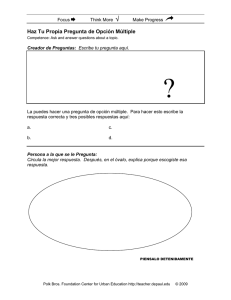

Anuncio