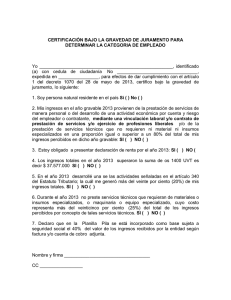

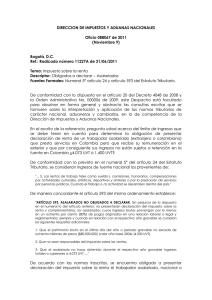

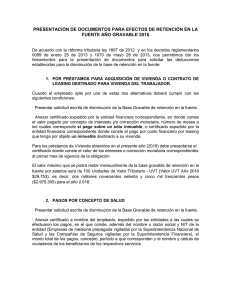

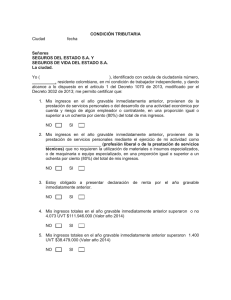

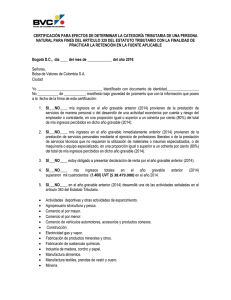

Nueva Legislacion

Anuncio