La Tributación de las rentas en especie en el Impuesto

Anuncio

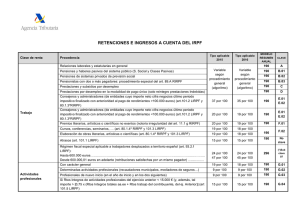

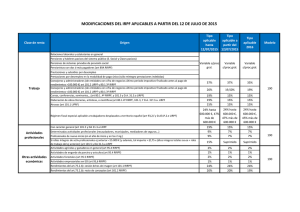

CAPÍTULO 1.- CONCEPTO Y DELIMITACIÓN POSITIVA Y NEGATIVA DE ESTA CATEGORIA DE RENTA .. 4 1.1. Entrega a los trabajadores de acciones propias ....................................................................... 4 1.2. Gastos de estudio para la actualización, capacitación o reciclaje del personal ....................... 5 1.3. Gastos por cantinas, comedores de empresas o economatos ................................................. 5 1.4. La utilización de los bienes destinados a los servicios sociales y culturales del personal empleado ......................................................................................................................................... 6 1.5. Las primas o cuotas satisfechas por la empresa en virtud de contrato de seguro de accidente laboral o de responsabilidad civil del trabajador ............................................................................. 7 1.6. Gastos por seguros de enfermedad .......................................................................................... 7 1.7. Prestación de servicio educativo a los hijos de los empleados ................................................ 7 1.8. Servicio de transporte .............................................................................................................. 8 1.9. Préstamos otorgados por la empresa con anterioridad al 1 de enero de 1992 ....................... 9 CAPÍTULO 2.- CRITERIOS DE VALORACIÓN........................................................................................... 9 2.1. Normativa aplicable .................................................................................................................. 9 2.2 Criterios generales de valoración ............................................................................................ 10 2.2.1. Regla General.- Valor de mercado. ................................................................................. 10 2.2.2. Coste para el pagador.- ................................................................................................... 11 2.2.3. Importe satisfecho .......................................................................................................... 12 2.2.4. Precio ofertado al público del bien derecho o servicio de que se trate.-........................ 12 2.2.5. Valor Catastral.- ............................................................................................................... 13 2.2.6. Criterios establecidos en los artículos 34 y 37 de la Ley del IRPF .................................... 13 2.3. Acuerdos previos de valoración.- ........................................................................................... 14 2.4. Integración del ingreso a cuenta ............................................................................................ 14 CAPÍTULO 3. RETRIBUCIONES ESPECÍFICAS........................................................................................ 15 3.1. Entrega y utilización de vivienda ............................................................................................ 15 3.1.1. Reglas de Valoración ....................................................................................................... 15 3.1.2. Casos particulares ........................................................................................................... 17 3.2. Entrega y utilización de vehículos ........................................................................................... 20 3.2.1. Reglas de valoración ........................................................................................................ 20 3.2.2. Casos particulares de valoración ..................................................................................... 22 3.2.3. Determinación del grado de afectación de los vehículos de uso mixto .......................... 22 3.2.4. Carga de la prueba .......................................................................................................... 29 3.3. Entrega de acciones y participaciones sociales ...................................................................... 30 3.3.1. Normativa fiscal aplicable ............................................................................................... 30 3.3.2. Normativa laboral aplicable ..................................................................................................... 38 3.3.3. Mercado de Valores ................................................................................................................. 38 3.4. Caso particular de las opciones sobre acciones ...................................................................... 39 3.5. Viajes, Seguros y estudios ....................................................................................................... 42 3.5.1. Exclusión de la calificación de retribución en especie de determinados estudios realizados por los empleados .................................................................................................... 43 3.5.2. Primas o cuotas satisfechas por la empresa en virtud de contrato de seguro de accidente laboral o de responsabilidad civil del trabajador ...................................................... 44 3.5.3. Seguros de enfermedad .................................................................................................. 45 3.6. Ayudas de comedor, transporte y guardería .......................................................................... 45 3.6.1. Ayudas comedor .............................................................................................................. 45 3.6.2. Transporte ....................................................................................................................... 47 3.6.3. Guarderías ....................................................................................................................... 49 3.7. Préstamos sin interés o a tipo inferior al de mercado ............................................................ 52 3.7.1. Préstamos con tipo de interés inferior al de mercado, concedidos por entidades financieras a sus trabajadores. .................................................................................................. 53 3.7.2. Préstamos con tipo de interés inferior al de mercado, concedidos por entidades financieras a sus trabajadores, para adquisición de vivienda habitual. .................................... 54 3.7.3. Anticipos de mensualidades de salarios. ......................................................................... 54 CAPÍTULO 4. INGRESOS A CUENTA SOBRE LA RETRIBUCIÓN EN ESPECIE .......................................... 55 4.1. Introducción............................................................................................................................ 55 4.2. Obligación de practicar ingresos a cuenta .............................................................................. 58 4.2.1.- Reglas generales............................................................................................................. 58 4.2.2. Supuestos especiales ....................................................................................................... 59 4.2.3.- Obligación de ingresar ................................................................................................... 60 4.2.4. Cómputo por la contraprestación íntegra devengada .................................................... 60 4.2.5. Adquisición de la condición de contribuyente por cambio de residencia ....................... 62 4.2.6. Rentas satisfechas en virtud de resolución judicial o administrativa .............................. 62 4.2.7. Comunicación de datos al pagador ................................................................................. 62 4.3. Importe del ingreso a cuenta .................................................................................................. 62 4.4. Imputación temporal de los ingresos a cuenta: ..................................................................... 63 4.5. Ingresos a cuenta sobre retribuciones en especie del trabajo (artículo 102 RIRPF) .............. 64 4.6. Ingresos a cuenta sobre retribuciones del capital mobiliario (artículo 103 del RIRPF) .......... 66 4.7. Ingresos a cuenta sobre retribuciones en especie de actividades económicas (artículo 104 del RIRPF) ....................................................................................................................................... 68 4.8. Ingresos a cuenta sobre determinadas ganancias patrimoniales (artículo 105 del RIRPF) .... 68 4.9. Ingresos a cuenta sobre otras rentas (artículo 106 del RIRPF) ............................................... 69 4.10. Ingresos a cuenta sobre derechos de imagen (artículo 107 del RIRPF) ................................ 69 4.11. Infracciones asociadas a la obligación de retener o ingresar a cuenta ................................ 71 CAPÍTULO 5. LOS RENDIMIENTOS DEL TRABAJO EN ESPECIE EN DERECHO COMPARADO ............... 71 5.1.ITALIA ....................................................................................................................................... 72 5.1.1. Rendimientos del trabajo dependiente en especie. Concepto ....................................... 72 5.1.2. Rentas en especie exentas .............................................................................................. 72 5. 1.3. Valoración de las rentas en especie gravadas ................................................................ 74 5.2. FRANCIA .................................................................................................................................. 76 5.2.1. Las rentas del trabajo en especie. sujeción al impuesto sobre la renta .......................... 76 5.2.2. Reglas de valoración ........................................................................................................ 77 5.2.3. Instrumentos para retribuir a los trabajadores mediante su incorporación al accionariado de la empresa ...................................................................................................... 80 5.2.4. Mecanismos de participación financiera ......................................................................... 84 5.3. PORTUGAL .............................................................................................................................. 87 5.3.1. Rendimientos del trabajo dependiente en especie ........................................................ 87 5.3.2. Reglas de valoración ........................................................................................................ 87 1 El artículo 43.1.1º.a) LIRPF ha sido modificado con efectos desde el 1-01-13 por el artículo 4.1 de la Ley 16/2013 de 27 de diciembre. 2 El artículo 43.1.1º.d) LIRPF ha sido modificado con efectos de 1-01-13 por el artículo 4.2. de la Ley 16/2012 de 27 de diciembre. 3 Fecha en la que se publicó el Boletín Oficial del Congreso con Proyecto de Ley 16/2012. D.T. 24º LIRPF introducida con efectos 1-01-13 por el artículo 4.3. de la Ley 16/2012 de 27 de diciembre 4 - 9 de marzo de 2001 ( JUR 2002, 131969) - - - 13 de febrero de 2.008 ( JUR 2008, 87154) - LEC 1/2000 ( RCL 2000, 34, 962 y RCL 2001, 1892) 2.008 ( JUR 2008, 87154) 13 de febrero de 12 de diciembre de 2.007 ( JUR 2008, 29389) ley del IVA (RCL 1992, 2786 y RCL 1993, 401) - - - - El artículo 23 del RD2064/1995, cuya redacción fue modificada por el Real Decreto 1041/2005, establece en su apartado 2. F. b) que no se computará en la base de cotización a la Seguridad Social: “1.º- La entrega a los trabajadores en activo, de forma gratuita o por precio inferior al normal de mercado, de acciones o participaciones de la propia empresa o de otras empresas del grupo de sociedades, en la parte que no exceda, para el conjunto de las entregadas a cada trabajador, de 12.000 € anuales y en las demás condiciones establecidas en el artículo 41 del RIRPF aprobado por el RD1775/2004 de 30 de julio”. Podemos observar que la legislación laboral se remite íntegramente a la normativa fiscal y deja exenta de cotización, tanto a cargo de la empresa (la cuota patronal Seguridad social a cargo de la empresa asciende al 30,9%), como del trabajador (lo que represente el 6,35%) la entrega gratuita de acciones. - - - o o o o - artículo 42.2.b de esta Ley artículo 13 de la Ley 26/1984, de 19 de julio, General para la Defensa de los Consumidores y Usuarios 5 5 Artículo 99 de la Ley 35/2006 6 Se trata de los casos de prestaciones de servicios, asistencia técnica, obras de instalación o montaje derivados de contratos de ingeniería y, en general, de actividades o explotaciones económicas realizadas en España sin mediación de establecimiento permanente. 6 El impuesto sobre la renta. Comentarios a la Ley 40/1998 y a su Reglamento. Garrigues & Andersen. Madrid 1999. página 620. Ver artículo 82.2 del RD 214/1999, de 5 de febrero REGL. IRPF. 8 La Ley 40/1998, del IRPF, en su artículo 89,3, había previsto las infracciones y sanciones para el incumplimiento del deber de comunicación de datos al pagador de los rendimientos. El propio artículo vinculaba esta regulación a las circunstancias de omisión, total o parcial, incorrección o inexactitud, e incluso falsedad, en la obligación de comunicación de tales datos. El propio legislador distinguía entre infracciones simples y graves y sólo cuando, como consecuencia de dichas conductas omisivas o irregulares, se daban resultados negativos (retenciones o ingresos inferiores a los procedentes) existía el componente subjetivo y objetivo que toda infracción lleva consigo. En la actualidad esta regulación se ha trasladado al artículo 205 de la Ley 58/2003, General Tributaria 7 9 10 En los períodos impositivos 2012 y 2013, este porcentaje se eleva al 21 por ciento (apartado 4 de la Disposición Adicional 35ª de la ley del Impuesto) 10 NFJ 049440 TSJ de Madrid. Sentencia 825/2012, de 2 de octubre. 9 11 El porcentaje del ingreso a cuenta aplicable a los rendimientos de actividades profesionales que se satisfagan o abonen a partir del 1 de septiembre de 2012 y hasta el 31 de diciembre de 2013 será del 21 por ciento y del 19 por ciento a partir de 1de enero de 2014, a excepción de aquéllos a los que resulte de aplicación el 9 por ciento que no se altera. (Ver la redacción legal del artículo 101,apartado 5,a) aprobada por el Real Decreto-Ley 20/2012, de 13 de julio la Disposición Transitoria 23ª de la Ley del IRPF) 11 12 13 Este porcentaje se eleva al 21 por ciento en los períodos impositivos 2012 y 2013. (Ver el apartado 4 de la Disposición Adicional 35ª de la Ley del IRPF) 13 Para esta categoría de rentas, como en el supuesto de las rentas en especie procedentes del arrendamiento o subarrendamiento de inmuebles urbanos, ver nota anterior. 12 14 15 - 14 15 O cualquier otra persona o entidad vinculada con ellas. Mediante actos concertados con personas o entidades residentes o no residentes. 16 Este porcentaje se eleva al 21 por ciento en los períodos impositivos 2012 y 2013. (Ver el apartado 4 de la Disposición Adicional 35ª de la ley del IRPF) 16 www.aci.it 17 La lista de inmuebles exentos de este tributo se encuentra recogida en el artículo 1407-II del CGI. Así por ejemplo está exenta la parte de la vivienda que se destina a consulta de un dentista o despacho de un abogado. También se regulan determinadas exenciones subjetivas en este tributo. En concreto están exentos las personas asistidas o inválidas y los mayores de sesenta años siempre que no sean sujetos pasivos del Impuesto sobre la Solidaridad y la Fortuna. También están exentos los hospitales públicos y las Universidades. En cambio, sí están sujetos los inmuebles destinados a alojamiento del personal administrativo de estos entes si estos disponen de ellos a título privativo.