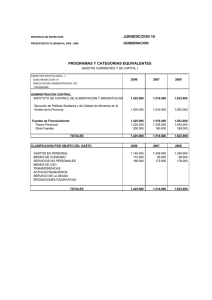

Sistema de Ingresos Públicos - RAFAM

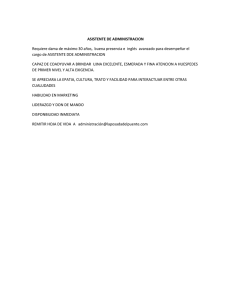

Anuncio