UNITED CAPITAL PUESTO DE BOLSA, S.A.

Anuncio

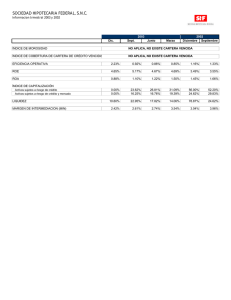

UNITED CAPITAL PUESTO DE BOLSA, S.A. INFORME NUEVA CLASIFICACION – Enero 2014 Ene. 2014 BB+ Estables Solvencia Perspectivas * Detalle de clasificaciones en Anexo Resumen financiero Millones de RD$ constantes de diciembre de 2013 Dic.11 Dic. 12 Dic. 13 Activos Totales 231,1 801,0 1.589,9 Inversiones 180,4 732,2 1.466,1 Pasivos exigibles 109,0 463,5 930,8 Capital y reservas 129,2 124,4 130,3 Patrimonio 122,0 337,5 659,1 Margen Fin. Total (MFT) 8,2 256,4 455,5 Gastos operativos (GO) 11,9 35,7 73,1 Resultado antes Impto. (RAI) -3,7 220,7 382,0 Indicadores relevantes 89,7% 57,9% 52,1% 44,8% 38,6% 32,4% 23,5% 10,8% 7,5% 7,2% MFT / Activos 6,2% GO / Activos 2010 2011 RAI / Activos -3,4% 2012 2013 Adecuación de capital 700,0 2,00 600,0 500,0 400,0 1,00 300,0 200,0 100,0 ,0 ,00 2010 2011 2012 2013 Patrimonio (MM$ eje izq.) Pasivo exigible / Patrimonio (veces eje der.) Fundamentos La calificación asignada a la solvencia de United Capital Puesto de Bolsa, S.A. refleja su buen posicionamiento competitivo; una estructura organizacional adecuada para sus requerimientos operativos y la gestión de los activos bajo su administración; así como un buen nivel de capitalización y bajo endeudamiento. En contrapartida, considera el escaso track record de la compañía en el mercado, que se complementa con mayores políticas formales explícitas para la gestión de cartera propia y manejo de riesgo. Asimismo considera, la alta concentración en sus fuentes de financiamiento, dado por su incipiente desarrollo, así como el descalce entre la duración promedio de su cartera y el plazo de sus pasivos. Además, considera en términos generales la competitividad y exposición a los ciclos económicos de la industria de gestión de activos financieros. United Capital es un puesto de valores, constituido en el año 2007, pero con operaciones normales desde 2012, enfocado a clientes institucionales y personas de gran patrimonio, a quienes les entrega servicios de intermediación de valores, finanzas corporativas, banca de inversión, colocación y distribución de valores, administración de cartera y asesoría financiera. Actualmente, la compañía posee un Rango Patrimonial “Nivel IV”, correspondiente al mayor autorizado por la Superintendencia de Valores de la República Dominicana (SIV). La compañía es controlada, a partir del año 2010, por las sociedades Miraflores Marketing Group Corp, Inversiones Mirlo Company, Inc y Pinecrest Holdings, S.A., todas de propiedad de don Javier Tejada, quien asimismo participa de la propiedad de United Brands, representante del portfolio de marcas de Diageo PLC en República Dominicana. En agosto de 2011, los accionistas realizaron un proceso de capitalización que permitió a la compañía iniciar operaciones normales a principios del año 2012, periodo en el cual ha logrado posicionarse como uno de los principales puestos de bolsa del mercado bursátil dominicano. Al cierre de 2013, United Capital mantenía el primer lugar por montos transados durante el año en el mercado secundario en la Bolsa de Valores de la República Dominicana, con un 46,7% de las transacciones de compra. Los ingresos de United Capital están conformados por aquellos percibidos por las operaciones de intermediación financiera y los rendimientos de su cartera propia, que se encuentra invertida en instrumentos del Banco Central, Ministerio de Hacienda de R. Dominicana, la Asociación Nacional de Ahorros y Préstamos, Parallax Puesto de Bolsa y cuotas de fondos de Pioneer, con una duración promedio en el rango de los 3 a los 6 años. Lo anterior se ha visto reflejado en una alta volatilidad de sus márgenes y retornos. Al 31 de diciembre de 2013, producto de la fuerte actividad alcanzada por la compañía y gracias a la inyección de capital realizada en 2012, la compañía presenta un buen nivel de capitalización y un bajo nivel de endeudamiento, el cual se encontraba concentrado en líneas de crédito bancarias de corto plazo. Perspectivas: Estables Feller Rate considera perspectivas “Estables" para la calificación de United Capital en la medida que en los próximos periodos la compañía consolide un nivel de operaciones que le permita mantener buenos indicadores de rentabilidad y eficiencia, con una estructura de financiamiento que considere acotados niveles de endeudamiento. FACTORES SUBYACENTES A LA CLASIFICACION Analista: Fortalezas Riesgos Buena posición competitiva alcanzada en los No existe un periodo de tiempo suficiente para últimos periodos. Buen nivel de capitalización y bajo endeudamiento financiero. Estructura adecuada para sus requerimientos operativos y la gestión de los activos bajo su administración. realizar un análisis concluyente sobre su desempeño y gestión. Falta de políticas formales explícitas para la gestión de cartera propia y manejo de riesgo. Alta concentración de fuentes de financiamiento. Presencia de descalce en la duración de su cartera propia y sus pasivos. Exposición a ciclos económicos y volatilidad de los mercados financieros. Entorno competitivo. Claudio Salin G. claudio.salin@feller-rate.cl (562) 2757-0463 Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com.do 1