Descargue el libro completo

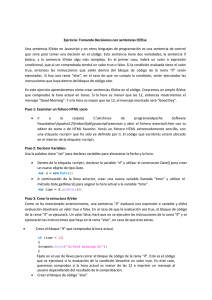

Anuncio