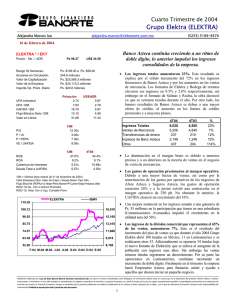

Informe Anual Grupo Elektra 2010

Anuncio