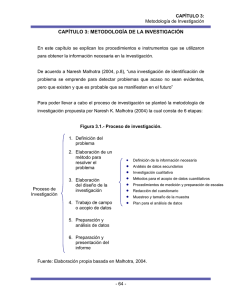

diagramación OK

Anuncio