boletin-bolsa-commodities-no-02-2

Anuncio

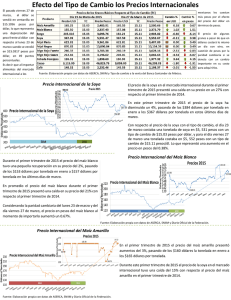

Mayo – julio de 2015, No. 02 Rueda de Negocios Bolsa Mercantil de Colombia. Noticias BMC ASÍ VA EL GESTOR DE GAS Por Juan Carlos Neira Gerente Gestor Mercado de Gas, BMC El sector de Gas Natural en Colombia cuenta con un nuevo participante en su cadena de valor desde enero 5 de 2015. Se trata del Gestor del Mercado de Gas Natural, figura que administra la BMC Bolsa Mercantil de Colombia, responsable de poner en marcha el nuevo esquema de comercialización del hidrocarburo ofreciendo mecanismos de negociación mediante subastas de corto y largo plazo, tanto en suministro como en transporte; centralización de información comercial y operativa y publicación de mercado en el Boletín Electrónico Central, BEC, lo que permite consolidar en un solo escenario la información comercial, técnica y operativa del sector. Con tan solo cuatro meses de iniciar operaciones y con cierre al 30 de abril, los mecanismos de negociación mediante SEGAS (plataforma operativa y transaccional administrada por el Gestor) están en operación y arrojan la siguiente información del Mercado Primario de acuerdo con la Resolución 089 de 2013, como la declaración de información operativa: (Continúa pág. 2) Contenido NOTICIAS BMC Así va el Gestor de Gas…………………………….… Pág. 1 PRECIOS DE REFERENCIA BMC Productos Agropecuarios, Al Alza …………….. Pág. 3 ANÁLISIS Tasa de cambio y sector exportador ¿Qué está pasando en Colombia? ……….........……………… Pág. 5 COYUNTURA Instrumentos de gestión del riesgo en el sector agropecuario: Caso de coberturas en los precios de Maíz … Pág. 7 ABC DE LA BMC Repos sobre CDM con Garantía FAG …………. Pág. 9 BMC BOLSA MERCANTIL DE COLOMBIA S.A. La institucionalidad nacional del Mercado Bursátil de Commodities Para mayor información Departamento de Proyección Institucional Línea de atención al cliente: 018000 113043 comunicaciones@bolsamercantil.com.co www.bolsamercantil.com.co 1 (Viene de pág. 1) Mayo – julio de 2015, No. 02 mercado. Tanto agentes comercializadores, distribuidores, transportadores y productores, como el Gobierno nacional a través del Ministerio de Minas y Energía y la Comisión de Regulación de Energía y Gas, CREG, así como el mismo Gestor, deberán ajustar sus operaciones a esta nueva realidad y trabajar mancomunadamente. El Ministro de Minas y Energía, Dr. Tomás González, realizó la presentación oficial Gestor de Gas en la BMC. En las adjudicaciones de pozos de gas del país, para el caso de las Subastas de Úselo o Véndalo de Corto plazo (negociaciones con un día de duración) para Suministro, se han adjudicado 8.650 Millones de BTU por día (MBTUD). En las Subastas de Úselo o Véndalo de Corto Plazo para transporte se han adjudicado 686.743 mil pies cúbicos estándar por día (KPCD). En las Subastas de Suministro de Gas Natural con Interrupciones se han adjudicado 106.443 MBTUD. De otra parte, en Negociación Directa, es decir, cuando las partes se ponen de acuerdo para cerrar una operación y declaran la información transaccional ante el Gestor, en Suministro se han negociado 1.754.905 MBTUD y en Transporte, 686.743 KPCD. Estandarizar un mercado que viene de un orden heterogéneo en la forma de negociar sus contratos a la luz de lo requerido en la regulación impone retos importantes en aspectos operativos y regulatorios. La madurez del mercado se adquiere con el tiempo. Es un proceso de ajuste y constante aprendizaje, como en su momento lo fue para el sector eléctrico, hace 20 años. La evolución hacia mercados transaccionales y en competencia, con estandarización y concentración de información replica experiencias exitosas en América, Europa y Asia. La organización del mercado y la indispensable participación del Gestor del Mercado de Gas Natural en este nuevo orden, permiten entre otras cosas, la internacionalización, promueven la inversión y brindan a todos los grupos de interés la información consolidada, requisito indispensable para el futuro desarrollo del sector. Vale la pena aclarar que estos datos son susceptibles de actualización, producto de la tarea del Gestor de depurar la información. Tras la organización del Mercado de GAS La existencia del Gestor supone una transición para todos los involucrados en el desarrollo de este 2 Mayo – julio de 2015, No. 02 Precios de Referencia BMC – Primer trimestre de 2015 PRODUCTOS AGROPECUARIOS, AL ALZA Durante el primer trimestre de 2015, los precios de los principales productos agropecuarios continuaron con su tendencia al alza, de una forma muy significativa. El Índice General de Precios de Productos Agropecuarios, IPAC, de la Bolsa Mercantil de Colombia aumentó, durante el primer trimestre de 2015, un 16.7%, pasando de 125.68 puntos al cierre de diciembre de 2014 a 146.69, en marzo de 2015, donde alcanzó su punto máximo en lo corrido del presente año. Con esta alza generalizada de precios se rompió con un índice que osciló entre los 105.37 y 135.15 puntos porcentuales durante 2014. Por productos, el precio por tonelada del arroz paddy verde se incrementó un 62.1% en el trimestre, al pasar de $851.027 en diciembre de 2014 a $1.379.331 en marzo de 2015. En el mismo trimestre de 2014 este crecimiento fue de sólo 1.5%. El precio por tonelada del arroz blanco se incrementó un 36.5% en el periodo, al pasar de $2.191.055 en diciembre de 2014 a $2.991.100 en marzo de 2015, frente a una caída del -2.6% observada en el mismo trimestre de 2014. El precio de la papa se incrementó un 33.3% en el trimestre al pasar de $831.429 la tonelada en diciembre de 2014 a $1.108.576 en marzo 2015 en comparación con un incremento del 10.8% que tuvo en el mismo trimestre del año pasado. El aumento en los precios del arroz y de la papa se explican principalmente por una reducción en su oferta interna, producto de una disminución en los inventarios en el caso del arroz y una baja producción en Santander, Antioquia y altiplano Cundiboyacense, en el caso de la papa. En maíz blanco nacional, el incremento del precio por tonelada fue del 26.7% frente a uno del 6.8% de 2014, al pasar de $662.970 en diciembre de 2014 a $840.113 en marzo de 2015. Por contraste, en maíz amarillo importado y café excelso, durante el trimestre se registraron bajas en su precio del 5.1% y 3.8% respectivamente, en comparación con alzas del 3.4% y 34.0% registradas en el mismo trimestre de 2014. El precio por tonelada del maíz amarillo importado pasó de $601.588 en diciembre de 2014 a $570.781 en marzo de 2015; mientras que el precio del café excelso cayó de $8.776.923 a $8.447.113 la tonelada en estos meses. (Continúa pág. 4) 3 (Viene de pág. 3) Alzas también en la industria agrícola En el componente de la industria agrícola todos los productos presentaron incremento en sus precios durante el primer trimestre, siendo mayores en harina de arroz con 12.5%; fibra de algodón, 10.7%; azúcar blanca, 10.6% y aceite crudo de palma, 8.7%; frente a crecimientos del 4.7%, 15.8%, 9.5% y -0.1% respectivamente, registrados en el mismo trimestre de 2014. En el trimestre, el precio por tonelada de la fibra de algodón pasó de $3.075.621 en diciembre de 2014 a $3.405.913 en marzo de 2015; mientras que el precio de la harina de arroz pasó de $566.071 a $636.643 y el precio del azúcar blanca de $1.465.911 a $1.621.002 y el del aceite crudo de palma de $1.957.674 a $2.127.797 por tonelada. Productos pecuarios En productos pecuarios el precio del ganado en pie y la carne en canal presentaron moderados incrementos durante el trimestre destacándose el aumento en los precios del ganado terneros con un Mayo – julio de 2015, No. 02 7.5% y la carne industrial, 8.8% frente a incrementos del -5.2% y -0.75% dados en el mismo trimestre de 2014. En pollo en canal, cerdos y leche cruda, las variaciones de precio fueron del -0.1%; 0.6% y 1.6% respectivamente, frente a incrementos del 0.8%, 0.9% y 2.0%, registrados en el mismo periodo de 2014. En industria pecuaria, todas las leches en polvo presentaron reducción en sus precios durante el trimestre, destacándose la leche en polvo descremada nacional y leche en polvo entera con caídas del 5.1% y 2.2% respectivamente, en contraste con los incrementos el 5.8% y 4.4%, que tuvieron en el mismo trimestre del año pasado. El precio por tonelada de la leche en polvo descremada nacional pasó de $9.150.264 en diciembre de 2014 a $8.682.919 en marzo de 2015; mientras que el precio de la leche en polvo entera cayó de $9.610.215 a $9.395.972 en estos tres meses. Fuente: Dptos. de Registro y Análisis de Commodities Bolsa Mercantil de Colombia 4 Mayo – julio de 2015, No. 02 ANÁLISIS Tasa de cambio y sector exportador ¿Qué está pasando en Colombia? Por: Francisco Estupiñan H. Presidente Bolsa Mercantil de Colombia Ante la compleja situación que enfrenta Colombia por cuenta de la caída en los precios del petróleo, las esperanzas se han puesto en que la depreciación del peso frente al dólar dinamice las exportaciones, en especial las no tradicionales, al tiempo que desestimule las importaciones de aquellos productos que compiten con la producción nacional, compensando la menor dinámica que viene mostrando la demanda interna. Pero, ¿Qué ha pasado en materia comercial desde julio de 2014, cuando el peso se devaluó 10% en un par de meses y entre marzo de 2013-2014 marcó una caída del 52%? ¿Ha reaccionado el aparato productivo y exportador de la manera en que lo predicen los analistas y la teoría económica? presentando por cuenta del choque externo adverso de los precios del petróleo1 y otros commodities. Para tal fin, se toma como período de referencia julio 2014-febrero 2015 frente a julio 2013-febrero 2014, el cual coincide con la fuerte devaluación del peso colombiano. Se observa que el valor de las importaciones totales creció 6.3%, al tiempo que las exportaciones cayeron un 15%, arrojando una balanza comercial negativa, seis veces superior a la que se registró durante el período julio 2013-febrero 2014. Además de la caída en el valor de las exportaciones minero-energéticas (22.8%), las cuales evidentemente se vieron afectadas por el deterioro de los precios internacionales de las materias primas, la profundización del déficit comercial la explica también el comportamiento del sector industrial, pues mientras las importaciones crecieron 10%, las exportaciones cayeron 1.3%, durante el período analizado. (Continúa pág. 6) En el cuadro No. 1 se muestra la estructura exportadora de Colombia y los cambios que se han 1 Se estima que el sector petrolero representa 19% de los ingresos fiscales, 47% de las exportaciones y 32% de las IED, según el Banco de la República. Cuadro No. 1. Colombia. Balanza Comercial por sectores según capítulos del arancel y clasificación OMC. USD miles Ámbito Ámbito agrícola OMC+pesca Ámbito Industrial OMC Productos minerales y piedras preciosas Fundición, hierro y acero Manufactura y demás industria Total Capítulo del arancel de aduanas 1 al 24 Julio 2013-febrero 2014 Impo Expo 3.975.710 4.334.328 BC Julio 2014-febrero 2015 Impo Expo 358.618 4.020.263 4.920.824 BC Variación % Impo Expo 900.561 1,1 13,5 Demás capítulos 36.374.324 34.282.006 (2.092.318) 38.862.769 27.883.578 (10.979.191) 6,8 (18,7) 25 al 27+71 5.059.561 27.721.598 22.662.036 4.455.468 21.392.412 16.936.943 (11,9) (22,8) 72 1.189.817 490.274 (699.543) 1.283.564 501.619 (781.945) 7,9 2,3 Resto 30.124.946 6.070.135 (24.054.811) 33.123.737 5.989.548 (27.134.189) 10,0 (1,3) 1 al 98 40.350.034 38.616.333 (1.733.701) 42.883.032 32.804.403 (10.078.629) 6,3 (15,1) 5 (Viene de pág. 5) Exportaciones de subsectores como papel y sus manufacturas y prendas de vestir han caído 16 y 20%, respectivamente. Este persistente y profundo déficit que enfrenta la industria prende las alarmas y refuerza la tesis de algunos analistas que afirman que Colombia entró en un proceso de desindustrialización o de enfermedad holandesa, desde hace casi una década. Sector agropecuario: balance positivo El sector agropecuario parece tener un mejor comportamiento. Por el lado de las importaciones, estas crecieron sólo 1.1% y aunque es prematuro afirmarlo, esta situación podría estar indicando que se está dando un proceso de sustitución de importaciones, sobre todo si se tiene en cuenta que cerca de 30% de las mismas corresponden a maíz y alimentos balanceados. Durante el período de análisis, el valor de las importaciones de este cereal pasó de cerca de USD671 millones a poco más de USD500 millones, al tiempo que la producción se recuperó un 5% en 2014, luego de la caída experimentada en 2013. En alimentos para animales y balanceados las importaciones pasaron de USD591 millones a USD550 millones. Productos como la leche y derivados o el aceite de soya han visto incrementar sus importaciones, pero este es un resultado previsible del avanece de los acuerdos comerciales suscritos con países como Estados Unidos. Por su parte, las exportaciones agropecuarias experimentaron un incremento en valor del 13%, explicado por la dinámica de sectores como el cafetero, cuyas exportaciones crecieron 47%, pasando de USD1.300 millones a USD1.900 millones, resultado de un incremento de la producción y las altas cotizaciones internacionales del grano. La confitería sin cacao creció 39% al pasar de USD204 millones a USD283 millones Mayo – julio de 2015, No. 02 exportados. Otro subsector con resultados positivos fue el del cacao y sus preparaciones cuyas exportaciones en valor crecieron 60%. Las exportaciones de carnes y sus despojos se redujeron en cerca de USD120 millones debido a la caída en las compras de Venezuela, uno de los mercados naturales de estos productos. Aunque es positivo el balance para el sector agropecuario, estos resultados parecen obedecer más a factores circunstanciales que al resultado de un proceso de reacción ordenada y planificada del aparato productivo a la tasa de cambio. Y aunque es prematuro lanzar conclusiones en uno u otro sentido y siendo conscientes de que llegar a los mercados externos no es una tarea fácil y depende de la dinámica de los mercados destino, no es clara una estrategia gubernamental que permita dinamizar, no solo sectores exportadores no tradicionales sino aquellos que compiten con importaciones. El país lleva años e ingentes esfuerzos dedicados a definir una apuesta exportadora agropecuaria sin resultados tangibles. Sería mucho más sencillo, al menos en el corto plazo que las entidades de promoción de exportaciones, de la mano con el MADR, hicieran un ejercicio de identificación de los productores, asociaciones y/o empresas exportadoras no tradicionales exitosas, que han logrado consolidar un proceso continuo de exportaciones, a fin de potenciar lo que ya están haciendo. Hay productos como el limón Tahití, cacao en polvo, harina de maíz, confitería, frutas en conserva y pimienta que presentan un crecimiento continuo de sus exportaciones durante los últimos 5 años. Así mismo, es fundamental identificar aquellos productos importados que puedan ser sustituidos por producción local como tomate, ajo, maíz y cebolla. Con estas medidas, se dinamiza el aparto exportador de una manera relativamente rápida, al tiempo que se reducen los efectos adversos sobre el nivel de precios de la economía. 6 Mayo – julio de 2015, No. 02 COYUNTURA Instrumentos de gestión del riesgo en el sector agropecuario: CASO DE COBERTURAS EN LOS PRECIOS DE MAÍZ que se implementen de forma articulada a través de las distintas instituciones que hacen parte de la estructura de financiación, comercialización y aseguramiento del sector agropecuario, y reemplazar los subsidios directos al agricultor, difícilmente sostenibles en el tiempo y que generan una dependencia de los mismos sin ocasionar cambios en la cadena que solucionen los problemas de raíz. Por Sebastian Moya Departamento Planeación BMC El sector agropecuario en Colombia enfrenta problemas en sus distintas etapas de producción, financiación y comercialización. Uno de ellos hace referencia a la precaria gestión en la administración y mitigación de los riesgos a los que se encuentran expuestos los agricultores. Según cifras de Fasecolda, de las 3.9 millones de hectáreas cultivadas en el país, solo se aseguran 62.000 hectáreas, lo que representa una penetración del 1.6%. Si bien en Colombia es común en algunos sectores el uso de contratos de comercialización, la mayoría de estos se fijan a precio variable, garantizando la comercialización, más no el precio. Una buena administración de riesgos mediante la utilización de seguros agropecuarios y herramientas de fijación de precios de forma anticipada, ayudaría a fortalecer la competitividad del agro en Colombia. Se hace necesario entonces, generar políticas de administración de riesgos que estén en cabeza del Ministerio de Agricultura y Desarrollo Rural (MADR) y Debido a esto, la Bolsa Mercantil de Colombia (BMC), como entidad llamada a ofrecer soluciones para el sector agropecuario en la comercialización, financiación y administración de riesgo, viene administrando desde el 2011 el Programa de Coberturas de Precios ofrecido por el MADR dentro del marco del plan “País Maíz”, que busca aumentar la oferta nacional de maíz amarillo tecnificado de una forma competitiva y sostenible. El Programa de Coberturas para Maíz Amarillo, desarrollado con el apoyo de Fenalce, tiene como objetivo mitigar las pérdidas económicas ante las caídas en los precios internacionales de ese producto. Como parte del Programa, el Ministerio de Agricultura otorga recursos para que los agricultores adquieran Opciones PUT en la Bolsa de Chicago, con la intermediación de la BMC. El costo de la Opción, representado en una prima, es subsidiado por el Ministerio. Desde la puesta en marcha del Programa, en 2011, se han cubierto 144,018 toneladas de maíz amarillo con una ejecución presupuestal del MADR por $8.991,95 millones de pesos y los productores han puesto recursos para administrar sus riesgos por un (Continúa pág. 8) total de $2.186,78 millones. 7 (Viene de pág. 7) Mayo – julio de 2015, No. 02 Los productores que han participado en el Programa han recibido una compensación promedio de $69.500 por tonelada, consignando en promedio $14.471 por tonelada. Vale la pena destacar, que en el último Programa de 2014, los pequeños productores adquirieron la prima 100% subsidiada y los medianos y grandes debieron consignar en promedio $18.600 y $27.900 por tonelada, respectivamente. El MADR, consciente de la necesidad de implementar herramientas que fortalezcan el agro, ha detectado otros motivos por los cuales los agricultores no participan en estos programas y ha realizado mejoras que promueven la utilización a través de un mecanismo que integre coberturas de precio y de tasa de cambio, históricamente las variables que más han afectado al productor colombiano, a la hora de vender su cosecha. El Programa de Coberturas de Maíz Amarillo ha tenido una ejecución promedio de 48.6%, frente a una ejecución de subsidios directos para maíz amarillo del 27.2% y para blanco del 36.41%, siendo un mecanismo apetecido por su atractivo para educar en el uso de herramientas de largo plazo para protegerse del riesgo de baja en los precios. Para el 2015, el Programa de Coberturas de Maíz tiene dos mejoras. La primera es la ampliación del Programa de Coberturas de Precio para Maíz Blanco. La segunda contempla que las coberturas de precio de maíz amarillo y blanco tecnificado estén atadas a una cobertura del efecto de la tasa de cambio. Para esto, el MADR inicialmente destinará un presupuesto de $10.000 millones, apoyo que supera en más de un 50% al dado históricamente, lo que representa la clara intención del MADR, BMC y FENALCE en profundizar la oferta de estos instrumentos que fomentan la cultura de gestión de riesgo y generan incentivos para aumentar la producción de este cereal en Colombia. Sin embargo, teniendo en cuenta que, según Fenalce, para el año 2014 la producción nacional de maíz amarillo tecnificado fue de 823.348 t y que la demanda fue de 4.494.695, las toneladas cubiertas en este mismo periodo, representan tan solo el 8% de la producción nacional de este cereal y apenas un 1% del consumo. Lo anterior muestra una gran necesidad en la promoción y profundización de la implementación de estas políticas de administración de riesgo, con el fin de impactar a una mayor población del sector agropecuario. Entre otros factores, los subsidios directos han dificultado el desarrollo de las Coberturas, pues el Gobierno pone en funcionamiento programas que son sustitutos, con menos requisitos y asegurando un ingreso. Esto hace que los productores a la hora de tomar una decisión prefieran acceder a los subsidios de comercialización frente a las herramientas de Coberturas. La percepción del éxito de estos programas es bien conocida en mercados similares al nuestro como el mexicano. En el Seminario Internacional para la Competitividad del Maíz y la Soya en Colombia, que se llevó a cabo en noviembre, se realizó una exposición del programa operado por la Agencia de Servicios a la Comercialización y Desarrollo de Mercados Agropecuarios, ASERCA, que en 2013 hizo la Cobertura de ocho millones de toneladas aproximadamente. Es así, como este año en Colombia se espera una experiencia similar que logre una ampliación mínima de 86 mil toneladas de maíz amarillo y otras 31 mil en maíz blanco, extensibles hasta 200 mil toneladas de cada uno, cuanto más activamente participen los agricultores. 8 Mayo – julio de 2015, No. 02 ABC DE LA BMC En esta sección se podrán consultar definiciones de los mercados y productos que administra la Bolsa Mercantil de Colombia, así como de temas relacionados con el mercado bursátil de commodities. REPOS SOBRE CDM CON GARANTÍA FAG Con esta Garantía se beneficia a muchos productores que necesitan recursos financieros y tienen la posibilidad de almacenar su producto. A su vez, los inversionistas tienen mayor seguridad frente a cualquier eventualidad, ya que el FAG desembolsa los recursos inmediatamente. La Bolsa Mercantil de Colombia ofrece a inversionistas y productores del sector agropecuario un mecanismo que se constituye en un instrumento para enfrentar los problemas de acceso a fuentes de financiamiento que tiene el sector agropecuario. Se trata de la Garantía FAG, adicional a las obligatorias actualmente previstas para las operaciones Repo sobre Certificados de Depósito de Mercancías, CMD, que se negocian en Bolsa. Su objetivo es ofrecer a los productores una alternativa de financiación a corto y mediano plazo, mediante un proceso que requiere menos trámites y no afecta los cupos de crédito que tienen los productores en los bancos. ¿Cómo opera? La Garantía FAG cubre hasta el 40% del monto inicial de la operación y tiene un costo de 3% + IVA anualizado. Carbón Está disponible para las operaciones con CDM de los productos de origen agropecuario nacional, negociados en la Bolsa y autorizados por Finagro, con excepción de insumos y de mercancía en tránsito. (Continúa pág. 10) 9 Mayo – julio de 2015, No. 02 (Viene de pág. 9) ¿Cuál es su vigencia? La Garantía FAG tendrá vigencia de manera automática desde la fecha en que se registra la operación en la Bolsa hasta 15 días calendario después del plazo pactado para la negociación. ¿Cómo y dónde se puede adquirir un REPO sobre CDM con Garantía FAG? ¿Sobré qué subyacentes se puede solicitar la Garantía FAG? Aceite Crudo de Palma Arroz blanco Arroz paddy Café pergamino, Café excelso tipo exportación Fibra de algodón en transformación hasta hilo o tela Frijol soya y sorgo Maíz amarillo Maíz blanco Los productores pueden adquirir los Repo sobre CDM con Garantía FAG, en la Rueda de Negocios de la Bolsa, a través de las Sociedades Comisionistas miembros de la Bolsa. Las firmas autorizadas por Finagro para que un productor adquiera un REPO sobre CDM con Garantía FAG son las siguientes, aunque en un futuro se podría aumentar el número de SCB: Agrobolsa S.A. www.agrobolsa.com.co Agrobursátil S.A. www.agrobursatil.com Bursagán S.A. www.bursagan.com.co Comfinagro S.A. www.comfinagro.com.co Comiagro S.A. www.comiagro.com Coobursátil Ltda. www.cooperativabursatil.com Coragro Valores S.A. www.coragrovalores.com Llanobolsa S.A. www.llanobolsa.com Mercado y Bolsa S.A. www.mercadoybolsa.com Reyca S.A. www.reycacorredores.com Uniagro S.A. www.uniagro.com.co Ver información actualizada de las firmas en: www.bolsamercantil.com.co 10