Daño emergente y lucro cesante

Anuncio

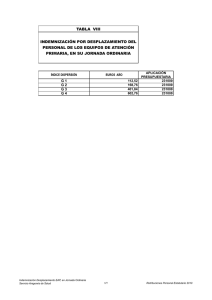

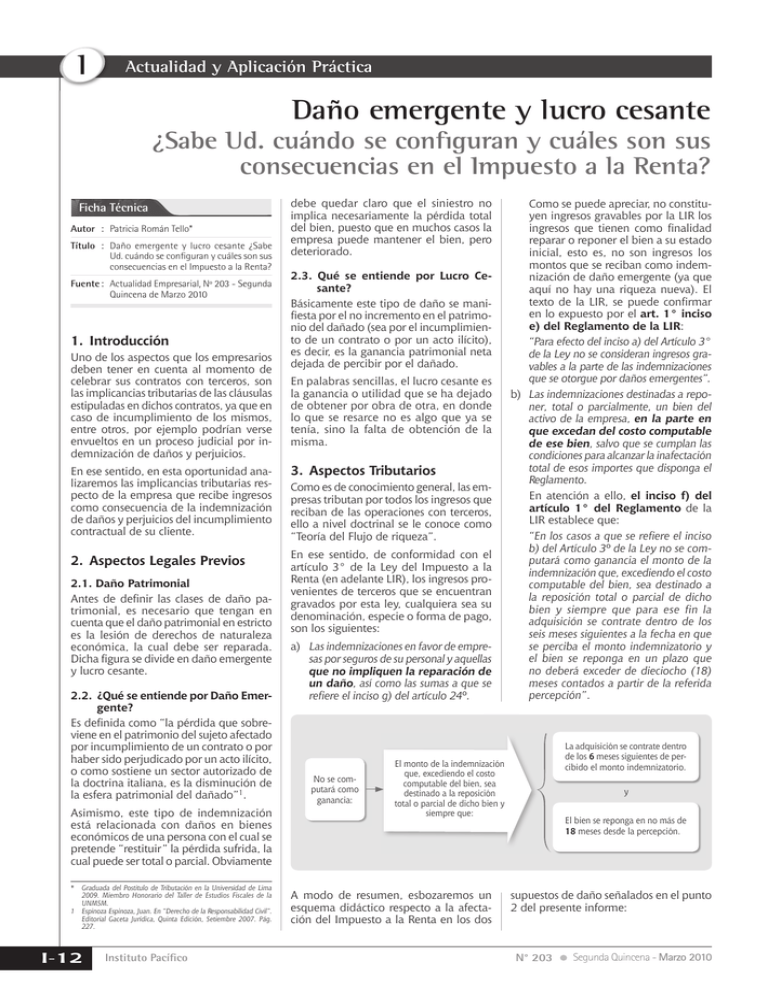

I Actualidad y Aplicación Práctica Daño emergente y lucro cesante ¿Sabe Ud. cuándo se configuran y cuáles son sus consecuencias en el Impuesto a la Renta? Ficha Técnica Autor : Patricia Román Tello* Título : Daño emergente y lucro cesante ¿Sabe Ud. cuándo se configuran y cuáles son sus consecuencias en el Impuesto a la Renta? Fuente : Actualidad Empresarial, Nº 203 - Segunda Quincena de Marzo 2010 1. Introducción Uno de los aspectos que los empresarios deben tener en cuenta al momento de celebrar sus contratos con terceros, son las implicancias tributarias de las cláusulas estipuladas en dichos contratos, ya que en caso de incumplimiento de los mismos, entre otros, por ejemplo podrían verse envueltos en un proceso judicial por indemnización de daños y perjuicios. debe quedar claro que el siniestro no implica necesariamente la pérdida total del bien, puesto que en muchos casos la empresa puede mantener el bien, pero deteriorado. 2.3. Qué se entiende por Lucro Cesante? Básicamente este tipo de daño se manifiesta por el no incremento en el patrimonio del dañado (sea por el incumplimiento de un contrato o por un acto ilícito), es decir, es la ganancia patrimonial neta dejada de percibir por el dañado. En palabras sencillas, el lucro cesante es la ganancia o utilidad que se ha dejado de obtener por obra de otra, en donde lo que se resarce no es algo que ya se tenía, sino la falta de obtención de la misma. En ese sentido, en esta oportunidad analizaremos las implicancias tributarias respecto de la empresa que recibe ingresos como consecuencia de la indemnización de daños y perjuicios del incumplimiento contractual de su cliente. 3. Aspectos Tributarios 2. Aspectos Legales Previos En ese sentido, de conformidad con el artículo 3° de la Ley del Impuesto a la Renta (en adelante LIR), los ingresos provenientes de terceros que se encuentran gravados por esta ley, cualquiera sea su denominación, especie o forma de pago, son los siguientes: 2.1. Daño Patrimonial Antes de definir las clases de daño patrimonial, es necesario que tengan en cuenta que el daño patrimonial en estricto es la lesión de derechos de naturaleza económica, la cual debe ser reparada. Dicha figura se divide en daño emergente y lucro cesante. 2.2. ¿Qué se entiende por Daño Emergente? Es definida como “la pérdida que sobreviene en el patrimonio del sujeto afectado por incumplimiento de un contrato o por haber sido perjudicado por un acto ilícito, o como sostiene un sector autorizado de la doctrina italiana, es la disminución de la esfera patrimonial del dañado”1. Asimismo, este tipo de indemnización está relacionada con daños en bienes económicos de una persona con el cual se pretende “restituir” la pérdida sufrida, la cual puede ser total o parcial. Obviamente * Graduada del Postitulo de Tributación en la Universidad de Lima 2009. Miembro Honorario del Taller de Estudios Fiscales de la UNMSM. 1 Espinoza Espinoza, Juan. En “Derecho de la Responsabilidad Civil”. Editorial Gaceta Jurídica, Quinta Edición, Setiembre 2007. Pág. 227. I-12 Instituto Pacífico Como es de conocimiento general, las empresas tributan por todos los ingresos que reciban de las operaciones con terceros, ello a nivel doctrinal se le conoce como “Teoría del Flujo de riqueza”. a) Las indemnizaciones en favor de empresas por seguros de su personal y aquellas que no impliquen la reparación de un daño, así como las sumas a que se refiere el inciso g) del artículo 24º. No se computará como ganancia: Como se puede apreciar, no constituyen ingresos gravables por la LIR los ingresos que tienen como finalidad reparar o reponer el bien a su estado inicial, esto es, no son ingresos los montos que se reciban como indemnización de daño emergente (ya que aquí no hay una riqueza nueva). El texto de la LIR, se puede confirmar en lo expuesto por el art. 1° inciso e) del Reglamento de la LIR: “Para efecto del inciso a) del Artículo 3° de la Ley no se consideran ingresos gravables a la parte de las indemnizaciones que se otorgue por daños emergentes”. b) Las indemnizaciones destinadas a reponer, total o parcialmente, un bien del activo de la empresa, en la parte en que excedan del costo computable de ese bien, salvo que se cumplan las condiciones para alcanzar la inafectación total de esos importes que disponga el Reglamento. En atención a ello, el inciso f) del artículo 1° del Reglamento de la LIR establece que: “En los casos a que se refiere el inciso b) del Artículo 3º de la Ley no se computará como ganancia el monto de la indemnización que, excediendo el costo computable del bien, sea destinado a la reposición total o parcial de dicho bien y siempre que para ese fin la adquisición se contrate dentro de los seis meses siguientes a la fecha en que se perciba el monto indemnizatorio y el bien se reponga en un plazo que no deberá exceder de dieciocho (18) meses contados a partir de la referida percepción”. La adquisición se contrate dentro de los 6 meses siguientes de percibido el monto indemnizatorio. El monto de la indemnización que, excediendo el costo computable del bien, sea destinado a la reposición total o parcial de dicho bien y siempre que: A modo de resumen, esbozaremos un esquema didáctico respecto a la afectación del Impuesto a la Renta en los dos y El bien se reponga en no más de 18 meses desde la percepción. supuestos de daño señalados en el punto 2 del presente informe: N° 203 Segunda Quincena - Marzo 2010 Área Tributaria Tipos de Indemnización Daño emergente No se encuentra gravado hasta el valor del costo computable del bien que repone. Lucro cesante Se encuentra gravado el exceso del costo computable del bien que se repone. De lo expuesto gráficamente debe quedar claro, que las indemnizaciones que no se encuentran gravadas con el IR son las que tienen como finalidad compensar un daño o perjuicio sufrido y hasta el límite del perjuicio, esto es, no se encuentran gravadas las indemnizaciones por daño emergente, mientras que por otro lado, si la indemnización supera el daño causado, lo que estaría generando al perceptor de Se encuentra gravado con el IR, por tratarse de un incremento patrimonial que resarce a otro ingreso que también se encontraría afecto. la misma, es un ingreso gravado con el Impuesto a la Renta, toda vez que dicho incremento patrimonial no percibido por incumplimiento del deudor, en circunstancias normales sí se encontrarían gravadas. 3.1. Jurisprudencia del Tribunal Fiscal vinculada con el tema materia de análisis: RTF Nº 879-2-2001 (26.07.01) Las indemnizaciones (entre ellas, intereses moratorios) que no se encuentran gravadas con el IR son las destinadas a compensar un daño o perjuicio sufrido y hasta el límite del perjuicio, esto es, indemnizaciones relacionadas con daños emergentes; en consecuencia, el exceso de la indemnización sobre el importe relacionado con el daño causado al agraviado, constituye renta gravable, salvo las excepciones contempladas por la Ley, ya que si la indemnización supera el daño, esta situación revertirá en un beneficio adicional para su perceptor, el cual estará gravado con el IR. RTF Nº 2116-5-2006 (25.04.06) Las normas tributarias no contemplan definiciones especiales sobre daño emergente y lucro cesante que las aparten de lo previsto en el ámbito civil, siendo por tanto conceptos coincidentes. 4. Aplicación Práctica Caso N° 1 La empresa Sekita SAC señala que el 29 de enero de 2010 (a sólo un día de haberse pagado al Banco Contento el crédito garantizado por un tercero2), encontrándose ante la necesidad apremiante de contar con dinero en efectivo, celebró respecto de un inmueble hipotecado un contrato de compraventa con arras confirmatorias3 con el señor Juan Cristhian, en el que se pactó: - - Que, a la firma del contrato el comprador entregaba a la empresa Sekita SAC la suma de US$ 10,000.00 en calidad de arras; Que, el saldo del precio del inmueble, ascendente a la suma de US$ 160,000.004, sería entregado por el comprador en un plazo no mayor de cinco (5) días calendario contados a partir de la fecha de la celebración del contrato de com- 2 Se sabe que una vez cancelada la deuda, el Banco Contento tenía que entregar la minuta de levantamiento de la hipoteca a la empresa Sekita SAC. 3 Dentro del Libro VII del Código Civil, el cual se denomina Fuente de Obligaciones, se encuentra el Título XIII, el cual regula los siguientes aspectos referidos a las Arras Confirmatorias: Artículo 1477°.- Entrega y devolución de arras La entrega de arras confirmatorias importa la conclusión del contrato. En caso de cumplimiento, quien recibió las arras las devolverá o las imputará sobre su crédito, según la naturaleza de la prestación. Artículo 1478°.- Arras penales Si la parte que hubiese entregado las arras no cumple la obligación por causa imputable a ella, la otra parte puede dejar sin efecto el contrato conservando las arras. Si quien no cumplió es la parte que las ha recibido, la otra puede dejar sin efecto el contrato y exigir el doble de las arras. Artículo 1479°.- Reglas aplicables a la indemnización Si la parte que no ha incumplido la obligación prefiere demandar la ejecución o la resolución del contrato, la indemnización de daños y perjuicios se regula por las normas generales. 4 Se sabe que el valor en libros del inmueble era de $ 40,000.00. N° 203 Segunda Quincena - Marzo 2010 I praventa con arras, a condición que dentro de dicho plazo se cuente con la minuta de levantamiento de la hipoteca; y - Que, de no cumplirse con dicha condición dentro del plazo estipulado (cuyo vencimiento se produciría el 3 de febrero de 2010) el contrato podría ser dejado sin efecto por el comprador (Sr. Juan Cristhian) y la empresa Sekita SAC estaría en la obligación de devolver el doble de las arras que se le entregaron. - Ante el incumplimiento del Banco Contento la empresa Sekita SAC interpuso una demanda de indemnización contra dicho banco, al haber cumplido tardíamente su obligación de entregar la minuta de levantamiento de la hipoteca, motivo por el cual se frustró la venta de su bien inmueble, causándole: • Daño emergente, por cuanto al no haber contado con la minuta de levantamiento de la hipoteca que debió ser entregada por el Banco Contento tuvo que pagar al señor Juan Cristhian la suma de $ 20,000.00 en calidad de devolución de las arras dobladas; • Lucro cesante, al haber dejado de ganar el monto correspondiente al precio de venta del inmueble fijado en US$ 170,000.00. Por lo expuesto, la empresa Sekita SAC nos consulta si ¿de ser procedente su demanda, deberá tributar por las indemnizaciones que reciba? Solución Antes de analizar el aspecto tributario, debe precisarse que teniendo en cuenta que el daño emergente es conceptuado como la “pérdida patrimonial efectivamente sufrida” en el presente caso no puede considerarse que el daño emergente sufrido por la empresa Sekita SAC asciende a los $ 20,000.00 que ésta tuvo que pagar en calidad de devolución del doble de las arras que le fueron entregadas, por cuanto, lo que efectivamente perdió fue la diferencia existente entre los $ 20,000.00 que pagó y los US$ 10,000.00 que recibió en calidad de arras. Tributariamente, como se puede apreciar, la empresa no deberá pagar IR por los US$ 10,000.00 que corresponden a la indemnización como daño emergente. Respecto del Lucro Cesante, toda vez que la empresa Sekita SAC no recibió la ganancia que tenía calculada percibir al vender su bien inmueble. Así, consideramos que el monto del lucro cesante en el presente caso viene estando dado por la diferencia existente entre el monto del precio de venta del bien inmueble Actualidad Empresarial I-13 I Actualidad y Aplicación Práctica ($170,000) y el monto de su valor real ($ 40,000.00). Tributariamente, la empresa deberá pagar IR por los US$ 130,000.00, ya que este monto está destinado a cubrir un lucro cesante, debiendo computarse incluso para efectos de los pagos a cuenta del IR. Caso N° 2 La empresa de transportes Fuga SAC adquirió un contrato de seguro contra accidentes a la empresa de seguros Masiva S.A. para afianzar a sus 20 vehículos, siendo la vigencia de dicho contrato de seguro del 01.05.09 al 01.05.10. Se sabe que, con fecha 01.11.09, uno de los vehículos de transportes de la empresa Fuga SAC producto de un accidente de tránsito quedó totalmente en mal estado e inservible. Adicionalmente, la empresa nos comenta que a la fecha del accidente sufrido, dicho vehículo tenía un valor en libros de S/. 42,000.00. Se sabe que luego del accidente, la empresa aseguradora realizó las investigaciones pertinentes y con fecha 25.12.09 determina la procedencia de la indemnización y con fecha 05.02.10 otorga el desembolso respectivo, por la cantidad de S/ 45,000.00. La empresa consulta ¿Cuál es el tratamiento tributario de la indemnización recibida, si sabe que el vehículo siniestrado será adquirido el 05.03.10? Solución Como es de conocimiento general, el artículo 37° de la LIR establece que a fin de establecer la renta neta de tercera categoría, se deducirá de la renta bruta los gastos necesarios para producirla y mantener su fuente, así como los vinculados con la generación de ganancias de capital, en tanto la deducción no esté expresamente prohibida por esta ley, en consecuencia son deducibles: PÉRDIDAS EXTRAORDINARIAS En la parte que no resulte ser cubierta por indemnizaciones o seguros + Siempre que se haya probado judicialmente el hecho delictuoso o que se demuestre que es inútil ejercitar la acción judicial correspondiente. Importante: Denuncia policial del supuesto delito no tendrá ninguna capacidad de prueba. Como se puede apreciar en el caso plantado, para poder determinar si el daño sufrido por el vehículo (ascendente a S/. 42,000.00) es deducible, se debe comparar con el importe que recibirá como indemnización por la empresa aseguradora (ascendente a S/. 45,000.00), ante lo cual es evidente que el daño sufrido será totalmente cubierto por el seguro; en consecuencia, al momento de presentar la Declaración Jurada 2009, la empresa de transportes Fuga SAC deberá adicionar (reparar) la suma ascendente a S/. 42,000.006. Indemnización a recibir Costo computable del vehículo *Exceso gravable S/. 45,000.00 (S/.42,000.00) S/. 3,000.00 * La regla es que el exceso se encuentre gravado; sin embargo, en el presente caso, dicho exceso no se encuentra gravado con el IR, ya que la empresa cumple las condiciones previstas en el inciso f) del artículo 1° del Reglamento de la LIR para alcanzar la inafectación del exceso del costo computable. Caso N° 3 d) Las pérdidas extraordinarias sufridas por caso fortuito o fuerza mayor en los bienes productores de renta gravada o por delitos cometidos en perjuicio del contribuyente por sus dependientes o terceros, en la parte que tales pérdidas no resulten cubiertas por indemnizaciones o seguros y siempre que se haya probado judicialmente el hecho delictuoso o que se acredite que es inútil ejercitar la acción judicial correspondiente5. Con fecha 05.11.09, uno de los vehículos repartidores de revistas de la empresa Somos SAC al momento de realizar sus labores diarias, dirigiéndose donde uno de sus clientes, es chocado por un camión, el cual, entre otros daños causados, dejó el parabrisas del vehículo en mal estado y de inmediato se dio a la fuga (se hizo la respectiva denuncia policial). Se sabe que el costo de adquisición del vehículo es de S/. 65,000.00 y al momento del accidente tenía un valor en libros de S/. 30,000.00. Asimismo, la empresa nos informa que dicho vehículo fue vendido el 28.12.09 a un precio menor al valor de su adquisición (S/. 25,000.00). La empresa nos consulta si ¿podrá deducir la pérdida extraordinaria? 5 Según la RTF Nº 5509-2-2002 (20.09.02): Un claro ejemplo de ¿Cuándo es inútil ejercer la acción judicial correspondiente?, es cuando se acredita el archivamiento provisional de la denuncia penal por la no identificación de los autores de dicho delito. 6. Al respecto le sugerimos revisar el Informe N° 009-2006SUNAT/2B0000 (11.01.06): La pérdida extraordinaria cubierta por indemnización o seguro no es deducible para efecto de la determinación del Impuesto a la Renta del importador. I-14 Instituto Pacífico Dos mecanismos de probanza: 1. La judicial: No resulta necesaria una sentencia condenatoria, debido a que no es relevante la determinación del delincuente, sino únicamente la prueba de que existió delito. 2. Se acredite que la acción judicial es inútil: No hay delincuente identificado. Documento que archive el caso, el que usualmente es emitido por la fiscalía correspondiente. Solución En el caso de un vehículo que ha sufrido daños materiales por un accidente y que posteriormente es vendido a un precio menor al de su adquisición, sólo podría deducirse como gasto (por la pérdida extraordinaria) la diferencia entre el valor en libro y el precio al que se ha vendido el bien. Costo adquisición S/. 65,000.00 Valor en libro S/. 30,000.00 Precio de venta después del accidente S/. 25,000.00 Pérdida Extraordinaria deducible S/. 5,000.00 Asimismo, consideramos que en el presente caso, resulta acreditada la inutilidad de ejercer la acción judicial correspondiente, ya que se trata de un accidente donde el causante del choque se ha dado a la fuga. Además, se cuenta con la resolución que acredita el archivamiento provisional de la denuncia penal por la no identificación de los autores de dicho delito. Lo anteriormente expuesto, se ve reforzado jurisprudencialmente mediante el criterio del Tribunal Fiscal esbozado en la RTF Nº 523-5-2001 (25.05.01). MECANISMOS DE PROBANZA RTF N° 11061-2-2007 RTF N° 1272-4-2002 La sóla exhibición de la copia certificada de la denuncia policial en la que consta el hurto sistemático supuestamente efectuado por los trabajadores de la empresa y copia de un artículo periodístico no acredita la comisión de un hecho delictuoso contra la recurrente, a fin de que puda reducir como gasto el importe por pérdida extraordinaria. Procede deducir como gasto por pérdidas extraordinarias, las sufridas por delitos en perjuicio del contribuyente por terceros, en la parte no cubierta por el seguro y siempre que resulte inútil ejercitar la acción judicial correspondiente, cuando se ha acreditado el archivamiento provisional de la denuncia penal por la no identificación de la denuncia de los autores de dichos delitos. N° 203 Segunda Quincena - Marzo 2010