QUE REFORMA EL ARTÍCULO 32-A DEL CÓDIGO FISCAL DE LA

Anuncio

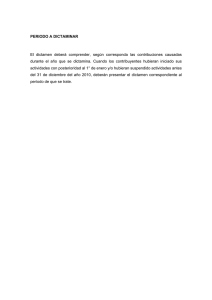

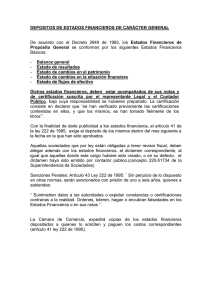

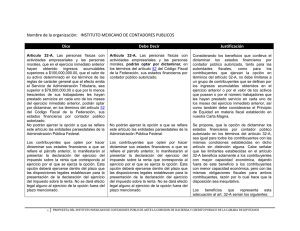

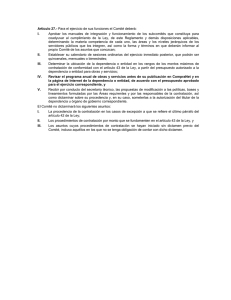

QUE REFORMA EL ARTÍCULO 32-A DEL CÓDIGO FISCAL DE LA FEDERACIÓN, A CARGO DEL DIPUTADO CARLOS ALBERTO DE LA FUENTE FLORES, DEL GRUPO PARLAMENTARIO DEL PAN El suscrito, diputado federal Carlos Alberto de la Fuente Flores, integrante del Grupo Parlamentario del Partido Acción Nacional de la LXIII Legislatura del honorable Congreso de la Unión, con fundamento en lo dispuesto en los artículos 71, fracción II, de la Constitución Política de los Estados Unidos Mexicanos, 6, numeral 1, fracción I, 77 y 78 del Reglamento de la Cámara de Diputados, somete a consideración del pleno de esta honorable asamblea, la siguiente iniciativa con proyecto de decreto que reforma el artículo 32-A del Código Fiscal de la Federación, al tenor de las siguientes Consideraciones El 21 de abril de 1959, se publica en el Diario Oficial de la Federación (DOF) el Decreto que establece la Auditoría Fiscal Federal como órgano de la Secretaría de Hacienda y Crédito Público (SHCP) para investigar y vigilar el cumplimiento de las obligaciones fiscales de los contribuyentes. En otras palabras, esta Auditoría tenía la finalidad de centralizar en un órgano técnico todo el sistema de revisión del cumplimiento de las obligaciones fiscales de los contribuyentes creando un registro de contadores públicos, con el objeto de contar con profesionales técnicos que coadyuven con la autoridad para verificar el cumplimiento de las obligaciones fiscales de los contribuyentes. A partir de 1990, se impone la obligación para que contribuyentes con ingresos gravables superiores a los 100 millones de pesos en el ejercicio inmediato anterior, dictaminen sus estados financieros para fines fiscales. Esto trajo como consecuencia un cambio en la relación del contador público y la autoridad hacendaria, pasando de ser un apoyo en la fiscalización a ser un fiscalizador. El día 15 de marzo de 1991, la SHCP emitió un decreto que autorizaba la presentación del dictamen fiscal en dispositivo magnético, para los efectos establecidos en el artículo 52 del Código Fiscal de la Federación (CFF) y a partir del año 1992, esta opción adquiere el carácter de obligatoria. El 31 de marzo de 1992, se publicaron en el DOF diversas reformas al Reglamento del Código Fiscal de la Federación (RCFF) relacionadas con el dictamen fiscal destacando las siguientes: a) Se obliga al contador público a cumplir con un programa de actualización profesional continua, o bien sustentar examen anual ante la SHCP. b) El dictamen fiscal de estados financieros y el dictamen fiscal simplificado se presentarán en diskette. c) Se incorpora como nueva información a incluir en el cuaderno de dictamen la mención de operaciones de comercio exterior; así como informar, cuando sea aplicable, sobre datos relativos a actos de fusión o escisión de sociedades. Igualmente se pide presentar los componentes inflacionarios de los créditos y de las deudas, también se piden conciliaciones de las remuneraciones base del 1% general contra las utilizadas para el Instituto Mexicano del Seguro Social y el Instituto del Fondo Nacional de la Vivienda para los Trabajadores. d) Se incorporan sanciones para los contadores públicos derivadas de la presentación del dictamen fiscal en diskette. e) Se incluyen en el RCFF de las exposiciones relativas al dictamen fiscal simplificado. f) Se pide entregar un cuestionario de autoevaluación inicial cuyas reglas se expedirían a la SHCP. g) Se deroga el procedimiento de revisión secuencial al dictamen al indicar en el primer párrafo del artículo 55 del RCFF que la autoridad puede requerir información sobre el dictamen fiscal de manera indistinta al contribuyente o al contador público. El 25 de enero de 1993, a través del DOF se dan a conocer diversas reformas al reglamento interior de la SHCP. Y de los cambios relacionados con el dictamen fiscal, destacan el hecho de que la Dirección General de Auditoría Fiscal Federal se le cambio el nombre por el de Administración General de Auditoría Fiscal Federal, concediéndole a su vez, otro tipos de atribuciones a las que ya tenía. Dentro de las administraciones que se crean, surgen las Administraciones Locales de Auditoría Fiscal encargadas de recibir los dictámenes fiscales, así como de realizar la revisión. Y a partir de diciembre de 1995 que se hace obligatorio presentar dictamen fiscal por las enajenaciones de acciones que realicen los residentes en el extranjero cuya fuente de riqueza sea nuestro país. En diciembre de 1996, se adicionó un segundo párrafo al artículo 32-A del CFF, para indicar que estaban obligados a dictaminar sus estados financieros los establecimientos permanentes o bases fijas de los residentes en el extranjero, siempre y cuando se ubicaran en algunos de los supuestos de obligatoriedad que el artículo 32-A contenía. En el mismo año, se modificó la fracción II del artículo 52 del CFF, con la finalidad de incorporar la mención que la declaratoria de contador público para efectos de devolución de saldos a favor de IVA debía ser al igual que otros dictámenes fiscales, elaborada de acuerdo con las normas de auditoría y las demás disposiciones inherentes al dictamen fiscal. Hasta 1996, el dictamen se presentó apoyándose en hojas electrónicas de cálculo, ocasionando que la integración de información tuviera algunas deficiencias al convertir la información del formato de hoja de cálculo a un formato de base de datos para su explotación interna en la SHCP. El avance tecnológico en materia de desarrollo de sistemas, obligó a pensar en un sistema de uso específico que contara con las ventajas de la automatización en el manejo de la información fiscal. El 29 de diciembre de 1997, se publicó la Ley de Ingresos de la Federación vigente para el ejercicio 1998, en cuyo artículo 21 se establece la posibilidad de que la autoridad otorgue la condonación total o parcial de recargos a contribuyentes con adeudos fiscales, disponiendo, entre otros requisitos, acompañar el dictamen de contador público independiente. En 1997, se propuso un sistema automatizado conocido como SIPRED’96, pero por extemporaneidad en su presentación, su distribución y uso por parte de los contribuyentes y la contaduría pública organizada se retrasó hasta el siguiente ejercicio fiscal. En ese mismo año se presentó un sistema automatizado de información de uso específico para capturar, editar, y presentar el dictamen fiscal a la SHCP en una base de datos, simplificando y cambiando por completo el entorno operativo de la hoja electrónica de cálculo que tradicionalmente manejaban los contribuyentes. Para 1999, se modificó el tercer párrafo del artículo 32-A del CFF, con la finalidad de eliminar de la excepción de dictaminarse a las instituciones de asistencia o beneficencia autorizadas por las Leyes de la materia, en consecuencia, a partir de los ejercicios que concluyen el 31 de diciembre de 1999, las entidades mencionadas dictaminaron sus estados financieros, o bien, el estado de ingresos y egresos. Tratándose de fusiones, estaban obligadas al dictamen las empresas que se fusionaran por el ejercicio en que ocurría dicho acto; y en el caso de la empresa que subsistía o que surgía con motivo de la fusión, se dictaminaba el ejercicio en que se llevaba a cabo la fusión y el siguiente. En 2010, las autoridades fiscales emitieron un decreto de facilidades administrativas, el cual señalaba que los contribuyentes obligados a presentar el dictamen fiscal podían optar por no hacerlo, siempre y cuando presentaran información adicional a las autoridades en la materia, en los tiempos y mediante los medios establecidos por las mismas. Con base en información del Servicio de Administración Tributaria (SAT), en 2013 se encontraban activos 8,052 contadores que revisaban a 92,750 contribuyentes. Derivado de lo anterior, podría estimarse que existían alrededor de 56,000 profesionistas independientes dedicados a la emisión de dictámenes fiscales, si se asume que cada contador requiere, al menos, un equipo de seis personas. Como resultado del trabajo de esas personas, el fisco recibió de 2005 a 2010 un promedio anual de $17,910 millones, según datos proporcionados por el SAT. De conformidad con la información presentada por el SAT para el ejercicio 2010, la recaudación posterior a la presentación del dictamen fiscal se vio disminuida, debido a que los contribuyentes prefirieron pagar previo a la presentación del dictamen los impuestos omitidos y evitar observaciones por parte del contador público, dicha situación reflejó un incremento en la recaudación. El dictamen fiscal determina si los estados financieros presentan la situación financiera de la empresa conforme a las Normas de Información Financiera, considerando además, el cumplimento de las obligaciones fiscales. Desde su implementación obligatoria en 1991, el dictamen fiscal se caracterizó por detección y recuperación de contribuciones. Pero a partir del año 2014, su presentación es opcional para los contribuyentes señalados en el CFF. La presentación del dictamen fiscal goza de una gran credibilidad en el medio empresarial, financiero y fiscal, ya que está avalado por la firma de un profesional de la contaduría pública organizada, que cuenta con la especialización y capacidad profesional para emitir su opinión respecto de la situación contable, financiera y fiscal de las empresas. El 9 de diciembre del 2013, se publicó en el DOF el decreto que contiene, entre otras reformas al CFF para el ejercicio fiscal 2014, donde se maneja la eliminación de la obligatoriedad del dictamen fiscal, asimismo la disposición de que sea de carácter opcional únicamente para aquellos contribuyentes que tengan ingresos gravables superiores a 100 millones de pesos en el ejercicio inmediato anterior y para sujetos con activos superiores a 79 millones de pesos, o un mínimo de 300 empleados al mes. Derivado de esta reforma en materia fiscal en el país, para los profesionales de la contaduría, en concreto los especialistas en el área fiscal, existen repercusiones considerables, debido a que el mayor ingreso se percibe en el periodo de revisión de la información financiera para efectos del dictamen. Además, para que un profesional esté en condiciones de aseverar sobre la fidelidad de la información financiera y cumplimiento de obligaciones fiscales de los contribuyentes, debe cumplir con el requisito de permanencia en un órgano colegiado, por lo que debido a la no obligatoriedad del dictamen fiscal, para las asociaciones de profesionales en la contaduría, existe la posibilidad de que el registro de sus asociados disminuya. El dictamen fiscal es el documento que consiste en una opinión derivada de un trabajo de auditoría emitido por un Contador Público, independiente de la información que se prepara para hacer del conocimiento de la autoridad fiscal la forma en la que el contribuyente cumplió o no con las obligaciones fiscales. Este documento ha sido de gran utilidad desde hace 54 años para el contribuyente, ya que permite que tribute de manera correcta, y para el Estado al recaudar 17,900 millones de pesos anuales adicionales, gracias al ejercicio de la contaduría pública en los periodos de los años 2005-2010. Algunos beneficios que nos brinda este dictamen son: 1. Reducción del plazo de la devolución de saldos a favor, así como devolución de saldos de IVA con declaratoria del contador público. El periódico El Economista publicó una gráfica de las devoluciones de saldos a favor de los contribuyentes, en la cual se visualiza el crecimiento desde el año 2005 hasta el 2012. Con un saldo a favor de 275,053 millones de pesos por IVA y 33,916 millones de pesos por ISR. Cuando se solicita una devolución, tras haberse dictaminado los estados financieros, el plazo para que sea efectuada se reduce a 25 días hábiles, sin un dictamen sería de 40 días hábiles. 2. Conclusión anticipada de visitas domiciliarias. El artículo 47 del CFF establece el lineamiento de una visita domiciliaria como una de las facultades de la autoridad. Cuando una empresa es visitada se le otorgan a las autoridades los papeles que son necesarios para su verificación, pero cuando las entidades financieras se dictaminan es más rápido el proceso de visita. Por ley se debe anticipar una visita, realmente es así porque el dictamen fiscal ofrece la facilidad de información que es de gran utilidad para las autoridades, convirtiéndose finalmente en un usuario de la información financiera, con ventaja de una revisión por parte de auditoría. Con la eliminación del dictamen fiscal: -Se pierde la certeza y confianza de que un profesional revisó los registros contables y declaraciones de impuestos de una empresa. -Revisiones directas -Ya no habrá un filtro para las revisiones directas ni habrá reducciones en ciertas multas. Al subir el umbral para las empresas que ganan más de 38 millones a 100 millones de pesos al año, sólo un reducido número de empresarios puede acceder al dictamen fiscal. El empresario pierde la oportunidad de ser revisado, cuando el dictamen fiscal es una herramienta que nació hace más de 50 años como medio para facilitar a la autoridad hacendaria la fiscalización y otorgar a los contribuyentes un filtro previo en el cumplimiento de sus obligaciones tributarias. De acuerdo con el Instituto Mexicano de Contadores Públicos (IMCP), la desaparición y límite del dictamen fiscal representa una pérdida importante de información para el SAT, pues en el 2013 el fisco sólo tenía 9 mil auditores en todo el País, en cambio alrededor de 60 mil contadores dictaminaban cada año a las empresas. (2013). El dictamen fiscal voluntario da certeza al cumplimiento de obligaciones fiscales, al dar orden y seguridad jurídica al pago de impuestos, esta herramienta fortalece la competitividad del empresario mexicano. Mantener el Dictamen Fiscal voluntario es fortalecer la Hacienda Pública ya que el trabajo del contador público ayuda a corregir la situación fiscal, evitando incurrir en recargos y sanciones. Además la recaudación del país se ve beneficiada, esto puede verse en el importante incremento mostrado en el mes de vencimiento del dictamen fiscal, en el que el fisco recibió una recaudación anual promedio en los últimos 5 años de poco más de $ 17, 910 millones de pesos. (IMCP, 2014) Otros beneficios que otorga el dictamen fiscal son; • Certeza y confianza de que un profesional experto en la materia y reconocido por la autoridad fiscal, ha revisado sus registros contables y declaraciones de impuestos; lo que además ayuda a mejorar la calidad de los mismos. • Contar con un filtro para las revisiones directas por parte de la autoridad, incluyendo revisiones de gabinete o exprés, permitiéndole gozar del tiempo necesario para aclarar tanto malos entendidos de parte de la autoridad, como diferencias resultantes de eventuales errores en el registro o las discrepancias en el criterio de la autoridad o de terceros. • Gozar de reducciones en multas, por diferencias menores en el pago de contribuciones, así como de facilidades en el archivo de la documentación que integra la contabilidad, por ejemplo: grabarla en discos ópticos. • Contar con un instrumento que, mediante la aplicación de normas de auditoría, permita detectar y corregir errores, omisiones o interpretaciones agresivas de la normativa fiscal, que le permita al contribuyente una autocorrección espontánea, para evitar la imposición de multas o la comisión de delitos. (IMCP, 2014) El dictamen fiscal el SAT tiene a su servicio toda una fuerza, una contabilidad pública certificada, haciendo un trabajo de revisión del cumplimiento de obligaciones fiscales que no le cuesta, pero que reporta una recaudación mínima de 18 mil millones de pesos. (Financiero, 2013) El dictamen fiscal como medio indirecto de fiscalización es una poderosa herramienta útil y efectiva, con costos mínimos para la Administración Tributaria, quien puede dirigir sus propios recursos de fiscalización en los temas urgentes de la agenda nacional, como sería el caso de instrumentar y regularizar la forma de tributar de los participantes de la economía informal que representa aproximadamente el 60% de la Participación en la Economía Actual según lo reporta el INEGI. (2013) Todo lo anterior hace evidente el hecho contundente que de no existir la dictaminación fiscal, se dejará de realizar cualquier tipo de acción fiscalizadora, directa o indirecta a un gran segmento de contribuyentes. La implementación del Dictamen Fiscal en el DOF de 1959 surge como una opción para evitar molestias innecesarias o infundadas a los contribuyentes cumplidos, con el fin de permitir al fisco orientar su acción contra los defraudadores que ocasionan problemas de trascendencia para el desarrollo de nuestra economía; lo cual se antepone a lo señalado en la exposición de motivos de la iniciativa presidencial presentada el 8 de septiembre de 2013, la cual señala que el dictamen fiscal es el medio para a facilitar a la autoridad hacendaria la fiscalización. El dictamen fiscal, hasta el ejercicio 2013, era la herramienta por la cual la autoridad podía contar con una opinión externa sobre el cumplimiento de las obligaciones fiscales de aquellos contribuyentes que cumplían alguno de los supuestos señalados por la ley, así como de dar opción a aquellos que no estuvieran obligados a informar dicho cumplimiento. Esta herramienta colaboraba de manera importante a la recaudación de posibles obligaciones omitidas, ya que el contribuyente debía corregir dichas omisiones de manera previa o posterior a la presentación de éste. Previo a la reforma fiscal 2014, el artículo 32-A del Código Fiscal de la Federación establecía la obligación de dictaminar sus estados financieros a las personas físicas con actividades empresariales y las personas morales que en el ejercicio inmediato anterior hubiesen obtenido ingresos acumulables superiores a $39,140,520.00, que el valor de su activo fuese superior a $78,281,070.00 o que por lo menos trescientos de sus trabajadores les hayan prestado servicios en cada uno de los meses del ejercicio inmediato anterior; a las autorizadas para recibir donativos deducibles; a las que se hubiesen fusionado durante ese ejercicio fiscal, y la fusionante tendría que dictaminar sus estados financieros en el ejercicio fiscal siguiente; y las entidades de la Administración Pública Federal. De igual manera este artículo establecía que todas las demás personas físicas con actividades empresariales que no se encontraran en los supuestos anteriormente descritos, tendrían la opción de hacer dictaminar sus estados financieros por un Contador Público autorizado para ello. Con la Reforma Fiscal 2014, el artículo 32-A fue modificado removiendo la opción de dictaminarse que le otorgaba a los contribuyentes no obligados, y respecto a los antiguos obligados ahora cuenta con la opción ya que se les removió la obligación de dictaminar sus estados financieros. Sin embargo, el actual artículo 32-A únicamente contempla como sujetos a poder dictaminar sus estados a las personas físicas con actividades empresariales y a las personas morales, que en el ejercicio inmediato anterior hayan obtenido ingresos acumulables superiores a $100,000,000.00, que el valor de su activo determinado sea superior a $79,000,000.00 , o que por lo menos trescientos de sus trabajadores les hayan prestado servicios en cada uno de los meses del ejercicio inmediato anterior. Se eliminó la obligación impuesta a ciertos contribuyentes, pero también removió la opción que le otorgaba a los demás, lo cual le causa agravios a estos últimos debido a que legalmente se encuentran impedidos para hacer dictaminar sus estados financieros. Los contribuyentes que anteriormente contaban con la opción de presentar el dictamen, se ven afectados en su esfera jurídica debido a que mediante el dictamen era posible determinar diferencias entre los saldos contenidos en los estados financieros, y debido a la misma figura del dictamen, el esclarecimiento de este tipo de situaciones le daba al contribuyente seguridad de que se encontraba cumpliendo con sus obligaciones fiscales de forma correcta. De igual manera el dictamen le otorga credibilidad a la información que presenta el contribuyente, ya que la misma cuenta con el respaldo de un profesional en la materia, registrado ante el Estado y certificado por un Colegio de Profesionistas, quien también cumple con los puntos (calculados por las horas de curso) necesarios respecto a la actualización mediante cursos o diplomados que necesariamente debe tomar al año el Contador; e inclusive el primer párrafo del artículo 52 del Código Fiscal de la Federación establece que “se presumirán ciertos, salvo prueba en contrario, los hechos afirmados: en los dictámenes formulados por contadores públicos sobre los estados financieros de los contribuyentes...”. Muchas de las operaciones o decisiones de carácter operativo o económico que toman las empresas dependen de la confianza que se tenga en la información contable que se presenta, por lo que el hecho de que se encuentre dictaminada le otorga veracidad porque se asumen que es confiable, completa, cierta y apegada a la normatividad aplicable . Igualmente, no solamente los usuarios internos se encuentran interesados en la información dictaminada, sino también usuarios externos como la autoridad fiscal y gubernamental. En este sentido, la Federación también se ve afectada con este cambio debido a que ante la gran cantidad de contribuyentes inscritos que presentan declaraciones y que no encuadran en los supuestos del actual artículo 32-A del Código Fiscal, es materialmente imposible que la autoridad fiscal tenga los recursos suficientes para poder revisar los estados financieros de todos y cada uno de ellos. Antes de la reforma había contribuyentes que enteraban al fisco federal diferencias de impuestos a pagar, mismas que era determinadas mediante el dictamen que hacía un Contador Público independiente. Actualmente esos contribuyentes ya no pueden optar por el dictamen, por lo que es posible que existan diferencias de impuestos a pagar, pero no puedan determinarse y por lo tanto enterarse a la Federación. La distinción en la que se basa este artículo y con la cual se puede determinar quién tiene la opción a presentar dictamen y quién no, es de carácter discriminatorio debido a que se funda en los ingresos acumulables, el valor del activo o la cantidad de trabajadores que el contribuyente tiene en un determinado ejercicio fiscal, dándole así la opción solamente a aquellos que cumplen con los requisitos del artículo 32-A, y tácitamente excluyendo a todos los demás, afectándolos en sus derechos y limitándolos a poder cumplir cabalmente con sus obligaciones fiscales. Por otro lado, un gran número de Contadores Públicos independientes, certificados y registrados actualmente también ven afectados sus derechos, ya que al remover la opción que otorgaba el artículo 32-A del Código Fiscal antes de la reforma, su mercado de clientes se ha visto reducido al mínimo, porque los mismos ya no pueden dictaminar sus estados financieros. Es importante tener en mente que la emisión de dictámenes de estados financieros, es una actividad que exclusivamente pueden llevar a cabo los Contadores Públicos que cumplen con los requisitos establecidos dentro del artículo 52 del Código Fiscal de la Federación, y 60 y 61 de su Reglamento. Al ser esta actividad exclusiva de ese gremio, constituye una de las principales fuentes de ingresos de muchos Contadores Públicos. Actualmente, con la eliminación de la obligatoriedad de la presentación de esta información, los contribuyentes no podrán corregirse de manera espontánea, se carecerá de una opinión externa al cumplimiento de las entidades y consecuentemente, se desconocerá si los contribuyentes cumplen con sus cargas impositivas de manera adecuada. Es fundamental regresar a la anterior figura del dictamen fiscal, la cual permitía obtener, con garantía y confianza de parte de un tercero que ejerce la profesión contable, un dictamen en el que indica que el contribuyente cumple con sus impuestos. Consideramos que es necesario recuperar el texto anterior, ya que era un mejor mecanismo para el proceso de dictamen, no retrasaba el pago de impuestos y la devolución, en caso de que así aplicara. No obstante, estamos conscientes de que esta propuesta puede ser enriquecida cuando se encuentre en análisis dentro de la comisión a donde sea turnada. Por lo expuesto y fundado, se somete a la consideración de la Cámara de Diputados del Honorable Congreso de la Unión, la siguiente iniciativa con proyecto de decreto que reforma el artículo 32-A del Código Fiscal de la Federación para quedar como sigue: Único. Se reforma el artículo 32-A del Código Fiscal de la Federación, para quedar como sigue: Artículo 32-A.- Las personas físicas con actividades empresariales y las personas morales que se encuentran en alguno de los supuestos de las siguientes fracciones, están obligadas a dictaminar, en los términos del artículo 52 del Código Fiscal de la Federación, sus estados financieros por contador público autorizado. I. Las que en el ejercicio inmediato anterior hayan obtenido ingresos acumulables superiores a $39,140,520.00, que el valor de su activo determinado en los términos del artículo 9o-A de la Ley del Impuesto sobre la Renta sea superior a $78,281,070.00 o que por lo menos trescientos de sus trabajadores les hayan prestado servicios en cada uno de los meses del ejercicio inmediato anterior. Para efectos de determinar si se está en lo dispuesto por esta fracción se considera como una sola persona moral el conjunto de aquéllas que reúna alguna de las características que se señalan a continuación, caso en el cual cada una de estas personas morales deberá cumplir con la obligación establecida por este artículo: a). Que sean poseídas por una misma persona física o moral en más del 50% de las acciones o partes sociales con derecho a voto de las mismas. b). Cuando una misma persona física o moral ejerza control efectivo de ellas, aun cuando no determinen resultado fiscal consolidado. Se entiende que existe control efectivo, cuando se dé alguno de los siguientes supuestos: 1. Cuando las actividades mercantiles de la sociedad de que se trate se realizan preponderantemente con la sociedad controladora o las controladas. 2. Cuando la controladora o las controladas tengan junto con otras personas físicas o morales vinculadas con ellas, una participación superior al 50% en las acciones con derecho a voto de la sociedad de que se trate. En el caso de residentes en el extranjero, sólo se considerarán cuando residan en algún país con el que se tenga acuerdo amplio de intercambio de información. 3. Cuando la controladora o las controladas tengan una inversión en la sociedad de que se trate, de tal magnitud que de hecho les permita ejercer una influencia preponderante en las operaciones de la empresa. Para los efectos de este inciso, se consideran sociedades controladoras o controladas las que en los términos de la Ley del Impuesto sobre la Renta se consideren como tales. II. Las que estén autorizadas para recibir donativos deducibles en los términos de la Ley del Impuesto sobre la Renta. En este caso, el dictamen se realizará en forma simplificada de acuerdo con las reglas generales que al efecto expida la Secretaría de Hacienda y Crédito Público. Así como las que lleven al cabo programas de redondeo en ventas al público en general con la finalidad de utilizar u otorgar fondos, para sí o con terceros. III. Las que se fusionen, por el ejercicio en que ocurra dicho acto. La persona moral que subsista o que surja con motivo de la fusión, se deberá dictaminar además por el ejercicio siguiente. La escindente y las escindidas, por el ejercicio fiscal en que ocurra la escisión y por el siguiente. Lo anterior no será aplicable a la escindente cuando ésta desaparezca con motivo de la escisión, salvo por el ejercicio en que ocurrió la escisión. En los casos de liquidación, tendrán la obligación de hacer dictaminar sus estados financieros del periodo de liquidación los contribuyentes que en el ejercicio regular inmediato anterior al periodo de liquidación hubieran estado obligados a hacer dictaminar sus estados financieros. IV. Las entidades de la administración pública federal a que se refiere la Ley Federal de las Entidades Paraestatales, así como las que formen parte de la administración pública estatal o municipal. Los residentes en el extranjero que tengan establecimiento permanente en el país, deberán presentar un dictamen sobre el cumplimiento de sus obligaciones fiscales, únicamente por las actividades que desarrollen en dichos establecimientos, cuando se ubiquen en alguno de los supuestos de la fracción I de este artículo. En este caso, el dictamen se realizará de acuerdo con las reglas generales que al efecto expida la Secretaría de Hacienda y Crédito Público. A partir del segundo ejercicio en que se encuentren en suspensión de actividades, los contribuyentes a que se refiere la fracción I de este artículo, no estarán obligados a hacer dictaminar sus estados financieros, a excepción de los casos en que, de conformidad con lo dispuesto en la Ley del Impuesto al Activo y su Reglamento, dichos contribuyentes continúen estando obligados al pago del impuesto a que se refiere esa Ley. Las personas físicas con actividades empresariales y las personas morales, que no estén obligadas a hacer dictaminar sus estados financieros por contador público autorizado, podrán optar por hacerlo, en los términos del artículo 52 de este Código. Asimismo, los residentes en el extranjero con establecimiento permanente en el país, que no estén obligados a dictaminar el cumplimiento de sus obligaciones fiscales, podrán optar por hacerlo de conformidad con las reglas generales que al efecto expida la Secretaría de Hacienda y Crédito Público. Los contribuyentes que opten por hacer dictaminar sus estados financieros a que se refiere el párrafo anterior, lo manifestarán al presentar la declaración del ejercicio del impuesto sobre la renta que corresponda al ejercicio por el que se ejerza la opción. Esta opción deberá ejercerse dentro del plazo que las disposiciones legales establezcan para la presentación de la declaración del ejercicio del impuesto sobre la renta. No se dará efecto legal alguno al ejercicio de la opción fuera del plazo mencionado. Los contribuyentes a que se refiere este artículo deberán presentar dentro de los plazos autorizados el dictamen formulado por contador público registrado, incluyendo la información y documentación, de acuerdo con lo dispuesto por el Reglamento de este Código, a más tardar el 30 de junio del año inmediato posterior a la terminación del ejercicio de que se trate. El Servicio de Administración Tributaria, mediante reglas de carácter general, podrá señalar periodos para la presentación del dictamen por grupos de contribuyentes, tomando en consideración el registro federal de contribuyentes que corresponda a los contribuyentes que presenten dictamen. En el caso de que en el dictamen se determinen diferencias de impuestos a pagar, éstas deberán enterarse mediante declaración complementaria en las oficinas autorizadas dentro de los diez días posteriores a la presentación del dictamen. Los contribuyentes personas morales que dictaminen sus estados financieros por contador público registrado, podrán optar por efectuar sus pagos mensuales definitivos y aquellos que tengan el carácter de provisionales, considerando para ello el período comprendido del día 28 de un mes al día 27 del inmediato siguiente, salvo tratándose de los meses de diciembre y enero, en cuyo caso, el pago abarcará del 26 de noviembre al 31 de diciembre del mismo año, y del 1o. de enero al 27 del mismo mes y año, respectivamente. Quienes ejerzan esta opción la deberán aplicar por años de calendario completos y por un período no menor de 5 años. Transitorio Único. El presente decreto entrará en vigor el día siguiente al de su publicación en el Diario Oficial de la Federación. Dado en el salón de sesiones de la Cámara de Diputados, a los 6 días del mes de octubre del año dos mil quince. Diputado Carlos Alberto de la Fuente Flores (rúbrica)