FONDO DE INVERSIÓN COLECTIVA ABIERTO SIN PACTO DE

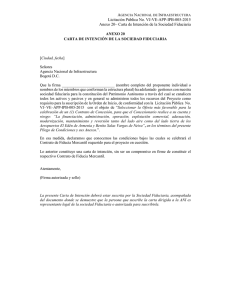

Anuncio