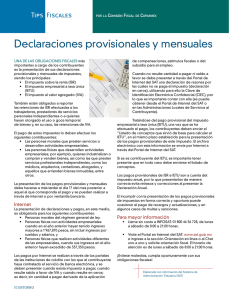

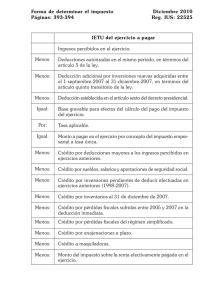

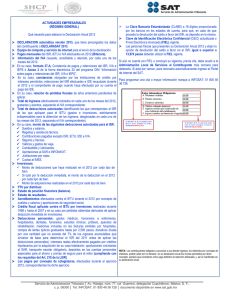

(IETU) y del Impuesto a los Depósitos en Efectivo

Anuncio