Informe de Resultados 6M16

Anuncio

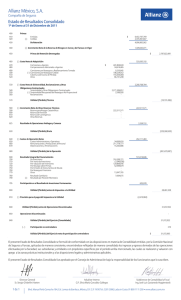

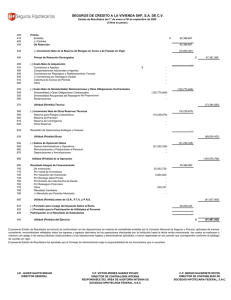

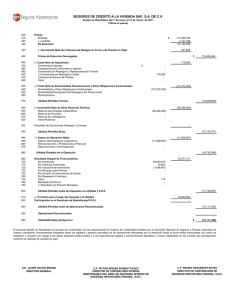

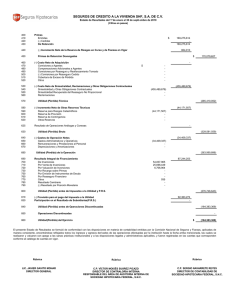

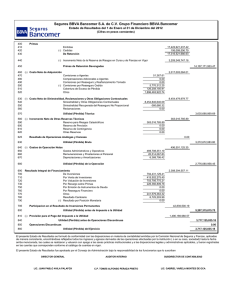

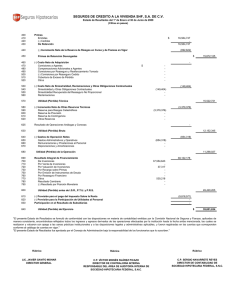

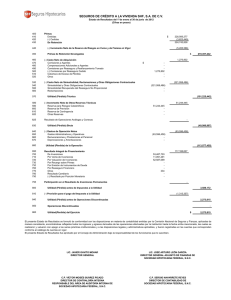

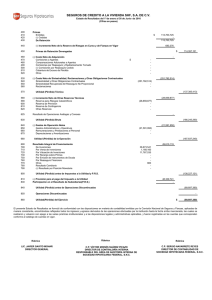

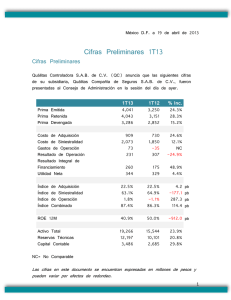

Informe de Resultados 6M16 1 Informe de Resultados 6M16 QUÁLITAS REPORTA RESULTADOS AL PRIMER SEMESTRE DE 2016 Ciudad de México a 28 de julio 2016 – Quálitas, S.A.B. de C.V. (“Quálitas”, “Q”, o “la Compañía”) (BMV: Q*), anuncia sus resultados financieros acumulados no auditados correspondientes al período de seis meses terminado el 30 de junio de 2016. A partir del 1 de enero de 2016 Q MX comenzó a operar bajo Solvencia II. Los cambios en la nueva metodología son substanciales y el comparativo contra cifras de 2015 es únicamente para fines informativos, ya que algunos conceptos fueron reclasificados y las variaciones pueden ser significativas. Nota: Las cifras en este documento se encuentran expresadas en millones de pesos excepto cuando se especifique lo contrario y pueden variar por efectos de redondeo. Aspectos Relevantes 6M16: - - Durante el primer semestre del año las primas emitidas crecieron 39.9%, en comparación con el mismo período del año anterior, alcanzando Ps.13,361 millones, impulsado principalmente por el desempeño del segmento de Instituciones Financieras. Las primas devengadas crecieron 32.5%, en comparación con el mismo período del año anterior, alcanzando Ps.10,892 millones. El monto registrado por siniestralidad durante el primer semestre aumentó 19.7%, por debajo del crecimiento en primas devengadas. La Compañía registró utilidad operativa por Ps.887 millones durante los primeros seis meses del año, 264.0% por arriba de la cifra registrada en el mismo período del año anterior. El producto financiero del semestre fue de Ps.384 millones, 19.6% por arriba de la cifra registrada el mismo período del año anterior. La Compañía registró utilidad neta por Ps.841 millones, 122.8% por arriba de la cifra registrada el primer semestre del año anterior. Las unidades aseguradas crecieron 19.6% en comparación con el mismo semestre del año previo, lo que representa cerca de 3.2 millones de vehículos asegurados. La Compañía registró un índice combinado acumulado de 86.1%, una mejora de 662 puntos base con respecto al mismo período del año anterior. 2 Informe de Resultados 6M16 ESTADO DE RESULTADOS Prima Emitida Prima Retenida Prima Devengada Costo de Adquisición Costo de Siniestralidad Resultado Técnico Gastos de Operación Resultado Operativo Producto Financiero Impuestos Resultado Neto BALANCE GENERAL Inversiones Activo Total Reservas Técnicas Pasivo Total Capital Contable INDICADORES DE COSTOS Índice de Adquisición Índice de Siniestralidad Índice de Operación Índice Combinado INDICADORES DE RENTABILIDAD Rendimiento sobre las inversiones ROE 12M 6M16 13,361 13,257 10,892 3,071 6,501 1,320 433 887 384 429 841 6M15 9,550 9,550 8,219 2,128 5,431 659 416 244 321 187 378 Δ %/pb 39.9% 38.8% 32.5% 44.3% 19.7% 100.3% 4.3% 264.0% 19.6% 129.5% 122.8% 18,242 34,013 21,840 28,463 5,550 14,222 26,652 17,001 21,866 4,786 28.3% 27.6% 28.5% 30.2% 16.0% 23.2% 59.7% 3.2% 86.1% 22.3% 66.1% 4.4% 92.7% 88 (640) (111) (662) 3.3% 19.9% 4.0% 13.0% (73) 683 Unidades Aseguradas Ramo Automóviles Camiones Turistas Motocicletas El Salvador Costa Rica Estados Unidos Unidades aseguradas 6M16 2,168,419 781,178 93,462 93,260 12,389 37,249 9,450 3,195,407 6M15 1,827,228 636,560 90,370 76,569 16,821 21,162 2,416 2,671,126 Δ% 18.7% 22.7% 3.4% 21.8% (26.3%) 76.0% NA 19.6% NA: No Aplica Las unidades aseguradas tuvieron un incremento del 19.6% en comparación con el año anterior, alcanzando 3,195,407 vehículos. El número de unidades aseguradas durante el semestre sumó 392,388. 3 Informe de Resultados 6M16 Primas Emitidas Línea de Negocios Individual Flotillas Suma Tradicional Instituciones Financieras Subsidiarias Otros Total Periodo Anual Multianual 6M16 2,391 3,797 6,188 6,223 593 357 13,361 6M15 1,864 3,138 5,002 4,048 209 291 9,550 Δ$ 527 659 1,186 2,175 383 66 3,811 Δ% 28.3% 21.0% 23.7% 53.7% 183.0% 22.7% 39.9% 6M16 8,170 5,191 % 61.1% 38.9% 6M15 6,514 3,036 % 68.2% 31.8% Durante el primer semestre de 2016, las primas emitidas alcanzaron Ps.13,361 millones, un incremento del 39.9% respecto a los Ps.9,550 millones registrados durante el mismo período de 2015. El incremento acumulado de Ps.3,811 millones en este concepto se debe principalmente al aumento de 53.7% en Instituciones Financieras, aunado al crecimiento de 28.3% en el segmento Individual y del 21.0% en Flotillas. El crecimiento de primas emitidas en Costa Rica fue de 106.9% en comparación con el mismo período del año anterior, mientras que El Salvador registró un decremento de 24.9%. QIC registró primas emitidas por Ps.346 millones, y continuó operaciones bajo su programa de Cruce Fronterizo en Arizona, California y Texas, así como con el programa para vehículos comerciales domésticos en los mismos territorios. Primas Cedidas, Primas Retenidas y Reaseguro La Compañía registró primas cedidas durante el semestre por Ps.104 millones. Las primas cedidas son registradas en algunos contratos en donde los clientes cuentan con una compañía reaseguradora. Cabe señalar que tiene contratado un reaseguro catastrófico para sus subsidiarias. Primas Devengadas Las primas devengadas crecieron 32.5% alcanzando los Ps.10,892 millones, en comparación con los Ps.8,219 registrados durante los primeros seis meses del año pasado. 4 Informe de Resultados 6M16 Costo Neto de Adquisición El costo neto de adquisición fue de Ps.3,071 millones, un incremento del 44.3% en comparación con el registrado en los primeros seis meses del año anterior, que se explica principalmente por el fuerte incremento en el volumen de ventas del segmento de Instituciones Financieras, así como de los demás segmentos de negocio. Este aumento incluye el pago por comisiones y bonos a agentes, así como a mayores costos relacionados con el uso de instalaciones (UDIs), tarifa que se paga a las Instituciones Financieras. El índice de adquisición acumulado fue de 23.2% que compara desfavorablemente con el 22.3% registrado el mismo período del 2015. Costo Neto de Siniestralidad El costo neto de siniestralidad alcanzó Ps.6,501 millones durante el primer semestre del año, un incremento del 19.7% en comparación con el mismo semestre del año anterior. Cifra que está por debajo del crecimiento en prima devengada, derivado de una mejor suscripción y control de costos. Adicionalmente, se observó un incremento en los ingresos por salvamentos y recuperaciones, compensando en cierta medida los incrementos en los costos de siniestro directos. El índice de siniestralidad acumulado fue de 59.7% contra 66.1% registrado en el 2015. Gastos Operativos Los gastos operativos durante el semestre alcanzaron Ps.433 millones, 4.3% por arriba de los Ps.416 millones registrados en 2015. Esto se explica principalmente por una mejor absorción de costos derivada del crecimiento, aunado a graduales aumentos en el derecho sobre póliza realizados durante los primeros seis meses del año. El índice de operación acumulado fue de 3.2% contra 4.4% registrado en los primeros seis meses del 2015. Los cargos por Depreciación y Amortización aumentaron en 33.3% en comparación con el primer semestre del año anterior. Resultado de Operación La Compañía registró una utilidad operativa de Ps.887 millones durante el semestre, que se compara favorablemente con la cifra de Ps.244 millones registrada en el mismo período del año anterior. 5 Informe de Resultados 6M16 Producto Financiero El Producto Financiero del semestre fue de Ps.384 millones, 19.6% por arriba de la cifra de Ps.321 registrada durante 2015. Esto se explica principalmente por un mayor crecimiento en la Caja. Cabe mencionar que el portafolio de renta fija tiene una importante exposición a instrumentos con tasa de interés variable, mismo que no se benefició por el incremento en la tasa de interés de referencia observado en este período, sin embargo se espera un impacto positivo por este incremento en el corto plazo. El portafolio de renta variable experimentó fuerte volatilidad por los precios del petróleo y el Brexit. Portafolio por tipo de riesgo Portafolio por tipo de emisión Impuestos Durante el primer semestre del 2016 la Compañía registró impuestos por Ps.429 millones. Utilidad Neta La utilidad neta alcanzó Ps.841 millones durante el semestre, un incremento del 122.8% en comparación con los Ps.378 millones registrados en el mismo periodo de 2015. Inversiones El rubro de Inversiones alcanzó Ps.18,242 millones, un crecimiento del 28.3% en comparación con la cifra registrada en el primer semestre del 2015, esto como resultado del crecimiento en primas emitidas y producto financiero, ambos en lo últimos doce meses. Este renglón incluye Valores, Deudor por Reporto, Cartera de Crédito e Inmuebles. Reservas Técnicas Las Reservas Técnicas alcanzaron los Ps.21,840 millones, un incremento del 28.5% en comparación con el mismo período del año anterior, como consecuencia del crecimiento de primas emitidas últimos doce meses. 6 Informe de Resultados 6M16 Solvencia Quálitas registró un margen de solvencia de Ps.2,450 millones, lo que representa un índice de margen de solvencia del 98.9%. Capital Regulatorio Requerido * Margen de Solvencia % Índice de Margen de Solvencia Q MX Q ES Q CR QIC Suma Caja Q 2,059 52 88 277 2,476 2,006 18 3 132 2,158 291 97.4% 33.6% 3.1% 47.5% Q 2,476 2,450 98.9% *El cálculo del capital regulatorio requerido varía en los países en donde Quálitas opera. » » FX Peso-USD Junio 2016: 18.46 FX Colon-USD Junio 2016: 541.67 Fondo de Recompra Acciones operadas en el semestre Posición actual en acciones 6M16 4,565,791 7,069,606 El balance de las acciones recompradas a junio 2016 fue de Ps.184.9 millones y ninguna acción ha sido cancelada. 7 Informe de Resultados 6M16 QUALITAS CONTROLADORA, S.A.B. DE C.V. Balance General Consolidado al 30 de Junio 2016 2016 Activo Inversiones Valores y Operaciones con Productos Derivados Valores Gubernamentales Empresas Privadas. Tasa Conocida Empresas Privadas. Renta Variable Extranjeros Dividendos por Cobrar Sobre Titulos de Capital (-) Deterioro de Valores Inversiones en Valores dados en Prestamo Valores Restringidos Operaciones con Productos Derivados 2015 18,241,544,621 16,444,423,256 16,444,423,256 6,050,503,201 6,857,863,618 3,096,256,919 372,665,860 - 14,222,373,065 12,453,080,486 12,453,080,486 3,674,545,632 5,965,672,520 2,495,817,910 312,391,727 - 67,133,658 4,652,697 - - Deudor por Reporto 425,281,151 579,609,446 Cartera de Crédito (Neto) Cartera de Crédito Vigente Cartera de Crédito Vencida 294,902,171 196,814,672 196,814,672 - (-) Estimaciones Preventivas por Riesgo Crediticio Inmuebles (Neto) Inversiones para Obligaciones Laborales Disponibilidad Caja y Bancos Deudores Por Primas Deudor por Prima por Subsidio Daños Adeudos a cargo de Dependencias y Entidades de la Administración Publica Federal Agentes y Ajustadores Documentos por Cobrar Deudores por Responsabilidades de Fianzas por Raclamaciones Otros (-) Estimación para Castigos Reaseguradores y Reafianzadores Instituciones de Seguros y Fianzas Depósitos Retenidos Importes Recuperables de Reaseguro (-) (-) Estimación preventiva de riesgos crediticios de Reaseguradores Extranjeros Estimación para Castigos Inversiones Permanentes Subsidiarias Asociadas Otras Inversiones Permanentes Otros Activos Mobiliario y Equipo (Neto) Activos Adjudicados (Neto) Diversos Activos Intangibles Amortizables (Netos) Activos Intangibles de larga duración (Netos) Suma del Activo 276,301,494 18,600,677 - - 1,076,938,042 992,868,461 66,861,591 64,767,354 532,880,525 532,880,525 265,744,767 265,744,767 12,590,622,070 11,764,607,741 76,130,275 71,517,616 54,155,045 706,068,077 81,856,684 10,234,685,367 9,454,403,628 58,640,895 56,430,562 741,345,639 76,135,357 115,101,678 115,273,443 74,185,809 1,089,082 73,096,727 171,765 - 49,141,115 3,628,481 45,512,634 46,658,860 2,179,431 44,479,429 2,416,539,018 552,976,734 1,764,197,555 99,364,729 - 1,743,755,541 394,881,369 1,335,948,271 12,925,901 - 34,012,690,618 26,652,170,763 8 Informe de Resultados 6M16 QUALITAS CONTROLADORA, S.A.B. DE C.V. Balance General Consolidado al 30 de Junio de 2016 2016 Pasivo Reservas Técnicas De Riesgos en Curso Seguros de Vida Seguros de Accidentes y Enfermedades Seguros de Daños Reafianzamiento Tomado De Fianzas en Vigor Reserva para Obligaciones Pendientes de Cumplir Por Pólizas Vencidas y Siniestros Ocurridos pendientes de Pago Por Siniestros Ocurridos y No Reportados y Gastos de Ajuste Asignados al Siniestro Por Fondos en Administración Por Primas en Depósito 2015 21,839,535,097 16,461,321,173 16,461,321,173 - 17,000,690,940 12,873,295,226 12,873,295,226 - 5,378,213,924 4,601,729,118 297,277,289 479,207,517 4,127,395,714 3,903,538,622 147,898,028 75,959,064 Reserva de Contingencia - - Reserva para Seguros Especializados - - Reserva de Riesgos Catastróficos - - Reservas para Obligaciones Laborales Acreedores Agentes y Ajustadores Fondos en Administración de Pérdidas Acreedores por Responsabilidades de Fianzas por Pasivos Constituidos Diversos Reaseguradores y Reafianzadores Instituciones de Seguros y Fianzas Depósitos Retenidos Otras Participaciones Intermediarios de Reaseguro y Reafianzamiento Financiamientos Obtenidos Emisión de Deuda Por Oblig. Subor. No Suscep. de Convertirse en Acc. Otros títulos de Crédito Contratos de Reaseguro Financiero Otros Pasivos Provisión para la Participación de los Trabajadores en la Utilidad Provision para el Pago de Impuestos Otras Obligaciones Créditos Diferidos Suma del Pasivo Capital Contable Capital Contribuido Capital o Fondo Social Pagado Capital o Fondo Social (-) Capital o Fondo Social no Suscrito (-) Capital o Fondo Social no Exhibido (-) Acciones Propias Recompradas Obligaciones Subordinadas de Conversión Obligatoria a Capital 184,618,367 148,736,208 3,418,389,927 1,045,521,235 23,208,908 2,349,659,784 2,742,000,401 804,452,054 7,299,469 1,930,248,878 109,972,074 109,972,074 - 43,089,080 43,089,080 - - - 2,910,429,575 126,072,526 489,088,328 1,864,481,487 430,787,234 1,931,431,518 29,661,484 193,984,083 1,491,764,055 216,021,896 28,462,945,041 21,865,948,147 2,498,686,661 2,684,887,926 186,201,265 2,684,887,926 2,684,887,926 75,945,650 - - Capital Ganado Reservas Legal Para Adquisición de Acciones Propias Otras Superávit por Valuación Inversiones Permanentes Resultados o Remanente de Ejercicios Anteriores Resultado o Remanente del Ejercicio Efecto por Conversión Resultado por Tenencia de Activos no Monetarios 446,406,366 146,406,366 300,000,000 23,763,653 1,562,624,817 832,845,194 147,983,041 - 222,036,746 87,036,746 135,000,000 13,564,255 1,473,019,852 374,849,484 70,486,617 - Participación Controladora Participación no Controladora 5,512,309,731 37,435,846 4,762,899,231 23,323,385 Suma del Capital 5,549,745,577 4,786,222,616 34,012,690,618 26,652,170,763 Suma del Pasivo y Capital 9 Informe de Resultados 6M16 QUALITAS CONTROLADORA S.A.B. DE C.V. Estado de Resultados Consolidados del 01 de Enero al 30 de Junio de 2016 2016 2015 Primas Emitidas (-) Cedidas De Retención 13,360,636,014 104,093,054 13,256,542,960 9,550,065,010 9,550,065,010 2,364,429,273 1,331,528,966 10,892,113,687 8,218,536,044 (-) Costo Neto de Adquisición Comisiones a Agentes Compensaciones Adicionales a Agentes Comisiones por Reaseguro y Reafianzamiento Tomado (-) Comisiones por Reaseguro Cedido Cobertura de Exceso de Pérdida Otros 3,071,099,237 811,185,158 178,075,302 3,409,050 47,710,984 2,037,536,843 2,128,211,534 561,850,690 91,662,582 785,153 25,396,751 1,450,086,664 (-) Costo Neto de Siniestralidad, Reclamaciones y Otras Obligaciones Pendientes de Cumplir Siniestralidad y Otras Obligaciones Pendientes de Cumplir (-) Siniestralidad Recuperada del Reaseguro No Proporcional Reclamaciones 6,501,066,004 6,501,066,004 - 5,431,219,649 5,431,219,649 - 1,319,948,446 659,104,861 (-) Incremento Neto de la Reserva de Riesgos en Curso y de Fianzas en Vigor Primas de Retención Devengadas Utilidad (Pérdida) Técnica (-) Incremento Neto de Otras Reservas Técnicas Reserva para Riesgos Catastróficos Reserva para Seguros Especializados Reserva de Contingencia Otras Reservas - - Resultado De Operaciones Análogas y Conexas - - Utilidad (Pérdida) Bruta (-) Gastos de Operación Netos Gastos administrativos y Operativos Remuneraciones y Prestaciones al Personal Depreciaciones y Amortizaciones - Utilidad (Pérdida) de la Operación Resultado Integral de Financiamiento De Inversiones Por Venta de Inversiones Por Valuación de Inversiones Por Recargo sobre Primas Por Emisión de Instrumentos de Deuda Por Reaseguro Financiero Intereses por créditos (-) Castigos preventivos por importes recuperables de reaseguro (-) Castigos preventivos por riesgos crediticios Otros Resultado Cambiario (-) Resultado por Posición Monetaria Participación en el Resultado de Inversiones Permanentes Utilidad (Pérdida) antes de Impuestos a la Utilidad (-) Provisión para el Pago del Impuesto a la Utilidad Utilidad (Pérdida) antes de Operaciones Discontinuadas Operaciones Discontinuadas - - 1,319,948,446 659,104,861 433,309,806 13,871,436 328,112,680 119,068,562 415,523,368 117,945,932 208,279,215 89,298,221 886,638,640 243,581,493 383,904,184 339,941,450 33,143,965 26,904,940 88,659,510 14,417,992 80,659 28,506,192 93,779,326 - 321,023,097 215,698,716 30,936,939 29,368,894 65,806,408 14,968,529 2,354,634 33,401,755 - 1,270,542,824 564,604,589 429,188,281 186,981,433 841,354,543 377,623,156 - - Utilidad (Pérdida) del Ejercicio 841,354,543 377,623,156 Participación Controladora Participación No Controladora 832,845,194 8,509,349 374,849,484 2,773,673 Utilidad (Pérdida) del Ejercicio 841,354,543 377,623,156 10 Informe de Resultados 6M16 Glosario de Términos y Definiciones Capital Regulatorio Requerido: Nivel mínimo de capital con el que debe contar una compañía aseguradora de acuerdo a las autoridades CNSF: Comisión Nacional de Seguros y Fianzas. Es el regulador del sector asegurador en México Costo de Adquisición: Registra las comisiones y compensaciones pagadas a los agentes, así como pagos a Instituciones Financieras por el uso de sus instalaciones (UDI’s) Costo de Siniestralidad: Registra los pagos relacionados a los siniestros: responsabilidad civil, robo, costos de reparación, entre otros Derechos sobre póliza: Ingreso que se genera con objeto de cubrir gastos administrativos generados por la emisión de la póliza. Es registrado como un ingreso en gastos de operación Deudor por Prima: Refleja los créditos otorgados por la Compañía en la contratación de sus pólizas Gastos Operativos: Rubro que incluye todos los gastos incurridos por la Compañía en la operación de su negocio Índice Combinado: Índice de Adquisición + Índice de Siniestralidad + Índice de Operación Índice de Adquisición: Costo de Adquisición ÷ Prima Retenida Índice de Margen de Solvencia: Margen de Solvencia ÷ Capital Regulatorio Requerido Índice de Operación: Gasto de Operación ÷ Prima Emitida Índice de Siniestralidad: Costo de Siniestralidad ÷ Prima Devengada Instituciones Financieras: Brazo financiero de las principales armadoras y Grupos Financieros que otorgan crédito automotriz Margen de Solvencia: Capital Contable - Capital Regulatorio Requerido Pólizas Multianuales: Pólizas que tienen una vigencia mayor a 12 meses. Por lo regular se suscriben por los automóviles que tienen crédito automotriz Primas Devengadas: Son las Primas se registran como ingreso de una institución de seguros conforme transcurre el tiempo Primas Emitidas: Son las primas correspondientes a las pólizas suscritas por una aseguradora Prima Retenida: Prima emitida menos la parte cedida a una compañía reaseguradora Q CR: Quálitas Costa Rica Q MX: Quálitas México Q ES: Quálitas El Salvador QIC: Quálitas Insurance Company Recargo sobre primas: Cargo financiero que deben pagar los asegurados cuando deciden pagar sus pólizas a plazos TACC: Tasa Anual de Crecimiento Compuesto = (Monto final / Monto Inicial) ^ (1/(No. de periodos)) 11 Informe de Resultados 6M16 Quálitas (Q) es la compañía con mayor participación de mercado en la industria del seguro automotriz en México y cuenta con presencia en El Salvador, Costa Rica y Estados Unidos. Su modelo de negocios, especializado exclusivamente en seguro de auto, le ha permitido ofrecer un servicio de primera calidad bajo la red de cobertura más grande de México. Quálitas cotiza en la Bolsa Mexicana de Valores bajo el símbolo “Q” (Bloomberg: Q*:MM) ---------------------Este documento, así como otros materiales impresos pueden contener ciertas estimaciones sobre información futura y proyecciones financieras. Tales declaraciones están sujetas a varios riesgos e incertidumbres. La Compañía previene a los lectores de que un número importante de factores, fuera de su control, puede causar que los resultados reales difieran de los planes y expectativas expresadas en dichas declaraciones, las cuales hacen referencia a la situación de la Compañía en la fecha de su publicación. Analistas Institución Analista E-mail Actinver Enrique Mendoza emendoza@actinver.com.mx BBVA Bancomer Germán Velasco german.velasco@bbva.com Grupo Bursátil Mexicano Luis Willard lrwillard@gbm.com.mx Interacciones Roberto Navarro rnavarro@interacciones.com Nau Securities Iñigo Vega inigovega@nau-securities.com Signum Research Ana Tellería ana.telleria@signumresearch.com Ve por Más Juan Hernández jehernandezs@vepormas.com.mx Contactos Relación con Inversionistas Antonia Gutiérrez Mariana Fernández Elba Salcedo agutierrez@qualitas.com.mx T: +52 (55) 1555-6102 mfernandez@qualitas.com.mx T: +52 (55) 1555-6103 esalcedo@qualitas.com.mx T: +52 (55) 155-6316 12