Información - Banco Nacional del Ejército Fuerza Aérea y Armada

Anuncio

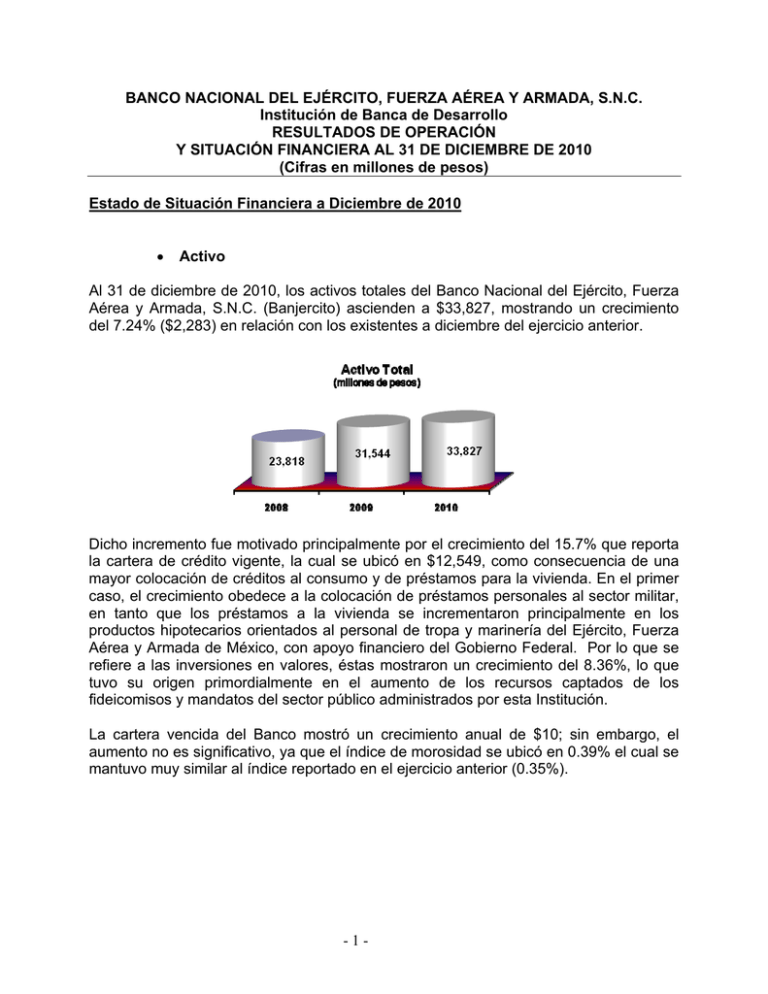

BANCO NACIONAL DEL EJÉRCITO, FUERZA AÉREA Y ARMADA, S.N.C. Institución de Banca de Desarrollo RESULTADOS DE OPERACIÓN Y SITUACIÓN FINANCIERA AL 31 DE DICIEMBRE DE 2010 (Cifras en millones de pesos) Estado de Situación Financiera a Diciembre de 2010 • Activo Al 31 de diciembre de 2010, los activos totales del Banco Nacional del Ejército, Fuerza Aérea y Armada, S.N.C. (Banjercito) ascienden a $33,827, mostrando un crecimiento del 7.24% ($2,283) en relación con los existentes a diciembre del ejercicio anterior. Dicho incremento fue motivado principalmente por el crecimiento del 15.7% que reporta la cartera de crédito vigente, la cual se ubicó en $12,549, como consecuencia de una mayor colocación de créditos al consumo y de préstamos para la vivienda. En el primer caso, el crecimiento obedece a la colocación de préstamos personales al sector militar, en tanto que los préstamos a la vivienda se incrementaron principalmente en los productos hipotecarios orientados al personal de tropa y marinería del Ejército, Fuerza Aérea y Armada de México, con apoyo financiero del Gobierno Federal. Por lo que se refiere a las inversiones en valores, éstas mostraron un crecimiento del 8.36%, lo que tuvo su origen primordialmente en el aumento de los recursos captados de los fideicomisos y mandatos del sector público administrados por esta Institución. La cartera vencida del Banco mostró un crecimiento anual de $10; sin embargo, el aumento no es significativo, ya que el índice de morosidad se ubicó en 0.39% el cual se mantuvo muy similar al índice reportado en el ejercicio anterior (0.35%). -1- Cabe señalar que durante el período anual que nos ocupa el Banco constituyó estimaciones por $19 por lo que al cierre de diciembre de 2010 el Índice de Cobertura de Cartera de Crédito Vencida alcanzó un 213.15%. • Pasivo Los pasivos totales se ubicaron en $28,310 con un crecimiento anual del 5.21%, observándose los principales incrementos en los depósitos a plazo ($2,816 equivalente al 17.18%); depósitos de exigibilidad inmediata por $605 (13.73%), los cuales se incrementaron primordialmente por los recursos captados a través del área fiduciaria; y créditos diferidos ($33 equivalentes al 15.00%) el incremento obedece al aumento de comisiones cobradas por apertura por una mayor colocación de créditos. El rubro de acreedores por reporto presenta un decremento anual de $2,207, lo que obedece a una reducción en el volumen de operaciones actuando la Institución como reportada, contratadas con otros intermediarios. Durante el cuarto trimestre de 2010, los pasivos de la Institución mostraron una disminución de $9,421 equivalente al 25%, originado principalmente por el decremento de los depósitos de exigibilidad inmediata ($4,936) producto de la salida de los recursos que habían sido entregados a la Institución para emitir cheques de caja para el pago de prestaciones a ex trabajadores de la Compañía Luz y Fuerza del Centro; así como por la reducción que se observa en el rubro de acreedores por reporto por $3,926, toda vez que en el segundo semestre del año se redujo el volumen de operaciones de reporto con intermediarios en calidad de reportada, ante el crecimiento en la captación de recursos del público en general. -2- El rubro de otras cuentas por pagar mostró un crecimiento anual del 10.92%, proveniente del renglón de acreedores diversos y otras cuentas por pagar, que se deriva del mayor volumen de pasivos por la prestación del servicio de Cartas de Crédito. • Capital Contable El capital contable al 31 de diciembre de 2010 se ubicó en $5,517, mostrando un incremento anual de $882 equivalente al 19.03%. Dicho crecimiento se debe principalmente a los resultados netos obtenidos durante el periodo en mención. Al cierre del cuarto trimestre de 2010 el rendimiento sobre el capital contable (ROE) se ubicó en 23.92%, similar al mostrado en el mismo período del año anterior (24.04%). Estado de Resultados 2010 La utilidad neta alcanzada en el ejercicio 2010 ascendió a $882 (24.9% mayor que la obtenida en el 2009), representando un Rendimiento sobre el Activo (ROA) del 3.34%(**). El incremento en la utilidad neta se derivó principalmente de lo siguiente: a) Los ingresos por intereses crecieron en $377 producto principalmente del incremento en el volumen de créditos otorgados y de las inversiones en valores, en tanto que los intereses pagados sólo se incrementaron en $77. b) En contraparte el rubro de Comisiones y Tarifas Cobradas disminuyó en un 6.18%, originado principalmente por la caída de los ingresos por Servicio de internación e importación temporal de vehículos (IITV), en virtud de se redujo la afluencia de paisanos al territorio nacional ($61). ( **) Calculado conforme a la metodología a que se refiere el anexo 34 de las Disposiciones de Carácter General Aplicables a las Instituciones de Crédito. -3- 1. Los rendimientos de la cartera crediticia ascendieron a $1,662, que representan el 13.76% del total de la cartera vigente (incluye comisiones que se afectan al margen y el ajuste por valorización de los créditos denominados en salarios mínimos), mismos que se incrementaron en un 20.35% por el aumento en el otorgamiento de créditos al consumo y vivienda. Con relación a los intereses de la cartera de valores, éstos ascendieron a $817 representando un rendimiento del 4.76%. Por su parte los premios ganados por reporto al cierre del ejercicio 2010 ascendieron a $148 los cuales disminuyeron en 4.5% respecto a los obtenidos en el ejercicio 2009 ($155). Las comisiones por apertura de créditos muestran un crecimiento de $32 respecto de las cobradas en 2009, lo que tiene su origen en el incremento en el volumen de créditos otorgados durante el ejercicio 2010. -4- 2. El total de intereses pagados por vista y plazo en el ejercicio 2010 disminuyeron en $45 (6.6%) en relación a los cubiertos en el ejercicio inmediato anterior, debido a que el costo de la captación tradicional disminuyo por la baja de las tasas domesticas; por su parte, los intereses y premios a cargo por operaciones de reporto reflejan un incremento considerable de $108 el cual se origino por el aumento en las operaciones de reporto realizadas con otros intermediarios y con recursos captados de los fideicomisos públicos. 3. La Institución durante el ejercicio 2010 no realizó operaciones relacionadas con colocación de deuda. 4. Los ingresos por servicios registraron un flujo anual de $478, integrado de la siguiente manera: Ingresos por Servicios, 2010 Servicios Bancarios Fronterizos Fiduciarios y Bancarios Resultado por Intermediación Total 266 191 21 478 Como se puede observar, la principal fuente de los ingresos por servicios continúa siendo la proveniente de los Servicios Bancarios Fronterizos, en particular por la expedición de permisos para la Importación e Internación Temporal de Vehículos (IITV). Sin embargo durante el presente ejercicio los ingresos disminuyeron en (17.6%) respecto a los obtenidos en el ejercicio 2009, lo anterior como resultado de la caída en la afluencia de paisanos a territorio nacional. En contra parte, los ingresos por comisiones por administración de fideicomisos y mandatos se incrementaron en $9 (18.6%) respecto de los cobrados en el ejercicio inmediato anterior, en virtud del incremento en la captación de negocios fiduciarios del sector público, se tiene la expectativa de que continúen creciendo para el próximo año. -5- 5. Durante el ejercicio 2010 se reconoció una minusvalía de $2 derivada de la valuación a valor razonable de los títulos para negociar, en contra parte a la plusvalía de $3 reconocida en el ejercicio 2009. Por otra parte, el resultado por compra-venta y valuación de divisas y metales preciosos amonedados disminuyo $2 con relación al año anterior, lo anterior por la baja en los tipos de cambios observados durante el ejercicio. 6. La Institución no realizó operaciones de préstamos de valores. 7. La Institución no reconoció en los resultados del ejercicio de 2010 castigos por decremento en el valor de los títulos. 8. El incremento en el margen financiero por $300 representó un aumento del 19.8% respecto al mostrado al cierre del ejercicio 2009, ocasionado principalmente por el mayor otorgamiento de créditos al sector objetivo. Margen Financiero Real Porcentajes 9.00 8.00 7.00 6.00 5.00 4.00 mes/año -6- TIIE 9. El rubro de otros productos presentó un incremento de $89, ubicándose en $113 al cierre de 2010, el ingreso adicional se deriva de la cancelación de la reserva creada por la contingencia fiscal de 2002, la cual fue resuelta por sentencia a favor de esta Institución el 19 de noviembre del 2010. Por su parte, el rubro de otros gastos aumento en $5 respecto a los reportados en el ejercicio 2009, presentando un saldo de $7 al cierre de 2010. 10. Al cierre del ejercicio de 2010 se obtuvo un resultado fiscal de $1,012, causando un impuesto sobre la renta a la tasa del 30% que asciende a $304. El impuesto causado del ejercicio se incrementó con relación al ejercicio 2009, fundamentalmente por el incremento en el margen financiero derivado del aumento de los intereses y comisiones cobrados, ante el importante crecimiento mostrado por la cartera crediticia, el incremento de la captación tradicional y la reducción del costo de los intereses pagados por la captación de vista y plazo. 11. Por lo que se refiere al ISR y PTU diferidos, éstos se ubicaron en $14, originado principalmente por las comisiones cobradas y la PTU causada. a) Situación Financiera, Liquidez y Recursos de Capital 1. Fuentes de Liquidez y Recursos. Las fuentes externas de liquidez con las que cuenta la Institución consisten principalmente en la captación tradicional, clasificándose ésta en depósitos a la vista, cuentas de ahorro, depósitos a plazo, y la captación proveniente de los fondos de ahorro y de trabajo del personal de las Fuerzas Armadas. 2. Políticas para el Pago de Dividendos. El Órgano de Gobierno de la Institución aprobó en abril de 2010 el proyecto de aplicación de las utilidades obtenidas en el ejercicio 2009 en donde no se incluyó el pago de dividendos. 3. Políticas que rigen a la Tesorería del Banco. En relación a las políticas para el manejo de la Tesorería, se informa que dicha área tiene como responsabilidad la de definir la estrategia en cuanto a la distribución de recursos excedentes, buscando maximizar los rendimientos de los mismos, dentro de los lineamientos y facultades autorizados por el Comité de Tesorería. De esta manera, la Tesorería fundamentalmente mantiene la liquidez en moneda nacional y divisas que se requiere para hacer frente a las obligaciones de la Institución, y optimiza el uso de los recursos en los diferentes sistemas de pago electrónico con el Banco de México e Indeval. -7- Todas las operaciones de la Tesorería se ajustan a los límites de riesgo establecidos por el H. Consejo Directivo a través del Comité de Administración Integral de Riesgos. El perfil de riesgo determinado para la institución por el H. Consejo Directivo es de carácter conservador. Por otra parte, al interior de la Institución se tiene constituido un Comité de Administración de Activos y Pasivos, cuya función consiste en evaluar el comportamiento de la estructura financiera del Banco, contando con indicadores de rentabilidad por cada una de las sucursales y de los productos y servicios que se ofrecen a la clientela. Como parte importante del quehacer del Comité, está la actividad de seguimiento a las metas establecidas en el Programa Operativo y Financiero de la Institución. 4. Créditos o Adeudos Fiscales. La Institución no cuenta con adeudos fiscales. En relación a la contingencia proveniente de créditos fiscales del ejercicio 2002, mediante sesión celebrada el 19 de noviembre de 2010, el Décimo Primer Tribunal Colegiado en Materia Administrativa del Primer Circuito aprobó la confirmación de la sentencia dictada a favor de Banjercito el 05 de enero de 2010 por la Décima Sala Regional Metropolitana del Tribunal Federal de Justicia Fiscal y Administrativa, en el juicio de Nulidad No. 38019/05-17-10-8. De esta manera, se declaró la nulidad de los créditos fiscales contenidos en el oficio 330-SAT-VIII-22253 de fecha 01 de septiembre de 2005 emitido por la Administración General de Grandes Contribuyentes del Servicio de Administración Tributaria. Derivado de lo anterior en el mes de noviembre de 2010 se reintegró a resultados la reserva que había sido creada para cubrir dicha contingencia fiscal, misma que se consideró como una recuperación no acumulable por la cantidad de $88. 5. Inversiones Comprometidas en Capital. La Institución no tiene inversiones comprometidas en capital. Evolución de la Institución 2008-2010 Al cierre de 2010 el activo total creció en 42% respecto al mostrado al cierre de 2008, destacando los aumentos en los rubros de inversiones en valores (46.7%) y la cartera de créditos neta (60.6%) la cual conservan su tendencia de crecimiento. La estructura del balance durante los últimos tres ejercicios ha mantenido constante. La integración del activo al cierre del 2010 se conforma en un 45.6% por la cartera de valores y 37.1% por la cartera vigente; la variación que se observa en relación a la cartera vigente registrada en los ejercicios 2008 y 2009, se debe principalmente al incremento de los recursos destinados al otorgamiento de crédito. -8- Por su parte, la captación tradicional durante los últimos años sigue incrementándose, principalmente por los recursos públicos captados a través del área fiduciaria, así como el aumento de los fondos de ahorro y de trabajo los cuales se incrementaron en el último año en un 9.96% Activo Total 2008 Activo Total 2009 Activo Total 2010 • El Margen Financiero cubre el costo de operación, evitando la dependencia de otros ingresos por servicios para la generación de utilidades. Al cierre de 2010 el Margen Financiero se ubicó 51.42% por encima del costo operativo. -9- • El capital contable de la Institución continúa con su tendencia a la alza, producto básicamente de la generación de utilidades. • Los principales Indicadores Financieros al cierre de los ejercicios 2008, 2009 y 2010 son los siguientes: Indicadores Financieros INDICE DE MOROSIDAD INDICE DE COBERTURA DE CARTERA DE CREDITO VENCIDA EFICIENCIA OPERATIVA ROE 2008 2009 2010 0.33% 0.35% 0.39% 233.17% 222.01% 213.15% 5.02% 3.61% 3.19% 16.35% 24.04% 23.92% 3.06% 3.42% 3.34% INDICE DE CAPITALIZACION (1) 45.03% 34.67% 37.29% INDICE DE CAPITALIZACION (2) 25.65% 20.02% 19.73% ROA LIQUIDEZ MIN 2.30 2.80 2.36 6.90% 5.89% 5.11% (1) = Capital Neto / Activos sujetos a riesgo de crédito (2) = Capital Neto / Activos sujetos a riesgo de crédito y mercado Como se puede observar, el ROE y ROA muestran niveles adecuados; el índice de capitalización se ha reducido como consecuencia del mayor otorgamiento de crédito y la cobertura de reservas a cartera vencida se considera sólida. b) Descripción del Sistema de Control Interno de Banjercito La actualización a los Objetivos del Sistema de Control Interno de la Institución, fue presentada al H. Consejo Directivo en su sesión 2,302 del 26 de abril de 2010 y consistió en adicionar lineamientos en materia de medidas de reducción del gasto público determinadas por el Ejecutivo Federal y el establecimiento de medidas específicas para proteger a los clientes. - 10 - Dichos objetivos fueron diseñados por la Dirección General y quedaron actualizados como sigue: • Establecer las funciones de cada uno de los empleados y de los diversos Órganos de Dirección que existen al interior de la Institución, evitando duplicidades, identificando las responsabilidades de cada uno de ellos, y garantizando la independencia entre las diversas unidades administrativas que así lo requieran. • Dotar al Corporativo, Red de Sucursales y Módulos para la Importación e Internación Temporal de Vehículos (IITV) de un marco normativo de actuación en relación a las operaciones que se realizan bajo su competencia. • Asimismo, diseñar los canales de comunicación y de flujo de información entre las diversas áreas del Banco, para generar información financiera, económica, contable, jurídica y administrativa, de forma oportuna y actualizada, y que la misma sea proporcionada al personal conforme a sus facultades y responsabilidades. Para tal efecto, se deberá utilizar mecanismos de seguridad que permitan la consulta de la información sólo al personal autorizado. • Procurar el cumplimiento oportuno y permanente de las leyes, disposiciones y diversas regulaciones a las que está sujeta la institución. • Procurar la protección jurídica de la Institución y de los clientes en todas las operaciones que sean realizadas, incluyendo las pactadas a través de equipo, medios electrónicos, ópticos o de cualquier otra tecnología, sistemas automatizados de procesamiento de datos y redes de telecomunicaciones. • El registro contable de las operaciones activas, pasivas, de servicios y de resultados de la Institución, deberá atender la normatividad contable aplicable a las Instituciones de Crédito. • Salvaguardar los activos del Banco en caso de pérdidas por robo, fraude o errores. • Mantener la continuidad de la operación del Banco ante cambios importantes inesperados, entre los miembros de la administración. • Establecer las políticas para el adecuado empleo y aprovechamiento de los recursos materiales y humanos de la institución; en este último caso, se atenderán las recomendaciones que realice al H. Consejo Directivo el Comité de Recursos Humanos y Desarrollo Institucional. • Establecer medidas para prever que la liberación de cualquier proyecto relacionado con tecnología de la información cuente con el visto bueno del área de Tecnología y Seguridad Informática. - 11 - • El H. Consejo Directivo revisará, por lo menos anualmente, los objetivos del Sistema de Control Interno y los lineamientos para su implementación, y evaluará las funciones que al respecto lleven a acabo el Comité de Auditoría y la Dirección General. • La Dirección General informará al H. Consejo Directivo las acciones que se implementen con el fin de subsanar las desviaciones que, en su caso, se detecten respecto del Sistema de Control Interno. El Comité de Auditoría desempeña las funciones que le han sido encomendadas en los artículos 154 a 158 de las Disposiciones antes señaladas. En sus informes anuales correspondientes al ejercicio 2010, la Dirección General y el Comité de Auditoría señalaron que el funcionamiento del Sistema de Control Interno en su conjunto es razonable, y que la Institución continúa reflejando un adecuado ambiente de control, lo que se refleja en los favorables resultados financieros y operativos. Durante el 2010, el Comité de Auditoría celebró 4 sesiones ordinarias y una extraordinaria. En particular, con fecha 22 de febrero del 2011, el Comité de Auditoría celebró su vigésima segunda sesión ordinaria, donde el Director General presentó la Constancia de que los Estados Financieros reflejan correctamente en su conjunto las operaciones efectuadas y situación existente al 31 de diciembre de 2010, así como su informe Anual en materia de Control Interno correspondiente al ejercicio 2010. El comité de auditoría emitió su opinión favorable respecto a los estados financieros al 31 de diciembre del 2010, con base en el dictamen favorable emitido por el auditor externo. Así, el H. Consejo Directivo aprobó los estados financieros del 2010 en su sesión 2,311 celebrada el 28 de febrero del 2011. Banjercito continúa manteniendo un adecuado Sistema de Control Interno que cumple satisfactoriamente con la normatividad de las autoridades financieras y normativas, así como con las sanas prácticas bancarias. Asimismo cuenta con un robusto marco normativo actualizado que rige las operaciones de la Institución y que le permite cumplir con los objetivos para los que fue constituida, con las metas establecidas anualmente, así como con sus programas. Finalmente, en relación con los planes de pensiones, retiro o similares, se tiene constituido el Fideicomiso del Fondo de Pensiones y Jubilaciones de Empleados de Banjercito, con un saldo de $ 373 al cierre del ejercicio 2010, donde se encuentran incluidos todos los funcionarios y empleados de la Institución. “Los suscritos manifestamos bajo protesta de decir verdad que, en el ámbito de nuestras respectivas funciones, preparamos la información relativa a la institución contenida en el presente reporte anual, la cual, a nuestro leal saber y entender, refleja razonablemente su situación”. - 12 -