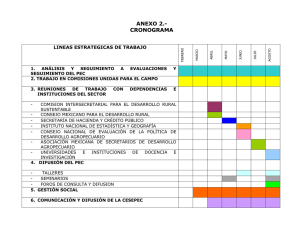

Comportamiento del crédito otorgado al Sector Agropecuario 2011

Anuncio