Apunte N°13 - Proyectos de Inversión

Anuncio

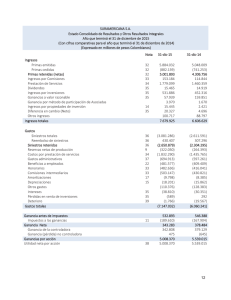

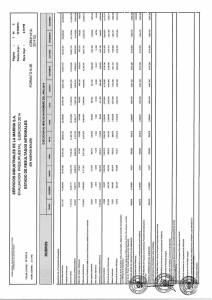

UNIVERSIDAD NACIONAL DEL CALLAO FACULTAD DE CIENCIAS ECONÓMICAS Curso: Evaluación Privada de Proyectos Apuntes de Clases 13: Metodología para el Análisis Financiero 0 - D E L C U R S O : D I S E Ñ O Y E V A L U A C I Ó N D E P R O Y E C T O S D E I N V E R S I Ó N UNIVERSIDAD DE LIMA - FACULTAD DE INGENIERIA INDUSTRIAL INGº CARLOS SAAVEDRA LÓPEZ- T O M A D O METODOLOGIA PARA EL ANALISIS FINANCIERO I. VARIABLES DE INDOLE CUANTITATIVO Las variables contempladas aquí son eminentemente cuantitativas, las cuales pueden y deben cuantificarse, determinarse mediante técnicas o modelos, para después analizarlas e interpretarlas. Lo expuesto sobre cada una de ellas no será tan extenso por ser estas variables mas conocidas, mas fáciles de conseguir en bibliografía general sobre las materias contables y financieras. Una vez determinadas todas las variables de esta índole cuantitativa, ellas, de manera agregada, permitirán la realización, por parte del analista, de un diagnóstico de la situación financiero de la empresa, el cual cotejará con el obtenido mediante el análisis de la variables cualitativas. No debe verse la determinación de las variables como un fin en si mismo, sino como un medio para un fin, o sea el de ayudar a determinar en qué situación financiera se encuentra la empresa objeto de análisis.A continuación se teoriza sobre cada una de las variables contempladas en la metodología. • Rentabilidad: Se calcula y analiza la rentabilidad sobre las ventas (mas conocida como margen neto); rentabilidad en operaciones; rentabilidad sobre los activos totales (el famoso ROI) y la rentabilidad sobre el capital contable (el ROE). Algunas veces es útil calcular y analizar la rentabilidad sobre el activo fijo, rentabilidad sobre el pasivo total. Ante la pregunta ¿Porqué se inicia el análisis con esta variable y no con otra?, la respuesta que doy, como autor de esta metodología, es la siguiente: Existen varias razones de peso, estrechamente relacionadas, para hacer esto. En primer lugar, esta es una variable integrativa, en el sentido de que integra o recoge todo lo que sucede en la empresa, reflejándose, en el valor que de ella se obtiene, los aspectos positivos o negativos incurridos en el último ejercicio económico o en la trayectoria de la empresa. En segundo lugar, uno de las variables a las cuales los inversionistas, financiadores, acreedores, accionistas actuales y potenciales, colocan mayor atención es a la rentabilidad que está obteniendo la empresa, su trayectoria, su potencialidad, basando, en muchos casos, sus decisiones en la información que de ella se obtenga. De ahí la importancia de su cálculo y análisis prioritario. Ahora bien, a manera de recordatorio se exponen las fórmulas de cálculo de cada uno de los tipos de rentabilidad arriba mencionados. Así se tiene: o Rentabilidad sobre las ventas: Llamada más común margen de utilidad sobre las ventas o margen neto, se calcula simplemente dividiendo la utilidad neta (o sea la utilidad después del impuesto sobre la renta) entre el monto de las ventas totales realizadas en la empresa. El resultado en si lo que nos muestra es la utilidad por cada unidad monetaria (bolívar en nuestro caso) de venta. Si se lleva a porcentaje entonces muestra el resultado de utilidad por cada cien unidades monetarias de venta. En fórmula se tiene: Rentabilidad sobre ventas = RSV = Utilidad neta / Ventas 1 o Rentabilidad sobre los activos totales: Comúnmente se le denomina rendimiento sobre la inversión, o ROI (en inglés: Return on Investment), se calcula dividiendo la utilidad neta obtenida en el ejercicio entre los activos totales de la empresa. Mide la rentabilidad obtenida del capital total invertido en la misma., o sea de todos los activos con que cuenta la empresa. En fórmula, se tiene: Rentabilidad sobre la inversión = ROI = Utilidad neta / Activo Total El cálculo de esta variable mediante el sistema Du Pont, fundamenta la primera razón esgrimida antes para contemplar a la rentabilidad como la primera variable a considerar. Este sistema Du Pont, de amplia aceptación y utilización en el contexto empresarial norteamericano, logra, descomponiendo el índice inicial (UN/AT), mediante propiedades matemáticas, combinar la interacción de sólo dos razones financieras: margen neto (ya visto en párrafo anterior) y la rotación de activos, para analizar de manera integral a la empresa en cuanto a sus activos totales (circulantes, fijos y otros) y en cuanto a los resultados de sus actividades (estado de ganancias y pérdidas), en su influencia sobre la rentabilidad. Permite a la gerencia tomar acciones para mantener o mejorar los resultados de la rentabilidad sobre su inversión. En el anexo No. 01 se muestra el esquema del sistema Du Pont reducido (1) recomendando al lector interesado en profundizar este aspecto remitirse a la bibliografía referenciada. o Rentabilidad en operaciones: Se calcula dividiendo las ganancias operativas, llamadas también ganancias (o utilidad) antes de intereses e impuestos (G.A.I.I. ó U.A.I.I.) o en inglés EBIT (earnings before interest and taxes) entre los activos totales. En fórmula: Rentabilidad operativa = G.A.I.I. / Activos Totales Este tipo de rentabilidad es importante por cuanto permite calcular con mayor realidad la capacidad básica de generación de ganancias de la empresa, o sea en sus operaciones, sin considerar el efecto distorsionante de los ingresos o egresos financieros y del impuesto sobre la renta, que conlleva las fórmulas contempladas en A) y B), las que consideran en el numerador a la utilidad neta, o sea la utilidad después de impuestos. Así pueden encontrarse que algunas empresas tienen ganancias en sus operaciones propias, pero al considerar los ingresos y egresos financieros resultan con pérdidas antes de impuesto y lógicamente no pagan impuestos, dando lugar a un crédito fiscal.. Lo contrarios también es cierto, es decir, algunas empresas tienen pérdidas en sus operaciones, pero al considerar los ingresos y egresos financieros resultan con ganancias antes de impuesto y entonces debe gravarse esta ganancia. o Rentabilidad sobre el capital contable: Conocida también como ROE (en inglés Return on equity), se calcula dividiendo la utilidad neta entre el capital contable del ejercicio (capital social más ganancias retenidas acumuladas, más superavit por revaluación de activos, más superavit por venta de acciones con primas, más reservas legales). Mide lo que está rindiendo el capital de los accionistas en la empresa. La fórmula es: 2 Rentabilidad sobre el capital contable = Utilidad Neta / Capital Contable • Ingreso: En esta variable se consideran los diferentes tipos de ingresos que obtiene la empresa, analizando después en ellos su cuantía, frecuencia y proporción en relación con el total. Esta variable es muy importante, porque al fin y al cabo son los ingresos totales los que le dan vida financiera a la empresa, ya que una empresa sin ingresos o con pocos ingresos, por más que sus egresos sean bajos, estará en una posición financiera con dificultades para operar, crecer y desarrollarse, mientras que si sus ingresos totales son altos entonces deberá verse el comportamiento de sus egresos totales, pero en todo caso su nivel de operación es mucho mejor financieramente. Otro aspecto que fundamenta la importancia de esta variable es el de permitir, más adelante, determinar el punto de equilibrio de la empresa. Los tipos de ingreso a considerar son: o Ingresos brutos y netos por venta de sus productos y/o servicios. o Ingresos financieros brutos y netos. o Ingresos extraordinarios por venta de activos. Los ingresos señalados en a) se denominan comúnmente ingresos operativos ya que provienen de las operaciones de la empresa, mientras que los ingresos contemplados en b) y c) se consideran no operativos por no pertenecer al objetivo propio o normal de la empresa. Al analizar la proporcionalidad respecto al total, los operativos deben ser general y racionalmente los de mayor proporción, por lo menos 75 a 80%, pues en caso contrario está sucediendo algo en la empresa, que tarde o temprano se reflejará en su situación financiera. También es importante analizar la tendencia o comportamiento en los años anteriores de los diferentes tipos de ingresos. • Ganancia: En esta variable se consideran los diferentes tipos de ganancias que se tienen en la empresa y que de una u otra forma siguen una secuencia. Estas son: la ganancia bruta; la ganancia en operaciones (G.A.I.I.); ganancia antes de impuesto (G.A.I.); la ganancia neta y, por último, la ganancia por acción (GPA). Esta variable complementa el interés colocado por diversos entes en la variable rentabilidad, ya descrita, pero a diferencia de aquella, esta lo hace ofreciendo un resultado, o información, de manera absoluta, en unidades monetarias totales o por acción. Igualmente, toma a la variable anterior (Ingresos) y le añade los costos o egresos para llegar a la ganancia, o sea que indirectamente permite analizar a los costos y egresos incurridos en la empresa y tomar medidas correctivas para mejorar los resultados en términos absolutos (ganancia) y en términos relativos (rentabilidad). A manera de recordatorio se exponen las fórmulas para la determinación secuencial de los diversos tipos de ganancias. Así se tiene: Ganancia bruta (GB) = Ingresos netos por ventas - Costos de fabricación 3 Ganancia en operaciones (GAII) = Ganancia bruta - Costos y Gastos Generales y de administración. Ganancia antes impuesto (GAI) = G.A.I.I. - Ingresos financieros netos Ganancia neta (o utilidad neta) = G.A.I. - I.S.L.R. Ganancia por acción (GPA) = Ganancia Neta / No. acciones en circulación Cada una de estas ganancias están estrechamente relacionadas, por lo que al determinarlas todas y después analizarlas, el analista puede obtener mayor información sobre lo que está sucediendo o ha sucedido en la organización sobre la que se está trabajando, sin descartar la guía y ayuda para la puesta en práctica de acciones tácticas o estratégicas relacionadas con los costos y gastos fijos y variables, así como con los gastos financieros, todo para el mejoramiento de los resultados netos totales o por acción. El análisis de tendencias de estos tipos de ganancias, así como la comparación con ideales o promedios de la industria es también de gran utilidad para formarse una posición relacionada con el desempeño financiero de la organización en cuanto a esta importante variable. Igualmente, la simulación de escenarios y análisis de sensibilidad de las ganancias ante cambios en los ingresos por ventas, costos variables, costos fijos, gastos financieros, ingresos financieros, impuestos, de manera individual o combinada, arroja información de interés para quien realiza el análisis. Por último, también puede planificarse financieramente dando respuesta a las siguientes preguntas: conociendo la estructura de costos y la estructura financiera de la organización, ¿cuánto deben ser sus ventas en el próximo año si se desea obtener una ganancia antes impuesto de un monto determinado?. Igualmente se pueden determinar las ventas para obtener un monto de ganancias netas. Se deja al lector para que conforme las fórmulas respectivas que le permita realizar directa y rápidamente estos cálculos de interés para el planificador financiero. • Obligaciones Esta variable persigue como objetivo el analizar o medir el grado en el cual la empresa ha sido financiada mediante deudas y por lo tanto se tiene la obligación de honrar, es decir de devolver el capital tomado en préstamo y sus respectivos intereses. Se determinan y analizan todas las obligaciones con terceros, bien sea de manera global o de forma discriminada en lo referente a su composición y plazo. Igualmente se determinan ciertas relaciones o índices, tales como deuda total con respecto a los activos totales y al capital contable, así como el de cobertura de intereses. Se analizan comparaciones y tendencias. Al respecto es importante exponer lo que señalan Weston y Brighan (2): "En la práctica el apalancamiento puede enfocarse de dos formas: 1) Se examinan las razones del balance general para determinar el grado en el cual los fondos solicitados en préstamo han sido usados para financiar la empresa, 2) Se examina las razones del estado de resultados para determinar hasta que punto están siendo cubiertos los cargos fijos 4 por las utilidades en operación. Estos conjuntos de razones son complementarios; la mayoría de los analistas examinan ambos". Así, en lo referente a plazo se puede determinar tres tipos de obligaciones: el pasivo circulante, el pasivo a mediano plazo y el pasivo a largo plazo. Sin embargo, lo más común es que se diferencien sólo dos: pasivo circulante y pasivo a mediano y largo plazo, o sea que los dos últimos tipos se fusionan para efectos de presentación y análisis. El análisis proporcional de estas obligaciones ofrece información importante y de interés para el analista en lo referente a la salud financiera de la empresa. Su cálculo es sencillo pues basta dividir cada tipo de pasivo entre el total y llevar a términos porcentuales. El resultado permite visualizar cuánta es la obligación en cada uno de los plazos y así tomar las acciones respectivas. En fórmula se tiene: Proporción de obligaciones circulantes = Pasivo Circulante / Pasivo Total Proporción de oblig. de med. y largo plazo = Pasivo mediano y largo plazo / Pasivo Total Lo normal es que esta estructura de pasivos esté conformada en mayor porcentaje de pasivo a mediano y largo plazo y en menor proporción de pasivo circulante. Lo contrario se considera anormal y peligroso para la empresa y merece una análisis cuidadoso y especial de la empresa en este aspecto. El cálculo de algunas razones o índices financieros ofrece información adicional al analista. Se puede calcular de manera total o considerando las proporciones antes señaladas. Así entre los índices más comunes se tienen: Razón endeudamiento sobre activo total = Pasivo Total / Activo Total Razón de endeudamiento sobre capital contable = Pasivo total / Capital Contable Ambos índices aumentan en la medida de que una empresa utiliza mayor cantidad de deuda, pero el primero de ellos aumenta linealmente hasta un límite máximo de 1 (o 100%) que sería en el caso extremo de que todos los activos han sido financiados con deuda (DT = AT); mientras que el segundo aumenta exponencialmente aproximándose a un número demasiado grande (se toma como infinito), que sería el caso cuando el capital contable es muy pequeño, tendiendo a cero. Ahora bien, en estos índices se maneja un ideal señalado para el primero en un intervalo de 33 a 55% como lo normal, considerándose que por debajo de 33% hay lo llamado deuda no aprovechada, mientras que por encima de 55% hay mayor riesgo por pertenecer más de las mitad de la empresa a los acreedores. Sin embargo, deben tomarse en cuenta los promedios de la industria, para mayor seguridad, además del contexto económico financiero en el momento del análisis. Para el segundo índice, el intervalo ideal o normal está entre 43% a 122%. Recuérdese la interrelación de ambos índices, es decir que conociendo el primero se puede calcular el segundo y viceversa. Las fórmulas son: 5 DT/AT = (DT/CC) / ( (1 + DT/CC) y DT/CC = (DT/AT) / (1 - (DT/AT) El otro índice importante es: Cobertura de intereses = G.A.I.I. / Gastos de Intereses El resultado se expresa en número de veces. Esta razón mide el punto hasta el cual las ganancias operativas pueden declinar sin preocupaciones financieras para la organización, ya que el incumplimiento de las obligaciones del pago de intereses puede desencadenar acciones legales para la misma, con mayores costos desde todo punto de vista. El mínimo valor será entonces de 1, o sea 1 vez, mientras más alto puede significar que es más seguro o que no está utilizando mucha deuda, o sea está poco apalancado financieramente, lo que también debe verse con cuidado y analizarse considerando las políticas de endeudamiento, el estilo gerencial y su disposición ante el riesgo y el contexto económico, político y social del país donde esté inmersa la organización analizada. • Ventas: Se debe analizar los montos de las ventas en unidades, preferiblemente, para evitar la distorsión que puede traer los incrementos del precio, sobre todo en contextos inflacionarios. Si esto no es posible (o difícil por tener muchos productos, por ejemplo un supermercado, una ferretería, etc.) , puede hacerse en bolívares, teniendo cuidado en el análisis. Ver el comportamiento pasado, unos cinco años (si la empresa tiene varios años funcionando) y pronosticar (utilizando los métodos conocidos disponibles, con o sin estadísticas) las ventas futuras de por lo menos los próximos 4 a 5 años, ya que servirán de base para otros cálculos y decisiones estratégicas de estabilización, crecimiento o desinversión parcial o total. En el pronóstico de ventas, si se quiere utilizar estadísticas, están disponibles los métodos de regresiones, donde se tiene: regresión lineal; regresión logarítmica, regresión exponencial y regresión de potencia. Las fórmulas para cada una son: • Equilibrio: De manera relacionada con la variable anterior, debe determinarse y analizarse el punto de equilibrio actual y futuro de la organización. Ello servirá para decisiones tácticas, operativas y estratégicas. Debe sofisticarse el cálculo lo mas posible, incluyendo la probabilidad de caer por debajo del punto de equilibrio; el utilizar cálculos no lineales; el considerar otros ingresos y egresos financieros. De manera básica, el punto de equilibrio se define como aquel punto donde los ingresos totales por ventas de los productos y/o servicios de la organización se hacen iguales a los costos totales incurridos, es decir, donde las ganancias operativas (GAII) se hacen igual a cero, no obteniendo ni ganancias ni pérdidas en operaciones. En fórmulas se tiene: Pto. equilibrio es ======> IT = CT donde CT = CFT + CVT 6 IT = Ingreso total = P*X CT = Costos totales CFT = Costo fijos totales CVT = Costos variables totales El cálculo puede hacerse en unidades cuando la empresa es monoproductora o produce y vende relativamente pocos bienes y/o servicios, ya que no es tan difícil calcular el punto de equilibrio para cada uno de ellos. Sin embargo, cuando son muchos los productos o servicios debe hacerse el cálculo en bolívares, debido a la imposibilidad o dificultad de cálculo para cada uno de ellos en unidades. Específicamente, después de hacer las respectivas sustituciones y despejes, se tiene: X = P. E. (en unidades) = Costo fijo total / (Precio unitario - Costo variable unidad). Realizando algunos artificios matemáticos, de acuerdo con el concepto, se llega a la fórmula siguiente cuando el punto de equilibrio es en bolívares. P.E. (en bolívares) = Costo fijo total / (1 - %/100CVT/IT) La relación 1- %/100CVT/IT se denomina margen de aportación y significa lo que le queda a la empresa o lo que se aporta de cada unidad monetaria para cubrir los costos fijos. Entre mayor sea este margen de aportación la empresa estará en mejores condiciones financieras. La graficación del punto de equilibrio permite visualizar mejor la situación y realizar el análisis correspondiente. En el eje de las equis se consideran las unidades de los productos o servicios, y en el eje de las Y se consideran: el ingreso total, el costo total, el costo fijo y el costo variable, todo, por supuesto, en bolívares. Debe hacerse a escala, de la mejor manera posible, para obtener resultados proyectados hacia el eje X o hacia el eje Y. Es importante observar que, cuando el punto de equilibrio se está calculando en unidades, el resultado se visualiza o proyecta en el eje de las X, informando sobre la cantidad de unidades de productos o servicios que deben producirse y venderse para estar en equilibrio, aunque también puede directamente (por tratarse de un sólo producto) visualizarse el resultado en el eje de las Y, donde la información debe interpretarse como el ingreso total que se está obteniendo en el punto de equilibrio, que no es más que la cantidad de unidades de equilibrio multiplicada por el precio del producto o servicio, o sea P.X. Cuando el cálculo del punto de equilibrio se realiza en bolívares, el eje de las X pierde sentido en cuanto a escala (por tratarse de N número de productos o servicios) pues lo que interesa aquí es saber el monto total de ingresos (generados por la ventas de los N productos, en cantidades y a precios distintos) que igualan a los costos totales para lograr el equilibrio. Esto se representa en el eje de las Y. Un cálculo importante, en relación con el análisis del punto de equilibrio, es el de determinar la probabilidad de que las ventas caigan por debajo del mismo. Este es un cálculo más sofisticado, no difícil pero amerita mayor trabajo, ya que debe calcularse el valor esperado de las ventas y su desviación estándar (puede hacerse 7 por proyección en diferentes escenarios o por simulación), para después normalizar y así en la tabla de distribución normal buscar la probabilidad correspondiente al valor Z calculado. La fórmula será: Z = (Pto. De equilibrio - Valor esperado de las Ventas) / Desviación estándar de las ventas También puede calcularse el punto de equilibrio si se considera un realista comportamiento no lineal tanto del ingreso como de los costos, lo que puede dar lugar a funciones cuadráticas o el determinar más de un punto de equilibrio. Generalmente el punto de equilibrio se calcula para el último año o ejercicio económico de la empresa. Sin embargo, también puede utilizarse para una serie histórica con el fin de visualizar su comportamiento en los años pasados, donde se verá si ha continuado igual, mejorado o empeorado. Igualmente el cálculo proyectado del punto de equilibrio es de interés porque nos da una idea para el próximo año del nivel de ventas a lograr para estar en equilibrio, considerando una determinada estructura de costos y el precio o los precios de los productos y servicios. Como puede verse, el punto de equilibrio de una organización ofrece gran ayuda para el analista, cualquiera sea el objetivo del mismo. Igualmente le sirve a la gerencia para tomar acciones operativas, tácticas y estratégicas para mejorar la situación de la empresa. En la página siguiente se visualiza de manera general la graficación del punto de equilibrio, bien sea para una empresa monoproductora o para una empresa con muchos productos y/o servicios. • Riesgo: Esta variable es señalada como muy importante y clave en todo análisis financiero (que se digne de ser completo) de una empresa. Viene a completar la información en la dualidad rentabilidad- riesgo tanto de las inversiones de producción (activos reales) como en las inversiones en activos financieros (acciones, bonos, certificados, etc.), ya que de manera racional, en las decisiones no sólo basta conocer la rentabilidad de una inversión, de una empresa, sino también el grado de riesgo de la misma, así como su liquidez (*). Así, de acuerdo con lo anterior, es de interés para el analista determinar el grado de riesgo de la empresa a la cual se le efectúa el análisis financiero, sea cual sea el objetivo del mismo. Para ello debe en primer lugar saber los diferentes tipos de riesgo existentes, calcularlos todos, si es posible, y después analizarlos para completar el diagnóstico o pronóstico sobre la salud financiera de la empresa. En este sentido, en la evaluación del riesgo de una empresa es importante y conveniente dividir el riesgo total en dos tipos: el riesgo del negocio y el riesgo financiero. El primero, llamado también riesgo operativo, tiene que ver con las operaciones diarias de la empresa, es decir por la variabilidad de sus ventas y de sus costos y gastos. El segundo, o sea el riesgo financiero, se presenta por el uso de fondos ajenos, de terceros, representados en deudas por las cuales debe devolverse capital y pagarse intereses por el uso de ese dinero. 8 Analizando cada uno de los tipos de riesgo, puede verse que el riesgo operativo está relacionado con las ganancias en operaciones, o sea las ganancias antes de intereses e impuestos (GAII). Aquí, los dos componentes básicos son: 1) la probabilidad que tiene la firma de fallar debido a la baja capacidad de los activos de la misma para generar un nivel suficiente y adecuado de ganancias operativas y 2) la variabilidad de tales ganancias. Nótese que si una empresa no incurre en deudas, su riesgo total será solamente el riesgo operativo. Ahora bien, realizada esta distinción conviene señalar cómo medir tales riesgos para suministrar información a quien está realizando el análisis financiero. Así, para el primer tipo de riesgo puede medirse mediante el análisis del punto de equilibrio (ya visto en la variable anterior) y su probabilidad de caer por debajo de este. También por el análisis de la variabilidad de las G.A.I.I. al utilizar la técnica estadística de la varianza y desviación estándar. Igualmente pueden utilizarse algunos índices, como por ejemplo el índice de rentabilidad o margen operativo (GAII/Ventas), donde por sentido dual, entre menor sea este margen ( o negativo) mayor será la probabilidad de pérdidas netas de la empresa y entonces es mayor el riesgo. Asimismo, la relación costos variables a ventas (o sea el costo variable en tanto por uno o en porcentaje) también ofrece información sobre el riesgo operativo, ya que entre mayor sea esta proporción la empresa tendrá mayor riesgo de no poder cubrir sus costos fijos y entonces aumenta la posibilidad de obtener pérdida en operaciones. El índice GAII/AT (Veáse el estudio de Edward Altman) también se utiliza como uno de los indicadores que mejor colabora para discriminar empresas con problemas y sin ellos. También el grado de apalancamiento operativo (GAO) sirve para medir el riesgo del negocio, analizándolo tomando en consideración el contexto económico futuro donde se desenvolverá la organización. El grado de apalancamiento operativo se define como el cambio porcentual que experimentan las ganancias antes de intereses e impuestos (GAII) ante un cambio porcentual en las ventas. La fórmula para calcular el GAO es la siguiente: GAO = ((GAII2 - GAII1) /GAII1) / ((Ventas2 - Ventas1)/Ventas1) Esta fórmula, como puede verse, necesita dos estados financieros de ganancias y pérdidas para poder efectuar el cálculo. Otra fórmula puntual, utilizada con un sólo estado financiero es: X*(P - Cv) GAO = X*(P - Cv) / (X*(P - Cv) - CF --Para empresas monoproductoras. GAO = Ganancia bruta / G.A.I.I. --Para empresas con varios productos. Por su parte, para medir el riesgo financiero pueden utilizarse: o Razones financieras: De liquidez (circulante, ácido o superácido) y de endeudamiento (sobre el activo total, sobre el capital contable, cobertura de intereses). En relación con los primeros, el riesgo será mayor en la medida que estos índices sean bajos en contraste con ideales, con el promedio de la industria o con la misma empresa en el pasado. Los segundos hay que 9 analizarlos particularmente, pues en los de endeudamiento el riesgo será mayor en la medida de que estos índices sean suficientemente altos en contraste con ideales, el promedio de la industria y con el comportamiento pasado, mientras que en relación con el índice de cobertura, el riesgo será mayor en la medida de que este índice tienda a ser menor de uno. o Grado de apalancamiento financiero (GAF): Se define como el cambio porcentual que experimentan las ganancias por acción ante un cambio porcentual en las ganancias antes intereses e impuestos. El cálculo puede hacerse con un sólo estado de resultados, la fórmula queda: GAF = G.A.I.I. / (G.A.I.I. - Intereses) Debe interpretarse el resultado considerando el contexto económico financiero donde se desenvuelve la empresa analizada. Ahora bien, una forma de analizar el riesgo total es mediante la aplicación del modelo de Edward Altman (3), en sus tres versiones, según sea el caso, el cual permite determinar la probabilidad de quiebra de una empresa mediante el cálculo de la función discriminante y utilización de unos parámetros de referencia para diferenciar empresas con alta o con baja probabilidad de quiebra. Recomendamos al lector remitirse al trabajo original del autor, así como también a trabajos de investigación en nuestro medio (4) donde se aplicó el modelo de este autor. También cuando se analiza a empresas cotizantes en el mercado bursátil, el riesgo total se puede calcular mediante la utilización de la varianza. Después este riesgo total puede dividirse en riesgo sistemático y no sistemático, determinando y analizando cada uno por separado, ofreciendo mayor información al analista y al tomador de la decisión. En el trabajo El Mercado Bursátil Venezolano (5) se trata más ampliamente este aspecto • Tasación o Valuación: Esta variable lo que contempla es la forma de tasar (valorar) a la empresa, utilizando indicadores incluyentes de aspectos importantes en la valoración de una empresa. Esta tasación es importante para la toma de decisiones de inversión tanto en inversiones de producción (activos reales) como en inversiones financieras (activos financieros). La compra y venta de acciones o de empresas como un todo, toman en consideración el resultado que informa esta variable y su posterior análisis. Así, puede utilizarse varios indicadores o relaciones para la tasación. Entre ellas pueden mencionarse: o La relación precio a utilidad neta por acción (PER): Este índice relaciona el precio de mercado a una fecha determinada de una acción de la empresa con la ganancia por acción obtenida en el último ejercicio económico. Su resultado evalúa el relativo desempeño financiero de la empresa, midiendo cuánto están dispuestos a pagar los inversores por cada unidad monetaria de las ganancias de la empresa. Generalmente los inversores esperan que 10 compañías con más altos PER incrementen más rápidamente precio en el mercado que aquellas compañías con más bajos PER. La fórmula es: PER o RPU = Precio de mercado de una acción / Ganancia por acción O sea: PER o RPU = PMA / GPA o Relación precio a valor en libros: Este índice trata de establecer y medir la relación existente entre el precio de mercado de una acción de una empresa y su valor en libros. Frecuentemente este indicador es usado e interpretado como una medida de si la gerencia ha ceado valor para los accionistas. Entre mayor sea el resultado por encima de 1, ello indicará que los inversionistas estarían dispuestos a pagar un premio sobre el valor en libros por acción. Cuando es menor de 1, la situación al contrario. La fórmula es: Relación precio a valor en libro = Precio de marcado de la acción / Valor en libro de la acción o Rendimiento del dividendo: indica la aportación que el pago del dividendo ocasiona sobre la rentabilidad por la inversión en la acción. Sin embargo, debe entenderse que el rendimiento del dividendo es sólo una parte del rendimiento esperado por la inversión en una acción común, donde otra parte viene por el potencial incremento en el precio de la acción. La fórmula es: Rendimiento del dividendo = Dividendo por acción / Precio de mercado por acción o Modelo de Graham: El modelo de Graham (6) permite efectuar la tasación del precio de una acción de una empresa determinada, considerando información financiera actual de la empresa y las expectativas de crecimiento de la misma dentro de los próximos 7 a 10 años. Igualmente, en su segunda versión, consideró el efecto competitivo de los instrumentos de deuda en el mercado en relación con las preferencias de los inversionistas que se mueven de un mercado a otro, dependiendo de la situación que más los favorezca. Así el modelo de Graham establece que el precio de una acción viene dada por la siguiente relación: Pc = GPA*(8.5 + 2*g) donde: Pc = Precio de una acción común GPA = Ganancia por acción 8.5 = Constante g = Crecimiento de las GPA en los próximos 7-10 años. Esta fórmula premia a las empresa en crecimiento y castiga a las empresas con bajo crecimiento o en decrecimiento. Al considerar el efecto competitivo de los bonos y otros instrumentos de deuda, el modelo de Graham se revisó (7), quedando: Pc = (GPA*(8.5 + 2*g))*(4.4/RAAA) 11 La nueva variable: RAAA, significa la rentabilidad que se paga en el momento del análisis por la inversión en Bonos calificados triple A, mientras que 4.4 es una nueva constante. La fórmula modificada tiene lógica, pues estos dos mercados son competitivos, moviéndose los inversores de uno al otro y estando dispuestos a pagar más o menos por una acción dependiendo de las circunstancias. Para las inversiones en activos reales (empresas en producción), también pueden utilizarse los métodos dinámicos y estáticos de valuación de proyectos de inversión, ya que a cualquier empresa en marcha, objeto de análisis, puede verse como un proyecto más y entonces es factible de utilizar: Tasa promedio de rentabilidad, Valor presente neto (VPN) y la Tasa interna de retorno (TIR). Los dos últimos se están usando para la valoración de empresas a los efectos de fusiones y adquisiciones y abandono de proyectos. 12