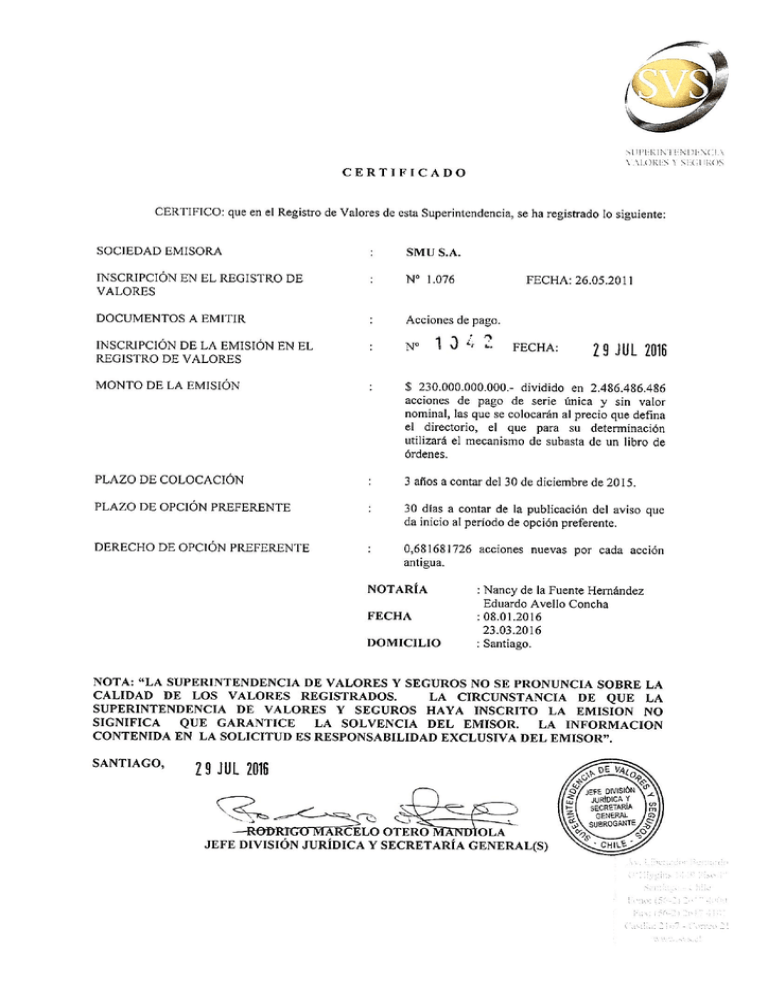

Ver - Bolsa de Santiago

Anuncio