estudios sectoriales - Aktiva Servicios Financieros

Anuncio

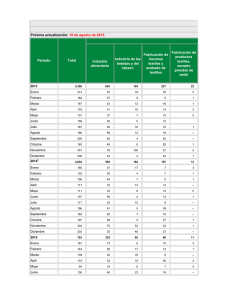

ESTUDIOS SECTORIALES ESTUDIOS SECTORIALES EL DESEMPEÑO DEL SECTOR DE CONFECCIONES EN COLOMBIA La actividad de la confección consiste en la transformación de un conjunto de partes o piezas hechas de textiles en productos aptos para su apropiada unión bien sea en prendas de vestir, accesorios o formas. En conjunto con el sector textil y de fibras e insumos primarios se incorporan a la industria manufacturera colombiana que no ha tenido un buen desempeño en los últimos dos años. 1 ESTUDIOS SECTORIALES RESUMEN La actividad de la confección consiste en la transformación de un conjunto de partes o piezas hechas de textiles en productos aptos para su apropiada unión, bien sea en prendas de vestir, accesorios o formas. En conjunto con el sector textil y de fibras e insumos primarios se incorporan a la industria manufacturera colombiana que no ha tenido un buen desempeño en los últimos dos años. Los contratiempos del sector de las confecciones son múltiples, pero la calidad de su producción es ampliamente reconocida lo que le da la oportunidad de crecer de manera sostenida y de buscar alternativas en el difícil mercado en el que está. Palabras clave: Confección de prendas de vestir, Contrabando y subfacturación, Estudios sectoriales, Fibras e hilos, industria manufacturera, Sector textil colombiano. 2 ESTUDIOS SECTORIALES I. INTRODUCCIÓN El desempeño de las manufacturas en los últimos años no ha sido la mejor y en su interior se encuentra el sector de confección de prendas de vestir, que en comparación con otros sectores de la misma categoría tiene un crecimiento positivo pero poco estable en el tiempo. La confección de prendas de vestir se encuentra en un mercado muy competitivo, desde la llegada de productos extranjeros a costos menores, la proliferación de las marcas propias o blancas, pasando por la subfacturación de sus materias primas hasta el contrabando. Pero la estabilidad de precios y el plan de protección que el gobierno le dio con el decreto 074 de 2013 se espera que prospere y proteja los puestos de trabajo que este sector genera. Aún hay mucho por hacer en términos de productividad, pero a la luz de la buena calidad de las prendas que son hechas desde el país da alientos a su desempeño. II. CADENA PRODUCTIVA La actividad de la confección consiste en la transformación de un conjunto de partes o piezas hechas de textiles en productos aptos para su apropiada unión, bien sea en prendas de vestir, accesorios o formas. Esta actividad se lleva a cabo a nivel nacional, pero la mayor concentración está en Medellín, Bogotá, Cali y Risaralda. La cadena productiva que desemboca en las confección de prendas de vestir, inicia en la absorción de fibras e insumos primarios, en los que se incluyen la categoría de fibras celulósicas, las cuales comprenden: el algodón, lino, fique yute. Fibras protéicas o de origen natural: Lana, pelo, seda natural. Fibras sintéticas: Nylon, Polyester y Fibras artificiales: Acetato, rayón y viscosa. Estos productos se incorporan al proceso textil (hilatura y tejeduría) en el cual se desarrollan los materiales que sirven de insumo directo, como hilaturas de fibra corta: cordados, hilos peinados e Hilatura de filamentos: microfibras, tejido plano, tejido de punto, textiles especializados, broches botones y cierres. Luego, sigue un eslabón primordial en toda la industria, y es la del diseño textil, servicios especializados y de acabados; estos servicios 3 ESTUDIOS SECTORIALES comprenden teñidos: tintorería, acabados, bordado, lavandería, estampación, impresión y diseños: Servicios de diseño, venta de nombre, servicios especializados según la prenda. Todo lo anterior se conjuga en la fase confección y manufactura de indumentaria, que va desde la ropa interior, pasando por la ropa infantil y calcetería hasta la alta costura y dotaciones de uniformes para las empresas. Y finalmente en la comercialización al por menor o al por mayor en tiendas de grandes superficies Gráfico 1. Sector textil y de confecciones. Cadena productiva Fuente: Con base en “estudio caracterización económica nacional cadena productiva hacia un sistema moda 2012”, Inexmoda (2012) 4 ESTUDIOS SECTORIALES III. DESEMPEÑO DEL SECTOR El sector de confección de prendas de vestir en la última década tuvo un comportamiento positivo con un crecimiento promedio de 11,3% y a partir de los últimos cuatro años inicia una senda de recuperación puesto que el punto de inflexión y principal descenso lo sufrió en 2009, que registró un deterioro significativo en su producto. En 2012, el sector aportó $4,2 billones de pesos al producto interno bruto-PIB- nacional y según las cifras del Departamento Administrativo Nacional de Estadística –DANE- tuvo un crecimiento del 6,5% superior 2,5% al crecimiento del país y 7,2% al resto de la industria manufacturera. Gráfica 2. Crecimiento anual del sector vs. Crecimiento anual del PIB nacional e industria manufacturera Fuente: Cuentas nacionales-DANE La principal característica de los productos de este sector, es que son bienes no durables de consumo masivo para la población a nivel mundial. En relación al gráfico 1, la misma tendencia se puede observar en la variación del índice de ventas del sector, que en el último trimestre 2012 no tuvo un buen desempeño a pesar de los buenos registros del primer y segundo trimestre. Las dificultades de este sector son la entrada de prendas de vestir de contrabando y las barreras cambiarias que hace más fácil la entrada de prendas de vestir de bajo costo e imposibilita la venta al exterior. Ahora, en comparación con el 5 ESTUDIOS SECTORIALES sector textil, de la encuesta anual manufacturera del DANE se concluye que en 2011 el valor agregado1 del sector de las confecciones es superior (vea Anexo 1). Gráfica 3. Variación porcentual anual del índice de ventas del sector. Fuente: MMM2-DANE El decreto 074 del 23 de enero de 20133: protección al sector. En enero de 2013 el gobierno presentó y aprobó el decreto 0074 con el cual se protege y fortalece el sector de confecciones y de calzado. Con un impuesto específico de cinco dólares por kilo bruto para los Capítulos 61 (Confecciones Punto), 62 (Confecciones Plano) y 63 (Confecciones Hogar) y un arancel ad valorem del 10%. Respecto al calzado, esta medida aplica para la importación de productos clasificados en el capítulo 64 (Calzado) del Arancel de Aduanas y contempla el mismo arancel mixto de las confecciones, sin embargo, en este caso el pago de cinco (5) dólares se realiza por par de zapatos, exceptuando la partida 64.064, en la que el cobro se hace por kilo bruto. También el arancel establecido con este decreto se deberá incluir dentro de la base del impuesto del valor agregado (IVA). Y este gravamen arancelario no aplica para las importaciones Entendido como como el total de los ingresos recibidos por el uso de los factores productivos (tierra, capital, trabajo, organización empresarial) participantes en el proceso de producción durante el periodo estudiado. 2 Muestra mensual manufacturera 3 Consulte el texto completo aquí 4 partes de calzado, incluidas las partes superiores fijadas a las palmillas distintas de la suela; plantillas, taloneras y artículos similares, amovibles; polainas y artículos similares, y sus partes 1 6 ESTUDIOS SECTORIALES originadas de países con los cuales Colombia tenga acuerdos comerciales de libre comercio vigentes; por último, este decreto entra en vigencia a partir del 1º de marzo del 2013 y tendrá una duración de un año. IV. MERCADO 1. Oferta El panorama de la oferta de confecciones de prendas de vestir depende sustancialmente de los avances y retrocesos de eslabón anterior a él, sector textil. El sector textil colombiano en lo corrido de la última década sostiene una tendencia decreciente en su desempeño. La incorporación de jugadores extranjeros que tranzan en el país a un precio menor de los productos nacionales y la aparente subfacturación, que según un reciente artículo de portafolio5 “Para llegar a las confecciones se requieren fibras, hilo y tejido. En el 2012, de acuerdo con las cifras de la Dian, el precio promedio (CIF) de importación de tejidos era de 6,67 dólares por kilogramo, pero las mismas estadísticas de la entidad permiten calcular que el 58 por ciento del volumen total de importaciones de confecciones -que requieren además de materias primas, un proceso de elaboración- fueron declaradas a un valor igual o menor que 7 dólares por kilogramo, es decir apenas le sacarían el costo del tejido”. Gráfica 4. Evolución del sector de hilados e hilos, tejidos de fibras textiles en miles de millones de pesos y crecimiento anual en porcentaje. Pesos constantes 2005 Fuente: Cuentas nacionales-DANE 5 “Subfacturación tiene contras las cuerdas a las confecciones” 13 de Mayo de 2013. Portafolio 7 ESTUDIOS SECTORIALES Ahora, el factor de subfacturación y contrabando complica la situación para el sector de la confección puesto que la materia prima no declarada alimenta a los pequeños establecimientos de confección que producen a un costo menor de aquellas que si declaran el recibo del material. Incluso, de la oferta de materia prima legal se desprende un nivel de competencia para los confeccionistas nacionales, por la proliferación de marcas propias (o blancas) de los comercializadores de productos textiles. Estas oportunidades se han dado gracias al nivel de precios que los productores manejan (Ver anexo 2) en especial para la ropa masculina. Además, bajo el contexto internacional, la variación en los precios del productor para los productos importados es más volátil que aquellos exportados. Gráfica 5. Exportaciones de artículos confeccionados de fibras textiles (US FOB) vs. Importaciones de prendas de vestir (US CIF) Fuente: DANE-* cifras a enero. En cuanto al principal destino de las exportaciones de confecciones, es Estados Unidos, seguido por Venezuela, que en los últimos años ha sido un mercado muy inestable por las constantes tensiones políticas. Ahora, la entrada de confecciones al país proviene de e Panamá, seguido por China y España. Los principales productos que entran al país están conformados por ropa femenina, que tuvo un crecimiento de 22% en los últimos 4 años, según cifras de inexmoda. 8 ESTUDIOS SECTORIALES 2. Demanda Las prendas de vestir son productos no duraderos de alto consumo por parte de las familias. En Colombia la evolución de la demanda de este tipo de bienes es variable, puesto que para 2012 el consumo de las familias solo creció 2,8% anual, en comparación con otros tipos de bienes fue el que menor crecimiento sostuvo en el último año. Gráfica 6. Variación porcentual anual del consumo de bienes no durables. Fuente: DANE Pero esta tendencia en el consumo de las familias de bienes no durables obedece más a contracciones en el ingreso, pero desde una perspectiva de precios, los consumidores pueden estar incentivados a consumir, dada la estabilidad de la inflación, en especial de las prendas de vestir y calzado que en abril de 2013 describe un descenso para los primeros y un incremento no sustancial de los segundos, tal y como se aprecia en la gráfica 7. En Agosto de 2012 “las compras realizadas en vestuario por los hogares colombianos durante el mes de agosto de 2012, corresponden a un valor de $943.729 millones”6. Gráfica 7. Variación mensual del índice de precios al consumidor para vestuario y calzado Fuente: IPC-DANE 6 “Más ropa nueva en los closets colombianos”, Revista Dinero 9 de Agosto de 2012 9 ESTUDIOS SECTORIALES V. DOFA •Altos costos de materia prima nacional • Productividad reducida. •Competecia desleal interna •Protección del sector bajo medidas arncelarias •Nuevas materias primas más eficientes •Eventos nacionales de moda. •Estabilidad de precios del consumidor •Acuerdos internacionales de comercio Debilidades Amenazas •Importación masiva de prendas confeccionadas •Bajos costos de producción de competencia internacional •Comercializadores gestan sus propias marcas •Contrabando Oportunidades Fortalezas •Reconocimiento internacional de calidad •Crecimiento del consumo •Mercados internacionales fortalecidos 10 ESTUDIOS SECTORIALES VI. CONCLUSIONES El sector de la confección de prendas de vestir no tuvo un desempeño favorable al igual que la industria manufacturera a la que pertenece y es una actividad que entra en una senda de bajo crecimiento dado las actuales condiciones de la economía y, en especial, de la competencia internacional. Era un sector de carácter exportador, pero las restricciones cambiarias y de baja demanda de materias primas y más de productos terminados del mundo no dejan un margen de maniobra para el sector. Bajo un panorama externo difícil, la respuesta radica en el consumo interno, que a pesar de crecer a tasas bajas, aún tiene oportunidades por las bajas presiones inflacionarias sobre el vestuario y calzado que se esperan sigan de esta manera, en especial en las familias de ingresos altos (ver más en Anexo 4). También, las medidas que el gobierno ha tomado en protección del sector contra el contrabando y subfacturación es un alivio para los pequeños empresarios que viven el día a día con productos baratos y de baja calidad. 11 ESTUDIOS SECTORIALES VII. Anexos Anexo 1. Valor agregado sector de Fabricación de prendas de vestir vs. Sector fabricación de productos textiles Fuente: EAM-DANE Anexo 2A. Variación mensual porcentual del índice de precios del productor, del sector de prendas de vestir y para ropa de hombre y mujer. Fuente: IPP-DANE 12 ESTUDIOS SECTORIALES Anexo 2B. Variación mensual porcentual del índice de precios del productor para prendas de vestir, importadas y exportadas Fuente: IPP-DANE Anexo3. Principales destinos y orígenes de exportaciones e importaciones de confecciones. Destino de exportación de confecciones Destino 2010 2011 2012 Perú 4,0% 5,0% 5,0% Ecuador 7,0% 9,0% 11,0% México 9,0% 10,0% 9,0% Venezuela 28,0% 19,0% 24,0% Estados Unidos 33,0% 33,0% 27,0% Otros 19,0% 24,0% 24,0% Origen de Importaciones de confecciones Origen 2010 2011 2012 Perú 8,0% 7,0% 4,3% Estados Unidos 11,0% 11,0% 10,6% Panamá 21,0% 20,0% 21,8% España 14,0% 11,0% 10,3% China 18,0% 22,0% 22,8% Otros 28,0% 29,0% 30,6% Fuente: Inexmoda-*cifras a enero. 2013* 3,0% 9,0% 11,0% 14,0% 39,0% 24,0% 2013* 2,6% 10,8% 23,8% 14,4% 17,9% 30,6% 13 ESTUDIOS SECTORIALES Anexo 4. Variación porcentual del IPC para vestuario según nivel de ingresos de las familias. Fuente: IPC-DANE 14