contra 32 exdirectivos de BFA y Bankia

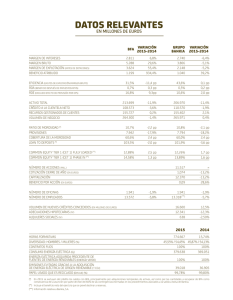

Anuncio