— cuaderno del consumidor nº 2 —

Anuncio

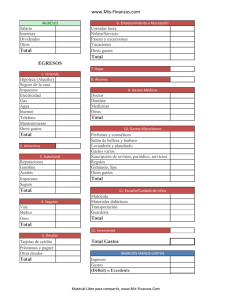

Cómo ADMINISTRAR LAS FINANZAS PERSONALES — c u a d e r n o d e l c o n s u m i d o r nº 2 — Un proyecto del Consejo Consultivo del Consumidor: Chilectra es una empresa del Grupo Enel. Enel es una de las principales compañías energéticas en el mundo. El Grupo genera, distribuye y comercializa energía sostenible, respetando a las personas y el medio ambiente. La energía de Enel atiende a más de 60 millones de clientes residenciales y empresariales en 40 países y crea valor para 1,3 millones de inversionistas. Estimado amigo/amiga Los Cuadernos del Consumidor, forman parte de una iniciativa impulsada por el Consejo Consultivo del Consumidor de Chilectra, en la que participan representantes de la Organización de Consumidores y Usuarios (Odecu), la Corporación Nacional de Consumidores y Usuarios (Conadecus) y del Servicio Nacional del Consumidor (SERNAC). Este espacio de diálogo e información entre la empresa y sus clientes organizados, tiene como objetivo optimizar la excelencia en la atención y la calidad de servicio que Chilectra ofrece a sus clientes. En el logro de este propósito juegan un rol esencial la transparencia y la educación del consumidor. Los contenidos aquí expuestos forman parte de los talleres de Consumo Responsable que con el apoyo de Odecu, Conadecus y Cruz Roja chilena, Chilectra realiza en las Juntas de Vecinos de su área de concesión. Cristián Fierro Montes. Gerente General de Chilectra. Editorial CHILECTRA Santa Rosa 76, Santiago Centro www.chilectra.cl Teléfono: (56 2) 2675 2000 ComitÉ Editorial Chilectra Cristián Fierro Andreas Gebhardt Guillermo Pérez del Río Enrique Fernández Gloria Salgado Manuel Holzapfel Odecu Stefan Larenas Alejandro Pujá Conadecus Hernán Calderón Karina Cárcamo textos María Olga Delpiano ILUSTRACIÓN Y Diseño Kibrand Propiedad de CHILECTRA Derechos reservados. “Prohibida su reproducción total o parcial” introducción 7 HACER UN PRESUPUESTO NOS AYUDA A GASTAR LO QUE PODEMOS EL PRESUPUESTO: Cómo hacer elplan de gastos para el año 11 EL CONSEJO DE LOS EXPERTOS 12 BASE PARA EL DISEÑO DE UN PRESUPUESTO ANUAL 14 ¿CÓMO AUMENTAR LOS INGRESOS? LOS CRÉDITOS: LAS DEUDAS: Cómo elegir el más conveniente Hay que evitar que superen nuestra capacidad de pago 18 ¿CUÁLES SON LOS TIPOS DE CRÉDITOS? 35 ¿QUÉ ES EL SOBRE ENDEUDAMIENTO? 20 ¿QUÉ ES NECESARIO PREGUNTARSE ANTES DE PEDIR UN CRÉDITO? 36 ¿QUÉ HACER CUANDO DEBEMOS MÁS DE LO QUE PODEMOS PAGAR? 21 ¿QUÉ DEBEMOS SABER AL PEDIR UN CRÉDITO? 37 ¿QUÉ NO SE DEBE HACER CUANDO DEBEMOS MÁS DE LO QUE PODEMOS PAGAR? 23 PREGUNTAR Y ACLARAR TODAS LAS DUDAS 38 LAS SOLUCIONES MÁS CONVENIENTES 24 SABER ADMINISTRAR LAS TARJETAS DE MULTITIENDAS 40 LOS DISTINTOS TIPOS DE DEUDAS 30 ¿CÓMO ADMINISTRAR LAS TARJETAS BANCARIAS? 41 ¿Cuándo una deuda adquiere el carácter de castigada o vencida? 42 ¿CÓMO BORRAR LAS DEUDAS VENCIDAS CUANDO LAS HEMOS PAGADO? LAS COBRANZAS 47 ASPECTOS TRANQUILIZADORES 47 Aspectos de los que hay que preocuparse 48 LOS TIPOS DE COBRANZAS 50 ¿QUÉ HACER ANTE UNA COBRANZA EXTRAJUDICIAL? 54 ¿QUÉ ES EL PAGO POR CONSIGNACIÓN? Introducción HACER UN PRESUPUESTO NOS AYUDA A GASTAR PRUDENTEMENTE S aber claramente cuánto podemos gastar y ahorrar nos permite una vida más tranquila; nos asegura poder satisfacer las necesidades del momento y planificar los gastos futuros. Analizar en qué se están yendo nuestros ingresos nos puede dar muchas sorpresas. Podremos descubrir, por ejemplo, que estamos gastando mucho en cosas que no son tan necesarias, que no nos dan tantas satisfacciones como otras que podríamos comprar con ese dinero. Otra cosa que podremos descubrir al hacer un presupuesto es que hemos tomado muchos créditos y que corremos el riesgo de no poder pagarlos. En este Cuaderno del Consumidor hemos incorporado consejos muy valiosos para manejar los gastos, de tal manera que no se conviertan en una pesadilla. Y si esto ya nos está pasando, estamos con deudas o enfrentando cobranzas, aquí hay datos de cómo resolver el problema de la mejor forma. EL PRESUPUESTO: Cómo hacer el plan de gastos para el año Todo consumo inteligente y responsable parte por saber administrar el dinero con que contamos, o el que podemos conseguir en calidad de préstamo. Es realmente simple hacer un presupuesto pago de dividendo de la vivienda; cuentas que permita llevar una vida más serena: de agua, electricidad, gas; educación… y basta con anotar los ingresos mensuales tantos otros. en una columna; los gastos fijos en otra; los gastos variables en una tercera. También Los gastos variables son los que podemos se pueden incluir los gastos futuros. reducir o eliminar si es necesario: ropa, restaurantes, entretenimiento, peluquería… Los ingresos fijos incluyen los sueldos o salarios de los miembros de la familia Finalmente, los gastos futuros requieren que aportan al hogar; los ingresos de por lo general de un ahorro, una otros familiares, como la pensión de planificación. Por ejemplo, juntar dinero algún pariente jubilado que vive en la para casarse, estudiar, viajar, comprar un misma casa; y las ayudas que hacen otros auto o una casa puede significar varios familiares, especialmente en momentos años de ahorro. de crisis. También deben considerarse el dinero que llega por el arriendo de alguna Hay que ser muy riguroso en considerar propiedad y los subsidios y ayudas estatales todos los gastos, sin eliminar ninguno por directas, que en estos últimos años se considerarlo menor (como los cigarrillos, han ampliado hacia los sectores medios. por ejemplo): varios gastos menores suman cifras importantes. Los gastos fijos son todos aquellos a los que ya estamos comprometidos o los que no podemos evitar: alimentos; arriendo o 10 11 Ya tenemos nuestra plata, y tenemos que pagar. cómo administrar las finanzas personales · presupuesto: cómo hacer el plan de gastos para el año GASTOS FIJOS : nuestras cuentas como todos los meses. EL CONSEJO DE LOS EXPERTOS La siguiente tabla puede ser de gran ayuda para analizar en qué estamos gastando mucho y en qué muy poco. En ella se da una pauta de qué porcentaje del ingreso del grupo familiar se debe gastar en cada ítem. GASTOS FUTUROS: ahorrar para comprarnos nuestro... Gastos Vivienda lo que podemos comprar si nos alcanza la plata. de cada $200.000 que gano de 20 a 26% $40.000 a $52.000 Alimentación de 15 a 35% $30.000 a $70.000 Movilización de 6 a 20% $12.000 a $40.000 Vestuario de 3 a 10% $6.000 a $20.000 Educación de 15 a 20% $30.000 a $40.000 Recreación de 2 a 6% $4.000 a $12.000 Ahorro de 5 a 9% $10.000 a $18.000 (Arriendo o Dividendo) GASTOS VARIABLES: % del ingreso BASE PARA EL DISEÑO DE UN PRESUPUESTO ANUAL Esta tabla es la base para hacer un buen Tenemos que planificar nuestros gastos! Hay que cambiar la lavadora. Yo quiero un celular. presupuesto y permite adecuarla al estilo Yo una bicicleta. de vida de cada familia. Si se tiene casa propia, por ejemplo, se puede destinar el dinero que se paga en arriendo a aquellas necesidades que a cada cual le parezcan más urgentes o atractivas. ¿CONVIENE QUE TODA LA FAMILIA CONOZCA Y PARTICIPE DEL PLAN DE GASTOS? En general se puede decir que sí conviene, pero dependiendo de la edad de los hijos. Si estos son pequeños, es bueno que lo conozcan a grandes rasgos, que sepan lo que se puede y no se puede gastar porque, si lo comprenden, no estarán presionando siempre para que se les compre lo que deseen. Los hijos mayores deben saber claramente la situación de la familia y ayudar activamente a mantenerse dentro del presupuesto. Es bueno incluso que se hagan responsables de algunas compras que ellos quieran hacer, ya sea ahorrando o haciendo trabajos dentro de sus posibilidades. 12 13 cómo administrar las finanzas personales · presupuesto: cómo hacer el plan de gastos para el año GASTOS FIJOS $ Gastos Variables $ INGRESOS Alimentación Vestuario Sueldos Arriendo /Dividendo Médicos / Medicamentos Honorarios Agua Entretenimiento Pensión Electricidad Restaurante Arriendo Gas Peluquería Ayuda familiar TV cable / Internet Mantención de la casa Subsidios Teléfono Tintorería Otros ingresos Educación Viajes Pago patente Recarga celular Cuidado de los hijos Invitaciones $ Seguros Movilización Sobregiro banco Cuotas créditos Cuotas tarjetas de crédito Contribuciones Otras deudas Ahorro Otros gastos Total gastos fijos Total gasto Total gastos variables (Gastos fijos + gastos variables) Total ingresos Ejemplo de planilla con la que podemos llevar un control de nuestros gastos. En la columna de la izquierda se enumeran los itemes que debemos considerar y en la otra columna el monto de dinero que debemos / podemos destinar. CÓMO AUMENTAR LOS INGRESOS Hay que conocer todos los subsidios del Estado, para aprovecharlos al máximo. •Bono por Hijo Nacido Vivo: Que incrementa las pensiones de las mujeres. •Asignación Familiar: Para trabajadores activos por cada carga familiar. •Comprar, construir o arreglar la casa: •Subsidio Los otorga el Ministerio de la Vivienda. También tiene subsidios para mejorar tu barrio. Pos Natal. •Períodos Cesantía. 14 15 de cómo administrar las finanzas personales · presupuesto: cómo hacer el plan de gastos para el año ¿QUÉ SON LOS SUBSIDIOS? Los subsidios son ayudas económicas que entrega el Estado a las personas con menos recursos, para ayudarlas a vivir y a salir adelante. Hay muchos tipos y, por supuesto, son más importantes para las familias de menores ingresos. Pero incluso la clase media se puede beneficiar de •Ingreso Ético Familiar: ellos. Y no hay que perder la oportunidad. Para familias de pobreza extrema insertas en el programa Chile Solidario. También están los programas de Chile Solidario, para las familias en extrema pobreza. Entre ellos destaca el programa Puente, que incluye, entre otros, el Subsidio Único Familiar (SUF), que es una ayuda económica a las madres, padres o tutores carentes de recursos y que tengan a su cargo a menores de hasta 18 años de edad, sin estar •Bono Bodas de Oro: •Bono de Escolaridad: A trabajadores del sector público y algunos municipalizados por los hijos que estudian. Para matrimonios que cumplan cincuenta años de casados. cubierto por ningún régimen normal de previsión social; la Pensión Asistencial de Vejez para los mayores de 65 años; la Pensión Asistencial de Invalidez para quienes corresponda; el Subsidio de Agua Potable (SAP), para cubrir el 100% de la cuenta hasta 15 metros cúbicos de consumo mensual. Finalmente, es aconsejable aprovechar otros beneficios, como los de las Cajas de Compensación que ofrecen diversas prestaciones de bienestar social: créditos; bonos de fallecimiento, matrimonio, nacimiento, escolaridad; becas para estudios; convenios médicos y dentales. Además, tienen excelentes centros vacacionales a muy bajo precio. El pertenecer a una de estas Cajas no tiene costo para el empleador ni para el trabajador. LOS CRÉDITOS: Cómo elegir el más conveniente ¿CUÁLES SON LOS TIPOS DE CRÉDITOS? Los más importantes son los Créditos de Consumo y Créditos Aunque no lo parezca, las compras que hacemos con tarjetas Hipotecarios. También existen los Créditos Comerciales, pero bancarias o de multitiendas también pueden ser consideradas son para las empresas. compras a crédito: es prácticamente igual que pedir dinero prestado. Créditos Hipotecarios Créditos de Consumo El banco presta dinero para la compra de una propiedad Son los más habituales y de los que vamos a hablar en este (casa, oficina, local comercial y otros). Para tomar este Cuaderno del Consumidor. El banco presta dinero a personas crédito hay que tener una propiedad, que se da en para la compra de bienes o pago de servicios. Normalmente, hipoteca: pasa a estar a nombre del banco hasta que se debe ser pagado en poco tiempo: de 1 a 4 años. termine de pagar la deuda. Normalmente deben ser pagados en 8 a 40 años, aunque lo habitual son 20 años. Existen diferentes tipos, y definir cuál es el más conveniente dependerá de la capacidad de pago y de cuán urgente se necesita el dinero: ¿Qué crédito nos conviene? 18 19 cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente Crédito Tradicional (Libre Disponibilidad): Crédito de consumo donde todas las cuotas son iguales, lo que permite pagar ordenadamente cada una de ellas hasta el final del crédito. Crédito Flexible: Tenemos tres opciones de crédito de consumo. Permite postergar hasta un 50% del monto solicitado para el final del periodo del crédito. Esto permitirá rebajar el monto de las cuotas iniciales. La última cuota, que contiene el 50% del monto, puede transformarse en un nuevo Crédito de Consumo en cuotas iguales o bien ser cancelada de una sola vez. Resulta mucho más caro, como veremos más adelante. RETIROS EN DINERO CON TARJETAS: Es una forma más rápida de obtener dinero prestado, porque se carga a la tarjeta de crédito. Al usar esta modalidad, la tarjeta no queda inhabilitada para realizar compras. QUÉ ES NECESARIO PREGUNTARSE ANTES DE PEDIR UN CRÉDITO ¿Podremos pagarlo? Lo primero que debemos saber es si vamos a tener plata para pagar las cuotas mensuales. Si hemos hecho un presupuesto, el saldo entre los gastos e ingresos indicará cuánto podemos comprometer en un crédito ¿Lo necesitamos ahora? ¿Y cómo lo compramos? de consumo. No hay que olvidar que siempre pueden surgir gastos no contemplados, por lo que es recomendable tener un monto destinado a cubrir esas necesidades inesperadas. ¿Lo necesitamos de verdad? También es necesario pensar detenidamente si realmente necesitamos lo que vamos a comprar con ese crédito y descartar la idea si descubrimos que no es tan necesario. Si efectivamente lo necesitamos, podemos reunir un buen pie inicial de un 20, 30 o 40 por ciento del valor contado del producto. Con ello, podremos reducir el número de cuotas y el interés. 20 21 ¿Pedimos un crédito? cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente QUÉ DEBEMOS SABER AL PEDIR UN CRÉDITO •• Gastos notariales, necesarios para hacer válido el contrato del préstamo. •• La CAE es la clave para saber qué crédito nos conviene más Gastos relacionados con los bienes recibidos en garantía, como tasaciones, Para saber cuánto nos va a costar el Si no tenemos ese dinero y realmente escrituras de constitución de garantías, crédito que estamos pidiendo, tenemos necesitamos lo que vamos a comprar, inscripciones o registros y de primas que exigir que nos muestren la CAE. Esta entonces tenemos que fijarnos en: de seguro. es la Carga Anual Equivalente, una cifra (en porcentaje) que revela el costo de un 1. Cuánto nos va a costar el crédito. Primas de seguros que cubren la deuda crédito en un período de un año. La CAE y se aplican cuando el titular está incorpora todos los gastos y costos del imposibilitado a pagar: desgravamen crédito y los expresa en una sola cifra, lo Cuando pedimos un préstamo debemos (en caso de muerte), cesantía, que es muy útil para comparar varios pagar varios gastos, entre los que se incapacidad, etc. El deudor créditos y saber cuál va a salir más barato. cuentan impuestos y otros pagos voluntariamente decide contratarlas asociados. Antes de contratar un producto porque no son obligatorias. •• o servicio bancario hay que cotizar varios y compararlos. Los gastos son: •• Impuesto de timbres y estampillas: que se paga al Estado y es un porcentaje de En resumen, con la CAE es posible comparar qué proveedor ofrece el crédito Es recomendable ir a varios bancos y pedir más barato, en un mismo plazo y sobre el mismo crédito, para luego comparar un mismo monto. Por ejemplo, conviene los costos y beneficios que ofrecen. más un crédito con una CAE del 49% que uno con una del 50%. la operación que se esté realizando. 2.¿Cuánto interés nos están cobrando? Las tasas de interés varían todos los días. Si cotizamos en varios bancos, debemos El CAE agrupa todo los costos de un crédito en un solo monto. fijarnos cuál ofrece la tasa más baja. También se puede usar el Simulador de Créditos de Consumo de www.Bancafacil.cl, para determinar cuál es la mejor oferta. 3. Saber leer la letra chica. se suman al capital adeudado; sobre este nuevo monto se cobrarán los intereses del Se le llama así, aunque no siempre está mes siguiente. Esto sucede tantas veces escrito en letra más pequeña, a las partes como meses de gracia haya contratado. más difíciles de entender del contrato o Por esta razón, cuando llegue el momento del pagaré que deberemos firmar. de pagar la primera cuota, ya deberemos Generalmente, como los contratos son tan un monto superior al contratado, por haber largos y complicados, nuestra tendencia acordado con la entidad meses de gracia. es a confiar en lo que nos muestra la persona que nos está atendiendo. Y así Los meses de gracia tienen un costo y no firmamos documentos que después deben ser contratados porque simplemente descubrimos que nos obligan a pagar nos tentaron con ellos. La única persona sumas mayores de las que nos habían que puede decidir si es una buena o mala informado o establecen condiciones alternativa es quien está pidiendo inconvenientes (cláusulas abusivas). el préstamo. 4. ¿Convienen los períodos de gracia? Otra de las opciones que pueden pactarse ¿Qué tasa de interés nos van a cobrar? al momento de contratar un crédito es la posibilidad de no cancelar cierto número Aunque son muy tentadores, porque de cuotas durante su vigencia, incluso permiten empezar a pagar el crédito pueden precisarse los meses en que el algunos meses más tarde, debemos cliente tiene esa posibilidad. En este caso, fijarnos bien, porque suben los intereses, se habla de meses de no pago. Estos por lo tanto, las cuotas que vamos a pagar también tienen el costo de aumentar van a ser más altas. Ofertas como los intereses. Debemos leer el contrato completo. Comience a pagar en seis meses... o No pague en marzo, septiembre y diciembre... no son convenientes. Solo debemos aprovecharlas si realmente no podemos empezar a pagar de inmediato o no podemos pagar todos los meses. Los períodos de gracia operan así: desde el minuto en que se contrata un crédito, comienzan a correr los intereses y, al no pagarse la primera cuota, estos intereses 22 23 ¿Nos conviene pagar en 6 meses más? cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente PREGUNTAR Y ACLARAR TODAS LAS DUDAS No debemos firmar ningún contrato sin antes tener muy claro los compromisos que estamos asumiendo. Para ello, hay que leer detalladamente el contrato y entender lo que vamos a firmar. Leer detalladamente el contrato y todos sus anexos. Los anexos que se mencionan en un contrato son parte de él, de modo que también debemos leerlos. Es importante también tener en claro que el banco no puede exigir, a quien toma un crédito de consumo, que contrate otros productos conjuntamente, como una tarjeta de crédito o abrir una cuenta corriente. Cuidar que los datos sean confidenciales Nunca hay que entregar los datos o claves personales de acceso a nuestras cuentas a terceras personas. Hay que usar claves y códigos secretos, difíciles de adivinar. El banco no puede presionarnos a que adquiramos otros productos. Las ventas atadas son ilegales. No entregar nuestros datos y claves a terceros. SABER ADMINISTRAR LAS TARJETAS DE MULTITIENDAS Cómo nos engañamos a nosotros mismos 1. “Saqué” en vez de “compré”. Estas tarjetas son una tentación muy difícil de dominar. En Muchas veces decimos “saqué un refrigerador”… como si no muchos casos, es lo único que podemos usar para comprar tuviéramos que pagarlo. Lo que debemos tener claro siempre es esas cosas que necesitamos con mucha urgencia… o que que lo vamos a pagar a un precio más caro de su valor real, creemos que necesitamos. porque nos van a cargar gastos de administración, intereses y comisiones. “Sacar” un refrigerador con la tarjeta es lo mismo Las multitiendas no nos piden casi nada para darnos una tarjeta, que pedir un crédito para comprarlo. Como es un trámite tan a diferencia de los bancos, que exigen una cantidad de requisitos simple, olvidamos que lo que estamos haciendo en realidad es para emitir una tarjeta de crédito. pedir un préstamo. De verdad, las tarjetas de multitiendas nos permiten comprar cosas que, sin ellas, nunca estarían a nuestro alcance. Pero hay que saber administrarlas. Cuando se maneja bien, casi cualquier tarjeta puede convertirse en una herramienta muy útil que ayuda a la mejor administración de nuestros recursos. OR P o Sol OY H GERADOR RI EF R 00 0 . 00 O $1 AL 24 25 TAD CON cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente CUÁNTO CUESTA UNA COCINA DE $100.000, SI LA COMPRAMOS EN 12 CUOTAS, SIN PIE. El valor será muy distinto, según cómo paguemos las cuotas. Veamos Detalle estado de cuenta mensual: Items Valor dos ejemplos. La cocina al contado vale: $100.000 EJEMPLO 1: CADA MES PAGAMOS LA CUOTA COMPLETA Y PUNTUALMENTE En 12 cuotas, a una tasa anual de interés del 50% cuesta: $150.000 ¿POR QUÉ VAMOS A PAGAR MÁS? Pero finalmente vamos a pagar: $192.000 El aumento se debe a que hay que $12.500 mensuales sumar los gastos por mantención y el seguro de desgravamen. O sea, en vez de pagar $12.500 en cada cuota, vamos Valor cuota: $150.000 en el año a pagar $16.000. $2.000 mensuales Mantención de la línea de crédito: $24.000 en el año $1.500 mensuales Seguro de desgravamen: $18.000 en el año TOTAL A PAGAR $192.000 EJEMPLO 2. EN 6 DE LAS 12 CUOTAS PAGAMOS EL MÍNIMO La misma cocina que al contado vale $100.000 nos puede costar $216.216. O sea, vamos a pagar $116.216 más que al contado y $24.216 más que si cancelamos Primera facturación: Items Segunda facturación: Valor Items Valor Cuota 1 de 12 $12.500 Cuota 2 de 12 $12.500 Mantención $2.000 Mantención $2.000 Seguro desgravamen $1.500 Seguro desgravamen $1.500 $12.800 todas las cuotas completas. Nosotros debemos decidir si nos conviene. En este ejemplo hemos supuesto que pagamos el mínimo en las cuotas 1, 2, 3, 7, 8 y 9. Las cuotas restantes las pagamos Saldo anterior — Saldo anterior Intereses moratorios 7,5% — Intereses moratorios 7,5% Gasto de cobranza 9% — Gasto de cobranza 9% $1.152 Total a pagar $30.912 completas y puntualmente. Veamos cómo se va agrandando la cuenta. Total a pagar Pago mínimo sugerido (simulado) 26 27 $16.000 $3.200 $960 Pago mínimo sugerido (simulado) $6.182 Queda un saldo sin pagar de $12.800, Ahora queda un saldo impago de que generará intereses moratorios $24.730 que generará intereses que serán aplicados en la moratorios que serán aplicados en la segunda facturación. tercera facturación. cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente Tercera facturación: Cuarta facturación: Items Cuota 3 de 12 Valor Pagamos el total que debemos, pero en las $12.500 Al sumar los pagos efectuados durante los $2.000 Seguro desgravamen $1.500 Saldo anterior $24.730 Intereses moratorios 7,5% $1.855 Gasto de cobranza 9% $2.226 Total a pagar $44.811 Pago mínimo sugerido (simulado 20%) Items cuotas 7, 8 y 9 volvemos a pagar el mínimo. 12 meses, tenemos lo siguiente: Mantención Tabla resumen mes a mes $8.962 Valor Mes 1 $3.200 Mes 2 $6.182 Mes 3 $8.962 Mes 4 $57.764 Mes 5 $16.000 Mes 6 $16.000 Mes 7 $3.200 Mes 8 $6.182 Mes 9 $8.962 Mes 10 $57.764 Mes 11 $16.000 Mes 12 $16.000 Total a pagar $216.216 DIFERENCIA CON EL CASO 1 $24.216 Importante: Queda un saldo impago de $35.849, que generará intereses moratorios que serán aplicados en la cuarta facturación. Según la ley del consumidor, el gasto de cobranza se debe cobrar una vez por cuota, sin importar cuánto nos demoremos en pagarla, pero esto no ocurre habitualmente. Para el cálculo del interés se ha considerado una tasa de interés corriente mensual del 5% que se transforma en un 7,5% por efecto de la aplicación de la ley sobre operaciones de crédito en dinero en relación a la tasa de morosidad. 2. Puedo “sacar” otro producto. intereses significa que los intereses moratorios devengados que no se paguen en la respectiva cuota o mensualidad se Más peligroso todavía es el cuarto engaño que nos hacemos: incorporan al capital para el siguiente periodo de cálculo. Se decidir pagar menos en cada cuota mensual, para que nuestro debe entender que es el capital el que produce los demás presupuesto nos alcance para sacar, además, una lavadora. gastos. Y entre los demás gastos que se agregan mensualmente Pensamos “saco la lavadora y como la cuota va a ser más a cada estado de cuenta están la comisión de mantenimiento, grande, pago lo que pueda”. los seguros y los intereses corrientes aplicados a cada compra o crédito, así como los intereses moratorios por aquella parte Básicamente, el problema de esta conducta radica en el hecho de la obligación de pago mensual que no es cubierta con el que los pagos mínimos apenas alcanzan a cubrir gastos de pago mínimo. facturación y/o los intereses. Por tanto, el capital adeudado se mantiene e incluso aumenta pues nuestra ley permite la capitalización de intereses cada 30 días. Capitalizar los Las reglas para usar bien la tarjeta •• No compremos más de •• El ideal es comprar en lo que podemos pagar cuotas al precio contado. mensualmente. Las multitiendas tienen muchas ofertas de este tipo: se paga en 3 o 10 meses, pero no se nos recargan intereses ni comisiones. 28 29 •• Paguemos las cuotas completas y puntualmente. cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente 3. Los avances en efectivo as t n u g Pre TES Es la facilidad más peligrosa que nos dan las tarjetas. Es tan fácil ir a un cajero y sacar plata. Pero nuevamente debemos EN FRECU recordar que es lo mismo que pedir un crédito… y con un interés muy alto. Los expertos en el tema dicen que es el dinero más caro que podemos obtener. Pero hay excepciones: algunos bancos y multitiendas ofrecen avances en efectivo sin comisión y a tasas preferenciales a sus clientes con buen historial de pagos y en esos casos sí pueden ser una alternativa de financiamiento más barata. Cabe señalar, que por regla general los avances además 1 incorporan comisiones. ¿Qué pasa si tras pedir el crédito me arrepiento y quiero devolverlo? Una vez que se ha firmado el contrato del crédito y el banco ha entregado el dinero, no es posible ponerle término en forma unilateral; el banco debe estar de acuerdo con esa acción. 2 ¿Es posible pagar anticipadamente un crédito de consumo? Tal como cualquier otra deuda, los créditos •• Aprovechemos al máximo Aprovechemos al máximo de consumo pueden pagarse parcial o los puntos que nos dan las ofertas que hacen totalmente de manera anticipada. Sin por las compras. solo para los que tienen embargo, los bancos cobran una comisión tarjeta de la tienda… pero de prepago, para compensar los intereses no por eso vamos a que deben descontar. Por ello, es comprar algo que no importante analizar detenidamente cada necesitamos. Lo barato caso, para determinar si efectivamente cuesta muy caro. conviene prepagar la deuda o no. •• CÓMO ADMINISTRAR LAS TARJETAS BANCARIAS Seguramente porque es más difícil obtenerlas, las cuidamos algo más. Pero también representan una tentación para adquirir cosas que no podremos pagar. Vamos comprando y comprando con la tarjeta, sin pensar en las consecuencias. Aunque el interés de las tarjetas bancarias por lo general es menor que el de las de multitiendas, es necesario seguir las mismas normas que ya explicamos: pagar toda la cuota, a tiempo, y no comprar más de lo que podemos cancelar. 30 31 Antes de usar nuestra línea de crédito, recordemos... cómo administrar las finanzas personales · los créditos: cómo elegir el más conveniente Solo usarla en casos inesperados. Las líneas de crédito bancarias Si tenemos cuenta corriente en un banco, éste nos va a ofrecer constantemente abrirnos una línea de crédito. Cada cierto tiempo, nos van a ofrecer además aumentar el cupo de la línea. Igual que en todos los casos anteriores, por cada peso ocupado nos van a cargar un interés. Y lo cobran por cada día que ocupemos el dinero. Pagarla lo antes posible, en tanto tengamos dinero. La mejor manera es usar la línea de crédito solo en casos de emergencia. Si la utilizamos debemos pagarla apenas tengamos el dinero para hacerlo. Hay que recordar que cobran intereses diarios. Incluso, si tenemos algo de dinero en la cuenta pero sabemos que vamos a tener que gastarlo en los próximos días, conviene pagar la línea de crédito por esos días, aunque después tengamos que usarla nuevamente. Vivir de manera habitual con la línea de …Porque nos cobran intereses por cada día que la ocupemos. crédito copada es una muy mala costumbre: hacemos nuestra vida diaria mucho más cara. Es aconsejable hacer cualquier esfuerzo necesario para saldarla y no caer en la tentación de usarla, salvo en caso de emergencias. 32 33 cómo administrar las finanzas personales · las deudas: hay que evitar que superen nuestra capacidad de pago LAS DEUDAS: Hay que evitar que superen nuestra capacidad de pago Tener deudas es algo de lo que muy pocos se salvan. Hay dos tipos de deudas: las que se pueden pagar todos los meses, porque los ingresos y el presupuesto lo permite; y las que no es posible pagar. Estas últimas son la causa de los mayores dolores de cabeza en las familias. Porque muchas veces significan endeudarse todavía más para pagar: o sea, caer en el sobre endeudamiento. 34 35 Necesitamos pagar las cuentas… ¡Están atrasadas! cómo administrar las finanzas personales · las deudas: hay que evitar que superen nuestra capacidad de pago ¿QUÉ ES EL SOBRE ENDEUDAMIENTO? Nos aumentaron los intereses. Es la situación en la cual no podemos pagar las cuotas mensuales de las deudas que ya tenemos. Lo más corriente es que esto se produzca porque pedimos más préstamos de los que podemos pagar o Pediremos un crédito para pagar nuestras deudas. porque, por alguna razón imprevista (cesantía, enfermedad, accidente), nuestros ingresos disminuyeron. Pero por muy imprevistas que sean estas situaciones, es muy probable que ocurran: todos nos enfermamos o podemos perder el trabajo. Por eso, el ideal es tener algún dinero ahorrado para poder enfrentar esas emergencias de mejor manera. Al sobre endeudamiento se la llama popularmente “la bicicleta”, porque a veces pedimos créditos para poder pagar otros créditos y pasamos el mes “pedaleando” para saldar las deudas. Pero llega un momento en que esa bicicleta ya no funciona: no nos dan un nuevo crédito por estar muy endeudados y caemos en lo que se llama moratoria: no poder ¡No nos alcanza el dinero! responder a nuestros compromisos. ¿QUÉ HACER CUANDO DEBEMOS MÁS DE LO QUE PODEMOS PAGAR? En el caso de las comisiones, debemos analizar cuáles nos están cobrando, no solo por su deuda, sino que en general. Por ejemplo, a veces los bancos cobran por mantención de la cuenta corriente o por otros servicios que ofrecen. Siempre es posible hacer algo para Es importante informarse bien sobre las mejorar la administración de las finanzas. comisiones que se cobran y cotizar en Y hay muchas cosas que no debemos varias instituciones financieras antes de hacer, como por ejemplo, repactaciones tomar un crédito. sin asesoría. Si no es mucho el dinero que nos falta para poder pagar la cuota, podemos ver Cerrar las líneas de crédito y las tarjetas maneras de hacer algunos ahorros. Para no seguir endeudándose, pagando intereses y comisiones, es conveniente Eliminar cargos y gastos innecesarios estudiar la posibilidad de cerrar todas o algunas de las tarjetas y líneas de crédito. Los bancos o las casas comerciales no Revisar qué cargos aumentan nos pueden impedir cerrarlas, permanentemente nuestra deuda o argumentando que tenemos deudas con nuestro presupuesto. Entre estos pueden ellos. Lo que sí hay que hacer es acordar estar los seguros y muchas comisiones. con la institución una forma de pago de En el caso de los seguros que tomamos esas deudas. cuando pactamos el crédito, ninguno es obligatorio, por lo que se puede solicitar que los eliminen en cualquier momento. Si nos ponen problemas, es posible acudir al Servicio Nacional del Consumidor (SERNAC), a la Superintendencia de Valores y Seguros (SVS) o a la Superintendencia de Bancos e Instituciones Financieras (SBIF) para que nos den orientación. 36 37 ¡Estamos sobre endeudados. ¿Qué podemos hacer? ¿Cuál es la mejor decisión? cómo administrar las finanzas personales · las deudas: hay que evitar que superen nuestra capacidad de pago ¡Bajar los gastos! NO ¿QUÉ SE DEBE HACER CUANDO DEBEMOS MÁS DE LO QUE PODEMOS PAGAR? 1. Pedir un avance en efectivo Este es el producto financiero más caro Cerrar tarjetas. del mercado de acuerdo a los estudios del SERNAC. Además, crea un nuevo problema, porque solo aumenta nuestro endeudamiento: vamos a pagar intereses y comisiones por el crédito original y por el avance. 2. Pedir nuevos créditos para pagar lo que debemos. No pedir avances en efectivo. Muchas veces, para poder pagar un préstamo, se pide otro. Es el peor error, porque vamos a pagar más intereses, gastos y comisiones. O sea, igual que en el caso del avance en efectivo, vamos a tener un nuevo problema. No pedir prestamos. LAS SOLUCIONES MÁS CONVENIENTES La consolidación inteligente conveniente. Hay ocasiones en que no es bueno incluir todas las deudas en ella: hay que dejar aparte aquellas que La diferencia entre una repactación y una cobran un alto interés por el prepago. consolidación es que la primera se puede La repactación inteligente hacer cuando uno le debe a un solo •• La oferta de un nuevo préstamo de libre acreedor, o sea, cuando no ha podido pagar disponibilidad: Muchas veces el banco Si le debemos dinero solo a un banco o un solo crédito. La consolidación es lo que va a pagar todas nuestras deudas nos institución financiera, el mejor camino es que se debe hacer cuando uno tiene ofrece un crédito de libre disponibilidad, lo pactar un nuevo contrato con esa varias deudas morosas. Consiste en que puede ser muy peligroso si no institución, con cuotas más pequeñas, acudir a un banco o financiera que paga contamos con una asesoría especializada. que realmente podamos pagar. Así, todas esas deudas y nosotros quedamos Sin darnos cuenta, podemos estar dejamos de ser un deudor moroso. debiéndole el dinero solamente a ese comprometiendo todo nuestro banco o financiera, el que iremos patrimonio y de la familia. Estas repactaciones se llaman pagando con una sola cuota mensual. inteligentes, porque nos permiten conocer todos los detalles de la operación: No es fácil hacer una consolidación de si tendrá cargos adicionales (seguros), deudas. Debemos tomar en cuenta las cuál será la tasa de interés que aplicarán mismas consideraciones que en una al nuevo crédito, el número de cuotas y el repactación (fijarnos en los costos, monto total a pagar. Desgraciadamente, intereses, monto de las cuotas). la mayoría de las repactaciones se hacen Además, tenemos que considerar los en estado de presión, con el temor que siguientes aspectos: significa recibir cartas de cobranzas muy agresivas y amenazantes. No hay que •• Los costos del prepago: El banco que atemorizarse y aceptar cualquier está consolidando nuestras deudas va a repactación. Por ello, es mejor asesorarse prepagar lo que le debemos a otros por algún familiar que sepa del tema o acreedores, lo que tiene aspectos por alguna asociación de consumidores positivos y negativos. Lo positivo es que especializada (Organización de disminuyen los intereses, porque no Consumidores y Usuarios de Chile vamos a seguir teniendo esas deudas (ODECU), Corporación Nacional de morosas. Lo negativo, que nos van a Consumidores y Usuarios (CONADECUS), cobrar un interés por el prepago. A entre otras. veces, al sumar y restar, el prepago nos va a salir más caro. Por eso, no siempre una consolidación es lo más 38 39 Repactación Inteligente. ¿Qué podemos hacer con las deudas? Consolidación Inteligente. Deuda 1 Deuda 2 Deuda 3 Deuda 4 Agrupar nuestras deudas en una sola institución. Pactar nuevo contrato de pagos. Deu da 2 da 3 Deu Deuda 1 De uda 4 LOS DISTINTOS TIPOS DE DEUDAS Cuando no se ha pagado un préstamo, la deuda puede tener tres nombres, según el estado en que se encuentre. Deuda Impaga o Morosa: se llama así a toda obligación que no ha sido pagada en la fecha y condiciones pactadas. Se consideran todos los créditos con un atraso desde uno hasta 89 días, contados desde la fecha de su vencimiento. Hay 3 tipos de deudas. Deuda Vencida: son las que han completado 90 o más días impagas. Pasan a la Cartera Vencida. Deuda Castigada: se produce si el atraso en el pago supera los 91 días desde la fecha de pago convenida entre el oferente de créditos y préstamos y sus solicitantes. 40 41 cómo administrar las finanzas personales · las deudas: hay que evitar que superen nuestra capacidad de pago ¿Cuándo una deuda adquiere el carácter de castigada o vencida? Importante Terminado por cualquier motivo el juicio ejecutivo, debe dejarse de informar la La Ley General de Bancos e Instituciones deuda y solo se la podrá incluir Financieras establece que la nuevamente si se ha obtenido un nuevo Superintendencia de Bancos e Instituciones título ejecutivo contra el deudor, como por Financieras (SBIF) debe mantener y ejemplo, si éste ha reconocido un comunicar información sobre los deudores documento o confesado la deuda. de los bancos y sociedades financieras. En el caso de la Deuda Castigada, la SBIF No obstante lo anterior, hay que tener establece en su Capítulo 18-5 de presente que la suspensión de la de título ejecutivo. Es decir, no existe Recopilación de Normas, que los bancos y información, sobre la base de las letra de cambio, pagaré u otro sociedades financieras solo deben informar disposiciones contenidas en las normas documento al que la ley le de el carácter las deudas vencidas o castigadas de de la SBIF, no exime al deudor de la de título ejecutivo. aquellos deudores contra los cuales obligación de solucionar la deuda, ya que tenga un título ejecutivo válido y vigente y ésta se extingue por regla general mientras se encuentren siguiendo las mediante condonación o pago. a) Cuando la institución financiera carece b) Cuando existiendo título ejecutivo, el deudor no ha sido demandado o la ejecuciones correspondientes. demanda ha sido interpuesta después del plazo de prescripción de la acción que emana del título. Algunos títulos: •• preguntas frecuentes Cheque: prescripción un año contado del protesto. •• Pagaré: prescripción un año contados desde el protesto. c) Cuando la institución ha demandado al P Pregunta: Me compré un auto y firmé letras ante R Respuesta: Tiene que pagarlas, porque si firmó notario. El auto está fallando, letras ante notario éstas deudor y la demanda ha sido rechazada no me quieren responder y tienen el carácter de título por sentencia judicial o el juez ha me parece que lo justo es no ejecutivo. declarado el abandono de pagar las letras. su procedimiento. ¿CÓMO BORRAR LAS DEUDAS VENCIDAS CUANDO NO LAS HEMOS PAGADO? •• Es importante no figurar con deudas regiones, la Superintendencia da vencidas. El trámite para borrarlas claras instrucciones en el siguiente de los registros es sencillo y no link: www.sbif.cl/regiones. La tiene costo. información de la Superintendencia tiene un desfase de dos meses, por lo •• Solicitar un certificado de deudas tanto el certificado que saquemos hoy vigentes. Se puede obtener en línea en reflejará las deudas informadas en el La Superintendencia de Bancos e el sitio web de la Superintendencia de mes ante precedente. Instituciones Financieras debe mantener Bancos e Instituciones Financieras, información sobre los deudores de bancos www.sbif.cl o solicitarlo directamente y financieras. En esta información están en la Oficina de Información y gerente general de la institución que todas las deudas, tanto las vigentes como Consultas, ubicada en calle Bandera nos prestó el dinero, solicitando que la las vencidas e incluso las que hemos 92, Santiago, entre 9:00 a 14:00 horas. deuda sea eliminada del registro. contraído por ser avales (deudas indirectas). Tiene un costo de $500. Si es de Borrar deudas vencidas: 1 •• Con el certificado, enviar una carta al 2 (Paso a paso) Tener las cuentas pagadas. 42 43 Solicitar el certificado de deuda a la SBIF. cómo administrar las finanzas personales · las deudas: hay que evitar que superen nuestra capacidad de pago •• Si la solicitud no es contestada dentro la Superintendencia excluirá su deuda de Santiago en el Metro Universidad de de un plazo prudente (éste dependerá de la lista de deudores. Chile se encuentran ubicadas ambas del tipo de caso de que se trate, por lo instituciones, Boletín Comercial $ 2.000 y que no hay un plazo exacto de Dicom $ 4.000. (www.boletincomercial.cl) respuesta), se puede recurrir a la Superintendencia, adjuntando copia de la comunicación que en su oportunidad ¿CÓmo y dÓnde solicitar un certificado de Dicom o Boletín Comercial? se dirigiera a la entidad acreedora. •• •• Puede hacerlo en los sitios web de Si transcurrido ese plazo el banco o Dicom Equifax o Boletín de Informes institución financiera no ha respondido, Comerciales. Para este efecto, se puede recurrir por escrito a la SBIF, necesitará una tarjeta de crédito. adjuntando copia de la solicitud También puede solicitar que se lo envíen presentada a la institución. Si procede, por fax llamando a un número 700. Si es 3 Enviar el certificado a la institución en cuestión. 4 Adjuntar una solicitud para que la deuda sea eliminada. 5 La institución tiene un plazo prudente para responder. LAS COBRANZAS Cuando se cae en morosidad y empiezan a llegar las cartas de cobranza, las personas se desesperan, pensando que pasarán muchas cosas, como demandas embargos, remates e incluso caer en la cárcel. Efectivamente, casi todo eso puede pasar, pero lo que no puede ocurrir es que los acreedores se aprovechen de esa desesperación. La institución financiera puede cobrar directamente al deudor o encargar este trámite a una oficina de cobranza. Para evitar el abuso, lo importante es estar informado. Y es precisamente lo que haremos en esta parte de los Cuadernos del Consumidor. 46 47 cómo administrar las finanzas personales · cobranzas ASPECTOS TRANQUILIZADORES establecen en relación con las operaciones efectuadas durante cada mes calendario y las tasas resultantes se publican en el Diario Oficial y en esta SBIF durante la primera quincena del 1. No hay prisión por deudas mes siguiente. Desde que Chile firmó la Convención Americana sobre Derechos 4. Los gastos de cobranza extrajudicial también están regulados. Humanos, o Pacto de San José de Costa Rica en 1969, nadie puede ir a la cárcel por deber dinero. Sí puede ir una persona que ha hecho una estafa, que es algo diferente. La Ley del Consumidor estipula que las empresas de cobranza solo pueden cobrar un máximo de un 9% sobre la cuota vencida. Importante: si el acreedor solicita al deudor cheques para Esto lo pueden cobrar solo cuando han pasado 15 días desde el garantizar la deuda y éste los extiende, el acreedor puede vencimiento (antes no pueden cargar nada) y es independiente acusar al deudor de estafa. del tiempo que transcurra hasta que se pague la cuota. 2. Las empresas de cobranzas no pueden embargar Conociendo estos datos, se puede tener más tranquilidad para planificar el pago de las deudas con serenidad, evitando solicitar nuevos créditos, tomar avances en efectivo o realizar Ninguna empresa de cobranza o estudio de abogados puede operaciones riesgosas. amenazarnos con embargos ni con cobros judiciales. Solo los tribunales pueden aplicar esas sanciones y para eso tienen que entablar un juicio. 3. Los intereses de cobranzas están regulados ASPECTOS DE LOS QUE HAY QUE PREOCUPARSE La Ley 18.010, sobre operaciones de créditos, fija los intereses La primera y gran preocupación debe ser ver la manera de máximos que nos pueden cobrar. Éstos los informa pagar la deuda. No hay otro camino posible Hay que pagarla. De mensualmente el Banco Central de Chile. La ley estipula para el lo contrario, irán creciendo los intereses, las comisiones y caso de los créditos, un límite de interés que recibe el nombre terminaremos con un juicio, con el embargo de nuestros bienes de interés máximo convencional. Este interés no puede exceder y en una situación realmente complicada. Es mejor optar por en más de un 50% el interés corriente que rige al momento de la vender algunos bienes y solucionar el problema. convención, ya sea que se pacte una tasa fija o variable. El interés corriente es el interés promedio cobrado por los bancos y sociedades financieras establecidas en Chile en las operaciones que se realicen en el país. Los promedios se 47 LOS TIPOS DE COBRANZAS Cobranza prejudicial Son las que realizan las oficinas especializadas, que son contratadas por los bancos, multitiendas y otras instituciones. Generalmente estas empresas buscan convencer al deudor (a veces con apremios que no corresponden) para que pague. El mejor argumento de estas empresas es que si no les pagamos, se va a iniciar un juicio, que siempre es largo y costoso. 2. Acreedor: Comercio, empresa o entidad financiera facultada para exigir el pago de una deuda impaga. 4. Empresa de Cobranza: Estas empresas buscan convencer al deudor (a veces con apremios que no corresponden) para que pague su deuda. 6. Regularizar situación: El deudor se acerca a la entidad para pagar la(s) deuda(s) pendientes. 1. Deudor: 3. Traspaso: 5. avisos cartas: Persona que posee deudas impagas en algún comercio, empresa o entidad financiera. El acreedor contrata los servicios de una empresa de cobranza. La empresa de cobranza da aviso al deudor de sus cuentas impagas. 48 49 cómo administrar las finanzas personales · cobranzas Cobranza judicial El juez de la causa debe determinar si el cobro que exige el acreedor se ajusta a derecho. Si es así, define el pago del Se inicia cuando el acreedor comienza un trámite ante los crédito, que es por el capital adeudado, el plazo de pago y los Tribunales del Justicia para recuperar lo que le deben. intereses que se devenguen hasta la cancelación efectiva. A lo anterior, se suman las costas del juicio (costos del juicio). Si el Antes del juicio, el acreedor procede a protestar los pagarés, deudor no cumple, el juez ordena el embargo judicial de los letras y otros documentos que son la garantía del préstamo. En bienes del deudor o la liquidación de los bienes que había dejado el protesto, un notario deja establecido que esos documentos no como garantía de la deuda. También puede exigir que los avales han sido pagados. respondan por la deuda. 2. tribunales: El juez de la causa debe determinar si el cobro que exige el acreedor se ajusta a derecho. 4. El no Cumplimiento: Si el deudor no paga, el juez ordena embargo judicial de los bienes del deudor o la liquidación de los bienes. 1. Constancia: 3. Deudor: El acreedor comienza un trámite ante los Tribunales del Justicia para recuperar lo que le deben. Tiene que acatar el dictamen del juez, como el costo y el plazo de pago de su deuda. QUÉ HACER ANTE UNA COBRANZA EXTRAJUDICIAL No aceptar presiones indebidas Con las amenazas, estas oficinas buscan presionar de manera ilegítima para que el deudor, atemorizado, renegocie la deuda A veces las oficinas de cobranzas bajo las peores condiciones, aumentándola recurren a prácticas abusivas. Si a cifras cada vez más difíciles de pagar. Así como todo deudor tiene la obligación recibimos amenazas de una oficina de de pagar en forma completa y oportuna el cobranzas es importante saber que la Ley Los consumidores no pueden perder el dinero que le prestaron, también tiene del Consumidor, en su artículo 37, inciso respeto a su privacidad ni sus derechos derecho a que el cobro de esa obligación 5, establece que estos especialistas no por tener deudas atrasadas. Por eso, las se haga con pleno respeto a la ley. pueden crear problemas al deudor, como empresas de cobranzas no pueden llamar visitarlo en su lugar de trabajo para a nuestros jefes, familiares o vecinos; desprestigiarlo, llamarlo en días y horas tampoco pueden visitarnos en las horas que no son de trabajo, enviarles cartas de descanso, solo pueden hacerlo de que parecen o simulan ser un escrito lunes a sábado, de 8:00 a 20:00 horas. judicial, amenazarlo con embargar sus bienes o con dar a conocer a otras personas la deuda impaga. 1 2 Lo que las oficinas de cobranza no pueden hacer. Visitarnos en el lugar de trabajo. 50 51 Llamarnos en días y horas que no son de trabajo. cómo administrar las finanzas personales · cobranzas Saber reconocer una demanda judicial Es un documento que tiene un número de rol (el número del juicio) en su extremo superior, el nombre del juzgado civil que lleva la cobranza judicial, los datos de la empresa que nos está demandando y los datos del demandado y del procedimiento. Las demandas no se reciben nunca por correo, porque la ley señala que se debe notificar a través de un receptor judicial. Si recibimos un documento que parezca una demanda, se puede ir al juzgado que se indica ahí y comprobar si es verdad que Elementos del documento judicial. existe un juicio contra nosotros. Basta con presentar la cédula de identidad. 3 Mandarnos cartas que parecen escrito judicial. 4 Amenazarnos con embargar nuestros bienes. 5 Dar a conocer nuestra deuda a otras personas. Exigir que nos cobren los intereses y gastos que sean justos •• Un 9% de la deuda, cuando ésta es de No se pagan gastos de cobranza. Si nos atrasamos más de 15 días, a partir •• Los intereses son fijados por la autoridad Un 6% para la deuda que va de 10 a del día 16 deberemos pagar: 50 UF. a través de una cifra que se llama Tasa Máxima Convencional (TMC), que es fijada •• hasta 10 UF. •• •• Un 3% para el monto que supere El valor de la cuota más el interés moratorio y más gastos de cobranza. las 50 UF. mensualmente. La TMC no puede exceder un 50% del interés corriente que El valor de la cuota está compuesto por rige al momento de la convención, ya sea parte del capital más el interés del crédito. que se pacte una tasa fija o variable. Saber calcular los intereses y gastos de cobranza Esto significa que en cada cuota de un préstamo estamos pagando algo del dinero que nos prestaron, más algo por el Como señalamos anteriormente, el interés corriente es el interés promedio Si nos atrasamos entre 1 y 15 días, interés que nos cobraron al darnos el cobrado por los bancos y sociedades deberemos pagar: préstamo. La parte que corresponde al interés es siempre más alta en las financieras establecidas en Chile en las operaciones que se realicen en el país. Los promedios se establecen en relación •• El valor de la cuota más el interés por primeras cuotas. el atraso (interés moratorio). con las operaciones efectuadas durante cada mes calendario y las tasas resultantes se publican en el Diario 6% Oficial y en la Superintendencia de Bancos e Instituciones Financieras (SBIF). Solo cuando han pasado 15 días desde la fecha de vencimiento de la deuda o de la cuota, el acreedor puede comenzar a incorporar a la deuda gastos de cobranza. Es decir, a partir del día 16 y nunca antes. La ley define cuánto se puede cobrar: 52 53 9% 3% cómo administrar las finanzas personales · cobranzas Saber a quién pagarle Saber dónde denunciar abusos Los deudores tienen derecho a pagar (una reunión ante el juez con la parte demandada), en el que hay que presentar las pruebas. Es muy importante ser muy directamente a la empresa que se le debe El Sernac y /o asociaciones de claro en la presentación de la denuncia el dinero y no hacerlo a través de la consumidores como ODECU y para que el juez pueda comprender el oficina de cobranzas. En ese caso, hay CONADECUS pueden recibir los reclamos problema. También es indispensable que pagar igual los gastos de cobranza. por el actuar abusivo de las oficinas de acompañar los documentos que cobranzas. El objetivo de estas entidades demuestran que se nos está haciendo Es un error ir abonando dinero en las es proteger, informar, educar, asesorar a una cobranza indebida. oficinas de cobranzas, porque éstas se los consumidores y asumir la pagan de gastos de cobranza, abogados e representación y defensa de sus Es posible recurrir a los Juzgados de intereses, dejando intacto o aumentando derechos. También se puede recurrir a la Policía Local si nos cargan gastos de incluso el capital. Aquí se aplica el refrán Superintendencia de Bancos e cobranza antes de los 15 días de vencida de que “el que paga mal, paga dos veces”. Instituciones Financieras. la obligación; si nos exigen más dinero que los porcentajes establecidos por la Los Juzgados de Policía Local son los que ley; si realizan procedimientos abusivos. ven legalmente, los excesos en las En estos casos, están cometiendo una cobranzas extrajudiciales. Se puede hacer infracción que puede ser sancionada por una denuncia sin necesidad de contratar los tribunales. abogado. Lo van a citar a un comparendo El Sernac y las asociaciones de consumidores como Odecu y Conadecus pueden recibir los reclamos por el actuar abusivo de las oficinas de cobranzas. ¿QUÉ ES EL PAGO POR CONSIGNACIÓN? •• Esta minuta se lleva a la Tesorería capital. Mientras más aportemos al General de la República. Allí mismo se capital, más rápido terminaremos de deberán pagar las cuotas comprometidas cancelar la deuda. y la institución notificará a la empresa Los deudores tienen el derecho, acreedora de los pagos recibidos. garantizado por ley, de pagar directamente Los comprobantes de pago deben guardarse para tenerlos si la empresa al acreedor. Este no puede negarse a Se recomienda a los deudores que el interpone un juicio contra nosotros. Serán recibir el pago. El pago por consignación abono dejado en consignación incluya el la evidencia que hemos hecho pagos se utiliza precisamente en los casos en pago del interés mensual y un abono al parciales de la deuda. que el acreedor se niega a recibir el dinero, o no comparece, o el deudor tiene dudas respecto de la persona del acreedor. Para realizarlo, hay que ir a una Notaría y llenar una “Minuta de Oferta de Pago con Consignación”. En ella hay que incluir: •• Datos del deudor: nombre completo, cédula de identidad, domicilio, profesión u oficio y teléfono. •• Datos de la empresa acreedora: nombre de la empresa, domicilio, teléfono y nombre del representante legal. •• Certificado o monto de la deuda actual y el porcentaje del interés moratorio cobrado mensualmente por la empresa. •• Los motivos por los que se usa esta forma de pago (por ejemplo, el acreedor se niega a recibirlo). •• Indicación de que se efectuarán las consignaciones (el pago) en Tesorería General de la República. 54 55 Estos son los contenidos del formulario para el pago con consignación. ¡Recuerda! Notas í u q a e b i r Esc ! s e t n u p a tus Notas í u q a e b i r Esc ! s e t n u p a tus Notas í u q a e b i r Esc ! s e t n u p a tus Cómo ADMINISTRAR LAS FINANZAS PERSONALES — c u a d e r n o d e l c o n s u m i d o r nº 2 — Espero que este libro te haya sido de gran ayuda para ADMINISTRAR TUS FINANZAS!