Impuesto diferido

Anuncio

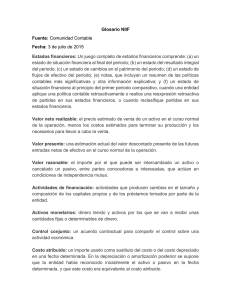

CONFERENCIA IMPACTO TRIBUTARIO DE LAS NIIF EN COLOMBIA JULIO 17 - 2014 GUSTAVO ADOLFO SIERRA ROMERO MG. EN TRIBUTACIÓN Y POLÍTICA FISCAL CONTABILIDAD Y FISCALIDAD Numeral 7, del Art. 3 (Dcto. 2649/93) Los objetivos de la información contable y fiscal y sus bases respectivas de medición son … DIFERENTES! Ejemplos. El Costo histórico (costo de adquisición adicionado con los valores que le son incorporados durante su vida) Costo fiscal (costo de adquisición ajustado según la norma, más adiciones, mejoras, reparaciones, siempre que no hayan sido tratados como deducción) CONTABILIDAD Y FISCALIDAD Numeral 7, del Art. 3 (Dcto. 2649/93) Valor razonable - Precio que podría ser recibido al vender un activo o pagado para transferir un pasivo en una transacción en condiciones normales entre participantes del mercado a una fecha de medición determinada. El Valor Neto Realizable - La NIC 2 (Inventarios), no menciona el término deterioro, pero refleja la idea de rebajar el importe en libros de los inventarios hasta su valor neto realizable (valor de venta menos costos de venta o de producción), si este fuese menor. Esto se hace con el objetivo de no registrar ningún importe de inventarios por un valor superior al que se espera obtener a través de su venta o uso CONTABILIDAD Y FISCALIDAD Numeral 7, del Art. 3 (Dcto. 2649/93) Art. 64 – DEPRECIACIÓN. Contablemente, se debe determinar sistemáticamente mediante métodos de reconocido valor técnico, tales como línea recta, suma de los dígitos de los años, unidades de producción u horas de trabajo. La fiscalidad la reglamentó mediante Dcto. 3019 de 1989 y estableció vidas útiles para inmuebles (20 años), maquinaria (10 años) y vehículos y automotores (5 años). Cuando se consideren tiempos diferentes a los establecidos en la norma, podrán con previa autorización del Director de Impuestos Nacionales, fijar una vida útil distinta, con base en conceptos o tablas de depreciación de reconocido valor técnico (Art. 134 ET). CONTABILIDAD Y FISCALIDAD Numeral 7, del Art. 3 (Dcto. 2649/93) ART. 85 - VALORIZACION. Representan el mayor valor de los activos, con relación a su costo neto ajustado, establecido con sujeción a las normas técnicas. Dichas valorizaciones se deben registrar por separado dentro del patrimonio. No tienen efecto fiscal, porque el Art. 267 del ET establece que el valor patrimonial de los activos está conformado por el precio de costo más los ajustes que por norma fiscal deben hacerse. Es decir NO contempla las valorizaciones. Además este concepto no es un der3echo real, sino una expectativa comercial . CONTABILIDAD Y FISCALIDAD Numeral 7, del Art. 3 (Dcto. 2649/93) Los objetivos son DIFERENTES! Estados financieros de propósito especial - Art. 24 (Dcto. 2649/93) • El balance inicial, • Estados financieros de períodos intermedios, • Estados de costos, • Estado de inventario, • Estados financieros extraordinarios, • Estados de liquidación, • Estados financieros que se presentan a las autoridades (Art. 31). IMPUESTOS DIFERIDOS NIC 12 Impuesto diferido - Art. 78 (Dcto 2649/93). Efecto de las diferencias temporales que impliquen el pago de un menor impuesto en el año corriente, calculado a tasas actuales, siempre que exista una expectativa razonable de que tales diferencias se revertirán. IMPUESTOS DIFERIDOS NIC 12 La NIC 12 establece que las diferencias temporarias son las que existen entre el importe en libros de un activo o pasivo en el estado de situación financiera y su base fiscal. Las diferencias temporarias pueden ser: (a) Diferencias temporarias imponibles, que son aquellas diferencias temporarias que dan lugar a cantidades imponibles al determinar la ganancia (pérdida) fiscal correspondiente a periodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado. IMPUESTOS DIFERIDOS NIC 12 b) diferencias temporarias deducibles, que son aquellas diferencias temporarias que dan lugar a cantidades que son deducibles al determinar la ganancia (pérdida) fiscal correspondiente a periodos futuros, cuando el importe en libros del activo sea recuperado o el del pasivo sea liquidado. La base fiscal de un activo o pasivo es el importe atribuido, para fines fiscales, a dicho activo o pasivo. IMPUESTOS DIFERIDOS NIC 12 Ganancia contable, es la ganancia neta o la pérdida neta del periodo antes de deducir el gasto por el impuesto a las ganancias. Ganancia (pérdida), fiscal es la ganancia (pérdida) de un periodo, calculada de acuerdo con las reglas establecidas por la autoridad fiscal, sobre la que se calculan los impuestos a pagar (recuperar). Gasto (ingreso), por el impuesto a las ganancias es el importe total que, por este concepto, se incluye al determinar la ganancia o pérdida neta del periodo, conteniendo tanto el impuesto corriente como el diferido. IMPUESTOS DIFERIDOS NIC 12 Impuesto corriente, es la cantidad a pagar (recuperar) por el impuesto a las ganancias relativo a la ganancia (pérdida) fiscal del periodo. Pasivos por impuestos diferidos, son las cantidades de impuestos sobre las ganancias a pagar en periodos futuros, relacionadas con las diferencias temporarias imponibles. Activos por impuestos diferidos, son las cantidades de impuestos sobre las ganancias a recuperar en periodos futuros. IMPUESTOS DIFERIDOS NIC 12 (a) las diferencias temporarias deducibles; (b) la compensación de pérdidas obtenidas en periodos anteriores, que todavía no hayan sido objeto de deducción fiscal; (c) la compensación de créditos no utilizados procedentes de periodos anteriores. IMPACTO DERIVADO DE LA ADOPCIÓN POR PRIMERA VEZ DE LAS NIIF • De acuerdo a la NIIF 1 se pueden tener impacto en el patrimonio de la entidad producto de los ajustes a la cuenta de resultados de ejercicios anteriores. • En el caso de una ganancia, a menos que una norma legal indique lo contrario, la misma es susceptible de distribuirse a los propietarios. La cual causaría impuestos sobre los dividendos ya que no ha sido tributado en cabeza de la sociedad IMPACTO DERIVADO DE LA ADOPCIÓN POR PRIMEREA VEZ DE LAS NIIF 23. Explicaciones. Una entidad explicará cómo la transición, de los PCGA anteriores a las NIIF, ha afectado a su situación financiera, resultados y flujos de efectivo previamente informados. 24. Para cumplir con esto se requieren las CONCILIACIONES. Conciliaciones de su patrimonio, según los PCGA anteriores, con el que resulte de aplicar las NIIF para cada una de las siguientes fechas: (i) la fecha de transición a las NIIF; y (ii) el final del último periodo incluido en los estados financieros anuales más recientes que la entidad haya presentado aplicando los PCGA anteriores. ESTO SIGNIFICA QUE PROBABLEMENTE SE DEBAN CORREGIR LAS DECLARACIONES TRIBUTARIAS BASADAS EN LOS ANTERIORES ESTADOS FINANCIEROS. CONFLICTO NORMATIVO Las normas tributarias que tengan efectos contables dejarán de tenerlos con la entrada en vigencia de las NIIF (párrafo 2 del art. 4 de la Ley 1314/09). Sin embargo, es probable que normas tributarias posteriores eviten regular temas contables. Esto le quitaría el espíritu de independencia de las normas contables de la Ley 1314/09 (ver proyecto de decreto). ¿Tenemos que admitir la existencia de una CONTABILIDAD TRIBUTARIA, completamente independiente de la contabilidad bajo NIIF? COCLUSIONES - Culturales: (Reconocer una contabilidad tributaria, separación de la contabilidad financiera. Impuestos diferidos) - Tecnología en sistemas de información - Retos de control: (Superintendencias DIAN, Fiscal, Comités de Auditoria) - Retos Financieros: (Cambio de indicadores claves de desempeño, formas de apalancamiento, revelaciones) -Retos de entrenamientos: incluyendo matemáticas financiera - Modificaciones a la gestión contable como tributaria Consultas y Suscripciones: www.semprodecolombia.com