Presionar - sib.gob.gt

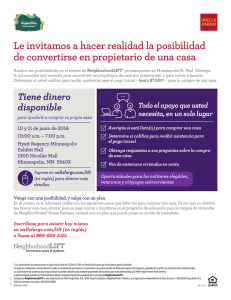

Anuncio

1 Guatemala, 28 de septiembre, 2016 económ Reporte diario de noticias icas Departamento de Análisis Macroprudencial y Estándares de Supervisión Titulares Centroamérica Mundo 1. Nicaragua invierte $46 millones en proyecto turístico de Managua 6. Lagarde, preocupada de nuevo por "el bajo crecimiento mundial" Unos 9 millones de dólares se han invertido en el proyecto, que lleva un avance del 45 %, según el funcionario. Los pesimistas consideran que las medidas tradiciones, como la política monetaria y fiscal, se han agotado. Estados Unidos 2. El CEO de Wells Fargo renuncia a 41 millones de dólares por escándalo de las cuentas falsas La renuncia de Stumpf representa aproximadamente una cuarta parte de la compensación total que ha acumulado durante sus casi 35 años en el banco. 3. RBS pagará 982 millones de euros para resolver dos procesos legales relacionados con las hipotecas basura A pesar de la resolución, el banco informó de que continúa inmerso en varias batallas legales en EEUU. 7. Suiza, economía más competitiva del mundo otra vez La organización hizo un llamado a los gobiernos para que no lleven a cabo "políticas equivocadas" que perjudiquen la situación. 8. La revolución del petróleo: usar las mismas 'tuercas y tornillos' ahorrará millones La industria petrolera estandariza la maquinaria y el proceso de producción. 9. Breves internacionales 10. Índices, monedas y futuros Europa 4. Alemania niega estar preparando plan de rescate para Deutsche Bank Deutsche Bank enfrenta una multa de 14.000 millones de dólares impuesta por el Departamento de Justicia de Estados Unidos. 5. Draghi defiende políticas del BCE en un crítico Parlamento alemán Draghi hablará ante la Comisión de Asuntos Europeos del Bundestag, la Cámara baja del Parlamento alemán. 1 Centroamérica 1. Nicaragua invierte $46 millones en proyecto turístico de Managua elEconomista.net Estados Unidos 2. El CEO de Wells Fargo renuncia a 41 millones de dólares por escándalo de las cuentas falsas elEconomista.es Unos 9 millones de dólares se han invertido en el proyecto, que lleva un avance del 45 %, según el funcionario. La renuncia de Stumpf representa aproximadamente una cuarta parte de la compensación total que ha acumulado durante sus casi 35 años en el banco. 7. 8. La estatal Empresa Portuaria Nacional (EPN) de Nicaragua anunció hoy la ampliación del principal destino turístico de Managua por un monto de 46 millones de dólares. La ampliación consiste en una península artificial de 400 metros de largo por 40 de ancho en el Lago de Managua o Xolotlán, donde funcionará un hotel, un centro comercial, un centro de convenciones, un parque acuático, un gimnasio, sala de cines, juego de boliche, 13 restaurantes y 14 quioscos de comercio, según el presidente ejecutivo de la EPN, Virgilio Silva. Unos 9 millones de dólares se han invertido en el proyecto, que lleva un avance del 45 %, según el funcionario. El objetivo de la EPN es ampliar las opciones para turistas nacionales y extranjeros, en especial los que llegan en cruceros al litoral Pacífico de Nicaragua. Los trabajos de ampliación estarán terminados a mediados de 2017, de acuerdo con las proyecciones oficiales. El Puerto Salvador Allende, ubicado al norte de Managua, es visitado por unas 600.000 personas cada mes, según datos de la EPN. Se trata del lugar que más turistas reúne de manera simultánea en Nicaragua. Volver al inicio Wells Fargo está dispuesto a dar una lección a sus principales directivos tras el escándalo generado por la creación de millones de cuentas falsas. Así, su consejero delegado, John Stumpf, quedará suspendido de sueldo este año, lo que también incluye su bonus y alrededor de 41 millones de dólares en opciones sobre acciones de la entidad financiera. De esta forma la compañía activa una de las mayores reprimendas dentro de la industria a su cúpula directiva. Según señala el propio banco en un comunicado la renuncia de Stumpf representa aproximadamente una cuarta parte de la compensación total que ha acumulado durante sus casi 35 años en el banco. Wells Fargo explicó que la cifra de 41 millones de dólares corresponde a las acciones que el consejero delegado todavía no ha llegado a invertir. Stumpf también renunciará a su sueldo mientras el banco lleva a cabo una investigación independiente. La polémica generada por la creación de cuentas falsas para cumplir con los estrictos objetivos impuestos por el banco también se ha cobrado su primer despido entre los principales directivos de Wells Fargo, ya que Carrie Tolstedt, quien dirigió a división que creó dichas cuentas falsas, ha abandonado la entidad justo un año antes de su jubilación. Tras la presión ejercida por los legisladores a este lado del Atlántico, Tolstedt no recibirá ningún tipo de bonificación o indemnización y se quedará sin 19 millones de dólares en acciones del banco. La entidad también comunicó que Tolstedt se ha comprometido a no invertir los cerca de 34 millones de dólares en opciones de Wells Fargo que tiene a 2 su nombre. Ni Stumpf ni Tolstedt recibirán ningún tipo de bonificación en 2016. Durante su comparecencia ante el Comité de Servicios Financieros de la Cámara de Representantes, la presidenta de la Reserva Federal, Janet Yellen, admitió que los reguladores del banco central estadounidense, el supervisor de la gran banca estadounidense, está realizando una "revisión integral a los grandes bancos" para asegurarse que no existen problemas similares a los encontrados en Wells Fargo. Multa y miles de despidos Durante los últimos cinco años, muchos de los clientes de Wells Fargo han notado como las tarifas que cobra la entidad por la apertura y manutención de sus cuentas han incrementado como paliativo tras la caída de la rentabilidad de la industria. Un hecho arraigado entre la banca comercial estadounidense pero que en el caso de la entidad con sede en San Francisco se ha visto ensombrecido por la apertura de millones de cuentas sin autorización de sus usuarios. utilizando una cuenta de correo genérico, como 1234@wellsfargo.com, para no levantar las sospechas del usuario. Cada nueva cuenta de banca onlline contabilizaba de cara a las metas impuestas por el banco para agraciar a sus empleados con las respectivas bonificaciones. "Wells Fargo creó un programa de incentivos de compensación que permitió a sus empleados dedicarse a prácticas de ventas poco limpias, y parece que el banco no monitoreó con cuidado el programa", dijo el director de CFPB Richard Cordray. El procurador de Los Angeles, Mike Feuer, calificó como "indignante" y una "gran violación de confianza" el comportamiento de Wells Fargo. "Los consumidores deben poder confiar en sus bancos", señaló. Estas controvertidas e ilegales prácticas fueron desveladas originalmente por el rotativo Los Angeles Times en 2013. La serie de historias, producto de una investigación del diario, llevó a la fiscalía de Los Ángeles a demandar a Wells Fargo. Volver al inicio Una situación que se trasladó hasta 2011 y que desde entonces se ha cobrado el despido de un total de 5.300 empleados del banco y una multa de 185 millones de dólares de los que la mayor parte (100 millones) fueron desembolsados al Buró de Protección Financiera del Consumidor (CFPB, por sus siglas en inglés). "Los trabajadores de Wells Fargo abrieron secretamente cuentas sin autorización para cumplir con los objetivos impuestos por la compañía y recibir las bonificaciones asociadas", explicó a comienzos de septiembre la agencia federal en un comunicado. Tanto la Fiscalía de Los Ángeles, que recibió 50 millones de la multa total, como la Oficina del Controlador de Divisas, que se hizo con 35 millones de la sanción a pagar por Wells Fargo, explicaron en su demanda que "las estrictas cuotas que los banqueros debían alcanzar provocó que los gerentes degradasen y amenazasen a sus empleados para satisfacer niveles en muchos casos inalcanzables". En este sentido se señaló que estos objetivos no eran sostenibles ya que en buena parte de las ocasiones las oficinas no recibían los suficientes clientes a diarios para conseguir dichos niveles mediante medios tradicionales. Es entonces cuando muchos empleados optaron por poner en práctica una táctica conocida como "pinning". La técnica permite que el banquero en cuestión autorice una tarjeta de débito, activando personalmente el código PIN de la misma, normalmente con cuatro ceros, sin necesidad de contar con la autorización del cliente. De esta forma el trabajador podía, entre otras opciones, activar una cuenta online a nombre de un cliente ya existente sin necesidad de su autorización y 3. RBS pagará 982 millones de euros para resolver dos procesos legales relacionados con las hipotecas basura elEconomista.es A pesar de la resolución, el banco informó de que continúa inmerso en varias batallas legales en EEUU. Royal Bank of Scotland (RBS) pagara 1.100 millones de dólares (982 millones de euros) a las autoridades estadounidenses para resolver dos procesos legales relacionados con la venta de activos respaldados por hipotecas basura, según informó en un comunicado. La entidad, de la que el Gobierno británico controla un 72,6% de su capital, ha indicado que afrontará el pago de la multa con las provisiones realizadas a fecha de 30 de junio de 2016, por lo que no tendrá un impacto material en su ratio de capital básico CET1. A pesar de la resolución, el banco informó de que continúa inmerso en varias batallas legales en EEUU, por lo que las futuras previsiones para afrontar litigios serán 3 "sustancialmente" superiores a las existentes al término del segundo trimestre de su ejercicio fiscal. RBS, que fue rescatado con 45.500 millones de libras (52.829 millones de euros) en 2008, presentará sus resultados correspondientes al tercer trimestre del año el próximo 28 de octubre de 2016. En este sentido, el Departamento de Justicia de EEUU ha propuesto recientemente a Deutsche Bank resolver una investigación relacionada con los valores respaldados con hipotecas basura por 14.000 millones de dólares (12.500 millones de euros), aunque la entidad alemana espera que la multa final sea sustancialmente menor a la propuesta por las autoridades norteamericanas. El Ministerio de Finanzas en Berlín desmintió un reporte de un diario que indicó que se estaba preparando un plan de rescate en caso de que Deutsche Bank se viera imposibilitado de reunir el capital suficiente para cerrar sus costosos litigios. Weekly Die Zeit había reportado que Berlín estaba trabajando sobre posibles medidas que permitan a Deutsche Bank vender activos a otros prestamistas a precios que le ayudaran a reducir su carga financiera. El Gobierno alemán incluso se ofrecería a tomar una participación directa de 25 por ciento en caso de emergencia extrema, sostuvo el diario, sin explicar cómo obtuvo la información. El reporte añadió que el Gobierno aún espera que el banco no necesite la ayuda estatal y que por ahora sólo estaba contemplando escenarios para un eventual rescate. Volver al inicio "El reporte está equivocado. El Gobierno alemán no está preparando ningún plan de rescate, no hay razones para especular sobre planes como esos", dijo el Ministerio de Finanzas en un comunicado. Europa 4. Alemania niega estar preparando plan de rescate para Deutsche Bank Reuters Deutsche Bank enfrenta una multa de 14.000 millones de dólares impuesta por el Departamento de Justicia de Estados Unidos. 9. FRÁNCFORT (Reuters) - El Gobierno alemán negó el miércoles estar trabajando en un programa para rescatar a Deutsche Bank, luego de que el mayor prestamista del país anunció la venta de su unidad aseguradora en Reino Unido en un intento por mejorar su posición financiera. Deutsche Bank enfrenta una multa de 14.000 millones de dólares impuesta por el Departamento de Justicia de Estados Unidos y las preocupaciones en torno al financiamiento tumbaron el martes sus acciones a mínimos históricos, avivando la inquietud sobre la solidez del sector financiero de Alemania, la mayor economía de Europa. Dos fuentes cercanas al tema también dijeron que el regulador financiero alemán, Bafin, no estaba trabajando en planes de emergencia. Las acciones de Deutsche Bank, que perdieron alrededor de la mitad de su valor este año, subían 3,3 por ciento en la bolsa de Fráncfort a las 1233 GMT. Presionados por las bajas tasas de interés del Banco Central Europeo, los bancos alemanes han estado buscando formas de elevar sus ingresos traspasando los costos a sus clientes corporativos o incrementando las comisiones de banca minorista, pero los márgenes de ganancias siguen siendo bajos en uno de los mercados financieros más competitivos de Europa. Deutsche Bank dijo que vendería su negocio de seguros británico Abbey Life a Phoenix en un acuerdo por 1.200 millones de dólares. La operación se produce tras desinversiones en otras unidades no esenciales, como su participación en el banco chino Huaxia. Aunque la venta resultará en una pérdida antes de impuestos de 800 millones de euros (895 millones de dólares), en buena parte por amortizaciones de Deutsche Bank, elevará el ratio de capital del banco alemán en 10 puntos base. Volver al inicio 4 5. Draghi defiende políticas del BCE en un crítico Parlamento alemán Reuters "Por supuesto, el BCE es independiente. Pero con su actual política monetaria, bajo el mandato de Draghi, el BCE va muy activamente a los límites de su mandato", agregó. Volver al inicio Draghi hablará ante la Comisión de Asuntos Europeos del Bundestag, la Cámara baja del Parlamento alemán. Mundo 10. BERLÍN/FRÁNCFORT (Reuters) - El presidente del Banco Central Europeo, Mario Draghi, se preparaba para enfrentar un interrogatorio el miércoles de los legisladores alemanes, que dicen que la política monetaria ultra expansiva del BCE ha dañado al bloque monetario de 19 países y alimentado el ascenso de la derecha populista. Después de repetidos enfrentamientos en los últimos años, el conflicto entre el banco central de la zona euro y la economía más grande del bloque corre el riesgo de comenzar de nuevo, ya que el BCE contempla aún más estímulos en medio de las objeciones de las autoridades de Alemania. Draghi hablará ante la Comisión de Asuntos Europeos del Bundestag, la Cámara baja del Parlamento alemán, desde las 1330 GMT y hablará en público alrededor de las 1500 GMT. El jueves se reunirá con la canciller alemana, Angela Merkel. Frente a un crecimiento mediocre y la amenaza de deflación, el BCE ha recortado las tasas de interés profundamente en territorio negativo y ha comprado hasta ahora más de un billón de euros en bonos gubernamentales para reducir los costos de endeudamiento y reactivar el gasto de empresas y hogares. Pero muchos en la tradicionalmente prudente Alemania argumentan que las tasas bajo cero alteran la estabilidad financiera, consumen el ahorro de los hogares, desestabilizan a los bancos y recompensan la mala gestión financiera de los gobiernos de la zona euro. Gunther Krichbaum, que dirige la Comisión de Asuntos Europeos que invitó a Draghi a Berlín, dijo a Reuters que el jefe del BCE debería esperar una discusión franca. "Somos parlamentarios, no diplomáticos. Por supuesto que habrá preguntas críticas, pero Draghi puede manejar esto", dijo Krichbaum y añadió que los legisladores interrogarán al funcionario italiano sobre el programa de compra de bonos del BCE y sobre la salud del sector bancario de Italia. 6. Lagarde, preocupada de nuevo por "el bajo crecimiento mundial" elEconomista.es Los pesimistas consideran que las medidas tradiciones, como la política monetaria y fiscal, se han agotado. A pocos días de que el Fondo Monetario Internacional presente sus últimas previsiones de crecimiento, su directora gerente, Christine Lagarde considera que la economía global "sigue enfrentando el mismo problema de un bajo crecimiento durante un largo periodo de tiempo, beneficiando sólo a unos cuantos". En un discurso pronunciado hoy en la Universidad de Northwestern, la máxima responsable de la institución internacional reiteró que la recuperación se mantiene "débil y frágil" especialmente entre las economías avanzadas, donde pese a algunas señales positivas, la perspectiva general sigue siendo tenue. En lo que se refiere a los mercados emergentes, Lagarde consideró que es preciso seguir vigilando el moderado optimismo. Dadas estas circunstancias, el Fondo espera una recuperación modesta, que se enfrenta a una elevada incertidumbre, especialmente si tenemos en cuenta la divergencia monetaria, la posibilidad de que la volatilidad financiera vuelva a crecer, que el bajo crecimiento acabe por deprimir más la demanda y sobre todo el incremento de la desigualdad social. Esta situación está fomentada por otros riesgos, como el terrorismo, la crisis de los refugiados y el aumento del proteccionismo como arma contra la globalización. 5 Es por ello que la directora del FMI recomendó en primer lugar "no seguir dañando la situación". "Restringir el comercio y limitar la apertura económica no hará más que empeorar las perspectivas de crecimiento mundiales y debilitará a sus ciudadanos", manifestó la que fuera ministra de Finanzas gala. Sin embargo Lagarde reconoció que "necesitamos replantearnos fundamentalmente como el crecimiento puede ser más inclusivo y actuar". Al respecto volvió a reiterar que "un crecimiento mejor es posible" y este "facilitará la inclusión". "Usando políticas monetarias, fiscales y estructurales de forma concertada, tanto a nivel individual como entre los distintos países de forma consistente a lo largo del tiempo, podemos obtener un mayor resultado que empleando sólo la suma de las partes", explicó. conduce hacia el crecimiento económico, hacia un mayor nivel de los estándares de vidas, señalan desde la institución con sede en Ginebra (Suiza). Para elaboran esta clasificación, el FEM tiene en cuenta decena de variables que van desde la eficiencia del sector público, la cantidad de regulación del país, las infraestructuras, la deuda y déficit público, la calidad de la sanidad, la inflación, la seguridad, el respeto a los derechos de la propiedad, entre otros factores. Lagarde dijo que los pesimistas consideran que las medidas tradiciones, como la política monetaria y fiscal, se han agotado pero desde su punto de vista no es así. "Existe espacio suficiente y margen para actuar pero se requiere una mayor presión para sacar provecho de las sinergías entre ellas", señaló. Volver al inicio 7. Suiza, economía más competitiva del mundo otra vez elEconomista.es La organización hizo un llamado a los gobiernos para que no lleven a cabo "políticas equivocadas" que perjudiquen la situación. 11. Todos los años, el Foro Económico Mundial (FEM) elabora un ranking sobre competitividad en el que el primer puesto suele estar ocupado por el mismo país, Suiza. Este es el octavo año consecutivo en el que Suiza es el país más competitivo del mundo, justo por delante de Singapur, EEUU, Holanda y Alemania. España ocupa un discreto puesto 32 de 138 economías analizadas. Pero, ¿qué es competitividad? Pues según la definición del propio FEM es "el conjunto de instituciones, políticas y factores que determinan el nivel de productividad de un país", su capacidad de competir contra otras economías. Un mayor nivel de productividad suele desembocar en un mayor nivel de competitividad frente a otros países, lo que suele ser positivo para el bienestar de un país. La productividad El top 10 lo completan Suecia, Reino Unido, Japón, Hong Kong y Finlandia. Se puede comprobar que los países más competitivos del mundo son también los que presentan una renta per cápita elevada y cuentan con economías dinámicas que presentan unas tasas de paro bajo y un sector empresarial fuerte. Por su parte, España ocupa el puesto 32 en esa lista, uno por encima del resultado obtenido el año pasado. En esta edición, España ha adelantado a Tailandia, que ha caído hasta el puesto 34. Dentro de los 10 pilares que el FEM considera fundamentales, España saca las mejores notas en Infraestructuras, sanidad y educación primeras. Las peores notas son en contexto macroeconómico, innovación, eficiencia del mercado laboral y sofisticación de las empresas. En la presentación de este informe, el Fondo Económico Mundial ha mostrado su preocupación por el frenazo que está experimentando el comercio internacional: "El retroceso de la apertura global de la economía está dañando la competitividad y haciendo más difícil la consecución del crecimiento sostenible e inclusivo". Volver al inicio 6 8. La revolución del petróleo: usar las mismas 'tuercas y tornillos' ahorrará millones precios del petróleo permitían a las firmas recoger grandes beneficios a pesar de los elevados gastos operacionales. Ahora que la competencia es mayor en este mercado y el precio del barril de petróleo lucha por mantenerse en los 45 dólares, las firmas tienen que ser más eficientes para sobrevivir. elEconomista.es La industria petrolera estandariza la maquinaria y el proceso de producción. 12. Utilizar las misma maquinaria para extraer petróleo en Noruega o en Brasil ahorrará a la industria del crudo millones de dólares, lo que repercutirá a la baja sobre el precio del petróleo tal y como explican desde Bloomberg. | Las dos revoluciones que podrían mantener el petróleo 'barato' por 20 años más Este fenómeno conocido como economías de escala permite que el coste por unidad producida (en este caso de las herramientas y maquinaria petrolera) disminuya a medida que aumenta el número de unidades producidas. Este verano, el gigante petrolero noruego Statoil publicaba en su web una noticia con el siguiente titular: 'Tres pozos por el precio de uno'. En este artículo se explica que "la receta para reducir los costes de perforación y extracción implica la simplificación y estandarización de las operaciones". Ahora, Statoil utiliza un mismo equipo de perforación para realizar varios pozos seguidos, mientras hace unos años alquilaba un equipo para cada pozo nuevo que abría. Una ahorro sencillo, pero en el que no se pensaba cuando el barril de petróleo se vendía a 140 dólares. A 10 dólares el barril En los pozos que se están usando estas técnicas, el coste por barril de crudo extraído se encuentra por debajo de los 10 dólares. Esta caída de los precios también tiene que ver con la creciente presencia del factor capital (maquinaria y tecnología) en detrimento del factor trabajo (empleados). Desde Bloomberg, también se explica que grandes firmas como la saudí Aramco, BP, Repsol o la propia Statoil, se han reunido para planificar la reducción de costes. Estas empresas están apostando por estandarizar los equipos de exploración y producción, desde las válvulas hasta las bobinas, todo debe ser igual para reducir el coste de su producción. Durante años, la industria petrolera no se ha tenido que preocupar por la productividad y la eficiencia. Los elevados Desde Goldman Sachs se asegura que este proceso de estandarización de las operaciones y las herramientas está haciendo mella a la baja sobre los costes de producción. Al final, este proceso también tendrá su influencia sobre el precio del petróleo. "Creemos que la mayoría de los proyectos serán más competitivos vía costes que el shale de EEUU", comentan desde el banco de inversión estadounidense. Y es que, la extracción de petróleo de aguas ultraprofundas será una de las grandes beneficiadas de este proceso. Analistas de JBC comentan que "la industria del petróleo ha sido criticada con frecuencia por ir a la cola a la hora de aplicar la tecnología a sus procesos. Esto ha comenzado a cambiar". Volver al inicio 9. Breves internacionales WSJ Américas PDVSA mejoró su oferta de canje de bonos que tendría que pagar en 2017 por nueva deuda con vencimiento en 2020, y la demanda del mercado impulsó alzas de 4,8% y 3,5% en las notas con vencimiento en abril y noviembre del próximo año, respectivamente. Es la mayor cotización alcanzada por esos papeles en dos años. La mejora de la propuesta de canje, que afecta a una deuda de US$7.100 millones, implica que la petrolera estatal venezolana está dispuesta a pagar US$1.220 por cada US$1.000 de capital en el caso de los bonos que vencen en noviembre de 2017 y US$1.170 por los de abril a los tenedores que adhieran antes o en la fecha límite del 6 de octubre. PDVSA dijo que espera una participación de al menos 75% de los bonistas, o unos US$5.325 millones. Ford Motor respondió a los comentarios del candidato republicano Donald Trump durante el debate presidencial del lunes y dijo que, aunque planea trasladar su producción de autos pequeños a México, sigue siendo una empresa que invierte en EE.UU. La automotriz indicó en una ofensiva de comunicación que abarcó las redes sociales y entrevistas en televisión que en los últimos cinco años invirtió US$12.000 millones y creó casi 28.000 empleos en EE.UU. El sindicato United Auto Workers ha criticado a Ford y otras 7 automotrices por eliminar empleos en el país, y su presidente, Dennis Williams, dijo que estaba de acuerdo con Trump en imponer un arancel de 35% a los autos que firmas de EE.UU. fabrican en México. La OPEP planea analizar hoy en Argelia una propuesta para reducir en casi 1 millón de barriles al día la producción durante un año, dijeron personas al tanto. Arabia Saudita recortaría 400.000 barriles por día del récord de casi 10,6 millones de barriles diarios en agosto, e Irán congelaría su producción en 3,7 millones de barriles al día, dijeron las fuentes. No se espera que se llegue a acuerdo en la reunión en Argel, pero si las negociaciones marchan bien, la OPEP podría anunciar los recortes de producción en noviembre, añadieron las fuentes. Goldman Sachs pronostica que a finales del año que viene EE.UU. bombeará entre 600.000 y 700.000 barriles de petróleo más por día, lo que compensaría las pérdidas sufridas durante el último año, cuando la producción cayó en unos 535.000 barriles diarios. Un centenar de firmas de energía se ha declarado en quiebra en ese país durante este período, pero las empresas que revolucionaron el negocio con la fracturación hidráulica han resistido y son la clave para las perspectivas de crecimiento, concluye el informe. El transporte de carga marítimo se encamina a un crecimiento nulo este año, lo que marcaría su peor comportamiento desde la crisis económica de 2009, dijeron ejecutivos del sector. Los fletes, la principal fuente de ingresos de este negocio, cayeron esta semana 20% en la ruta Asia-Europa —la referencia del mercado— respecto de la semana pasada, a US$767 por contenedor. Las tasas han permanecido muy por debajo de los US$ 1.000 desde el comienzo del año y los operadores dicen que cualquier tarifa debajo de US$1.400 es insostenible. Burbujas inmobiliarias están inflando los valores en las principales ciudades del mundo, según un estudio del banco suizo UBS. Vancouver y Londres encabezan la lista, seguidas por Estocolmo, Sídney, Múnich y Hong Kong. En todas estas ciudades, los precios de los bienes raíces han aumentado casi 50% promedio desde 2011. El sobrecalentamiento está vinculado con las bajas tasas de interés fijadas por los principales bancos centrales del mundo, dice el informe. Salesforce anunció el lanzamiento de Commerce Cloud, un servicio que proporciona a las empresas una tienda en línea lista para entrar en operaciones. El nuevo servicio, un resultado de su adquisición por US$2.800 millones de Demandware en julio, competirá directamente con los líderes del mercado Oracle, IBM y SAP. Volver al inicio 8 10. Índices, monedas y futuros WSJ Américas Volver al inicio 9