Informe sobre la ampliación de capital con derecho de suscripción

Anuncio

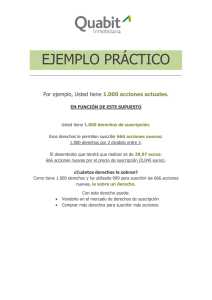

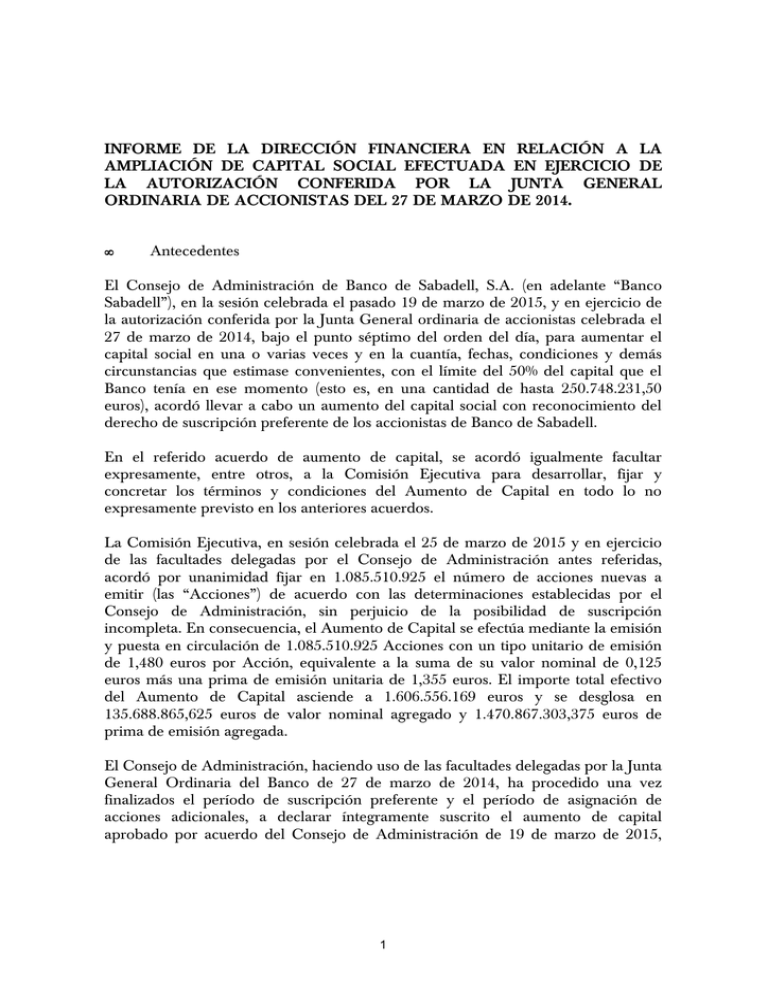

INFORME DE LA DIRECCIÓN FINANCIERA EN RELACIÓN A LA AMPLIACIÓN DE CAPITAL SOCIAL EFECTUADA EN EJERCICIO DE LA AUTORIZACIÓN CONFERIDA POR LA JUNTA GENERAL ORDINARIA DE ACCIONISTAS DEL 27 DE MARZO DE 2014. • Antecedentes El Consejo de Administración de Banco de Sabadell, S.A. (en adelante “Banco Sabadell”), en la sesión celebrada el pasado 19 de marzo de 2015, y en ejercicio de la autorización conferida por la Junta General ordinaria de accionistas celebrada el 27 de marzo de 2014, bajo el punto séptimo del orden del día, para aumentar el capital social en una o varias veces y en la cuantía, fechas, condiciones y demás circunstancias que estimase convenientes, con el límite del 50% del capital que el Banco tenía en ese momento (esto es, en una cantidad de hasta 250.748.231,50 euros), acordó llevar a cabo un aumento del capital social con reconocimiento del derecho de suscripción preferente de los accionistas de Banco de Sabadell. En el referido acuerdo de aumento de capital, se acordó igualmente facultar expresamente, entre otros, a la Comisión Ejecutiva para desarrollar, fijar y concretar los términos y condiciones del Aumento de Capital en todo lo no expresamente previsto en los anteriores acuerdos. La Comisión Ejecutiva, en sesión celebrada el 25 de marzo de 2015 y en ejercicio de las facultades delegadas por el Consejo de Administración antes referidas, acordó por unanimidad fijar en 1.085.510.925 el número de acciones nuevas a emitir (las “Acciones”) de acuerdo con las determinaciones establecidas por el Consejo de Administración, sin perjuicio de la posibilidad de suscripción incompleta. En consecuencia, el Aumento de Capital se efectúa mediante la emisión y puesta en circulación de 1.085.510.925 Acciones con un tipo unitario de emisión de 1,480 euros por Acción, equivalente a la suma de su valor nominal de 0,125 euros más una prima de emisión unitaria de 1,355 euros. El importe total efectivo del Aumento de Capital asciende a 1.606.556.169 euros y se desglosa en 135.688.865,625 euros de valor nominal agregado y 1.470.867.303,375 euros de prima de emisión agregada. El Consejo de Administración, haciendo uso de las facultades delegadas por la Junta General Ordinaria del Banco de 27 de marzo de 2014, ha procedido una vez finalizados el período de suscripción preferente y el período de asignación de acciones adicionales, a declarar íntegramente suscrito el aumento de capital aprobado por acuerdo del Consejo de Administración de 19 de marzo de 2015, 1 completado por acuerdo de la Comisión Ejecutiva de 25 de marzo de 2015, habiéndose adjudicado las referidas acciones a sus respectivos suscriptores. Está previsto el inicio de cotización de las nuevas acciones para el día 28 de marzo de 2015. • Características básicas del aumento de capital En el acuerdo adoptado por el Consejo de Administración del Banco el 19 de marzo de 2015 se acordó aumentar el capital social de Banco Sabadell, con reconocimiento del derecho de suscripción preferente a favor de los accionistas del Banco, mediante la emisión de un número máximo de 1.085.510.925 de acciones ordinarias, con un tipo unitario de emisión de 1,480 euros por acción (el precio de suscripción), equivalente a la suma de su valor nominal de 0,125 euros más una prima de emisión unitaria de 1,355 euros, con una relación de suscripción de 3 acciones nuevas por cada 11 acciones en circulación con derecho de suscripción preferente, a ser desembolsado mediante aportaciones dinerarias. El periodo de suscripción preferente empezó el 28 de marzo y finalizó el pasado 17 de abril, durante ese periodo los accionistas que ejercitaron la totalidad de sus derechos y los Inversores que adquirieron derechos de suscripción preferente y los ejercitaron en su totalidad, podían solicitar la suscripción de acciones del Banco (las “Acciones Adicionales”) para el supuesto de que al término del Periodo de Suscripción Preferente quedaran acciones no suscritas en ejercicio del derecho de suscripción preferente (las “Acciones Sobrantes”.) En ese caso Banco Sabadell procedería a asignar aquellas Acciones Sobrantes a aquellos Accionistas o Inversores que hubieran solicitado la adjudicación de Acciones Adicionales de forma proporcional al volumen de Acciones Nuevas suscritas por los peticionarios de Acciones Adicionales. Banco Sabadell suscribió con fecha 20 de marzo de 2015 un contrato de aseguramiento y colocación, por la totalidad del Aumento de Capital, con Goldman Sachs International, al que se adhirieron J.P. Morgan Securities plc, Deutsche Bank AG, London Branch y Nomura International plc. 2 Tras la finalización el 17 de abril de 2015, del período de suscripción preferente y solicitud de acciones adicionales y del período de asignación de acciones adicionales, Banco Sabadell ha completado la ampliación de capital con derechos de suscripción preferente, por importe efectivo total de 1.606.556.169 euros, con el siguiente detalle: • En el período de suscripción preferente se han suscrito 1.083.392.649 acciones ordinarias de nueva emisión de Banco Sabadell en ejercicio de los derechos de suscripción preferente, que representan el 99,80% del Aumento de Capital. • Durante el período de suscripción preferente han sido solicitadas 3.808.221.287 acciones adicionales. Dado que el número de acciones adicionales solicitado ha excedido las 2.118.276 acciones disponibles para su adjudicación, Banco Sabadell, en su calidad de entidad agente del Aumento de Capital, ha realizado el prorrateo previsto en la Nota sobre las Acciones. El total de acciones suscritas en el período de suscripción preferente y en el periodo de asignación de acciones adicionales representan el 100% del total del Aumento de Capital. En total se emitirán 1.085.510.925 acciones, lo que supone un importe nominal agregado de 135.688.865,625 euros, una prima de emisión agregada de 1.470.867.303,375 euros y un importe efectivo de 1.606.556.169 euros. Las Acciones Nuevas son acciones ordinarias del Banco, de 0,125 euros de valor nominal cada una, de la misma clase y serie que las acciones actualmente en circulación, y otorgarán a sus titulares los mismos derechos que dichas acciones a partir de la fecha en que hayan quedado inscritas a su nombre en los correspondientes registros contables de la Sociedad de Gestión de los Sistemas de Registro, Compensación y Liquidación de Valores, S.A. Unipersonal (“Iberclear”) y de sus entidades participantes autorizadas. En particular se hace constar que las Acciones Nuevas tendrán derecho a recibir la retribución que el Consejo de Administración, en su reunión de 29 de enero de 2015, acordó someter a la próxima Junta General de Accionistas de la Sociedad. • Motivos del aumento de capital Banco Sabadell ha anunciado el lanzamiento del Aumento de Capital concurrentemente con su intención de formular una oferta pública de adquisición sobre las acciones de TSB, que fue anunciada en el Reino Unido el 20 de marzo de 3 2015 a los efectos de la Rule 2.7 del Takeover Code y objeto de comunicación a la CNMV y al mercado ese mismo día mediante hecho relevante nº220391. El precio ofertado, 340 peniques por acción, es pagadero en efectivo y supone valorar el 100% del capital de TSB en aproximadamente 1.700 millones de libras esterlinas, equivalentes a 2.323 millones de euros, también aproximadamente, al tipo de cambio oficial a 23 de marzo de 2015 publicado por el Banco Central Europeo. El importe efectivo total del Aumento de Capital, 1.606.556.169 euros, representa un 69% de la indicada valoración de 2.323 millones de euros. Banco Sabadell considera que el correspondiente incremento de fondos propios le permitirá, tras la consumación de la adquisición, mantener su ratio de Capital Ordinario Tier 1 (Common Equity Tier 1) en los niveles actuales. En todo caso, el Aumento de Capital no está vinculado a la realización o al éxito de la oferta pública de adquisición de acciones de TSB y los recursos provenientes de la emisión podrán destinarse a cualquier otra operación corporativa o a otros fines corporativos generales de Banco Sabadell. Las siguientes tablas muestran los datos de solvencia del Grupo a 31 de diciembre de 2014 y el efecto estimado del Aumento de Capital y de la posible adquisición de la entidad de crédito británica TSB Banking Group plc (“TSB”) sobre los principales indicadores de solvencia del Banco: 31.12.2014 Ajustado tras el Aumento de Capital 31.12.2014 Ajustado tras la adquisición de TSB(1)(2) y el Aumento de Capital 10.223.743 11.805.175 11.805.175 937.416 937.416 937.416 Intereses minoritarios 54.793 54.793 54.793 Total Patrimonio Neto 11.215.952 12.797.384 12.797.384 Datos en miles de euros Capital, reservas y resultados Ajustes en patrimonio por valoración 31.12.2014 4 Tangible Equity 8.632.447 10.213.879 10.005.619 Core Capital 8.703.211 10.284.643 10.076.383 Tier I 8.703.211 10.284.643 10.076.383 Ratio Tier I (%) (phase in)(4) 11,70% 13,82% 12,00% Ratio Tier I (%) (fully loaded) 11,48% 13,61% 11,81% Tier II 838.681 838.681 1.363.824 Ratio Tier II (%) (phase in) 1,13% 1,13% 1,62% Ratio Tier II (%) (fully loaded) 0,97% 0,97% 1,49% Ratio BIS (%) (phase in) 12,82% 14,95% 13,62% Ratio BIS (%) (fully loaded) 12,45% 14,58% 13,30% 74.417.813 74.417.813 83.969.121 Activos ponderados por riesgo (1) Tipo de cambio oficial de 23 de marzo de 2015 (TC= 0,7318). (2) Los datos consignados son previos a la determinación definitiva del valor razonable de los activos y pasivos adquiridos (Purchase Price Allocation – PPA), que se ha de realizar en el plazo de un año desde la fecha en que se produzca la toma de control. (3) Activos ponderados por riesgo de TSB publicados en sus cuentas anuales, sin considerar la implementación total de los modelos IRB (Internal Ratings Based). (4) Salvo que otra cosa se indique, los ratios de solvencia consignados en esta Nota de Valores se expresan en términos phase in. 5