Factores financieros que inciden en el desarrollo de las micro

Anuncio

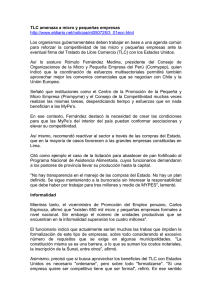

UNIVERSIDAD THOMAS MORE “ Factores financieros que inciden en el desarrollo de las micro financieras que integran ASOMIF” Autor: Paola Regina Monje García Trabajo de grado para presentar el cumplimiento parcial de los requisitos para optar a la licenciatura en Gerencia y Finanzas 4 de Enero de 2013 Managua, Nicaragua ii Índice I. Resumen ejecutivo ....................................................................................................................... iii II. Introducción .................................................................................................................................. 4 III. Problema de Investigación ......................................................................................................... 5 A. Objetivo General ........................................................................................................................ 5 B. Objetivos Específicos ................................................................................................................ 5 C. Preguntas de Investigación ....................................................................................................... 6 D. Hipótesis .................................................................................................................................... 6 E. Estrategia de Investigación ...................................................................................................... 7 IV. Marco Teórico ............................................................................................................................. 8 A. Mercado de servicios financieros .............................................................................................. 8 B. Mercado objetivo de las micro financieras .............................................................................. 12 C. Demanda de crédito ................................................................................................................ 13 D. Oferta de crédito ...................................................................................................................... 14 I. Instituciones financieras reguladas ...................................................................................... 14 II. Organizaciones financieras no gubernamentales ............................................................... 15 III. Cooperativas de ahorro y crédito (CAC) ............................................................................ 16 IV. Bancos con programas de micro finanzas ........................................................................ 16 E. Asociación de micro financieras (ASOMIF) ............................................................................. 16 F. Antecedentes del sector micro financiero en Nicaragua, periodo 2008-2011 ......................... 18 V. Diseño Metodológico ................................................................................................................. 22 A. Descripción del modelo ........................................................................................................... 22 B. Interpretación y análisis de resultados ................................................................................... 23 VI. Conclusiones............................................................................................................................. 29 VII. Recomendaciones ................................................................................................................... 30 VIII. Anexos ..................................................................................................................................... 31 IX. Bibliografía............................................................................................................................................................ 34 iii I. RESUMEN EJECUTIVO Las instituciones micro financieras surgieron en Nicaragua en la década de los años 90, con el fin de actuar en la población del sector urbano y rural como un intermediario financiero, ya que a la población de escasos recursos se les dificulta ingresar en el sector financiero formal. Cuando las instituciones micro financieras se crearon, surgieron como alternativa inmediata para financiar este sector y no se tomo en cuenta, ni la sostenibilidad ni la eficiencia de estas, sino que se enfocaron en atender la mayor demanda posible. En los últimos años Nicaragua sufrió dos grandes fenómenos como fueron la Crisis financiera mundial y la creación del Movimiento NO PAGO lo cual condujo a que muchas personas no pagaran sus prestamos afectándose de esta manera la rentabilidad de las IMF. Indicador por el que se rigen los fondeadores para determinar si invertir en las micro financieras o no. Por esta razón en este estudio analice cuales son los factores que inciden en la rentabilidad de las micro financieras asociadas a ASOMIF de la ciudad de Managua tomando como variables los siguientes indicadores: prestamos promedios por cliente, cartera en mora, cartera total de créditos, fondeo, provisión e intereses. Para esto se ejecute un modelo de regresión lineal bajo el Modelo de Mínimos Cuadrados Ordinarios para analizar la dependencia de las variables independientes con relación a la variable dependiente. Este estudio me permitió observar que la variable que tiene incidencia sobre la rentabilidad es la cartera en mora, la cual si aumenta en un 1% disminuye la rentabilidad 3,32%. Adicionalmente, llegué a la conclusión que las variables: prestamos promedios por cliente, cartera vencida, fondeo, provisión e intereses no tienen incidencia estadísticamente significativa en la rentabilidad de las micro financieras asociadas a ASOMIF. 4 II. INTRODUCCIÓN Los mercados de servicios financieros se concentran en la intermediación entre la oferta y la demanda de crédito a través de ahorro, crédito y transacciones de paga bancaria. En Nicaragua, existen instituciones financieras reguladas, bancos comerciales e instituciones no reguladas. La Asociación Nicaragüense de Instituciones de Micro finanzas (ASOMIF) forma parte de las instituciones no reguladas en las cuales se ofrece principalmente el servicio de prestamos, conocido como microcrédito, a personas consideradas excluidas del sistema financiero formal. En Nicaragua, el microcrédito es otorgado hasta por un monto de US$ 10.000, a personas con negocio propio establecido a pequeña escala y este será devuelto con el producto de la venta de bienes y servicios del mismo. Las micro financieras requieren medir su desempeño a fin de asegurar las sostenibilidad de sus operaciones, esto se lleva a cabo por medio del análisis de los indicadores financieros e institucionales de cada micro financiera. Además, permite a los fondeadores tener una idea de la situación en la que se encuentra cada una de ellas. A su vez, las micro financieras asociadas a ASOMIF han existido en nuestro país desde el año 2002. Durante el periodo del 2002 al 2007, las micro finanzas nicaragüenses mostraron un buen desempeño, posteriormente a la crisis económica mundial del 2007 y la formación del Movimiento NO PAGO en el año 2008 se vieron afectadas. Es por esto mi interés de analizar y determinar cuales son los factores financieros que tienen incidencia sobre los índices de rentabilidad de las micro financieras que integran ASOMIF. 5 II. PROBLEMA DE INVESTIGACIÓN Con el presente estudio de grado, acerca de los factores financieros que inciden en el desarrollo de las micro financieras que integran ASOMIF, tengo como propósito cumplir con los siguientes objetivos: A. Objetivo General Determinar y analizar que factores financieros tienen incidencia sobre los índices de rentabilidad de las micro financieras que integran ASOMIF en la ciudad de Managua durante el periodo comprendido del año 2002 al 2011. Para cumplir con el objetivo general del presente estudio implementé los siguientes objetivos específicos: B. Objetivos Específicos 1. Determinar si los préstamos promedios de crédito otorgados a los clientes han afectado los índices de rentabilidad de las micro financieras de ASOMIF. 2. Identificar si el fondeo ha tenido incidencia en los índices de rentabilidad de las micro financieras de ASOMIF. 3. Demostrar que la rentabilidad de las micro financieras se ve impactada por el manejo de su cartera en mora y/o su cartera de crédito. 4. Demostrar que los niveles de provisión de cartera que tienen las micro financieras de ASOMIF afecta los índices de rentabilidad. 6 C. Preguntas de investigación Con el presente estudio pretendo dar respuesta a las siguientes preguntas de investigación: 1. ¿La rentabilidad de las micro financieras tiene dependencia de la cartera en mora y/o la cartera de crédito? 2. ¿ El fondeo de las instituciones impacta directamente en la rentabilidad de las micro financieras? 3. ¿Los índices de rentabilidad de las micro financieras se han visto afectados por los préstamos promedios otorgados a los clientes? 4. ¿La fluctuación en los niveles de provisión de cartera ha afectado los índices de rentabilidad? D. Hipótesis En el presente estudio pretendo comprobar o rechazar la validez de las siguientes hipótesis: Hipótesis de investigación 1 H0: El fondeo no ha tenido incidencia en los índices de rentabilidad de las micro financieras de ASOMIF. H1: El fondeo ha tenido incidencia en los índices de rentabilidad de las micro financieras de ASOMIF. Hipótesis de investigación 2 H0: La rentabilidad de las micro financieras no esta en dependencia de la cartera en mora y/o la cartera de crédito. 7 H2: La rentabilidad de las micro financieras esta en dependencia de la cartera en mora y/o la cartera de crédito. Hipótesis de investigación 3 H0: La fluctuación en los niveles de provisión no ha afectado los índices de rentabilidad de las micro financieras de ASOMIF. H3: La fluctuación en los niveles de provisión ha afectado los índices de rentabilidad de las micro financieras de ASOMIF. E. Estrategia de la investigación Para cumplir con la investigación utilicé la siguiente estrategia: a) Recolecté los datos de los estados financieros e indicadores financieros, los cuales fueron proporcionados por ASOMIF b) Luego de recolectar los datos los procesé a través del programa SPSS para proseguir a realizar los análisis. 8 III. MARCO TEORICO A. Mercado de servicios financieros El mercado financiero es un sector de servicios que intermedia entre la oferta y la demanda de crédito por medio de ahorro, préstamo y transacciones de paga bancaria. Además, ofrece a las partes involucradas la posibilidad de tramitar sus transacciones financieras, de tal forma que un sector financiero bien desarrollado sea prioritario para el desarrollo de la economía. 1 En los países en vías de desarrollo, la prestación de servicios financieros se limita a determinados grupos de clientes que incluye a personas que poseen garantía de pago por los servicios prestados. Es por ello que una parte de las personas quedan excluidas del sistema financiero formal debido a que no cuentan con garantías suficientes para respaldar sus préstamos y son considerados como usuarios potenciales para las micro finanzas.2 Según Begoña Gutiérrez en su documento “Microcrédito y desarrollo local”, “En los países en vías de desarrollo el microcrédito se encuentra ligado al concepto de la informalidad porque la mayor parte de los destinatarios de los préstamos se encuentran en el sector informal de la economía.” (Gutiérrez 2003:21) El termino microcrédito se generalizó durante los años 70 para definir actividades económicas que tienen lugar fuera de las estructuras usuales para la empresa publica y privada. Para delimitar el concepto de micro finanzas en los países en desarrollo encontré distintas orientaciones. Según Garson (Garson:1996), las micro finanzas definen la intermediación financiera a nivel local que incluye no solo los créditos sino también depósitos, ahorros y otras formas de servicios financieros. 3 Por otra parte, Gulli (Gulli:1999) considera que las micro finanzas es el termino usado para 1 2 http://www.infomipyme.com/Docs/GT/Offline/Empresarios/IRIS/mercadofinanciero.htm http://www.articulo.tv/?Que-son-micro-finanzas-micro-creditos&id=99 9 hacer referencia a servicios financieros en pequeña escala, tanto de crédito como de ahorro para empresas y familias que tradicionalmente se han mantenido al margen del sistema financiero formal. Schneider (Schreiner:1999) define las micro finanzas como los esfuerzos para mejorar el acceso a los servicios de ahorro y crédito a personas de baja renta y bajo patrimonio. Estos tres autores derivan el microcrédito de las micro finanzas. Según Khandakar y M. Luftor, los programas de microcrédito brindan principalmente un tipo de servicio, la distribución y cobranza de préstamos, mientras que los programas de micro finanzas ofrecen varios servicios financieros y organizacionales, incluyendo el crédito, ahorros, seguros y el desarrollo comunitario.4 Según el estudio de la Comisión Económica para América Latina y el Caribe (CEPAL 2009:13), en Nicaragua la gama de servicios prestados por las IMF es todavía limitada, en cuanto a la variedad y el alcance, aunque desde hace varios años se ofrecen diversos servicios financieros adicionales al crédito, como la asistencia y capacitación; el crédito sigue siendo todavía el elemento predominante en el negocio micro financiero. Cabe recalcar que las ONG’s no tienen permitidas la captación de ahorros, ni cualquier otra forma de intermediación, a diferencia del crédito que puede ser otorgado por cualquier tipo de institución existente. Las instituciones reguladas son las que proveen una gama más amplia de servicios, tales como cambio de moneda, transferencias, manejo de remesas, etc. Hasta el momento, a pesar de la existencia de otros servicios financieros, el énfasis sigue puesto en el otorgamiento de créditos. En el caso de las Instituciones Micro financieras no reguladas, la cartera de créditos representa el 83,1% de los activos. En el caso de las instituciones reguladas estas cifras se 4 http://www.developmentinpractice.org/es/journals/microcr%C3%A9ditos-y-microfinanzas-diferenciasfuncionales-y-conceptuales 10 reducen a 80,7%, aunque siguen siendo representativas para la importancia de crédito en el portafolio de servicios de micro finanzas. Las IMF requieren medir su desempeño económico y comercial, a fin de asegurar la sostenibilidad de sus operaciones y esto se lleva a cabo mediante el análisis de los indicadores institucionales y financieros. Así mismo, las IMF necesitan financiamientos crecientes por lo que gran cantidad de organismos donantes utilizan estos indicadores a fin de evaluar la eficiencia en la gestión de fondos de la Institución, previo al otorgamiento de un subsidio o un crédito (Renaud 2008:15). Tomando como referencia la clasificación de los indicadores propuestos por MicroRate y el Banco Interamericano de Desarrollo (BID) (2003) estos pueden ser: Indicadores de calidad de la cartera, Indicadores de eficiencia y productividad, Indicadores de gestión financiera, Indicadores de rentabilidad. Entre estas categorías, cabe señalar que los indicadores de calidad de cartera son considerados como los primordiales. Así, la fuente de riesgo mas importante para una IMF es su cartera de créditos, la cual constituye su activo principal. Según MicroRate y el BID (2003), “para las instituciones micro financieras, cuyos prestamos no son típicamente respaldados por alguna garantía realizable, la calidad de la cartera es de crucial importancia.” El indicador principal es la cartera en riesgo. Además, para complementar esos indicadores financieros, las IMF son evaluadas sobre sus criterios comerciales. El desempeño de las IMF es apreciado en particular en función del número de prestatarios, así como en función de la naturaleza y de la variedad de los servicios propuestos. Según el estudio de la industria micro financiera en Centroamérica, caso Nicaragua de la Red Centroamérica y del Caribe de Micro finanzas (REDCAMIF) (2008) abordan un conjunto de indicadores que muestran el desempeño de las 11 micro finanzas de Nicaragua en el periodo del 2005-2007. A continuación presento los resultados de algunos de los indicadores del estudio de REDCAMIF. Según este estudio las obligaciones comerciales que las IMF de Nicaragua contrajeron a precio de mercado para el 2005 representaron 61.5% de la cartera bruta de prestamos, sin embargo para el 2007 alcanzó el 75.6%. Esto se debe a la creciente demanda de crédito y a la ampliación de fuentes de financiamiento que ha permitido ampliar la cobertura de clientes y la cartera, cabe recalcar que las instituciones micro financieras de Nicaragua que no están reguladas no pueden captar depósitos por lo que la mayor fuente de financiamiento proviene de recursos externos (REDCAMIF 2008:52). Una vez más observé que el otorgamiento de crédito es el elemento predominante del negocio micro financiero. La cartera bruta de prestamos de las IMF Nicaragüenses registró una tendencia creciente mostrando un incremento del 32% para el año 2007, lo que da indicios que las micro financieras nacionales han dinamizado su cartera de créditos respondiendo a las necesidades de los prestatarios y atrayendo mayores recursos para el fondeo de sus operaciones (REDCAMIF 2008:53). Las IMF nicaragüenses han mostrado una tendencia creciente al pasar el saldo promedio de crédito por prestatario de US$543 en el 2005 a US$714 en el 2007. Dicho crecimiento podría estar explicado por un mayor nivel de endeudamiento o por el desplazamiento de las micro financieras a segmentos con mayores ingresos. Esto puede indicar que la cartera de crédito se ha dinamizado, respondiendo a las necesidades de los prestatarios, atrayendo mayores recursos para el fondeo de sus operaciones. En Nicaragua se observa una tendencia creciente en los niveles de morosidad; ya que la cartera en riesgo mayor a 30 días paso de 1.9% en el 2005 a 3.1% en el 2007 (REDCAMIF 2008:55). Esto puede estar explicado por el ciclo económico que incide en la capacidad de pagos de los clientes. 12 En términos generales según el estudio de REDCAMIF las industria micro financiera nicaragüense ha mostrado un buen desempeño en el periodo 20052007. No obstante, las diversas fuentes de financiamiento y el costo de estas, repercuten en el incremento de los gastos financieros y por tanto de las tasas de interés. B. Mercado objetivo de las micro financieras Para poder segmentar al mercado objetivo es importante definir la clasificación de las empresas. Estas se clasifican en: micro, pequeña, mediana y gran empresa. Debido a la definición dada a micro finanzas, el segmento de “gran empresa” no se asocia en lo absoluto con las micro finanzas. Según REDCAMIF es muy difícil tener estándares para la medición de las empresas; por lo tanto, utilizan la clasificación de tamaño de las empresas que realiza el Instituto Nacional de Información de Desarrollo INIDE en la encuesta de hogares para la medición del empleo del año 2005, esta encuesta considera la siguiente clasificación: microempresa cuando emplea de 1 a 5 trabajadores; pequeña empresa, cuando emplea de 6 a 20 trabajadores; mediana empresa, cuando emplea de 21 a 100 trabajadores; gran empresa, cuando emplea más de 100 trabajadores (REDCAMIF 2008:57). En cuanto a la mediana empresa MIPYME (micro, pequeña y mediana empresa) y las MYPE (micro y pequeñas empresas) son consideradas según el entorno de cada país. Según la investigación realizada por CEPAL (2009) la microempresa es muchas veces dividida en Microempresa Emergente y Microempresa Consolidada. Algunos enfoques definen la primera como aquella cuyos ingresos alcanzan solamente para cubrir las necesidades de subsistencia y no se espera que haya excedentes para generar capital que permita ampliar el negocio o cubrir necesidades de otra índole. Bajo esos mismos enfoques, la Microempresa Consolidada se entiende como aquella que genera ingresos suficientes para 13 acumular capital, ya sea en un grado mínimo o en un grado ya más prometedor (CEPAL 2009:15). La superintendencia de Bancos y otras Entidades Financieras (SIBOIF) en su actual norma para la gestión del riesgo crediticio promulgada en el año 2008, define el microcrédito como aquel crédito otorgado hasta por un monto de US$10mil, a personas con negocio propio establecido de pequeña escala y será devuelto por el producto de las ventas de los bienes y servicios del mismo. Es decir, el crédito esta destinado hacia una actividad productiva, cualquiera que sea el sector económico (comercio, industria, agropecuario, etc.) en el que se desarrolla el agente y que la dimensión del crédito sea relativamente pequeña en comparación al crédito otorgado en los bancos comerciales. El hecho de que el ente supervisor de la banca establezca un marco para el microcrédito coincide con las razones que dieron origen al microcrédito. El mercado a ser considerado apto para este tipo de crédito es el que esta compuesto por los micro y pequeños empresarios urbanos y rurales, por lo tanto, son estos los que constituyen el mercado objetivo de las micro financieras. C. Demanda de crédito Para delimitar el concepto de demanda de crédito encontré distintas definiciones. Algunos consideran como demanda lo que el consumidor quiere y puede pagar, y llaman a esto demanda potencial, mientras que otros consideran esto como demanda solvente, constituyendo de esta manera la demanda potencial todo lo que se desea obtener. Para poder identificar la demanda de crédito es necesario establecer una serie de definiciones, las mismas que consideran como variable principal la capacidad de pago o generación de excedentes. Según el estudio realizado por Venero y Yancari (2003:19) existen dos tipos de prestamistas: los prestamistas no racionados son los que obtienen el monto deseado, es decir que cuenta con los 14 requisitos para obtener el tipo de crédito que desea. Por otra parte, los prestamista racionados son los que no cuentan con todos lo requisitos o no generan los excedentes suficientes, a estos se les otorga el crédito en menor cantidad o se opta por no otorgarles ningún tipo de crédito. Ambos tanto, los racionados como los no racionados constituyen la demanda efectiva de crédito. Además, según este estudio, existe una demanda potencial que son las personas que desean un crédito y tienen la capacidad de pago, pero no lo solicitan; o los que no desean crédito pero tienen la capacidad de pago. Muchos de los prestamistas según estos autores hacen diversas actividades y ofertas de manera que tratan de incentivar a este grupo a solicitar el crédito. D. Oferta de crédito El inventario de las Instituciones Financieras llevado a cabo en el 2002 con el auspicio de Promifin/Cosude (con la mayoría de datos del 2001) 5 que logró incluir a la gran mayoría de instituciones existentes, indica que existían un total de 278 instituciones, incluyendo los grupos de Cooperativas de Ahorro y Crédito, pero las que representan el mayor monto de cartera eran las ONG´s con un total de US$75.1 millones, de los cuales el 72% lo constituían las IMFs de ASOMIF (CEPAL 2009:22). En Nicaragua se identificaron 4 tipos de organizaciones ofreciendo principalmente servicios financieros de microcrédito. Aunque existen una variedad de instituciones y de programas con actividad de micro finanzas, en muchas de ellas los programas son complementarios a otras actividades principales (asistencia, capacitación, etc.) (CEPAL 2009:10). I. Instituciones financieras Reguladas Esta categoría comprende tanto bancos como financieras reguladas que están orientadas fundamentalmente a la actividad de micro finanzas. Actualmente, 5 “Inventario de Micro financieras a diciembre 2001”. PROMIFIN/COSUDE 2002. Nicaragua. 15 forman parte de esta institución un banco y dos financieras que anteriormente fueron ONG´s y dieron los pasos para regularse. Dentro de estas instituciones financieras reguladas en Nicaragua solo se cuenta con 2: a. Banco PROCREDIT, anterior a ser banco fue la financiera CONFIA, la cual desde un inicio surgió como una entidad regulada y fue orientando sus operaciones principalmente al microcrédito. b. Financiera FAMA, la cual también inicio como ONG en el año 2006 se le autorizo iniciar como financiera regulada. II. Organizaciones Financieras no gubernamentales Se refiere a organizaciones sin fines de lucro, cuyo fin es prestar servicios micro financieros y por lo general se orientan a sectores de bajos ingresos, ofertando microcréditos. En Nicaragua encontramos una variedad de ONG’s ya que brindan asistencia a través de programas sociales o cuyo fin primordial es prestar servicios micro financieros. Las ONG’s se dividen en especializadas y no especializadas, siendo las primeras las que se dedican a los servicios financieros y las segundas las que además prestan asistencia o acciones de desarrollo. Bajo este criterio, el servicio financiero es lo que caracteriza a estas instituciones y las hace ser parte de esta categoría porque aunque apoyen de forma directa o indirecta a su clientela con servicios no financieros siempre serán catalogados como IMF ONG’s. Las IMFs con estatus de ONG no están facultadas para captar ahorros, su fondeo proviene de recursos recibidos en forma de donación y de deuda con entidades financieras u otros inversionistas institucionales, dado que ellos no poseen propietarios. 16 III. Cooperativas de ahorro y crédito (CAC) Comprende las cooperativas de ahorro y crédito existentes, aunque muchas cooperativas de las denominadas cooperativas de servicios múltiples, también prestan servicios de ahorro y crédito y además servicios financieros; estas no se han considerado un grupo aparte, porque básicamente son normadas por las mismas leyes y no hay todavía una legislación específica para las CAC’s. En Nicaragua, toda cooperativa esta facultada para captar ahorro exclusivamente de sus asociados; sin embargo dada la facilidad con la que alguien puede convertirse en socio el abanico de socios puede ser amplio. Según CEPAL (2009:11) en Nicaragua, el sector cooperativo se encuentra poco desarrollado en comparación con los demás países de Centroamérica. IV. Bancos con programas de micro finanzas Además de los bancos y financieras señaladas anteriormente, hay otros bancos que se han vinculando con este tipo de actividades, actuando como intermediaros de fondos de gobierno o de otros fondos, que son otorgados a las IMF para que canalicen dichos recursos a los usuarios de crédito. También es el caso de los bancos BDF y Bancentro que ya comenzaron a implementar el otorgamiento de microcréditos a través de diferentes programas. En el primer caso no actúan propiamente como IMFs y en el segundo su incursión es relativamente reciente (año 2007), o no apuntando directamente a los segmentos de menor ingreso. 17 E. ASOMIF ASOMIF en su página oficial6 se define como la Asociación Nicaragüense de Instituciones de Micro Finanzas, fue constituida el 27 de Noviembre de 1998 y su personalidad jurídica le fue otorgada por la Asamblea Nacional el 7 de Octubre de 1999. Nació con el fin de conformar una asociación representativa de la industria de las micro finanzas en Nicaragua; que permitiera abrir espacios institucionales a las organizaciones afiliadas y apoyar el desarrollo del capital humano de tales instituciones para lograr una mayor capacidad de gestión financiera y administrativa del sector. En la actualidad esta conformada por un grupo de entidades sin fines de lucros, incluyendo a una cooperativa de ahorro y crédito; para el 30 de junio del 2011 la red de oficinas era de 212, distribuidas en 62 de los 153 municipios de nuestro país, la clientela atendida asciende a más de 252,000 clientes con una cartera aproximada de US$174.5 millones de dólares. Anteriormente se indicaba que algunas ONG son parte de las instituciones que implementan las micro finanzas. En estas instituciones es difícil encontrar información actualizada y el único grupo que dispone de información periódica, consistente y confiable según la investigación de CEPAL son las que están asociadas a ASOMIF. Este grupo esta compuesto por 19 IMFs de las cuales solamente una es cooperativa y las 18 restantes son ONG´s. El tamaño de estas organizaciones es variado, comprendiendo desde entidades pequeñas que manejan carteras de crédito de alrededor de US$1 millón o menos, hasta otras cuyas carteras son mayores a US$50 millones (CEPAL 2009:23). Además, cabe destacar que las instituciones micro financieras han venido evolucionando al pasar el tiempo. El articulo publicado por El Nuevo Diario “Micro 6 http://www.asomif.org/index.php?option=com_content&view=article&id=27&Itemid=2 18 financieras Nicas descritas como más transparentes” 7 confirma lo dicho por el estudio de CEPAL “La industria micro financiera en Nicaragua: el rol de las instituciones de micro finanzas” donde se consideran a las instituciones de micro finanzas de ASOMIF como unas de las más transparentes en todo el territorio Centroamericano y del Caribe desde el año 2005. Cuando se analizaron algunas micro financieras se reveló que de las 16 participantes, 14 eran no reguladas afiliadas a ASOMIF y 2 reguladas. Demostraba que los informes financieros de estas organizaciones están ajustados a niveles internacionales. F. Antecedentes del sector micro financiero en Nicaragua, periodo 20082011 Según REDCAMIF en su informe de Benchmarking de las Micro finanzas en Nicaragua, el 2009 fue un año muy bueno para las micro finanzas centroamericanas, en especial para las Nicaragüenses. Dado que en los años de 2005-2007 Nicaragua se destacaba como uno de los países de referencia a nivel internacional ya que mostraba IMF con altos crecimientos, que las posicionaban a nivel Centroamericano como las mas grandes y autosuficientes financieramente. Aunque desde el 2008 se empezaron a observar dificultades en la rentabilidad de la mayoría de instituciones, dada la disminución de los ingresos financieros, leves incrementos en gastos operacionales y por provisión de cartera de dudosa recuperación. A nivel de mercado se intuyó un posible sobre endeudamiento de los prestatarios, esto luego se materializó –influenciado por las crisis económica internacional de los Estados Unidos y locales- en los ratios de riesgo crediticio, siendo razón de fondo del comportamiento de la rentabilidad en la mayoría de los países (REDCAMIF 2011:7). A pesar que el 2009 fue más golpeado por la crisis económica que el 2010, los efectos del deterioro de cartera de crédito todavía se hicieron sentir en las IMF, provocando una continua disminución en el rendimiento de cartera de debido 7 El Nuevo Diario, Managua, 11 de Diciembre 2006 19 a la menor recuperación de los créditos, situando al ratio mediano de ingresos financieros de Nicaragua en 23.04% de los activos promedios; por su parte, el ratio mediano de gasto por provisión asociado al deterioro de la cartera disminuyó de manera considerable llegando a 4.5% , pero fue el más alto de la región, impactando aún más los deteriorados ingresos. Así mismo en las declaraciones realizadas por el presidente de la Asociación de Micro financieras de Nicaragua, Julio Flores, donde dio a conocer el cierre del año 2009 se ve reflejado el impacto de la crisis económica internacional y nacional: “Según nuestras cifras, nosotros vamos a cerrar con una cartera de crédito cerca de 490 millones de dólares que representa un 12 por ciento menos que las cifras de cartera del año pasado a diciembre”.8 Afirmó que ese mismo año (2009) los créditos sufrieron una fuerte contracción a nivel de las micro financieras, similar a la registrada por el Sistema Financiero Nacional. Según Flores, la actividad financiera en general también sufrió una contracción, al comparar datos de cierre del año 2008 con las proyecciones de cierre del año 2009. A diferencia de lo que sucedía antes del 2008, cuando Nicaragua era una referencia global en la industria de las micro finanzas y recibía un volumen creciente de inversiones extranjeras, el escenario cambio a raíz de los años 20082010. Los inversores comenzaron a restringir las líneas de crédito. Según el director ejecutivo de Asomif, Alfredo Alanís declaro que entre el año 2009-2010 solo las ONG que forman parte de Asomif dejaron de percibir en líneas de financiamiento externo alrededor de US$60 millones. 9 Adicional a esto el sector micro financiero de Nicaragua resintió los efectos de Movimiento “NO PAGO”, un movimiento lanzado a mediados del 2008 por productores 8 9 rurales en protesta La Prensa, Managua, 18 de Diciembre de 2009 El Nuevo Diario, Managua, 8 de Octubre de 2010 contra lo que consideraban tasas 20 extremadamente altas, al pasar del puesto numero ocho al puesto numero 13 de la lista general del informe del “Microscopio Global 2010” sobre el Clima de Negocios para las Micro finanzas. En el año 2010 de todos los países de la región, Nicaragua perdió la mayor cantidad de puntos. Además, en las líneas de créditos que se concretaron desde el año 2008 en adelante hubo una reducción del plazo del préstamo de cinco a tres o dos años. También se incrementó el costo de acceso al dinero para las instituciones micro financieras (IMF): mientras en el año 2008 pagaban una tasa de interés promedio del 9,5%, a mediados del 2010 abonaban el 14%. La drástica caída en el flujo de fondos y el aumento en el costo del dinero son resultados de un riesgo más alto. Según Asomif, los niveles de mora pasaron del 3% de la cartera en 2007 al 14,5% tres años después. Un ejemplo claro de como el Movimiento “NO PAGO” afecto gravemente la situación del sector micro financiero es el caso de Prodesa, que tiene el 70% de su cartera en el sector rural, es un caso elocuente. “La morosidad de nuestra cartera saltó del 1% hace dos años al 18% en la actualidad (2010), y todavía no sabemos si ya hemos tocado fondo”, dice Misael Ortega Valle, su primer vocal. “Y la Ley de Moratoria tampoco resultó una gran ayuda: de 220 morosos con capacidad de reestructurar su deuda, solo se presentó uno”.10 La situación para las micro financieras se estaba tornando difícil debido a que el acceso al dinero era cada vez era más costoso y como consecuencia del Movimiento “NO PAGO” los prestatarios de algunas de estas instituciones no estaban dispuestos a pagar. En general, existió una preocupación en el desarrollo de las micro finanzas en Nicaragua, las cuales como todo sistema financiero dependen o impulsan la economía del país. En el año 2009 los ratios financieros de las instituciones se deterioraron por la caída de la economía internacional, además de aspectos propios de las IMF. Sin embargo, en el año 2010 también siguieron sumando las 10 http://www.iadb.org/micamericas/section/detail.cfm?id=8877&sectionID=mnger&language=Spanish 21 afectaciones del Movimiento “NO PAGO” que no concretó las renegociaciones esperadas, previendo un continuo deterioro al finalizar 2010. En el año 2010 las IMF continuaron con la contracción de su tamaño, debido a la cautela (o incertidumbre) en las colocaciones, pero también por una declarada salida de fondos, que está paralizando la actividad crediticia (REDCAMIF 2011:8). Según el reportaje de Gustavo Stok “Nicaragua, tan violentamente dulce” publicado en Diciembre 2010, tras el estallido de la crisis económica internacional y, sobre todo, la conformación del Movimiento “NO PAGO”, los problemas no tenían fin para las instituciones micro financieras de Nicaragua. Generaron un incremento del riesgo, además de la cancelación de buena parte del financiamiento que llegaba del exterior. Aumento explosivamente los costos de financiamiento y los índices de mora, además de la reducción de las carteras de préstamos y disminuciones en los niveles de rentabilidad.11 11 http://www.iadb.org/micamericas/section/detail.cfm?id=8877&sectionID=mnger&language=Spanish 22 V. DISEÑO METODOLÓGICO A. Descripción del modelo En el presente trabajo de grado analicé cuales son los factores financieros y administrativos que han tenido incidencia en la rentabilidad de las micro financieras asociadas a ASOMIF específicamente las ubicadas en la ciudad de Managua, de las cuales seleccioné las 9 micro financieras parte del departamento de Managua. Los datos de cada variable fueron recopilados en ASOMIF, donde solicité los estados financieros y los indicadores de desempeño del periodo comprendido entre el año 2002 al año 2011. Para llegar a conocer cuales son los factores que inciden en la rentabilidad de las micro financieras, ejecuté un modelo de regresión lineal múltiple. La regresión constó de 20 observaciones que comprenden periodos semestrales, donde se deseaba explicar la rentabilidad de las micro financieras en función de una serie de variables explicativas entre las cuales se encuentran: el préstamo promedio por cliente, el fondeo, la cartera en mora, la provisión de cartera, la cartera total de crédito y la tasa de interés activa. El modelo de regresión que estimé lo describo a continuación: Rent= Donde: 1+ 2prest + 3fondt + 4cart_morat + 5provisiont + 6cart_tot + 7int 23 Rentabilidad (Rent): Representa la variable que desea ser explicada en el modelo en estudio y esta definida como Excedente Social Neto/ Patrimonio. Préstamo promedio por cliente (prest): Representa el monto promedio que se le proporciona a los clientes en las micro financieras de Managua. Fondeo (fondt): Representa la cantidad de dinero otorgado por los oferentes (extranjeros y nacionales) a las micro financieras para satisfacer la demanda crediticia. Cartera en mora (cart_morat): Representa la parte de los activos que no han sido pagados a la fecha de vencimiento del crédito pero que además ya se les cobra tanto los intereses corrientes como los intereses moratorios y tiene mas de una cuota vencida. Provisión (provisiont): Representa el monto que utilizan las micro financieras para la amortización del deterioro de sus créditos. Cartera de crédito (cart_tot): Representa el conjunto de crédito y/o financiamiento que se le proporciona a los clientes de las instituciones micro financieras. Tasa de interés activa (int): Representa la tasa de interés que las micro financieras utilizan en los créditos brindados. Esta tasa es la tasa que brinda el Banco Central de Nicaragua como la tasa de interés entre particulares. B. Análisis e interpretación de los datos El modelo de regresión múltiple se utiliza para tratar de determinar si existe o no efecto de dependencia entre dos o mas variables y a su vez determina la importancia que tiene cada variable independiente sobre una dependiente. 24 En el modelo de la presente investigación introduje como variables independientes el préstamo promedio por cliente, el fondeo, la cartera en mora, la provisión de cartera, la cartera total de crédito y los intereses. Al introducir estas variables y correr el modelo en Statistic Package for the Social Sciences (SPSS) estos fueron los resultados obtenidos: La bondad de ajuste R cuadrado muestra que el 60% de las variaciones en la Resumen del modelo Modelo 1 R a ,773 R cuadrado ,598 b R cuadrado Error típ. de la corregida estimación ,412 22,88797 a. Variables predictoras: (Constante), int, prest, cart_morat, fondt, provisiont, cart_tot b. Variable dependiente: Rent rentabilidad pueden ser explicadas por el interés, los préstamos promedios, la cartera en mora, el fondeo, la provisión y la cartera de crédito. El análisis de la varianza (ANOVA) es una colección de los modelos estadísticos y sus procedimientos asociados, en el cual la varianza está particionada en ciertos componentes debido a diferentes variables explicativas. 12 El resultado de la significancia es de 0,036 siendo F 3,221. b ANOVA Suma de Modelo 1 12 cuadrados Regresión 10125,003 Media gl cuadrática 6 http://es.wikipedia.org/wiki/Análisis_de_la_varianza 1687,501 F 3,221 Sig. a ,036 25 Residual Total 6810,167 13 16935,170 19 523,859 a. Variables predictoras: (Constante), int, prest, cart_morat, fondt, provisiont, cart_tot b. Variable dependiente: Rent En la siguiente tabla muestro los niveles de significancia que tiene cada una de las variables independientes sobre la variable dependiente, además de sus coeficientes Betas. Los niveles de significancia muestran el grado de influencia que tiene cada una de las variables en la variable dependiente rentabilidad. En este caso se observa que solo la variable cart_morat es estadísticamente significante (0,010) y su T-student es de -3,036 es decir que explica variaciones en la rentabilidad de las micro financieras. Coeficientes Modelo 1 Coeficientes no Coeficientes estandarizados tipificados B (Constante) a Error típ. 44,190 25,879 prest -,018 ,024 fondt -2,605E-6 cart_morat provisiont cart_tot int Beta t Sig. 1,708 ,111 -,192 -,748 ,468 ,000 -,434 -1,901 ,080 -3,512 1,157 -,705 -3,036 ,010 1,813E-5 ,000 ,317 1,164 ,265 -6,303E-7 ,000 -,102 -,242 ,813 ,652 2,313 ,088 ,282 ,783 a. Variable dependiente: Rent Por otra parte se observa que la variable fondt tiene una significancia de (0,080) y un T-student de -1,901 lo cual es un signo no esperado para el fondeo, porque como el fondeo representa la cantidad de dinero otorgada por los oferentes para satisfacer la demanda crediticia se espera que el efecto que tenga sobre la rentabilidad sea positivo, una de las posibles causas ante este signo inesperado es que el fondeo ha venido disminuyendo y por lo tanto hay menos 26 dinero para colocar los créditos lo cual se torna en un efecto negativo para la rentabilidad. (Ver gráfico 1) Procedí a correr nuevamente el modelo de regresión múltiple por medio del método de pasos sucesivos, el objetivo de correr nuevamente el modelo fue buscar entre todas las variables explicativas aquellas que más y mejor expliquen a la variable dependiente sin que ninguna de ellas sea una combinación lineal de las restantes. Este método consiste en la introducción y eliminación de las variables explicativas en dependencia de la significancia asociada al valor estadístico de T-student, si este es menor que el valor (0,050) la variable será seleccionada. El programa SPSS establece que por defecto el valor critico para la probabilidad de entrada debe ser 0,050. Por otra parte, la probabilidad de salida es asociada también al estadístico de T-student y su significancia, si la probabilidad es mayor que un valor determinado, la variable será eliminada. El programa SPSS establece en 0,1 el valor critico de la probabilidad de salida. Al introducir las variables y ejecutar el modelo estos fueron los resultados obtenidos: Variables introducidas/eliminadas Modelo 1 Variables Variables introducidas eliminadas cart_morat . a Método Por pasos (criterio: Prob. de F para entrar <= ,050, Prob. de F para salir >= ,100). a. Variable dependiente: Rent La única variable que fue introducida en el nuevo modelo fue cart_morat, por ende las seis variables explicativas restantes fueron eliminadas ya que no cumplían con las restricciones de la probabilidad menor a 0,050. Resumen del modelob 27 Modelo R 1 ,667 R cuadrado a R cuadrado Error típ. de la corregida estimación ,415 22,84119 ,445 a. Variables predictoras: (Constante), cart_morat b. Variable dependiente: Rent En este modelo el R cuadrado equivale a un 44,5%, es decir que la cartera en mora explica en un 44,5% a la variable dependiente rentabilidad. Es una bondad de ajuste baja pero solo toma en cuenta la variable cartera en mora como explicativa. En la siguiente tabla se presenta el análisis de la varianza (ANOVA) el cual muestra el estadístico de Fisher (14,460) con una probabilidad de 0,001 indica que la regresión global es significativa a los cambios que puedan generarse en la rentabilidad. b ANOVA Suma de Modelo 1 Media cuadrados gl cuadrática Regresión 7544,210 1 7544,210 Residual 9390,960 18 521,720 16935,170 19 Total F 14,460 Sig. a ,001 a. Variables predictoras: (Constante), cart_morat b. Variable dependiente: Rent La siguiente tabla muestra el grado de significancia que tiene la variable que fue introducida al modelo, es decir la cartera en mora. Se muestra el Beta, el Beta estandarizado, el T-student y la significancia. Coeficientes Modelo 1 a Coeficientes no Coeficientes estandarizados tipificados B Error típ. (Constante) 28,343 8,372 cart_morat -3,323 ,874 a. Variable dependiente: Rent Beta t -,667 Sig. 3,385 ,003 -3,803 ,001 28 Es posible observar que la única variable independiente estadísticamente significante es la cartera en mora con una probabilidad de 0,001 la cual es considerada significante porque es menor que (0,050) el criterio definido anteriormente. Su beta estandarizada es de -0,667 y su coeficiente de Beta es de -3,323. A continuación se presenta la tabla de las variables que fueron eliminadas en el modelo por tener una probabilidad por encima de 0,1. Se puede observar en esta tabla la correlación inversa que existía entre estas variables independientes, es decir que a medida que las variables independientes aumentan mi variable dependiente del modelo en este caso la rentabilidad disminuye, además se puede observar que la colinealidad de estas variables es arriba del 60% lo cual es considerado alto. Variables excluidas b Estadísticos de Modelo 1 Beta dentro prest fondt provisiont T Sig. Correlación colinealidad parcial Tolerancia a -,278 ,784 -,067 ,970 a -1,600 ,128 -,362 ,861 a ,803 ,433 ,191 ,621 a -,092 ,928 -,022 ,757 a -,164 ,872 -,040 ,938 -,051 -,290 ,181 cart_tot -,019 int -,031 a. Variables predictoras en el modelo: (Constante), cart_morat b. Variable dependiente: Rent Una vez aplicada la regresión múltiple por el método de pasos sucesivos se obtuvo que la regresión mas significativa para esta investigación es la presentada a continuación: Rent = 1 + 4cart_morat Rent= 28,343 – 3,323 cart_morat 29 La variable que resulto ser estadísticamente significativa presenta el siguiente efecto sobre la rentabilidad: Por cada aumento de un punto porcentual en la cartera en mora de las micro financieras la rentabilidad disminuye en 3,32 puntos porcentuales. Manteniendo todo lo demás constante. VI. CONCLUSIONES Las instituciones micro financieras en Nicaragua, surgen como una alternativa para financiar principalmente al sector urbano y rural, estas han logrado constituirse como una de las principales vías para las personas que no pueden formar parte del sistema bancario tradicional de nuestro país para la obtención de créditos o asesoría financiera. Desde sus inicios estas instituciones se establecieron bajo un ambiente donde la eficiencia y la sostenibilidad no eran elementos importantes, sino que para ellos la importancia giraba en torno a atender al mayor numero de empresarios que poseían problemas para obtener créditos sin tomar en cuenta cuanto esto afectaría la rentabilidad de las micro financieras. En este estudio se pretendía analizar y determinar cuales eran los factores crediticios que tenían incidencia sobre la rentabilidad de las micro financieras asociadas a ASOMIF de la ciudad de Managua. Si se observa el modelo de regresión lineal para el análisis de la rentabilidad de las micro financieras, la variable que obtuvo significancia es la cartera en mora esto demuestra la dependencia que tiene la rentabilidad de la cartera en mora confirmando la hipótesis alternativa dos. El impacto que tiene 30 esta variable es un impacto negativo lo que significa que a mayor prestamos caídos en mora la rentabilidad de las micro financieras disminuye en un 3,32%. Por otro lado el modelo revelo que las variables del préstamo promedio por cliente, fondeo, tasa de interés, cartera total no tienen incidencia estadísticamente significativa sobre la rentabilidad de las micro financieras lo que a su vez indica que se rechazan las H1 y H3 dando credibilidad a las hipótesis nulas. Pero demostró que estas están altamente relacionadas unas con otras. Adicionalmente los resultados del estudio indican que probablemente existen otros factores que afectan la rentabilidad de las micro financieras pero no fueron tomados en cuenta en este estudio. VII. RECOMENDACIONES Las micro financieras asociadas a ASOMIF necesitan llegar a alcanzar índices de rentabilidad que demuestren a los fondeadores tanto extranjeros como nacionales que vale la pena invertir su dinero en estas entidades. Por lo tanto es necesario que se tomen las siguientes recomendaciones: a) Crear planes de contingencia para evitar que los clientes caigan en mora y de esta manera prevenir que los índices de la rentabilidad disminuyan significativamente. b) Brindar asesoría a las personas que se les otorgan los prestamos para que ellos sepan como manejar sus finanzas personales. c) Fortalecer las leyes que se refieren al tema de Micro finanzas, con el fin de tener un respaldo si llegasen a ocurrir otros movimientos como el Movimiento “NO PAGO” que se genero en nuestro país. d) Realizar un análisis exhaustivo del perfil del prestatario y analizar el riesgo que este representa para la institución. 31 e) Medir constantemente el índice que representa la cartera en mora para llevar un mejor control del incremento de la misma. VIII. ANEXOS LISTA DE ACRÓNIMOS ACODEP Asociación de Consultores para el Desarrollo de la Pequeña y Mediana Empresa ADIM Asociación alternativa para el Desarrollo Integral de las Mujeres ASOMIF Asociación Nicaragüense de Instituciones de Micro Finanzas BANCENTRO Banco de Crédito Centroamericano, S.A. BDF Banco de Finanzas, S.A. BID Banco Interamericano de Desarrollo CAC Cooperativas de ahorro y crédito CEPAL Comisión económica para América Latina y el Caribe CEPRODEL Centro de Promoción del Desarrollo Local FAMA Financiera Fama, S.A. FDL Fondo de Desarrollo Local FINCA Fundación Internacional para la Asistencia Comunitaria FINDESA Financiera Nicaragüense de Desarrollo, S.A. FODEM Fondo de Desarrollo para la Mujer FUDEMI Fundación para el Desarrollo de la Microempresa FUNDEPYME Fundación de Desarrollo Empresarial de la Pequeña y Mediana Empresa 32 FUNDESER Fundación para el Desarrollo Socioeconómico Rural IMF Instituciones Micro financieras INIDE Instituto Nacional de Información de Desarrollo MIPYME Micro, pequeña y mediana empresa MYPE Micro y pequeña empresa ONG Organizaciones No Gubernamentales PRESTANIC Centro Nicaragüense para el Desarrollo Comunitario PROCREDIT Banco Procredit, S.A. REDCAMIF Red Centroamericana y del Caribe de Micro finanzas SIBOIF Superintendencia de Bancos y otras Entidades Financieras Tabla 1. Base de datos PERIODOS RENTABILIDAD PRESTAMO POR CLIENTE CARTERA EN MORA CARTERA TOTAL PROVISION FONDEO INTERES I Semestre 2002 12.59% 820.56 4.74% 3,412,456 128,710 2,570,398 17.00% II Semestre 2002 10.58% 1713.70 3.96% 3,787,956 124,623 2,949,200 17.00% I Semestre 2003 12.58% 1435.33 4.02% 3,787,956 166,730 2,826,171 17.00% II Semestre 2003 14.03% 577.61 3.71% 4,501,894 168,483 3,060,637 14.00% I Semestre 2004 17.64% 561.87 2.84% 4,969,967 208,732 3,534,229 13.00% II Semestre 2004 13.59% 527.33 2.86% 5,738,716 107,713 4,395,758 8.00% I Semestre 2005 8.73% 478.78 3.22% 6,841,822 222,380 5,199,815 10.00% II Semestre 2005 16.94% 481.46 3.72% 8,232,422 251,206 7,283,691 13.00% I Semestre 2006 21.13% 484.95 3.82% 9,626,266 346,794 8,594,686 19.00% II Semestre 2006 20.50% 511.57 5.66% 11,700,350 363,942 10,330,928 19.00% I Semestre 2007 20.57% 512.95 4.44% 13,610,162 574,359 12,200,703 22.00% II Semestre 2007 16.95% 548.22 3.28% 15,200,111 640,336 13,267,343 22.00% I Semestre 2008 2.79% 573.02 4.08% 16,394,556 572,420 13,583,691 22.00% II Semestre 2008 0.77% 587.71 6.51% 17,431,444 885,740 15,753,170 21.00% I Semestre 2009 -4.48% 569.76 11.96% 16,273,444 1,478,646 15,941,473 21.00% II Semestre 2009 -43.52% 579.42 16.96% 15,487,556 1,870,504 13,974,594 21.00% I Semestre 2010 -70.60% 567.83 22.18% 14,237,444 1,877,031 11,107,101 18.00% II Semestre 2010 -58.19% 560.00 17.60% 12,646,444 1,206,244 9,796,405 18.00% I Semestre 2011 60.49% 557.27 15.76% 11,935,667 1,198,485 9,718,090 16.00% II Semestre 2011 -10.76% 597.80 10.53% 11,989,000 1,046,120 8,312,485 15.00% Fuente: Elaboración propia en base a datos de ASOMIF *Todos los montos están dolarizados 33 Grafico 1. Fondeo Millones Fondeo 18 16 14 12 10 8 6 4 2 - Fuente: Elaboración propia en base a Indicadores de Desempeño de ASOMIF Grafico 2. Rentabilidad vs Cartera en mora Fondeo 34 Rentabilidad vs Cartera en mora 80.00% 60.00% Porcentaje 40.00% 20.00% Rentabilidad 0.00% Cartera en Mora -20.00% -40.00% -60.00% -80.00% Fuente: Elaboración propia en base a Indicadores de Desempeño de ASOMIF IX. CEPAL 2009 BIBLIOGRAFÍA “La industria micro financiera en Nicaragua: el rol de las instituciones de micro finanzas”. Santiago de chile, chile. Diciembre del 2009. Garson, J 1996 “Microfinance and Anti-Poverty Strategies. A donor perspective.” United Nations Development Program UNDP. New York Guilli, H, 1999 “Micro finanzas y Pobreza. ¿Son validas las ideas preconcebidas?” Banco Interamericano de Desarrollo. New York Gutiérrez, Begoña: 2003 “Microcrédito y desarrollo local”. Zaragoza, España 23 de Noviembre 2003, p. 121 REDCAMIF: 2008 “Estudio de la industria micro financiera en Centroamérica caso Nicaragua”. Managua, Nicaragua. Septiembre 2008. REDCAMIF 2011 “Informe de Benchmarking de las micro finanzas de Nicaragua 2011”. 35 Renaud, J ; Iglesias, M: 2008 “El impacto social de las micro finanzas”. Buenos Aires, Argentina 2008. Schreiner, M. 1999 “A cost-effectiveness analysis of the Grameen Bank of Bangladesh” Working paper #99. Center for social development. Washington Venero, H ; Yancari, J: 2003 “Clientes potenciales del microcrédito ¿Existe una demanda potencial en Huancayo?”. Perú. 31 de enero 2003 PROMIFIN/ COSUDE 2002 Inventario de micro financieras Caja de herramientas, “Mercado Financiero” Recuperado el 13 de Mayo del 2012 de http://www.infomipyme.com/Docs/GT/Offline/Empresarios/IRIS/mercadofinanciero. htm Articulo TV, “Que son micro finanzas y micro créditos” Recuperado el 13 de Mayo del 2012 de http://www.articulo.tv/?Que-son-microfinanzas-micro-creditos&id=99 El Nuevo Diario, “Microfinancieras nicas descritas como más transparentes” Recuperado el 23 de Mayo del 2012 de http://impreso.elnuevodiario.com.ni/2006/12/11/economia/36107 La Prensa, “Micro finanzas cerrarán año con saldos negativos” Recuperado el 3 de junio del 2012 de http://m.laprensa.com.ni/nacionales/10716 El Nuevo Diario, “No pago fue nocivo” Recuperado el 3 de Junio del 2012 de http://www.elnuevodiario.com.ni/nacionales/85142 36 Banco Interamericano de Desarrollo, “Nicaragua tan violentamente dulce” Recuperado el 6 de Junio del 2012 de http://www.iadb.org/micamericas/section/detail.cfm?id=8877&sectionID=mnger&la nguage=Spanish ASOMIF, “Acerca de ASOMIF” Recuperado el 6 de Junio del 2012 de http://www.asomif.org/index.php?option=com_content&view=article&id=27&Itemid =2 Development in practice, “ Micro créditos y micro finanzas: diferencias funcionales y conceptuales” Recuperado el 12 de Junio del 2012 de http://www.developmentinpractice.org/es/journals/microcr%C3%A9ditos-ymicrofinanzas-diferencias-funcionales-y-conceptuales