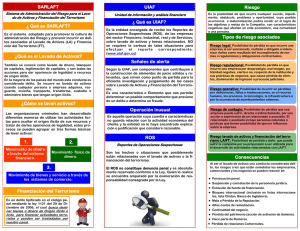

Manual del SARLAFT - Profesionales de Bolsa

Anuncio