Versión original

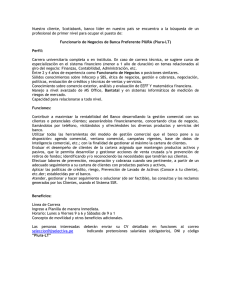

Anuncio