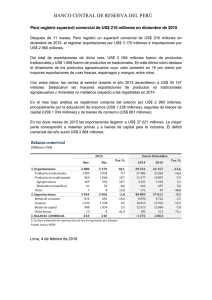

IV. Evolución reciente de la balanza comercial argentina. El

Anuncio