EL COSTE DE OPORTUNIDAD: SU CONCEPTO Y CÁLCULO:

Anuncio

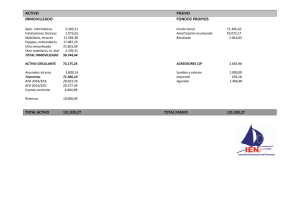

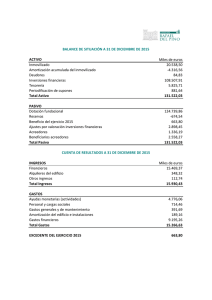

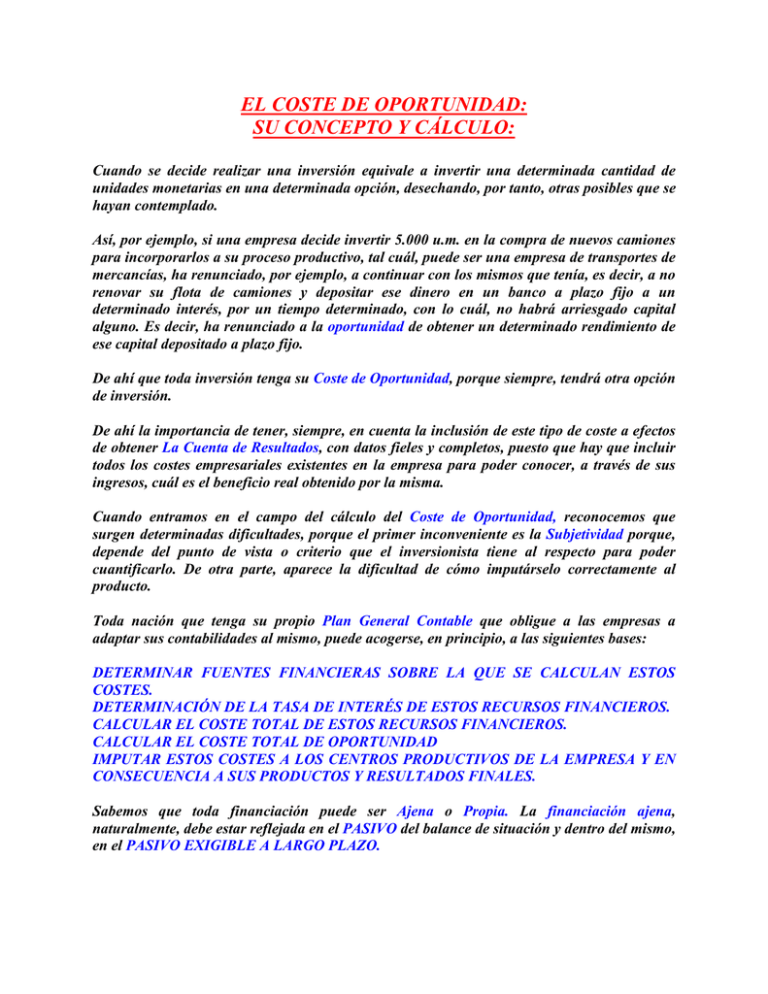

EL COSTE DE OPORTUNIDAD: SU CONCEPTO Y CÁLCULO: Cuando se decide realizar una inversión equivale a invertir una determinada cantidad de unidades monetarias en una determinada opción, desechando, por tanto, otras posibles que se hayan contemplado. Así, por ejemplo, si una empresa decide invertir 5.000 u.m. en la compra de nuevos camiones para incorporarlos a su proceso productivo, tal cuál, puede ser una empresa de transportes de mercancías, ha renunciado, por ejemplo, a continuar con los mismos que tenía, es decir, a no renovar su flota de camiones y depositar ese dinero en un banco a plazo fijo a un determinado interés, por un tiempo determinado, con lo cuál, no habrá arriesgado capital alguno. Es decir, ha renunciado a la oportunidad de obtener un determinado rendimiento de ese capital depositado a plazo fijo. De ahí que toda inversión tenga su Coste de Oportunidad, porque siempre, tendrá otra opción de inversión. De ahí la importancia de tener, siempre, en cuenta la inclusión de este tipo de coste a efectos de obtener La Cuenta de Resultados, con datos fieles y completos, puesto que hay que incluir todos los costes empresariales existentes en la empresa para poder conocer, a través de sus ingresos, cuál es el beneficio real obtenido por la misma. Cuando entramos en el campo del cálculo del Coste de Oportunidad, reconocemos que surgen determinadas dificultades, porque el primer inconveniente es la Subjetividad porque, depende del punto de vista o criterio que el inversionista tiene al respecto para poder cuantificarlo. De otra parte, aparece la dificultad de cómo imputárselo correctamente al producto. Toda nación que tenga su propio Plan General Contable que obligue a las empresas a adaptar sus contabilidades al mismo, puede acogerse, en principio, a las siguientes bases: DETERMINAR FUENTES FINANCIERAS SOBRE LA QUE SE CALCULAN ESTOS COSTES. DETERMINACIÓN DE LA TASA DE INTERÉS DE ESTOS RECURSOS FINANCIEROS. CALCULAR EL COSTE TOTAL DE ESTOS RECURSOS FINANCIEROS. CALCULAR EL COSTE TOTAL DE OPORTUNIDAD IMPUTAR ESTOS COSTES A LOS CENTROS PRODUCTIVOS DE LA EMPRESA Y EN CONSECUENCIA A SUS PRODUCTOS Y RESULTADOS FINALES. Sabemos que toda financiación puede ser Ajena o Propia. La financiación ajena, naturalmente, debe estar reflejada en el PASIVO del balance de situación y dentro del mismo, en el PASIVO EXIGIBLE A LARGO PLAZO. 2 La financiación propia, sale, naturalmente, del PASIVO del balance de situación y dentro del mismo, del PROPIO del mismo. Veamos un ejemplo práctico y simple que nos clarifique todo lo anterior. ACTIVO PASIVO Activo Circulante Activo Fijo 500 u.m. 1.000 u.m. TOTAL ACTIVO 1.500 u.m. Exigible a Corto Plazo Exigible a Largo Plazo Propio TOTAL PASIVO 300 u.m. 400 u.m 800 u.m. 1.500 u.m. Entendemos por Activo Circulante (Existencias, Deudores por conceptos varios, Inversiones Financieras Temporales, Tesorería....) y por Activo Fijo (Inmovilizado Material, Instalaciones Técnicas, Inmovilizado Financiero....). Con estos datos contables conocemos ya las fuentes financieras y su materialización. Como hemos dicho anteriormente, debemos tender a considerar como datos básicos el Pasivo Propio más el Exigible a Largo Plazo, ya que reflejan el valor total de las inversiones que la empresa tiene en esa fecha determinada. En nuestro caso, asciende a un total de 1.200 u.m.. No negamos la conveniencia de tener en cuenta el Exigible a Corto Plazo, puesto que a veces puede representar una cantidad económica importante. Hemos determinado las fuentes financieras a las que puede acudir la empresa para realizar sus inversiones. Podemos ahora definir qué tasa de interés debe aplicarse a las mismas. El PLAN GENERAL CONTABLE ESPAÑOL (P.G.C.E.),propone que esta tasa (c), sea la EXPRESIÓN DEL COSTE MEDIO PONDERADO DE TODOS LOS RECURSOS FINANCIEROS DE QUE SE DISPONE EN UN MOMENTO DETERMINADO. Tenemos que reconocer que existe diversidad de criterios de cómo poder calcularla correctamente, pero como siempre, se tiende a buscar una alternativa que sea sencilla de emplear y que podemos definirla como: MEDIA PONDERADA DE LA TASA DE COSTES DE LOS RECURSOS AJENOS A LARGO PLAZO Y LA DEL PROPIO. Son, por tanto, dos medias ponderadas diferentes que es necesario calcular. Así, por tanto, en la correspondiente al EXIGIBLE A LARGO PLAZO, se calcula la media ponderada de las tasas de costes de las distintas fuentes que la componen. Si del PASIVO, tenemos, por ejemplo, un EXIGIBLE A LARGO PLAZO (Pel), que asciende a 100 u.m. y que corresponde a un préstamo obtenido a largo plazo, a un interés del 9% anual y las restantes 300 u.m. de dicho PASIVO EXIGIBLE A LARGO PLAZO, presentado en el ejemplo anterior, corresponden a emisión de Obligaciones que la empresa emitió en su día y 3 por las que está pagando un interés anual del 5%, tendremos una tasa media ponderada anual de: 100 x 0,09 + 300 x 0,05 24 Ta = --------------------------------- = ------------ = 0,06 100 + 300 400 Este 6% medio anual puede tener una deducción fiscal, por ejemplo del 20%; por consiguiente: Tb = 0,06 ( 1 – 0,20) = 0,048. Es decir, quedaría en un 4,8% anual. Calculadas así estas medias ponderadas, podemos analizar la tasa de interés anual correspondiente a los recursos propios. Aquí, cada empresa puede tener un criterio diferente al respecto en el que influyen las posibilidades de inversiones alternativas que pueda realizar con los mismos. Supongamos, por ejemplo, que de las 800 u.m. que componen su PROPIO (Pp), puede optar por colocarlas en títulos de renta fija que le van a dar una rentabilidad anual del 5%. Es evidente que su Coste de Oportunidad, asciende al 5%, o sea, Tp = 0,05. Conocemos ya las respectivas tasas medias ponderadas anuales de los distintos recursos financieros de que dispone la empresa en ese momento determinado, vamos a calcular (c) como media ponderada de ambos: Tb x Pel + Pp c = -------------------------Ptl Siendo (Ptl) EL PASIVO TOTAL A LARGO PLAZO. Por consiguiente: 0,048 x 400 + 0,05 x 800 c = ------------------------------------ = 0,049 1.200 Pero hay que tener en cuenta que hay que aplicar (c) a los distintos factores que han participado en el proceso productivo de la empresa y que llamaremos Consumo de las Inversiones. Es necesario tener en cuenta que existen Factores Circulantes y Factores Fijos. Son Factores Circulantes aquellos que mantienen un comportamiento cíclico, es decir, que se renuevan a lo largo del año y por tanto requieren Inversiones a Corto Plazo (materias primas, materiales fungibles, mano de obra directa, suministros varios......). Los Factores Fijos son 4 aquellos que permanecen en la empresa por un periodo superior a un año, con lo cuál, exigen inversiones a largo plazo (naves industriales, terrenos, edificios, maquinaria.... en general Inmovilizado Material. Pero como (c), se calcula por el periodo de un año y aquí vemos que los factores oscilan en menos de un año, en un año o en más de un año, se hace necesario modificar el valor de esta tasa de interés, pues irá, realmente, en función de la duración de estos factores. Veamos el caso de los Factores Circulantes: Supongamos que para llevar a cabo un determinado proyecto de producción en la empresa, se necesitan 100 u.m. en concepto de costes pero, sin embargo, sólo es necesario mantener una inversión de 30 u.m. Es lógico pensar que hay que actualizar el valor de ( c ) a la inversión real requerida para desarrollarlo y al tiempo real de su duración de ejecución o vida del proyecto o vida del ciclo productivo del mismo. Calcularemos, por tanto, el PERIODO MEDIO DE DURACIÓN, es decir, EL TIEMPO MEDIO DE INVERSIÓN DE UN CAPITAL O DE VARIOS CAPITALES. Con ello, se busca conocer el Número de Rotaciones que estos factores sufren al año. Sea ( n ) este número de rotaciones. Se verificará que: Números de Días Anuales N = -------------------------------------Período Medio de Duración El Número de Días Anuales, lógicamente computa el total de días trabajados y no trabajados ya que el capital se mantiene invertido. Por tanto, se nos convierte en que para los Factores Circulantes, la verdadera Tasa de Coste es: c/n. Los Factores Fijos, requieren una inversión media superior a los costes de cada periodo. Así, por ejemplo, una determinada máquina puede requerir una inversión que ascienda a 5.000 u.m. y su Amortización Lineal Anual ascender a 1.000 u.m., porque su vida útil esté calculada en cinco años. Su rotación media anual será de 1/5. Pero si el Inmovilizado Material del que hablemos, tiene una vida media de m periodos, se verificará que: Inmovilizado Material M = -------------------------------Amortización Anual 5 Con ello, la rotación de un periodo determinado será 1/m y su correspondiente imputación será: C ------------ = [m] x [C] 1/ m El resultado final será: C C1 = -------- x K + [m] x [c] x [F] N Siendo F los costes de factores fijos. Realmente, la exposición realizada quizás haya sido demasiado desarrollada pero un ejemplo práctico nos lo aclara todo, seguidamente: Una empresa desea calcular el Coste de los Recursos Financieros correspondientes a un determinado periodo, para lo cuál, dispone de los siguientes datos: C = 0,15 (referido a 250 días) Número de Días comprendido en el Periodo: 250 días. Período de Maduración: 50 días. Valor Contable Inmovilizado Material: 1.000 u.m. Amortización del Período: 100 u.m. Costes Totales del Período: 800 u.m. Costes Correspondientes a Factores Circulantes: 600 u.m. Costes Correspondientes a Factores Fijos: 200 u.m. Tendremos que: n = 250/50 = 5 0,15 c = -------- = 0,03 5 1.000 m = -------- = 10 100 [c] x [m] = 0,15 x 10 = 1,5 Hemos tratado de exponer lo más claramente posible este tema que estimamos es muy importante de tener en cuenta en las contabilidades analíticas empresariales, tal y como hemos podido comprobar. 6 Tenemos previsto, si INFOTEC tiene la gentiliza de publicárnoslo un próximo artículo con un ejemplo práctico y sencillo de cómo se puede imputar a cada centro de la empresa dicho coste. ING. JUAN FRANCISCO SALAS ROMERO DIPLOMADO EN PLANIFICACIÓN Y ADMINISTRACIÓN DE EMPRESAS (UNIVERSIDAD POLITÉCNICA DE MADRID). jsalasr@telefonica.net.