descargar

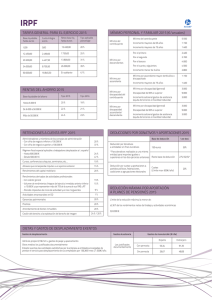

Anuncio

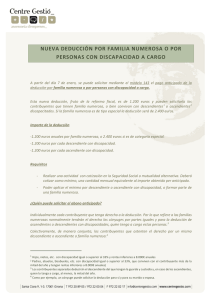

DEDUCCIONES POR FAMILIA DISCAPACIDAD A CARGO NUMEROSA O PERSONAS CON Departamento de publicaciones A través de esta Circular pretendemos informarle sobre las nuevas Deducciones en el IRPF por familia numerosa o personas con discapacidad a cargo, que entrarán en vigor el próximo 1.1.2015. Así pues, la reforma fiscal ha creado un nuevo artículo 60bis en la Ley del IRPF que permite elegir entre minorar las cantidades a ingresar en la declaración de renta correspondiente al ejercicio 2015 y siguientes, o bien solicitar su pago anticipado si se cumplen una serie de requisitos. Tal artículo se desarrolla de la siguiente forma: 1. Los contribuyentes que realicen una actividad por cuenta propia o ajena por la cual estén dados de alta en el régimen correspondiente a la Seguridad Social o mutualidad podrán minorar la cuota diferencial del impuesto en las siguientes deducciones: a) Por cada descendiente con discapacidad con derecho a la aplicación del mínimo por descendientes previsto en el artículo 58 de esta Ley, hasta 1.200€ anuales. En caso de tener descendientes con discapacidad se podrá aplicar el mínimo por descendientes previsto en el artículo 58 mencionado cuando, cualquiera que sea su edad, conviva con el contribuyente y no tenga rentas anuales, excluidas las exentas, superiores a 8.000€. Se asimilarán a los descendientes aquellas personas vinculadas al contribuyente por razón de tutela y acogimiento, en los términos previstos en la legislación civil aplicable. Entre otros casos, se considerará que conviven con el contribuyente los descendientes que, dependiendo del mismo, estén internados en centros especializados. En caso de separación o divorcio, el mínimo por descendientes corresponderá a quien, según la sentencia de separación o el convenio regulador aprobado judicialmente, tenga atribuida la guardia y custodia de los hijos. Procederá el prorrateo por partes iguales cuando la guardia y custodia sea compartida. b) Por cada ascendiente con discapacidad con derecho a la aplicación del mínimo por ascendientes previsto en el artículo 59 de esta Ley, hasta 1.200€ anuales. En caso de tener ascendientes con discapacidad se podrá aplicar el mínimo por ascendientes previsto en el artículo 59 mencionado cuando, cualquiera que sea su edad, conviva con el contribuyente y no tenga rentas anuales, excluidas las exentas, superiores a 8.000€. Entre otros casos, se considerará que conviven con el contribuyente los descendientes que, dependiendo del mismo, estén internados en centros especializados. No procederá aplicar el mínimo por ascendientes, y por tanto, tampoco se tendrá derecho a la deducción aquí tratada, si el ascendiente presenta declaración de renta con rentas superiores a 1.800€. Nº FGEN00023/2014 -1- 22 de Diciembre de 2014 c) Por ser un ascendiente, o un hermano huérfano de padre y madre, que forme parte de una familia numerosa conforme a la Ley 40/2003, de 18 de noviembre, de Protección a las Familias Numerosas, hasta 1.200€ anuales. En caso de familias numerosas de categoría especial, esta deducción se incrementará en un 100% (2.400€ anuales). A los efectos de esta ley, se entiende por familia numerosa la integrada por uno o dos ascendientes con tres o más hijos, sean o no comunes. Se equiparan a familia numerosa, a los efectos de esta ley, las familias constituidas por: Uno o dos ascendientes con dos hijos, sean o no comunes, siempre que al menos uno de éstos sea discapacitado o esté incapacitado para trabajar. Dos ascendientes, cuando ambos fueran discapacitados, o, al menos, uno de ellos tuviera grado de discapacidad igual o superior al 65%, o estuvieran incapacitados para trabajar, con dos hijos, sean o no comunes. El padre o la madre separados o divorciados, con tres o más hijos, sean o no comunes, aunque estén en distintas unidades familiares, siempre que se encuentren bajo su dependencia económica, aunque no vivan en el domicilio conyugal. En este supuesto, el progenitor que opte por solicitar el reconocimiento de la condición de familia numerosa, proponiendo a estos efectos que se tenga en cuenta hijos que no convivan con él, deberá presentar la resolución judicial en la que se declare su obligación de prestarles alimentos. En el caso de que no hubiera acuerdo de los padres sobre los hijos que deban considerarse en la unidad familiar, operará el criterio de convivencia. Dos o más hermanos huérfanos de padre y madre sometidos a tutela, acogimiento o guarda y custodia que convivan con el tutor, acogedor o guardador, pero no se hallen a sus expensas. Tres o más hermanos huérfanos de padre y madre, mayores de 18 años, o dos, si uno de ellos es discapacitado, que convivan y tengan una dependencia económica entre ellos. El padre o la madre con dos hijos, cuando haya fallecido el otro progenitor. A los efectos de esta Ley, se consideran ascendientes al padre, a la madre, o a ambos conjuntamente cuando exista vínculo conyugal y, en su caso, al cónyuge de uno de ellos. Se equipara a la condición de ascendiente la persona o personas que, a falta de los mencionados en el párrafo anterior, tuvieran a su cargo la tutela o Nº FGEN00023/2014 -2- 22 de Diciembre de 2014 acogimiento familiar permanente o preadoptivo de los hijos, siempre que éstos convivan con ella o ellas y a sus expensas. Tendrán la misma consideración que los hijos las personas sometidas a tutela o acogimiento familiar permanente o preadoptivo legalmente constituido. A los efectos de esta Ley, se entenderá por discapacitado aquel que tenga reconocido un grado de minusvalía igual o superior al 33%, y por incapacidad para trabajar aquella persona que tenga reducida su capacidad de trabajo en un grado equivalente al de la incapacidad permanente absoluta o gran invalidez. Categorías de familia numerosa: De categoría especial: las de cinco o más hijos y las de cuatro hijos de los cuales al menos tres procedan de parto, adopción o acogimiento permanente o pre adoptivo múltiples. General: las restantes unidades familiares que reúnan los requisitos expuestos anteriormente. No obstante, las unidades familiares con cuatro hijos se clasificarán en la categoría especial cuando sus ingresos anuales de las mismas, divididos por el número de miembros que las componen, no superen en cómputo anual el 75% del salario mínimo interprofesional vigente, incluidas las pagas extraordinarias. Cada hijo discapacitado o incapacitado para trabajar, en los términos definidos anteriormente, computará como dos para determinar la categoría en que se clasifica la unidad familiar de la que formen parte. Otras precisiones: Cuando dos o más contribuyentes tengan derecho a la aplicación de alguna de las anteriores deducciones respecto de un mismo descendiente, ascendiente, o familia numerosa, su importe se prorrateará entre ellos por partes iguales. No obstante se podrá ceder el derecho a la deducción a uno de ellos. Cuando se hubiera optado por la percepción anticipada de la deducción presentando una solicitud colectiva, se entenderá cedido el derecho a la deducción a favor del primer solicitante. En los restantes casos, se entenderá cedido el derecho a la deducción del favor del contribuyente que aplique la deducción en su declaración, debiendo constar esta circunstancia en la declaración de todos los contribuyentes que tuvieran derecho a la deducción, salvo que el cedente sea un no obligado a declarar, en cuyo caso tal cesión se efectuará mediante la presentación del modelo en el lugar, forma y plazo que determine el Ministerio de Hacienda y Administraciones Públicas. Las deducciones se calcularán de forma proporcional al número de meses en que se cumplan de forma simultánea los requisitos de realizar una actividad Nº FGEN00023/2014 -3- 22 de Diciembre de 2014 por cuenta propia o ajena y estar dado de alta en el régimen correspondiente a la Seguridad Social o mutualidad. Tendrán como límite para cada una de estas deducciones las cotizaciones y cuotas totales a la Seguridad Social y Mutualidades devengadas en cada período impositivo. No obstante, si tuviera derecho a la deducción prevista en la letra a) o b) respecto de varios descendientes o ascendientes con discapacidad, el citado límite se aplicará de forma independiente respecto de cada uno de ellos. A efectos de este límite no se tomarán en consideración las bonificaciones que pudieran corresponder en la Seguridad Social cotizada. En el caso de familias numerosas de categoría especial, el incremento de la deducción a que se refiere la letra c) no se tendrá en cuenta a efectos del citado límite. 2. Se podrá solicitar a la Agencia Estatal de Administración Tributaria el abono de las deducciones de forma anticipada. En estos casos no se minorará la cuota diferencial del impuesto. Se ha habilitado el modelo 143 para hacer esta solicitud de abono anticipado. Los requisitos para solicitar el abono anticipado son: Estar en posesión del título de familia numerosa o de la certificación oficial del grado de discapacidad del descendiente o ascendiente. Todos los solicitantes, así como los descendientes y ascendientes con discapacidad deben disponer de número de identificación fiscal (NIF) sin el que no se podrá presentar la solicitud. Los solicitantes deben realizar una actividad por cuenta propia o ajena por la que se esté dado de alta en el régimen correspondiente de la Seguridad Social o Mutualidad y cotizar durante los siguientes plazos mínimos: Trabajadores con contrato de trabajo a jornada completa, en alta durante al menos quince días de cada mes en el Régimen General o en los Regímenes especiales de la Minería del Carbón y de los Trabajadores del Mar. Trabajadores con contrato a tiempo parcial cuya jornada laboral sea, al menos, el 50% de la jornada ordinaria de la empresa, en cómputo mensual, y se encuentren en alta durante todo el mes en los regímenes citados en el párrafo anterior. En el caso de trabajadores por cuenta ajena en alta en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios incluidos en el Régimen Nº FGEN00023/2014 -4- 22 de Diciembre de 2014 General de la Seguridad Social cuando se hubiera optado por bases diarias de cotización, que realicen, al menos, diez jornadas reales en dicho período. Trabajadores incluidos en los restantes Regímenes Especiales de la Seguridad Social no citados en los párrafos anteriores o mutualistas de las respectivas mutualidades alternativas a la Seguridad Social que se encuentren en alta durante quince días en el mes. La forma y plazos para solicitar el abono anticipado son: Desde el 7 de enero de 2015: Por vía electrónica, presentando una solicitud del modelo 143 por CADA UNA de las deducciones a que tenga derecho. Por teléfono, en el número 901200345 aportando el importe de la casilla 415 de la declaración de IRPF del ejercicio 2013. Desde el 3 de febrero de 2015: Presentando en cualquier oficina de la Agencia Tributaria el formulario que debe cumplimentar e imprimir desde la página de Internet de la Agencia Tributaria. Una vez impreso lo deben firmar todos los solicitantes. *** Esperando que esta Circular sea de su utilidad, y recordándole que estamos a su disposición para aclarar cualquier duda que se le pueda suscitar, reciba un cordial saludo. MONFISCAL, DEPARTAMENTO DE PUBLICACIONES. Nº FGEN00023/2014 -5- 22 de Diciembre de 2014