Reporte Anual que se presenta de acuerdo con

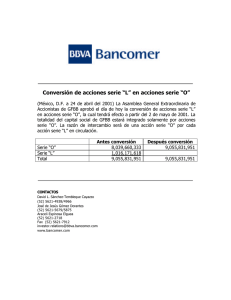

Anuncio