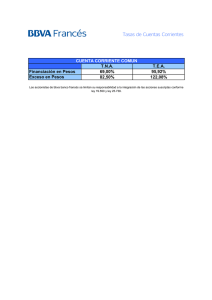

Situación España

Anuncio