Comisión F ederal de Impuestos Comisión F ederal de Impuestos

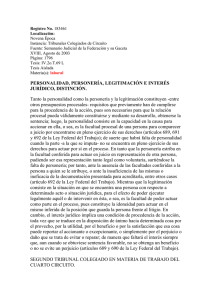

Anuncio

Buenos Aires, 9 de Septiembre de 1986 VISTO: el expediente nº 176/85 en el cual la PROVINCIA DE SAN JUAN impugna el gravamen sobre las importaciones para consumo establecido al respecto por el artículo 23 de la Ley nacional 23.101, y CONSIDERANDO: Que la recurrente funda su pedido en que el gravamen cuestionado no está comprendido dentro de los derechos de importación y exportación a que se refiere el artículo 4º de la Constitución Nacional, agregando que si bien dicho gravamen tiene un destino específico, al mismo no se excluye expresamente del régimen de coparticipación, según lo reglado por el artículo 7º de la Ley 20.221 (texto ordenado en 1979) y que, además, cuando no existan fondos comprometidos, éstos podrán ser transferidos a Rentas Generales, por disposición del Secretario de Comercio. Que corrido el respectivo traslado a la Nación, la misma opone contra el progreso de la acción las excepciones de defecto legal en el modo de proponer la demanda y la falta de legitimación para obrar en el actor y además falta de personería, agregando que la Ley 23.030 prorrogó la vigencia del régimen de la Ley 20.221 hasta el 31 de diciembre de 1984, sin que se hubiera producido una prórroga similar para el ejercicio 1985. Que la demandada sostiene que a las provincias les está vedada la materia aduanera en su totalidad, y en el caso impugnado, el hecho imponible del impuesto en cuestión coincide en todas sus partes con el Código Aduanero, el que en su artículo 635 define como que "grava la importación para consumo" y que eso es así cuando la mercadería se introduce al territorio aduanero por tiempo indeterminado (artículo 636) y que el artículo 761 legisla sobre los "tributos con afectación especial" y dentro de esa especie se encuentra el tributo impugnado. Que además sostiene la Nación, que el párrafo segundo del artículo 7º de la Ley 20.221, se refiere a los casos de impuestos directos o indirectos y no a los que quedan fuera del sistema, (aduaneros). Que la Asesoría Jurídica de la Comisión llamada a dictaminar al respecto, expresa que: 1. Cuestiones procesales: www.cfi.gov.ar Página 1 de 3 Comisión F ederal de Impuestos Res olución de Co mité Eje c uti v o Nº 49/ 198 6 b) Que con respecto a la excepción de defecto legal en el modo de promover la demanda (artículo 347, inciso 5º Código de Procedimientos C. y C.) y artículo 12 inciso 3º de la Ordenanza Procesal, en cuanto la presente demanda no se encontraría cumplimentada con la sola cita de disposiciones legales existentes en el escrito, considera que no obstante la brevedad de los fundamentos expuestos por la provincia, resultan suficientes para el progreso de la acción para lo cual, además, tiene en cuenta el impulso procesal de oficio que es característica de la instancia procedimental ante la Comisión Federal (artículo 2º de la Ordenanza Procesal y decisiones anteriores en el mismo sentido). c) Que en cuanto a la excepción de falta de personería en la demandante (artículo 347, inciso 2º Código de Procedimientos C. y C.) es de opinión que el Secretario de Hacienda tiene suficiente autoridad para actuar en nombre de su provincia. d) Que finalmente, y referido a la excepción de falta de legitimación para obrar (artículo 347, inciso 3º Código de Procedimientos C. y C.), no corresponde considerarla, teniendo en cuenta los alcances de la misma y los fundamentos esgrimidos por la demandada, que no se compadecen, o dicho de otra manera, la provincia como adherente al Convenio de la Ley 20.221 es parte procesal legítima para ejercer los derechos y obligaciones contenidas en el Convenio y los fundamentos esgrimidos por la demandada están referidos a la falta de personería, cuestión que ha sido tratada en el apartado precedente. Que por los fundamentos expuestos, opina dicha Asesoría que corresponde desestimar las cuestiones procesales interpuestas por la Nación. 2. Fondo de la cuestión. Ley 23.101. Que se tiene en cuenta que el hecho imponible de la Ley 23.101 es el de gravar "las importaciones realizadas bajo el régimen de destinación definitiva de importación para consumo" (artículo 23), resulta evidente que el tributo cuestionado recae sobre los actos de importación, esto es, sobre un gravamen comprendido entre los "derechos de importación y exportación" a que se refiere el artículo 4º de la Constitución Nacional. Estos derechos aduaneros han quedado al margen del Convenio (artículo 1º). No entran en su ámbito de imposición, que se ha reservado la Nación. Por ello, el impuesto de la ley impugnada no corresponde ser objeto de la distribución y coparticipación de la Ley 20.221. Por ello y de conformidad con lo dictaminado al respecto por la Asesoría Jurídica del organismo, como así también de las facultades conferidas a esta Comisión por la Ley www.cfi.gov.ar Página 2 de 3 Comisión F ederal de Impuestos a) Que con referencia a los hechos ocurridos durante la vigencia de la Ley 20.221, debe tenerse en cuenta que la Ley 23.030 prorrogó su vigencia hasta el 31 de diciembre de 1984. Y de conformidad a lo resuelto por la propia Comisión Federal, en su Resolución de Plenario del 28 de mayo de 1985, éste tiene competencia sobre los hechos ocurridos hasta dicha fecha y, hacia atrás, desde la puesta en vigor de la Ley impugna da 23.101, que entró en vigencia después del 10 de noviembre de 1984. El Comité Ejecutivo de la Comisión Federal de Impuestos RESUELVE: ARTICULO 1º: Desestimar la impugnación efectuada por la PROVINCIA DE SAN JUAN, contra el impuesto sobre las importaciones para consumo establecido al respecto por el artículo 23 de la Ley nacional 23.101. ARTICULO 2º: Notificar lo resuelto por la presente a la Provincia de San Juan y a la Secretaría de Hacienda de la Nación y, comuníquese a las demás jurisdicciones contratantes. Firmado: Cr. G. H. FERNANDEZ (Buenos Aires). www.cfi.gov.ar Página 3 de 3 Comisión F ederal de Impuestos 20.221 (texto ordenado en 1979) y sus modificatorias, y el artículo 1º de la Resolución de Plenario nº 20,