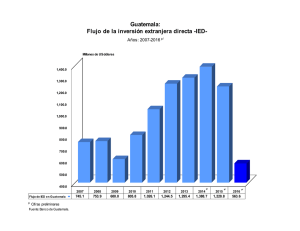

guatemala guatemala - Inversión colombiana en el exterior

Anuncio

GUÍA LEGAL GUATEMALA Principales aspectos legales para invertir en Guatemala. PROCOLOMBIA.CO GUÍA LEGAL GUATEMALA SOCIEDADES TIPOS DE SOCIEDADES ¿CÓMO CONSTITUIR UNA EMPRESA? 3 RÉGIMEN CAMBIARIO 11 RÉGIMEN TRIBUTARIO IMPUESTO SOBRE LA RENTA IMPUESTO AL VALOR AGREGADO-IVA IMPUESTO DE SOLIDARIDAD IMPUESTO ÚNICO SOBRE INMUEBLES IMPUESTO DE TIMBRES FISCALES Y PAPEL SELLADO 12 RÉGIMEN LABORAL CONTRATOS DE TRABAJO JORNADAS DE TRABAJO SALARIOS MÍNIMOS OTROS PAGOS DERIVADOS DE LA RELACIÓN LABORAL PAGOS DERIVADOS DE LA TERMINACIÓN DEL CONTRATO VACACIONES OBLIGACIÓN DE CONTRATAR GUATEMALTECOS 16 INCENTIVOS GENERALES A LA INVERSIÓN RÉGIMEN DE INVERSIÓN EXTRANJERA EN GUATEMALA BENEFICIOS A LOS INVERSIONISTAS COLOMBIANOS DERIVADOS DEL TLC COLOMBIA-GUATEMALA INCENTIVOS 19 FIRMAS DE ABOGADOS 22 SOCIEDADES 1 TIPOS DE SOCIEDADES En Guatemala existen los siguientes tipos de sociedades: colectiva, en comandita simple, en comandita por acciones, responsabilidad limitada y anónima1. De ellas, las más comunes son la sociedad de responsabilidad limitada y la sociedad anónima. También es posible instalarse a través de una sucursal de sociedad extranjera. A continuación se encuentran las principales características de cada uno de estos vehículos: Sociedad Anónima2 El capital social debe ser de mínimo Q 5.000 (aproximadamente USD 645.000)3. El capital está dividido y representado por acciones. El capital se divide en: • Capital autorizado: es la cantidad máxima que la sociedad puede emitir en acciones, puede estar total o parcialmente suscrito al constituirse la sociedad. • Capital suscrito: al suscribir acciones los socios deben pagar, por lo menos, el 25% de su valor nominal. • Capital pagado: el capital pagado inicial de la sociedad anónima debe ser, por lo menos, de Q 5.000 (aproximadamente USD 645.000). Los aportes pueden pagarse en efectivo o en especie. Si se realizan en efectivo, deben depositarse en un banco a nombre de la sociedad. 1. Fuente: http://guatemala.eregulations.org/menu/253; consultada el 18.02.14. 2. Fuente: http://minegocio.gt/public/sociedades.html; consultada el 18.02.14. 3. Tasa de cambio utilizada: 1 USD = 7,74550 Q. 3 En esta clase de sociedad, los socios responden de manera limitada al pago de las acciones que cada accionista ha suscrito. No es posible emitir acciones al portador. Todas las acciones deben ser nominativas4. En relación con la denominación o razón social, esta puede ser escogida libremente, agregando obligatoriamente la frase “Sociedad Anónima” que podrá abreviarse: S.A. Sociedades de Responsabilidad Limitada5 En las Sociedades de Responsabilidad Limitada no existe un capital mínimo para su constitución. El capital estará dividido en aportaciones que no podrán incorporarse a títulos de ninguna naturaleza ni denominarse acciones. El capital debe ser pagado en su totalidad al momento de constituir la sociedad. Los aportes de los socios pueden pagarse en efectivo o en especie. Las aportaciones en efectivo deberán depositarse en un banco a nombre de la sociedad. Las Sociedades de Responsabilidad Limitada no pueden tener más de 20 socios. La responsabilidad de los socios está limitada al monto de sus aportes. La razón social o denominación puede escogerse libremente, pero debe hacer referencia a la actividad social principal. Se debe agregar la palabra “Limitada” o la leyenda “y Compañía Limitada”, las que podrán abreviarse: Ltda. o Cía. Ltda., respectivamente. 4. Artículo 71 del Decreto N.º 55-2010, consultado en http://guatemala.eregulations.org; el 18.02.14. 5. Fuente: http://minegocio.gt/public/sociedades.html; consultada el 18.02.14. 4 Sucursal de Sociedad Extranjera Los inversionistas extranjeros que no deseen crear una compañía local, pueden operar con una Sucursal de Sociedad Extranjera en Guatemala. En este caso, la casa matriz en el extranjero responde por las obligaciones adquiridas por su sucursal. Es posible constituir la sucursal por tiempo definido (hasta por dos años) o indefinidamente, y su trámite de constitución es similar (ver “sucursales”). Para operar a través de una sucursal en Guatemala, la sociedad extranjera debe constituir una fianza por una cantidad no inferior a USD 50.000. En el caso de sucursales establecidas por tiempo definido, este monto podrá ser superior si así lo indica el Registro Mercantil6. ¿CÓMO CONSTITUIR UNA EMPRESA? Sociedad Todos los tipos de sociedades conllevan el mismo trámite de inscripción. El costo aproximado de constituir una sociedad en Guatemala es de USD 245 y el procedimiento tarda alrededor de 25 días7. En detalle, el procedimiento es el siguiente8: • Descargar y llenar en la página del Registro Mercantil (www.registromercantil.gob.gt) dos originales de la SOLICITUD DE INSCRIPCIÓN DE SOCIEDADES MERCANTILES ANTE LA SUPERINTENDENCIA DE ADMINISTRACIÓN TRIBUTARIA Y EL REGISTRO MERCANTIL–SATRM-02. e imprimirla. (La solicitud también puede descargarse e imprimirse para llenar la información a máquina). 6. Artículos 215 y 221 del Código de Comercio. http://guatemala.eregulations.org/menu/253; consultada el 19.02.14. 7. http://guatemala.eregulations.org/procedure/5/116?l=es; consultada el 19.02.14. 8. http://www.registromercantil.gob.gt/sociedadesMercantiles.asp; consultada el 19.02.14. 5 • Pagar en cualquier agencia del Banco de Desarrollo Rural, Sociedad Anónima, por la inscripción de la sociedad: »» Q Q »» Q »» Q »» Q 275 (USD 35) más el 6 por millar sobre el monto del capital autorizado. El monto máximo a pagar es de 25.000 (USD 3.227). 15 (USD 2) por edicto para publicación de la inscripción provisional de la sociedad. 75 (USD 9,6) por la inscripción del nombramiento del representante legal de la sociedad. 100 (USD 13) por la inscripción de la empresa mercantil de la sociedad. • Presentar en la Ventanilla Ágil Plus del Registro Mercantil los siguientes documentos: »» Dos originales de la solicitud SATRM-02 diligenciados y firmados por el solicitante. »» Recibos de pago de los honorarios por inscripción de la sociedad, edicto, nombramiento del representante legal y empresa de la sociedad. »» Testimonio original de la escritura pública de constitución de sociedad y un duplicado debidamente firmado, sellado y numerado por el notario. »» Acta original del nombramiento del representante legal nombrado en la escritura constitutiva de la sociedad y duplicado de la misma. »» Original y fotocopia simple del documento de identificación del representante legal (cédula de vecindad, DPI o pasaporte). »» Recibo de luz, agua o teléfono, en original y fotocopia simple (si el recibo está a nombre distinto del de la sociedad, presentar contrato de arrendamiento o factura de pago de renta o carta indicando que se dará en arrendamiento el inmueble a la sociedad). • El expediente es examinado y, si todo está correcto y conforme a la ley, se remite al Departamento de Sociedades que, previo a la inscripción provisional, remite el expediente a la Oficina de la Superintendencia de Administración Tributaria (SAT), ubicada en el Registro Mercantil para que asigne NIT a la sociedad. El expediente pasa de nuevo al Departamento de Sociedades que inscribe provisionalmente la sociedad y emite el edicto para su publicación una vez en el Diario Oficial, cuya entrega puede solicitarse en la Ventanilla Ágil Plus. 6 • Luego, es remitido al Departamento de Auxiliares de Comercio, para que inscriba el nombramiento del representante legal de la sociedad y, una vez hecha esta inscripción, el expediente regresa a la Ventanilla Ágil Plus para que se entregue al interesado: »» El nombramiento del representante legal con su razón de inscripción, de la constancia de inscripción de la sociedad en el Registro Tributario Unificado (RTU) y, si lo hubiera solicitado, también se le entregarán la resolución de habilitación de libros, la autorización de facturas y la acreditación de imprenta. • Ocho días hábiles después de la publicación del edicto, se debe presentar en la Ventanilla Ágil Plus del Registro Mercantil lo siguiente: »» Un memorial solicitando la inscripción definitiva de la sociedad. »» La página completa donde aparece la publicación del edicto de la inscripción provisional. »» El testimonio original de la escritura. • El Departamento de Sociedades inscribe definitivamente la sociedad y emite la patente, remitiendo el expediente al Departamento de Empresas Mercantiles, quien luego de inscribir la empresa de la sociedad y emitir la patente de comercio de empresa, lo remite nuevamente a la Ventanilla Ágil Plus en donde el interesado recoge: »» »» »» »» El testimonio de la escritura constitutiva de la sociedad, con su razón de inscripción. La patente de comercio de sociedad. El acta de nombramiento del representante legal con su razón de inscripción. La patente de comercio de la empresa de la sociedad. • Cuando se le entreguen en la Ventanilla Ágil Plus los documentos, el interesado debe revisar cuidadosamente cada uno de los documentos, verificando que los datos consignados en ellos sean los correctos: »» Adherir Q 200 (USD 25,8) de timbres fiscales en la Patente de Comercio de Sociedad. »» Adherir Q 50 (USD 6,4) de timbres fiscales en la Patente de Comercio de Empresa. »» Requerir en la Ventanilla Ágil Plus que le sellen los timbres adheridos en las patentes y el nombramiento del representante legal. 7 Sucursales El costo aproximado de la apertura de una sucursal de sociedad extranjera en Guatemala es de USD 500 y el procedimiento tarda alrededor de 40 días9. En detalle, los pasos de constitución de una sucursal por un plazo indefinido son los siguientes10: • Llenar debidamente el formulario de solicitud de inscripción de sociedad extranjera (el formulario tiene un costo de Q 2 (USD 0,25) y se adquiere en la sede del Registro Mercantil). • Solicitar una orden de pago y cancelar en el banco: »» Q 1.275 (USD 164,6) para inscripción de sociedad mercantil. »» Q 6 (USD 0,77) por cada millar de capital autorizado inicial de operaciones. »» Q 15 (USD 1,9) por edicto para publicación en el diario oficial. • Con la orden de pago ya cancelada, presentar expediente en las ventanillas del Registro Mercantil. El expediente debe contener: »» Memorial o escrito con la explicación de los datos generales y registrales de la casa matriz. »» Adjunto al memorial y formulario indicados en los numerales anteriores, deberán presentarse los siguientes documentos protocolizados ante Notario11: -- Documentos de constitución de acuerdo con las leyes del país en que se hubiere organizado. Copia certificada de su escritura constitutiva y de sus estatutos, si los tuviere, así como de cualquier modificación. -- Comprobar que la constitución de la sucursal ha sido adoptada por una resolución del órgano social competente. -- Constituir el capital asignado para sus operaciones y una fianza a favor de terceros por un mínimo de USD 50.000, así como obligarse expresamente a responder con los bienes que tenga en el exterior, por todos los actos y negocios que celebre en Guatemala. 9. http://guatemala.eregulations.org/procedure/10/7?l=es; consultada el 19 de febrero de 2014. 10. http://www.registromercantil.gob.gt/sociedadesMercantilesext.asp; consultada el 19.02.14. 11. Por favor tenga en cuenta que los documentos deben adicionalmente ser legalizados ante el Consulado de Guatemala en Colombia. 8 -- Someterse a la jurisdicción de los tribunales del país, así como a las leyes de Guatemala. -- Declaración de que, ni la sociedad ni sus representantes o empleados, podrán invocar derechos de extranjería, pues únicamente gozarán de los derechos y de los medios de ejercerlos que las leyes del país otorgan a los guatemaltecos. -- Declarar que antes de retirarse del país, llenará los requisitos legales. -- Presentar una copia certificada de su último balance general y estado de pérdidas y ganancias. -- Acompañar el mandato otorgado a favor de un abogado guatemalteco, presentando fotocopia legalizada del testimonio de la escritura de protocolización del mandato debidamente inscrito en el Archivo General de Protocolos y en el Registro Mercantil. • El expediente es calificado por el departamento de Asesoría Jurídica. Si todo está correcto y conforme a la ley, se ordena la inscripción provisional y la emisión del edicto para su publicación. Igualmente, se debe inscribir el nombramiento del representante legal de la sociedad. • El edicto debe ser publicado en el Diario Oficial. • Ocho días hábiles después de la publicación del edicto, se debe solicitar al Registro Mercantil la inscripción definitiva de la sociedad. • Luego de realizados todos los trámites, se puede pasar a recoger el expediente y adherir Q 200 (USD 25,8) de timbres fiscales en la Patente de Comercio de Sociedad. • Cuando la sociedad está inscrita definitivamente, debe hacerse el trámite para inscribir la empresa, propiedad de la sociedad. Los pasos de constitución de una sucursal por un término definido son los siguientes12: • Llenar el formulario de solicitud de inscripción de sociedad extranjera debidamente. Tal formulario tiene un costo de Q 2 (USD 0,25) y se adquiere en la sede del Registro Mercantil. • Solicitar una orden de pago y cancelarla en el banco. 12. http://www.registromercantil.gob.gt/sociedadesMercantilesext.asp; consultada el 19.02.14. 9 »» Q 1,275 (USD 164,6) para inscripción de sociedad mercantil. »» Q 6 (USD 0,77) por cada millar de capital autorizado inicial de operaciones. »» Q15 (USD 1,9) por edicto para publicación en el diario oficial. • Presentar expediente en el Registro Mercantil con la siguiente información: »» Memorial con la explicación de los datos generales y registrales de la casa matriz. »» Adjunto al memorial y formulario arriba indicados, deberán presentarse los siguientes documentos protocolizados ante Notario13: -- Documentos de constitución de acuerdo con las leyes del país en que se hubiere organizado. Copia certificada de su escritura constitutiva y de sus estatutos, si los tuviere, así como de cualquier modificación. -- Comprobar que la constitución de la sucursal ha sido adoptada por una resolución del órgano social competente. -- Acompañar el mandato otorgado a favor de abogado guatemalteco, presentando fotocopia legalizada del testimonio de la escritura de protocolización del mandato debidamente inscrito en el Archivo General de Protocolos y en el Registro Mercantil. -- La entidad extranjera estará obligada a presentar una fianza para garantizar el cumplimiento de sus obligaciones contraídas en Guatemala por un monto de USD 50.000 a favor del Estado de Guatemala. • El expediente es calificado por el departamento de Asesoría Jurídica. Si todo está correcto y conforme a la ley, se ordena la inscripción provisional y la emisión del edicto para su publicación. Igualmente, se debe inscribir el nombramiento del representante legal de la sociedad. • El edicto debe ser publicado en el Diario Oficial. • Ocho días hábiles después de la publicación del edicto, se debe solicitar al Registro Mercantil la inscripción definitiva de la sociedad. • Luego de realizados todos los trámites, se puede pasar a recoger el expediente y adherir Q 200 (USD 25,8) de timbres fiscales en la Patente de Comercio de Sociedad. 13. Por favor tenga en cuenta que los documentos deben adicionalmente ser legalizados ante el Consulado de Guatemala en Colombia. 10 RÉGIMEN CAMBIARIO Los inversionistas extranjeros tienen libre acceso a la compra y venta de divisas y a la libre convertibilidad de moneda en igualdad de condiciones con el inversionista nacional. En particular, los inversionistas extranjeros pueden libremente llevar a cabo las siguientes operaciones14: • Transferencias al exterior relacionadas con su capital invertido, o por disolución y liquidación o venta voluntaria de la inversión extranjera. • La remisión de cualquier utilidad o ganancia generada en el territorio nacional. • El pago y remisión de dividendos, deudas contraídas en el exterior y los intereses devengados por las mismas, regalías, rentas y asistencia técnica. • Pagos derivados de indemnización por concepto de expropiación. 14. Artículo 8 del Decreto 9-98 del Congreso. 11 RÉGIMEN TRIBUTARIO En la estructura tributaria de Guatemala, los principales impuestos son los siguientes: IMPUESTO SOBRE LA RENTA El impuesto sobre la renta se aplica a todas las rentas obtenidas por personas, entes o patrimonios, residentes o no, en alguna de las siguientes categorías15: • Rentas de actividades lucrativas: para todas las rentas obtenidas dentro del territorio nacional. Dentro de las actividades lucrativas se encuentran la producción, venta, comercialización y exportación de bienes en/desde Guatemala, así como la prestación o exportación de servicios en/desde Guatemala. • Rentas de trabajo: sobre la renta derivada de la retribución por relación laboral o de dependencia dentro o fuera del territorio de Guatemala. • Rentas de capital: rentas derivadas de capital o ganancias de capital en dinero o especie, de residentes o no. Las rentas derivadas de actividades lucrativas se gravan sobre la base de los ingresos netos o utilidades. La tarifa es de 28% para 2014 y a partir de 2015 la tarifa definitiva será de 25%16. Existe igualmente un Régimen Opcional Simplificado en el cual se paga 7% sobre los ingresos brutos (sin deducciones) y 5% en caso de tener una renta gravable mensual inferior a Q 30.000 (USD 3.873)17. 15. Decreto 10 de 2012, art. 2; consultado en http://guatemala.eregulations.org/media/10-2012.pdf el 24.02.14. 16. Decreto 10 de 2012, art. 36 y 172 transitorio; consultado en http://guatemala.eregulations.org/media/10-2012.pdf el 24.02.14. 17. Decreto 10 de 2012, art. 44; consultado en http://guatemala.eregulations.org/media/10-2012.pdf el 24.02.14. 12 IMPUESTO AL VALOR AGREGADO (IVA) El impuesto sobre las ventas en Guatemala se genera, entre otras, en las siguientes operaciones: • • • • • La venta o permuta de bienes muebles o de derechos reales constituidos sobre ellos. La prestación de servicios en el territorio nacional. Las importaciones. El arrendamiento de bienes muebles e inmuebles. La venta o permuta de bienes inmuebles. La tarifa general del impuesto es de 12%18. Se encuentran exentas de IVA, entre otras operaciones, las exportaciones de bienes y servicios, y los servicios prestados por los bancos e instituciones financieras19. Los exportadores tienen derecho a crédito fiscal por el IVA pagado sobre sus insumos. Lo mismo sucede con el IVA pagado en la adquisición, importación o construcción de activos fijos, cuando los mismos estén directamente vinculados al proceso de producción o comercialización de los bienes y servicios20. IMPUESTO DE SOLIDARIDAD Es el impuesto que deben pagar las personas individuales o jurídicas, los fondos fiduciarios, los contratos de participación, las sociedades irregulares, las sociedades de hecho, el encargo de confianza, las sucursales, las agencias o establecimientos permanentes o temporales de personas extranjeras que operen en el país, las copropiedades, las comunidades de bienes, los patrimonios hereditarios indivisos y de otras formas de organización empresarial que dispongan de patrimonio propio, realicen actividades mercantiles o agropecuarias en el territorio nacional y obtengan un margen bruto superior al 4% de sus ingresos brutos21. 18. Decreto 27 de 1992, art. 10; consultado en http://guatemala.eregulations.org/media/Ley%20IVA.pdf el 24.02.14. 19. Decreto 27 de 1992, art. 7; consultado en http://guatemala.eregulations.org/media/Ley%20IVA.pdf el 24.02.14. 20. Decreto 27 de 1992, art. 16; consultado en http://guatemala.eregulations.org/media/Ley%20IVA.pdf el 24.02.14. 21. Decreto 73 de 2008, art. 1; consultado en http://portal.sat.gob.gt/sitio/index.php/leyes/doc_details/1301-decreto-73-2008-ley-del-impuesto-de-solidaridad.html el 24.02.14. 13 El impuesto se aplica a una tasa del 1% sobre el mayor valor entre una cuarta parte del total de activos netos o una cuarta parte de los ingresos brutos22. Existen exenciones de este impuesto, entre otros, en los siguientes casos: • Los contribuyentes que inician sus actividades de negocios, durante los primeros cuatro trimestres de operación. • Las actividades comerciales y agrícolas cuando se encuentran exentas del pago de impuesto sobre la renta en virtud de los regímenes especiales establecidos en la Ley de Fomento y Desarrollo de la Actividad Exportadora y de Maquila y la Ley de Zonas Francas (ver sección sobre “incentivos”), durante la vigencia de la exención que disfrutan. IMPUESTO ÚNICO SOBRE INMUEBLES Este impuesto grava sobre el valor de los bienes inmuebles situados dentro del territorio guatemalteco. Se encuentran sujetos al mismo los propietarios o poseedores de bienes inmuebles23. Las tarifas aplicables son las siguientes, según el valor del bien24: • • • • De 0 a Q 2.000 (USD 258): exentas. Desde Q 2.001 (USD 258) a Q 20.000 (USD 2.582): 2 por mil al año. Desde Q 20.001 (USD 2.582) a Q 70.000 (USD 9.037): 6 por mil al año. Desde Q 70.000 (USD 9.037) en adelante: 9 por mil al año. 22. Decreto 73 de 2008, art. 7; consultado en http://portal.sat.gob.gt/sitio/index.php/leyes/doc_details/1301-decreto-73-2008-ley-del-impuesto-de-solidaridad.html el 24.02.14. 23. Decreto 15-98, arts. 1 y 8; consultado en http://guatemala.eregulations.org/media/decreto%20del%20congreso%2015-98.pdf el 24.02.14. 24. Decreto 15-98, art. 11; consultado en http://guatemala.eregulations.org/media/decreto%20del%20congreso%2015-98.pdf el 24.02.14. 14 IMPUESTO DE TIMBRES FISCALES Y PAPEL SELLADO Recae sobre los documentos que contengan los actos y contratos previstos en la ley, entre otros los siguientes: los contratos civiles y mercantiles, los documentos otorgados en el extranjero que hayan de surtir efectos en el país, los documentos públicos o privados cuya finalidad sea la comprobación del pago con bienes o sumas de dinero, los recibos, nóminas u otro documento que respalde el pago de dividendos o utilidades, tanto en efectivo como en especie25. Este impuesto debe pagarlo quien emita, suscriba u otorgue documentos que contengan actos o contratos, objeto del impuesto26. La tarifa del impuesto es del 3% aplicada al valor de los actos y contratos respectivos, según conste en el documento27. Existen también tarifas específicas para ciertos actos y contratos en un rango que va desde Q 0,50 (USD 0,06) a Q 1.000 (USD 129)28. La tarifa del Impuesto de Papel Sellado Especial para Protocolos es de Q 10 (USD 1,29) por cada hoja. 25. Decreto 37-92, art. 2. 26. Decreto 37-92, art. 3. 27. Decreto 37-92, art. 4. 28. Decreto 37-92, art. 5. 15 RÉGIMEN LABORAL29 CONTRATOS DE TRABAJO Es posible vincular trabajadores a plazo fijo, por obra determinada o por tiempo indefinido. Salvo que se pacte expresamente algo distinto, se entenderá que la duración es indefinida. En principio, el contrato debe hacerse por escrito en tres ejemplares. Uno de ellos debe hacerse llegar a la Dirección General de Trabajo o a la delegación administrativa más cercana dentro de los quince días posteriores a su celebración. JORNADAS DE TRABAJO • La jornada diurna (comprendida entre las 6:00 y las 18:00 horas del mismo día), no puede ser mayor de 8 horas diarias ni de 44 a la semana. • La jornada nocturna (comprendida entre las 18:00 horas de un día y las 6:00 horas del siguiente), no puede ser mayor de 6 horas diarias ni de 36 a la semana. • La jornada mixta (que abarca parte del día y parte de la noche, comprendiendo mayor número de horas de trabajo durante el día), no puede ser mayor de 7 horas diarias ni de 42 horas a la semana. Todo trabajo efectivamente realizado fuera de las jornadas ordinaras debe ser remunerado como mínimo con un 50% más del salario ordinario. 29. http://www.mintrabajo.gob.gt/index.php/leyes-conveniosyacuerdos/leyes-ordinarias.html; consultada el 24.02.14. 16 SALARIOS MÍNIMOS Se trata de la suma mínima que se debe pagar a una persona por el trabajo realizado dentro de un lapso determinado, bajo cualquier forma que sea calculado y no puede ser disminuido en la relación laboral. El salario mínimo se fija en enero de cada año por el Organismo Ejecutivo, previa consulta con las organizaciones de empleadores, de trabajadores y demás entidades representadas en la Comisión Nacional del Salario y en las Comisiones Paritarias de Salarios Mínimos, así como la Junta Monetaria y el Instituto Guatemalteco de Seguridad Social. Los salarios mínimos aplicables en 2014 son los siguientes30: Actividades Hora ordinaria Diario Mensual Bonificación incentivo Total No agrícola Q 9,38 (USD 1,2) Q 74,97 (USD 9,6) Q 2.280,34 (USD 294) Q 250 (USD 32,2) Q 2.530,34 (USD 326) Agrícola Q 9,38 (USD 1,2) Q 74,97 (USD 9,6) Q 2.280,34 (USD 294) Q 250 (USD 32,2) Q 2.530,34 (USD 326) Exportadora y de maquila Q 8,61 (USD 1,1) Q 68,91 (USD 8,8) Q 2.096,01 (USD 270) Q 250 (USD 32,2) Q 2.346,01 (USD 302) OTROS PAGOS DERIVADOS DE LA RELACIÓN LABORAL • Aguinaldo: en adición al salario, los empleadores deben pagar a los trabajadores, a título de aguinaldo, un sueldo o salario mensual por un año de servicios continuos o la parte proporcional correspondiente. El 50% debe pagarse en la primera quincena de diciembre y el otro 50% en la segunda quincena de enero del año siguiente. 30. http://www.mintrabajo.gob.gt/index.php/salariominimo.html; consultada el 24.02.2014. 17 • Bonificación anual (Bono 14): es una prestación laboral que todo empleador debe pagar a sus trabajadores adicional e independiente del aguinaldo, igual al 100% del salario o sueldo ordinario mensual del trabajador, siempre que hubiere laborado al servicio del empleador durante un año ininterrumpido y anterior a la fecha de pago. El Bono 14 debe pagarse durante la primera quincena del mes de julio de cada año. • Bonificación incentivo: la bonificación incentivo es de Q 250 (USD 32,2) que debe ser pagada junto al sueldo mensual devengado. • Seguridad social: los porcentajes que se deben pagar como contribuciones al Instituto Guatemalteco de Seguridad Social (IGSS) son los siguientes: por parte de los empleadores se contribuye con un 12,67%, de este porcentaje, el 10,67% es la contribución al IGSS, el 1% es la contribución al Instituto de Recreación de los Trabajadores (IRTRA) y el 1% es la contribución al Instituto Técnico de Capacitación (INTECAP). Los empleados, por su parte, pagan el 4,83% como contribución al IGSS31. PAGOS DERIVADOS DE LA TERMINACIÓN DEL CONTRATO Si el empleador despide injustificadamente, debe pagarle al empleado un mes de salario por cada año de servicios continuos, tomando como base el promedio de los salarios devengados por el trabajador durante los últimos seis meses laborados, y si los servicios no alcanzaran a un año, en forma proporcional al tiempo trabajado. VACACIONES Todo trabajador, sin excepción, tiene derecho a vacaciones pagadas después de cada año de trabajo continuo al servicio de un mismo empleador, cuya duración mínima es de 15 días hábiles. El importe de este salario debe cubrirse por anticipado. OBLIGACIÓN DE CONTRATAR GUATEMALTECOS Existe una obligación general para las empresas de emplear como mínimo un 90% de trabajadores guatemaltecos y pagar a estos, al menos, el 85% del total de la nómina de la empresa. Esta exigencia no se aplica a los gerentes, directores, administradores, superintendentes y jefes generales de las empresas. 31. http://www.negociosenguatemala.com/index.php?option=com_content&view=article&id=142&Itemid=150; consultada el 25.02.2014. 18 INCENTIVOS GENERALES A LA INVERSIÓN RÉGIMEN DE INVERSIÓN EXTRANJERA EN GUATEMALA32 Guatemala fomenta y promueve la inversión extranjera. Los inversionistas extranjeros gozan de las siguientes garantías: • No discriminación: los inversionistas gozan de los mismos derechos otorgados a los inversionistas guatemaltecos. Está prohibida cualquier forma de discriminación, con excepción de las limitaciones establecidas en la Constitución Política o en las leyes que regulen determinadas actividades económicas. • Participación: los inversionistas extranjeros pueden ejercer cualquier actividad económica lícita, en cualquier proporción en el capital social. Cualquier excepción a lo anterior, debe haberse establecido en leyes especiales. • Propiedad privada: los inversionistas extranjeros gozan del pleno derecho, uso, goce, disfrute y dominio de la propiedad sobre su inversión. El Estado solo puede expropiar por causa de utilidad colectiva, de manera no discriminatoria y mediante indemnización previa y efectiva, salvo las excepciones en cuanto a indemnización previa, previstas en la Constitución Política. • Libertad de comercio: se protege la importación y exportación de bienes y servicios y los necesarios para el adecuado desarrollo de las actividades de los inversionistas extranjeros. No pueden imponerse medidas que restrinjan o distorsionen el comercio. Igualmente, no es posible imponer requisitos de desempeño como condiciones para la instalación o el mantenimiento de una inversión extranjera (ej. transferir tecnología o generar determinado número de plazas de trabajo). Se exceptúa de lo anterior, lo previsto en leyes laborales sobre la obligatoriedad de contratación de empleados guatemaltecos. • Libre acceso a divisas: el inversionista extranjero goza de libre acceso a la compra y venta de moneda extranjera disponible y a la libre convertibilidad de la moneda. 32. Decreto 9-98 del Congreso; consultado en http://www.sice.oas.org/investment/NatLeg/GTM/GuaDc998_s.asp el 19.02.14. 19 • Prohibición de doble tributación interna: se prohíben los tributos confiscatorios y la doble tributación interna sobre la inversión extranjera. La doble tributación internacional está sujeta a los convenios internacionales suscritos por Guatemala al respecto. En el momento, Colombia no cuenta con un Convenio de Doble Tributación suscrito con Guatemala. BENEFICIOS A LOS INVERSIONISTAS COLOMBIANOS DERIVADOS DEL TLC COLOMBIA-GUATEMALA En virtud del TLC Colombia-Triángulo del Norte, Guatemala adquiere el compromiso internacional de garantizar los siguientes derechos a los inversionistas colombianos: (i) No discriminación frente a inversionistas nacionales. (ii) Concesión de las mejores condiciones ofrecidas a los inversionistas de otro país. (iii) Trato justo y equitativo, acceso a la justicia y seguridad. (iv) Reglas de compensación en caso de expropiación. (v) Libre transferencia de los capitales vinculados a la inversión. (vi) Posibilidad de llevar a arbitraje internacional las controversias originadas en el incumplimiento de alguna de estas garantías. INCENTIVOS33 Zonas Francas34 Las Zonas Francas son un área de terreno delimitada, sujeta a un régimen aduanero especial, en la que se pueden instalar empresas para producir o comercializar bienes para la exportación o reexportación, así como para la prestación de servicios vinculados con el comercio internacional. Los principales beneficios que obtienen las empresas que operan desde la Zona Franca son los siguientes: 33. http://guatemala.eregulations.org/menu/258; consultada el 21.02.14. 34. Ley de Zonas Francas; consultada en http://guatemala.eregulations.org/procedure/180/162?l=es el 21.02.14. 20 • L ­ a importación a Zona Franca de maquinaria, equipo, materias primas e insumos utilizados en la producción de bienes o en la prestación de servicios, no causan impuestos, derechos arancelarios u otros cargos. Lo mismo sucede con la mercancía destinada a ser comercializada por parte de los usuarios comerciales. • E ­ xoneración total del Impuesto sobre la Renta, sobre las rentas derivadas de la actividad en Zona Franca por un plazo de 12 años (5 años para empresas que solo comercializan). Las empresas domiciliadas en el exterior que operan en Guatemala no gozarán de esta exoneración si en su país de origen se otorga crédito fiscal por el Impuesto sobre la Renta que se pague en Guatemala. • Exoneración del Impuesto al Valor Agregado en las transferencias de mercancías que se realicen dentro y entre Zonas Francas. • Exoneración del Impuesto de Papel Sellado y Timbres Fiscales que recaiga sobre los documentos, por medio de los cuales se transfiera la propiedad de bienes inmuebles ubicados dentro de la Zona Franca. Las empresas podrán exportar al Territorio Aduanero Nacional hasta un máximo del 20% de su producción total, previa autorización de la Dirección de Política Industrial. Estas rentas no se benefician de la exención del impuesto sobre la renta. Fomento a la actividad exportadora y maquiladora35 Las empresas dedicadas a la fabricación de mercancías con destino a la exportación fuera del área centroamericana, pueden solicitar ser calificadas para acogerse a este incentivo que otorga como beneficios principales, la suspensión de IVA y los impuestos a la importación de materias primas, productos intermedios, semielaborados y maquinaria; así como una exención del impuesto sobre la renta por 10 años. 35. Decreto 29-89; consultado en http://guatemala.eregulations.org/procedure/180/162?l=es el 21.02.14. 21 FIRMAS DE ABOGADOS A continuación podrá encontrar una selección de algunas de las mejores firmas de abogados en Guatemala, con las cuales puede asesorarse en cuanto a los detalles para establecer su operación en dicho país: Arias & Muñoz Teléfono: +502 2382-7700 Dirección: Diagonal 6, 10-01, zona 10, Guatemala. Centro Gerencial Las Margaritas, torre II, oficina 402 B. Página web: www.ariaslaw.com Nassar Abogados Teléfono: +502 2428-4800 Dirección: 12 Calle 1-25, zona 10, Edificio Géminis 10, torre norte, oficina1203. Ciudad de Guatemala, Guatemala. Página web: www.bufetenassar.com LEXINCORP Teléfono: +502 2246-3000 Dirección: 9ª Avenida 14-78, zona 10, Guatemala. Página web: www.lexincorp.com Díaz-Durán y Asociados Teléfono: +502 2383-6000 Dirección: 15 Avenida 18-28, zona 13, Ciudad de Guatemala. Página web: www.diazduran.com Mayora & Mayora, S.C. Teléfono: +502 2223-6868 Dirección: 15 Calle 1-04, zona 10, Edificio Céntrica Plaza, tercer nivel, oficina 301, Guatemala. Página web: www.mayora-mayora.com Arenales & Skinner-Klée Abogados Teléfono: +502 2386-9300 / +502 2386-9393 Dirección: 13 Calle 2-60, zona 10, Edificio Topacio Azul, oficina 701, Guatemala. Página web: www.arenales.com.gt La información que contiene este documento es para orientación general y guía. Bajo ninguna circunstancia ProColombia o sus empleados se harán responsables por las decisiones o acciones que se tomen con base en la documentación provista. En particular, ProColombia no asume responsabilidad por la precisión o actualización de la información presentada. 22 PROCOLOMBIA.CO @procolombiaco