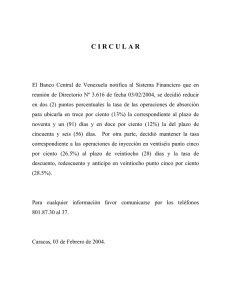

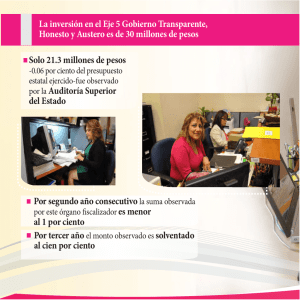

Document

Anuncio