derecho penal i

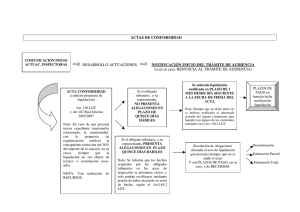

Anuncio

DERECHO FINANCIERO Y TRIBUTARIO I EXAMEN SEPTIEMBRE 2º PARCIAL-2015 1.- Cuando la notificación de un acto tributario se practica en el lugar señalado al efecto por el obligado tributario o por su representante, o en el domicilio fiscal de uno u otro, ¿quién puede hacerse cargo de la entrega, de no hallarse el obligado o su representante? El artículo 111 LGT, titulado “Personas legitimadas para recibir las notificaciones”, establece lo siguiente: “1. Cuando la notificación se practique en el lugar señalado al efecto por el obligado tributario o por su representante, o en el domicilio fiscal de uno u otro, de no hallarse presentes en el momento de la entrega, podrá hacerse cargo de la misma cualquier persona que se encuentre en dicho lugar o domicilio y haga constar su identidad, así como los empleados de la comunidad de vecinos o de propietarios donde radique el lugar señalado a efectos de notificaciones o el domicilio fiscal del obligado o su representante. 2. El rechazo de la notificación realizado por el interesado o su representante implicará que se tenga por efectuada la misma”. -x o x¿Qué más podemos decir? El régimen jurídico básico que regula las “notificaciones” en la LGT lo encontramos en los artículos 109 al 112. Se trata de 5 artículos que no ocupan más de una página, por lo que deberíamos estudiarnos esos 5 artículos concienzudamente para que en caso de que nos pregunten algo referente a “notificaciones” estemos seguros que vamos a ser capaces de contestar a la pregunta de forma correcta, breve y concisa. 2.- ¿Se permite al obligado tributario formular nuevas alegaciones ante el órgano competente para liquidar una vez notificada el acta? En caso de respuesta afirmativa, indique en qué casos sucede tal cosa. La respuesta es SÍ, en los casos de “Actas de disconformidad”. El artículo 157 LGT dispone: “1. Con carácter previo a la firma del acta de disconformidad se concederá trámite de audiencia al interesado para que alegue lo que convenga a su derecho. 2. Cuando el obligado tributario o su representante no suscriba el acta o manifieste su disconformidad con la propuesta de regularización que formule la inspección de los tributos, se hará constar expresamente esta circunstancia en el acta, a la que se acompañará un informe del actuario en el que se expongan los fundamentos de derecho en que se base la propuesta de regularización. 3. En el plazo de 15 días desde la fecha en que se haya extendido el acta o desde la notificación de la misma, el obligado tributario podrá formular alegaciones ante el órgano competente para liquidar. 4. Antes de dictar el acto de liquidación, el órgano competente podrá acordar la práctica de actuaciones complementarias en los términos que se fijen reglamentariamente. 5. Recibidas las alegaciones, el órgano competente dictará la liquidación que proceda, que será notificada al interesado”. -xox¿Qué más podemos decir? En los casos de “actas con acuerdo” y/o “actas de conformidad” NO tiene sentido que exista un plazo de alegaciones posterior a la notificación del acta, puesto que se supone que el obligado tributario está de acuerdo o presta su conformidad al contenido de la misma. 3.- Señale en qué casos de devenga el recargo ejecutivo. El art. 28 LGT, titulado “Recargos del período ejecutivo”, regula los 3 tipos de recargos que pueden incluirse dentro del período ejecutivo. Uno de esos recargos es el “recargo ejecutivo” objeto de esta pregunta. Concretamente, el art. 28.2 LGT preceptúa lo siguiente: “El recargo ejecutivo será del cinco por ciento y se aplicará cuando se satisfaga la totalidad de la deuda no ingresada en periodo voluntario antes de la notificación de la providencia de apremio”. -xox¿Qué más podemos decir? El resto del artículo 28 LGT establece lo siguiente: “1. Los recargos del período ejecutivo se devengan con el inicio de dicho período, de acuerdo con lo establecido en el artículo 161 de esta ley. Los recargos del período ejecutivo son de tres tipos: recargo ejecutivo, recargo de apremio reducido y recargo de apremio ordinario. Dichos recargos son incompatibles entre sí y se calculan sobre la totalidad de la deuda no ingresada en período voluntario. 2.- (…) 3. El recargo de apremio reducido será del 10 por ciento y se aplicará cuando se satisfaga la totalidad de la deuda no ingresada en periodo voluntario y el propio recargo antes de la finalización del plazo previsto en el apartado 5 del artículo 62 de esta ley para las deudas apremiadas. 4. El recargo de apremio ordinario será del 20 por ciento y será aplicable cuando no concurran las circunstancias a las que se refieren los apartados 2 y 3 de este artículo. 5. El recargo de apremio ordinario es compatible con los intereses de demora. Cuando resulte exigible el recargo ejecutivo o el recargo de apremio reducido no se exigirán los intereses de demora devengados desde el inicio del período ejecutivo. 6. No se devengarán los recargos del periodo ejecutivo en el caso de deudas de titularidad de otros Estados o de entidades internacionales o supranacionales cuya actuación recaudatoria se realice en el marco de la asistencia mutua, salvo que la normativa sobre dicha asistencia establezca otra cosa”. 4.- Se notifica una liquidación tributaria el día 1 de julio de 2015. Indique la fecha (día, mes y año) en que termina el plazo para realizar el pago en período voluntario. El artículo 62 LGT regula los plazos para el pago de deudas tributarias, y el art. 62.2 dispone concretamente lo siguiente: “Para el caso de DEUDAS TRIBUTARIAS RESULTANTES DE LIQUIDACIONES PRACTICADAS POR LA ADMINISTRACIÓN (no se incluyen las resultantes del período ejecutivo ni las providencias de apremio, que se regularan en el art. 62.5 LGT), el art. 62.2 LGT establece el período de pago voluntario en los siguientes plazos: a) Si la notificación de la liquidación se realiza entre los días 1 y 15 de cada mes, desde la fecha de recepción de la notificación hasta el día 20 del mes posterior o, si éste no fuera hábil, hasta el inmediato hábil siguiente. b) Si la notificación de la liquidación se realiza entre los días 16 y último de cada mes, desde la fecha de recepción de la notificación hasta el día 5 del segundo mes posterior o, si éste fuera hábil, hasta el inmediato hábil siguiente”. Por todo ello, en este supuesto de hecho, el plazo para realizar el pago en período voluntario finaliza el día 20 de agosto de 2015, y si éste no fuera hábil, el inmediato hábil siguiente. -xox- ¿Qué más podemos decir? Podemos desarrollar el art. 62 LGT, titulado “Plazos para el pago”, y de esta forma podremos contestar cualquier pregunta que se nos haga en relación a plazos para el pago, ya sea en período voluntario o ejecutivo: “1º.- El art. 62.1 LGT deja en manos de la normativa de cada tributo el establecimiento de los plazos para pagar las deudas tributarias resultantes de las autoliquidaciones. 2º (…). 3º.- El art. 62.3 LGT establece un período de pago voluntario para las llamadas “deudas de notificación colectiva y periódica” que no tengan establecido otro plazo en sus normas reguladoras: “…deberá efectuarse en el período comprendido entre el día 1/9 y el 20/11 o, si éste no fuera hábil, hasta le inmediato hábil siguiente”. 4º.- Según el propio art. 62.3 LGT, la Administración Tributaria podrá modificar el plazo señalado en el párrafo anterior siempre que dicho plazo no sea inferior a 2 meses. 5º.- El art. 62.5 LGT regula el plazo para el pago de la deuda tributaria cuando ya se ha iniciado el “período ejecutivo” y se ha notificado la “providencia de apremio” (como es el supuesto de hecho en el que nos encontramos), y lo hace en los siguientes términos: a) Si la notificación de la providencia se realiza entre los días 1 y 15 de cada mes, desde la fecha de recepción de la notificación hasta el día 20 de dicho mes o, si éste no fuera hábil, hasta el inmediato hábil siguiente. b) Si la notificación de la providencia se realiza entre los días 16 y último de cada mes, desde la fecha de recepción de la notificación hasta el día 5 del mes siguiente o, si éste no fuera hábil, hasta el inmediato hábil siguiente. 6º.- En relación al art. 62.6 LGT, podemos decir que regula los plazos para el pago de deudas de titularidad de otros Estados y entidades internacionales o supranacionales. 7º.- Los arts. 62.8 y 62.9 LGT tratan sobre la posibilidad de SUSPENDER EL INGRESO DE LA DEUDA, total o parcialmente, sin aportación de garantía, cumpliendo ciertos requisitos. 5.- ¿A qué órgano compete la resolución del procedimiento de declaración de lesividad en el ámbito estatal? El art. 218.4 LGT, en relación a la “Declaración de lesividad”, expone lo siguiente: “En el ámbito de la Administración General del Estado, la declaración de lesividad corresponderá al Ministro de Hacienda”. -xox- ¿Qué más podemos decir? El resto del art.218 LGT se expresa en los siguientes términos: “1. Fuera de los casos previstos en el artículo 217 y 220 de esta ley, la Administración tributaria no podrá anular en perjuicio de los interesados sus propios actos y resoluciones. La Administración tributaria podrá declarar lesivos para el interés público sus actos y resoluciones favorables a los interesados que incurran en cualquier infracción del ordenamiento jurídico, a fin de proceder a su posterior impugnación en vía contenciosoadministrativa. 2. La declaración de lesividad no podrá adoptarse una vez transcurridos cuatro años desde que se notificó el acto administrativo y exigirá la previa audiencia de cuantos aparezcan como interesados en el procedimiento. 3. Transcurrido el plazo de tres meses desde la iniciación del procedimiento sin que se hubiera declarado la lesividad se producirá la caducidad del mismo”. 6.- Un contribuyente ha decidido impugnar en la vía económico-administrativa una liquidación del Impuesto sobre Sociedades alegando exclusivamente la insuficiente motivación del acto. ¿Debe acompañar las alegaciones al escrito de interposición de la reclamación? Justifique la respuesta. El art. 246 LGT (Iniciación del procedimiento abreviado) dispone: “1. La reclamación se iniciará mediante escrito que deberá incluir el siguiente contenido: a) Identificación del reclamante y del acto o actuación contra el que se reclama, el domicilio para notificaciones y el tribunal ante el que se interpone. En los casos de reclamaciones relativas a retenciones, ingresos a cuenta, repercusiones, obligación de expedir y entregar factura o relaciones entre el sustituto y el contribuyente, el escrito deberá identificar también a la persona recurrida y su domicilio. b) Alegaciones que, en su caso, se formulen. Si el reclamante precisase del expediente para formular sus alegaciones, deberá comparecer ante el órgano que dictó el acto impugnado durante el plazo de interposición de la reclamación, para que se le ponga de manifiesto, lo que se hará constar en el expediente. Al escrito de interposición se adjuntará copia del acto que se impugna, así como las pruebas que se estimen pertinentes (…)”. Asimismo, el art. 245 LGT, titulado “ámbito de aplicación” en el procedimiento abreviado” articula lo siguiente: “1. Las reclamaciones económico-administrativas se tramitarán por el procedimiento previsto en esta sección cuando sean de cuantía inferior a la que se determine reglamentariamente. 2. Las reclamaciones económico-administrativas tramitadas por este procedimiento se resolverán en única instancia por los tribunales económico-administrativos. Para resolver, los tribunales económico-administrativos podrán actuar de forma unipersonal. 3. El procedimiento abreviado se regulará por lo dispuesto en esta sección, por las normas reglamentarias que se dicten en su desarrollo y, en defecto de norma expresa, por lo dispuesto en este capítulo (…)”. Por lo tanto, la respuesta concreta sería: en los casos en que la reclamación económicoadministrativa se tramite por el procedimiento abreviado según los artículos 245 y 246 LGT, sí serán necesarias las correspondientes alegaciones que, en su caso, se formulen. Pero, si entendemos que la “insuficiente motivación del acto” conculca el art. 24.2 CE (derecho a un proceso con todas las garantías), entonces estamos ante una NULIDAD DE PLENO DERECHO (art. 217.1.a) LGT) que no necesitaría de alegaciones puesto que el art. 217 LGT no establece tal obligación. -xox¿Qué más podemos decir? Según la jurisprudencia, la insuficiente motivación del acto administrativo-tributario NO es por sí sola motivo de NULIDAD, y sí más bien de anulabilidad, por lo que no debemos aplicar lo expuesto en el art. 217 LGT (Declaración de nulidad de pleno derecho). Pero por otro lado, la insuficiente motivación del acto conculca varios preceptos constitucionales, entre ellos el art. 24.2 CE (un proceso público con todas las garantías), que no debemos olvidar es un derecho susceptible de amparo constitucional, tal y como establece el art.217.1.a) LGT. Siendo así, no serían necesarias ningún tipo de alegaciones más que la propia solicitud de nulidad de pleno derecho del acto administrativo en cuestión. Motivación de los actos administrativos En las recientes SSTS de 20 de septiembre y 15 de noviembre de 2012 hemos recordado, en relación con la motivo de los actos administrativos que: "La exigencia de motivación de los actos administrativos constituye una constante de nuestro ordenamiento jurídico y así lo proclama el artículo 54 de la Ley 30/1992, de 26 de noviembre, de Régimen Jurídico de las Administraciones Públicas y del Procedimiento Administrativo Común (antes, artículo 43 de la Ley de Procedimiento Administrativo de 17 de julio de 1958), teniendo por finalidad la de que el interesado conozca los motivos que conducen a la resolución de la Administración, con el fin, en su caso, de poder rebatirlos en la forma procedimental regulada al efecto. Motivación que, a su vez, es consecuencia de los principios de seguridad jurídica y de interdicción de la arbitrariedad enunciados por el apartado 3 del artículo 9 Constitución Española (CE) y que también, desde otra perspectiva, puede considerarse como una exigencia constitucional impuesta no sólo por el artículo 24.2 CE, sino también por el artículo 103 (principio de legalidad en la actuación administrativa). Por su parte, la Carta de los Derechos Fundamentales de la Unión Europea, proclamada por el Consejo Europeo de Niza de 8/10 de diciembre de 2000 incluye dentro de su artículo 41, dedicado al "Derecho a una buena Administración", entre otros particulares, "la obligación que incumbe a la Administración de motivar sus decisiones". Tal precepto se integra hoy en el Tratado de la Unión Europea (Tratado de Lisboa), de 13 de diciembre de 2007, ratificado por Instrumento de 26 de diciembre de 2008, que en su artículo 6 señala que, en su artículo 6 dispone que "La Unión reconoce los derechos, libertades y principios enunciados en la Carta de los Derechos Fundamentales de la Unión Europea de 7 de diciembre de 2000, tal como fue adaptada el 12 de diciembre de 2007 en Estrasburgo, la cual tendrá el mismo valor jurídico que los Tratados". STS, Sala de lo Contencioso, Sección 5, 26-6-2013, Recurso 3161/2010. Ponente: Excmo. Sr. don Rafael Fernández Valverde El deber de motivación de los actos administrativos, que establece el artículo 54 de la LRJAPAC se enmarca en el deber de la Administración de servir con objetividad los intereses generales y de actuar con sometimiento pleno a la Ley y al Derecho que impone el artículo 103 de la Constitución. Y se traduce en la exigencia de que los actos administrativos contengan una referencia precisa y concreta de los hechos y de los fundamentos de derecho que para el órgano administrativo que dicta la resolución han sido relevantes, que permita conocer al administrado la razón fáctica y jurídica de la decisión administrativa, posibilitando su control por la tribunales de lo contenciosoadministrativo. El deber de la Administración de motivar sus decisiones es consecuencia de los principios de seguridad jurídica y de interdicción de las arbitrariedad de los poderes públicos que se garantizan en el artículo 9.3 de la Constitución; y puede considerarse como una exigencia constitucional que se deriva del artículo 103 al consagrar el principio de legalidad de la actuación administrativa, según se subraya en la sentencia de esta Sala de 30 de noviembre de 2004 (RC 3456/2002). El deber de motivación de las Administraciones Públicas debe enmarcarse en el derecho de los ciudadanos a una buena Administración, que es consustancial a las tradiciones constitucionales comunes a los Estados Miembros de la Unión Europea, que ha logrado su refrendo normativo como derecho fundamental en el artículo 41 de la Carta de los Derechos Fundamentales de la Unión Europea, proclamada por el Consejo de Niza de 8/10 de diciembre de 2000, al enunciar que este derecho incluye en particular la obligación que incumbe a la Administración de motivar sus decisiones, que se ha incorporado al Tratado por el que se establece una Constitución para Europa en su artículo II, 101.2 c)". STS, Sala de lo Contencioso, Sección 4, 14-5-2013, Recurso 4654/2010. Ponente: Excmo. Sr. don Santiago Martínez-Vares García STS, Sala de lo Contencioso, Sección 4, 13-3-2013, Recurso 1516/2009 Ponente: Excma. Sra. doña Celsa Picó Lorenzo