Memoria Anual - Bolsa de Valores de Lima

Anuncio

MEMORIA ANUAL 2014 COMPARTAMOS FINANCIERA UNA EMPRESA DE GENTERA LIDERES 1 2 CONTENIDO DECLARACIÓN DE RESPONSABILIDAD 4 DIRECTORIO 5 PLANA GERENCIAL 6 PERFIL DE LA EMPRESA 9 FILOSOFÍA EMPRESARIAL 19 ENTORNO ECONÓMICO Y SISTEMA FINANCIERO 22 RESULTADOS DE GESTIÓN 30 GESTIÓN INTEGRAL DE RIESGOS 45 GESTIÓN DE AUDITORÍA 49 GESTIÓN DE PERSONAS 51 APOYO A LA COMUNIDAD 53 PREVENCIÓN DE LAVADO DE ACTIVOS 57 HECHOS RELEVANTES 2014 59 TRAYECTORIA PROFESIONAL DIRECTORIO 62 TRAYECTORIA PROFESIONAL PLANA GERENCIAL 68 RED DE AGENCIAS 75 ANEXOS (ESTADOS FINANCIEROS AUDITADOS) 79 3 1 DECLARACIÓN DE RESPONSABILIDAD El presente documento contiene información veraz y suficiente Compartamos Financiera S.A. durante el año 2014. respecto al desarrollo del negocio de Sin perjuicio de la responsabilidad que compete al emisor, los firmantes se hacen responsables por su contenido conforme a los dispositivos legales aplicables. Arequipa, 30 de enero de 2015 4 2 DIRECTORIO Presidente de Directorio José Luis Tapia Casabonne Directores Alejandro Arturo Silva Arguello Oscar Ivan Mancillas Gabriele Gonzalo Manuel Ortiz de Zevallos Olaechea Frank Anthony Michell López de Romaña Carlos Labarthe Costas Juan José Gutiérrez Chapa María del Carmen Calcaneo Vizcarra Fernando Álvarez Toca 5 3 PLANA GERENCIAL 6 7 8 4 PERFIL DE LA EMPRESA 9 1. Denominación Compartamos Financiera S.A. (Antes Financiera Créditos Arequipa S.A.). 2. Dirección Sede Principal Calle Santa Martha Nº 112 Cercado – Arequipa. Teléfono: (051)-(054)-380606 Página Web: www.compartamos.com.pe Correo Electrónico: ofsantamartha@compartamos.com.pe 3. Fecha de Constitución Se constituyó en la ciudad de Arequipa mediante Escritura Pública del 5 de noviembre de 1997, otorgada ante el Notario Dr. Javier Rodríguez Velarde, bajo la denominación de “Edpyme Créditos de Alcance Regional Arequipa S.A.”. La sociedad se encuentra inscrita en la Partida Electrónica Nº 11002218 del Registro de Personas Jurídicas de la Oficina Registral de Arequipa. Mediante acuerdo adoptado por Junta General Extraordinaria de Accionistas de fecha 20 de setiembre de 2005, los accionistas aprobaron por unanimidad la conversión de la Sociedad de una EDPYME a una Empresa Financiera. Posteriormente, con fecha 18 de agosto de 2009, la Superintendencia de Banca, Seguros y AFP, mediante Resolución SBS Nº 11057-2009 otorgó la respectiva autorización de funcionamiento por conversión a Empresa Financiera. En Abril del 2013 la Superintendencia de Banca, Seguros y AFP autoriza mediante Resolución SBS B° 2253 2013 el cambio de denominación social de Financiera Crear a Compartamos Financiera, con lo cual el 22 Mayo de ese mismo año es lanzada oficialmente la Marca Compartamos Financiera S.A. en el mercado peruano. 10 4. Grupo Económico Gentera nace en 1990 como una Organización No Gubernamental (ONG Asociación Programa Compartamos, IAP). En el 2000 se convierte en una institución financiera regulada –SOFOL– llamada Financiera Compartamos, S.A. de C.V. SOFOL y ésta, en 2006, se transformó en Compartamos Banco. Grupo Compartamos es fundado en la ciudad de México en el año 2010 y sus acciones comenzaron a cotizarse en la Bolsa Mexicana de Valores S.A.B. de C.V. el 24 de diciembre de 2010 bajo la clave de cotización “COMPARC”. En el 2013 se da el cambio de denominación de Grupo Compartamos a Gentera. 11 Gentera es una compañía cuyo objetivo es promover, organizar y administrar nacionales e internacionales, con sujeción a sus políticas de inversión. todo tipo de compañías, Las compañías que integran Gentera son: Banco Compartamos (México): Con más de 23 años operando en el mercado mexicano, es el banco de microfinanzas más grande de América Latina, atiende a más de 2 millones de clientes con créditos para capital de trabajo y seguros. Compartamos Financiera (Perú): Institución Microfinanciera regulada, enfocada en atender a personas de la base de la pirámide en Perú. Cuenta con más de 15 años de experiencia. Compartamos S.A. (Guatemala): Institución financiera que ofrece microcréditos para capital de trabajo a la base de la pirámide en Guatemala. 12 Aterna (México-Guatemala): Es un intermediario entre los canales de distribución y el sector asegurador, diseñando y operando productos y servicios de microseguros adecuados a las necesidades de la base de la pirámide. Yastás (México): Es una red de comercios afiliados a través de los cuales se pueden llevar a cabo operaciones financieras, pagos de servicios y productos. Mediante tecnología de fácil acceso, genera valor a las personas que carecen o cuentas con una oferta limitada para efectuar este tipo de operaciones. Fundación Gentera: Desarrollo de modelos innovadores en salud y educación con un alto impacto social. 5. Capital Social El Capital Social íntegramente suscrito y pagado asciende a un valor de S/. 99 499 580, representado por 9 949 958 acciones comunes y nominativas con derecho a voto, con un valor nominal de S/. 10.00 cada una. 6. Estructura Accionaria Compartamos Financiera es una sociedad anónima, que al 31 de diciembre de 2014, cuenta con cinco accionistas, los cuales se precisan a continuación: Accionista Fecha de Ingreso País de Procedencia Número de Acciones Valor de Acciones Participación % Compartamos S.A.B. de C.V. 16/06/2011 México 8,377,861.00 S/. 83,778,607.00 84.20% Anthony Michell Stafford 05/11/1997 Perú 524,084.00 S/. 5,240,836.00 5.27% José Luis Tapia Casabonne 31/07/2001 Perú 524,086.00 S/. 5,240,861.00 5.27% Mariano Mora Seco de Herrera 31/07/2001 España 444,329.00 S/. 4,443,292.00 4.46% S/. 795,984.00 0.80% S/. 99,499,580.00 100.00% Ralph Michael Guerra Pérez TOTAL 26/10/2006 Perú 79,598.00 9,949,958 13 Número de Accionistas Participación (%) Menor al 1% 1 0.80% Entre 1% y 5% 1 4.46% Entre 5% y 10% 2 10.54% Mayor al 10% 1 84.20% TOTAL 5 100.00% 7. Cotizaciones en Bolsa Las acciones comunes emitidas por Compartamos Financiera no han registrado negociación en Rueda de Bolsa durante el 2014. 8. Clasificaciones de Riesgo Compartamos Financiera ha obtenido en el año 2014 las siguientes calificaciones: Apoyo & Asociados – Fitch Ratings: - B con una perspectiva estable. Class & Asociados: - B con una perspectiva positiva. Microrate: - α- con una perspectiva estable. - Tres Estrellas en la calificación social. 14 9. Descripción de Operaciones y Desarrollo Objeto Social Empresa Financiera Actividad Económica Principal (CIIU) 65994 - Otros Tipos de Intermediación Financiera Plazo de Duración Indefinido Evolución de Operaciones - Reseña Histórica de Compartamos Financiera Luego de 7 años de exitosa labor a favor de la microempresa, la ONG Hábitat Arequipa Siglo XXI constituyó la institución financiera Crear, el 5 de Noviembre de 1997 en la ciudad de Arequipa, bajo la denominación “Edpyme Créditos de Alcance Regional Arequipa S.A.”. Posteriormente en Junta General de Accionistas de fecha 23 de julio de 1998, se acordó cambiar la denominación de la sociedad por “Edpyme Créditos Arequipa S.A.”. Mediante Resolución SBS Nº 342-98 de fecha 3 de abril de 1998 la Superintendencia de Banca, Seguros y AFP autorizó el funcionamiento de la sociedad, iniciando sus operaciones el 13 de abril del mismo año, estableciendo como sede principal de actividades, la ciudad de Arequipa. El año 2001 se ampliaron las operaciones a la ciudad de Lima, constituyéndose en la primera entidad micro-financiera de provincias en alcanzar tal objetivo. En el mes de septiembre del año 2005, mediante acuerdo adoptado en Junta General Extraordinaria de Accionistas, se aprobó por unanimidad la conversión de la sociedad a una Empresa Financiera, proyecto 15 que consideró la inclusión como accionistas a las instituciones internacionales BID-FOMIN, CAF y Fondo ASN-Novib administrado por Triple Jump. Con fecha 23 de agosto de 2007 y luego de haberse concluido la primera etapa del proceso de conversión de EDPYME a Empresa Financiera, la Superintendencia de Banca, Seguros y AFP, concedió la Autorización de Organización de “Financiera Créditos Arequipa S.A.” mediante la Resolución SBS Nº 1173-2007. Posteriormente el 18 de agosto de 2009, recibió la respectiva autorización de funcionamiento por conversión a Empresa Financiera, en mérito de la Resolución SBS Nº 11057-2009 de la Superintendencia de Banca, Seguros y AFP. Finalmente en el mes de septiembre de 2010, el indicado ente supervisor autorizó la captación de depósitos del público mediante Oficio Nº 39790-2010SBS. El 16 de junio de 2011, Compartamos S.A.B de C.V., concretó la compra del 82.7% del accionariado de Financiera Crear, a través de la Bolsa de Valores de Lima. En Junio del 2012, el Sr. Ralph Michael Guerra Perez asume la Gerencia General de Compartamos Financiera en reemplazo del Sr. Javier Ernesto Valencia Nuñez. El 22 de mayo del 2013 se da el cambio de marca, a través del cual, Financiera Crear pasa a ser Compartamos Financiera. El FSD (Fondo Seguro de Depósito) mediante oficio Nº 634-2013, nos indica que los depósitos de Compartamos Financiera ya se encuentran respaldados por dicha institución. Mediante resolución SBS Nº 114-2014, se nos autoriza operar con cajeros corresponsales. 16 10. Gobierno Corporativo Compartamos Financiera considera prioritaria la implementación de buenas prácticas para asegurar un buen nivel de Gobierno Corporativo. Actualmente nuestro Directorio se encuentra conformado por 9 miembros titulares. Adicionalmente, el Directorio ha conformado los siguientes Comités para su gestión: Auditoría. Riesgos. Finanzas y Buen Gobierno Corporativo. Comercial. A través de los Comités, el Directorio da seguimiento al cumplimiento de los objetivos estratégicos de Compartamos Financiera. Aprovechamos también la experiencia y conocimiento que Grupo Gentera, como nuestro accionista principal, aporta en esta materia, hemos iniciado un proceso de alineación y mejora en las prácticas de Buen Gobierno Corporativo con el objetivo de mejorar y fortalecer la administración de Compartamos Financiera. 17 11. Cobertura Geográfica Compartamos Financiera culminó el año 2014 con 56 agencias ubicadas en los departamentos de Ancash, Arequipa, Cusco, Ica, Junín, La Libertad, Lambayeque, Lima, Moquegua, Puno, Piura, Tacna, Tumbes. Mapa de Ubicación de Agencias Diciembre 2014 Con el objetivo de consolidarse a nivel nacional, Compartamos Financiera viene emprendiendo un proceso de expansión con la apertura de nuevas agencias en mercados aún no explorados por la empresa. Es por esta razón que durante el 2014 se logró la apertura de 14 nuevas agencias: Huancayo (Huancayo) Huancayo II (Huancayo) Moquegua (Moquegua) Tumbes (Tumbes) Chiclayo (Lambayeque) Piura (Piura) Sullana (Piura) Arequipa – Porongoche (Arequipa) Arequipa- Hunter (Arequipa) Lima- San Felipe (Lima) Lima- Puente Piedra II (Lima) Lima- Cañete (Lima) Chimbote II (Ancash) Juliaca (Puno) REGION NORTE TOTAL 6 CENTRO 26 SUR 24 56 18 FILOSOFÍA EMPRESARIAL 19 1. Propósito Nuestro Propósito es nuestra razón de ser: erradicar la exclusión financiera a través de la inclusión financiera de la base de la pirámide en América, aspiramos a generar tres tipos de valor para las personas: Valor Social Creciendo para ofrecer oportunidades de inclusión al mayor número de personas en el menor tiempo posible y compartiendo los beneficios con las comunidades donde trabajamos. Valor Económico Construyendo modelos comerciales innovadores, eficientes y rentables, de los que todos se puedan beneficiar. Valor Humano Confiando en toda persona, en su disposición para crecer y autorrealizarse, para ser mejores y con educación financiera utilizar los servicios financieros en su beneficio. 2. Visión Ser el líder en microfinanzas en Perú, ofreciendo servicios de ahorro, crédito, seguros y servicios de pago. 20 3. Valores Institucionales Nuestra mística es la vivencia de nuestros 6 valores: Persona Buscando ser mejores y poniendo a la persona en el centro. Fomentamos el desarrollo integral de acuerdo al modelo FISEP. Servicio Dándonos a los demás porque nos interesa su bien. Responsabilidad Cumpliendo nuestra palabra y asumiendo las consecuencias de nuestras acciones. Pasión Amando todo lo que hacemos, generando líderes inspiradores. Trabajo en equipo Colaborando con los demás, para lograr más. Rentabilidad Haciendo más con menos, siendo productivos y eficientes para servir mejor. 21 ENTORNO ECONÓMICO Y SISTEMA FINANCIERO 22 1. Economía Peruana en el 2014 En el 3er Trimestre 2014, el crecimiento de PBI mantuvo un leve crecimiento después de la caída en el 2do Trimestre, llegando en Setiembre a 2.70% el mayor indicador desde Abril 2014, mes en que empezó a desacelerar la economía. Los sectores que mejoraron al 3er Trimestre 2014 son el sector Agropecuario, que al cierre del 3er Trimestre logra un crecimiento de 2.50% y se espera que al cierre 2014 mantenga un crecimiento superior a los 3.00%, por otra parte el sector Minería e Hidrocarburos mejoró levemente después de la caída en el 2do Trimestre, el Fuente: BCRP / Elaboración: Propia *Proyección Sector Electricidad y Agua decreció en 1.20% entre el cierre del 1er Trimestre al cierre del 3er Trimestre, el Sector construcción no logra mejorar y sigue en baja (-1.2% 3er Tri.) al igual que los sectores de Comercio y Servicios que pasaron de 5.20% y 5.80% al cierre del 1er Trimestre a un crecimiento de 4.00% y 4.02% al cierre del 3er trimestre respectivamente. Según lo proyectado por el Banco Central de Reserva del Perú, después del bajo crecimiento en Noviembre 20141 que registro un crecimiento de 0.31%, pronostica que para el cierre de Diciembre 2014 este mejore de la mano de un leve crecimiento del Sector Construcción. Así mismo, el BCRP estima que para el Fuente: BCRP / Elaboración: Propia *Proyección 1 Información no oficial en la Página de BCRP, estimación del gerente de Estudios Económicos del Banco Central de Reserva (BCR), Adrián Armas. 23 cierre del año 2014 la economía peruana crezca en 3.10%, otros especialistas sugieren que el PBI cerrará en 2.50%2 o 2.60%3, la causal es que en Diciembre solo se alcanzó un crecimiento estimado de 2.00%. Para repuntar la Economía Peruana el MEF 4 está aplicando estrategias como, la baja de impuestos (Impuesto a la Renta), mantener la Inflación por debajo del 3.00% y acercarse al 2.00% (proyección 2014 – 2016), mejorar en la políticas monetarias para sostener la depreciación de la moneda nacional, mantener la tasa de interés de referencia en 3.50% que el presente año tuvo caídas y mejorar la política en el desarrollo del comercio internacional. 2. Economía Mundial en el 2014 Crecimiento del PBI (%) Mundial 2012-2015 3.80% 3.30% 3.20% 2.90% 2012 2013 2014 2015 El FMI5 estimó que al cierre de 2014 la economía global logre crecer en 3.30% y un crecimiento de 3.80% al 2015, por otra parte la ONU 6 estimo que al cierre del 2014 el crecimiento del PBI sólo sería de 2.60%, para el 2015 solo se crecería en 3.10% y 3.30% para el 2016; esta estimación se debe a la crisis generalizada del mercado de los metales, el decrecimiento de la economía China, el arrastre de los problemas en la Unión Europea, creciente sobreoferta del petróleo y la caída de las bolsas internacionales7; los países de America Latina con problemas generalizados son Venezuela y Argentina. El FMI prevee que la recuperación de la economía mundial estará guiada en función a la recuperación del mercado de China y Japón, después de la crisis del 2009 se espera que EEUU asuma el liderazgo de la economía mundial el 2015. Fuente: BCRP / Elaboración: Propia *Proyección 2 3 4 5 6 7 César Peñaranda, director ejecutivo del IEDEP. BBVA Research Ministerio de Economía del Perú Fondo Monetario Internacional Organización de las Naciones Unidas “Octubre Negro” mes en que las bolsas de S&P 500, Dow Jones, Tokio y FTSE 100 cerraron a la baja. 24 Sistema Financiero A Diciembre del 2014 el sistema financiero peruano estaba compuesto por 17 empresas de banca múltiple, 12 empresas financieras, 12 Cajas Municipales, 10 Cajas Rurales de Ahorro y Crédito, 11 entidades de Desarrollo a la Pequeña y Microempresa (EDPYME), 2 empresas de arrendamiento financiero, Banco de la Nación y del Banco Agropecuario. Fuente: SBS / Elaboración: Propia 25 La composición de las colocaciones de créditos directos a noviembre del 2014, la Banca Múltiple posee el 83.80% (S/. 188,825 millones), disminuyendo en 1.42% en relación a diciembre 2013. Muy por debajo de estas cifras se encuentran las entidades financieras con un 4.94% (4.89% a diciembre 2013) S/ 11,137 millones del total de colocaciones y las entidades microfinancieras no bancarias (Cajas Municipales, Cajas Rurales y EDPYMES) con el 6.56% (7.82% a diciembre 2013) con S/. 16,232 millones del total colocaciones. Por otro lado las instituciones pertenecientes al estado peruano generaron un 3.84% con S/ 8,659 millones del total de colocaciones del sistema financiero. Estructura De Depósitos del Sistema Financiero Noviembre 2014 80.32% ENTIDADES BANCARIAS BANCO DE LA NACIÓN 0.18% 0.75% 2.69% CMACs ENTIDADES FINANCIERAS CRACs 6.07% 9.99% EDPYMEs Fuente: SBS / Elaboración: Propia Estructura De Créditos del Sistema Financiero Noviembre 2014 83.80% ENTIDADES BANCARIAS CMACs ENTIDADES FINANCIERAS BANCO DE LA NACIÓN CRACs 0.21% 0.57% 0.57% 0.71% 3.27% 4.94% AGROBANCO EDPYMEs 5.92% ENTIDADES DE ARRENDAMIENTO FINAN. Fuente: SBS / Elaboración: Propia Al cierre del noviembre 2014, el total de depósitos del sistema financiero fue de S/. 217,660 millones increntandose en S/. 5,555 millones en relación a diciembre 2013. En la estructura de los depósitos, la Banca Múltiple posee un 80.32% (80.30% a diciembre 2013), al captar un total de S/.174,814 millones, las Cajas Municipales poseen un total de S/.13,221 millones (6.07%); mientras que las Cajas Rurales y entidades financieras captaron S/.1,638 millones (0.75%) y S/. 5.850 millones (2.69%) respectivamente. El Banco de la Nación logró captar un total de S/. 21,749 millones, lo que representa el 9.99%% del total de los depósitos del sistema financiero. 26 3. Sector Microfinanciero El 2014 fue un periodo crítico para el sistema microfinanciero, esto se origina por el bajo crecimiento del país, que presentó una fuerte caída en el PBI a partir del segundo semestre y por el incremento en la tasa de morosidad, indicador que mide la capacidad de pago frente a las obligaciones, por ende las colocaciones disminuyeron progresivamente, puesto que, las entidades microfinancieras empezaron a tener mayor control en las colocaciones para mitigar el alto riesgo de incobrabilidad y no deteriorar sus carteras de crédito. Al cierre del 2013, el sector microfinanciero regulado por la Superintendencia de Banca, Seguros y AFPs se encuentra conformado por: 1 entidad que pertenece a la Banca Múltiple, 7 Empresas Financieras especializadas8, 12 Cajas Municipales, 10 Cajas Rurales de Ahorro y Crédito y 11 son Empresas de Desarrollo de la Pequeña y Micro Empresa (EDPYMES). TOP 15 COLOCACIONES DEL SECTOR MICROFINANCIERO (MILLONES S/.) Noviembre 2014 Mibanco 4,179,345 Financiera Edyficar 3,354,137 Crediscotia Financiera 3,139,068 CMAC Arequipa 2,845,661 CMAC Piura 2,005,327 CMAC Sullana 1,577,495 CMAC Huancayo 1,535,213 CMAC Cusco 1,452,694 CMAC Trujillo 1,358,140 Financiera Confianza 1,339,597 Compartamos Financiera 941,624 CMAC Tacna 697,376 CMAC Ica 668,847 CRAC Señor de Luren 622,379 CMCP Lima 525,468 Fuente: SBS / Elaboración: Propia El total de colocaciones del sector microfinanciero ascendió a S/. 31,550 millones, incrementando en S/. 3,616 millones en relación a diciembre 2013, representa un 14.00% del total de colocaciones del sistema financiero a noviembre 2014. 8 Financieras Especializadas: Edyficar, Crediscotia, Confianza, Compartamos ,QAPAQ , Proempresa y Nueva Visión. 27 Morosidad en Credito Microempresa Noviembre 2014 11.96% 7.28% 5.03% 4.66% Ent. Financieras CMACs CRACs EDPYMEs La tasa de morosidad en créditos microempresa, muestra que las CRACs tienen un cartera de alto riesgo con un 11.96% de morosidad, seguidamente las CMACs con 7.28%, tanto las CRACs como las CMACs están reflejando problemas en la morosidad desde años anteriores parte de ello es el cierre de CMAC Pisco9, las EDPYMEs mantienen una morosidad de 5.03%, las entidades financieras registran una morosidad promedio de 4.66%. La morosidad global, registra incrementos en todo el sistema, MiBanco se situa en 7.05%, las CRACs 13.10%, las CMACs 6.71% y las Fuente: SBS / Elaboración: Propia EDPYMEs 4.31%. Morosidad Global del Sector Microfinanciero Noviembre 2014 13.10% 5.71% Ent. Financieras 9 6.71% 4.31% CMACs CRACs EDPYMEs CMAC Pisco, La SBS dipuso el cierre de la entidad el Miércoles 21 de mayo del 2014. 28 El escenario de indicadores de rentabilidad en el 2014 nos muestra que las entidades especializadas en el sistema microfinanciero, están pasando por un momento en que los ingresos por intereses no crecieron sosteniblemente y el foco de atención estuvo en el control de la cartera en riesgo y la cartera deteriorada, por ende las provisiones se incrementaron reduciendo las utilidades y en consecuencia los retornos sobre patrimonio y activos. La entidad de Banca Multiple MiBanco registra un ROE de -6.65% y un ROA de -0.74%, las CRACs un ROE de -5.50% y un ROA de -0.60% siendo las menos rentables, las entidades EDPYMEs con un ROE de 3.84% y un ROA de 0.95%, las entidades financieras registran un ROE de 9.69% y un ROA de 1.65%, mientras que las CMACs registran un ROE de 13.14% y un ROA de 1.74% respectivamente. Compartamos Financiera, en estos indicadores se ubica por encima del promedio de todas las entidades especializadas en la industria de las Microfinanzas. Rentabilidad del Sistema Microfinanciero Noviembre 2014 13.14 9.69 ROE Fuente: SBS / Elaboración: Propia ROA 3.84 1.74 1.65 0.95 ( 0.60) ( 5.50) Ent. Financieras CMACs CRACs EDPYMEs 29 RESULTADOS DE GESTIÓN 30 1. Activos Los activos al 31 de diciembre de 2014 ascendieron a S/. 1,017 millones, cifra superior en un 9.86% a la alcanzada en diciembre de 2013. El aumento de las colocaciones fue importante para este incremento, ya que la variación interanual ascendió a un 11.71%. La participación de las colocaciones netas dentro del activo total a diciembre de 2014 es de 86.19%, cifra menor a la presentada a diciembre del 2013 (86.80%). Estructura Del Activo - Diciembre 2014 0.07% 1.53% 86.19% 1.24% 10.97% Disponible Colocaciones Netas Cuentas por Cobrar Netas Activo Fijo Neto Otros Activos Fuente: Compartamos Financiera / Elaboración: Propia Estructura del Activo (%) Rubros 2010 2011 2012 2013 2014 Disponible 14.01% 13.24% 15.72% 10.67% 10.97% Colocaciones Netas 83.55% 84.92% 82.01% 86.80% 86.19% Cuentas por Cobrar Netas 0.04% 0.06% 0.04% 0.03% 0.07% Activo Fijo Neto 1.61% 1.39% 1.45% 1.34% 1.53% Otros Activos 0.80% 0.39% 0.78% 1.16% 1.24% Total 100.00% 100.00% 100.00% 100.00% 100.00% Fuente: Compartamos Financiera / Elaboración: Propia 31 2. Gestión Crediticia Colocaciones Brutas (Miles S/.) Colocaciones Brutas S/. 944,103 S/. 845,168 Al cierre de 2014, Compartamos Financiera alcanzó una cartera de colocaciones brutas de S/.944 millones, logrando atender a 238 361 clientes. Esto significó un crecimiento de 20.16%, respecto a diciembre de 2013, situándonos en el periodo 2014, como la 3ra institución con mayor cliente en sector MICROEMPRESA. S/. 607,605 S/. 481,801 S/. 367,478 2010 2011 2012 2013 2014 Fuente: Compartamos Financiera / Elaboración: Propia Estructura y Composición de Cartera Cartera por Sector Económico (Millones de S/.) Diciembre 2014 Considerando la distribución según el sector económico, durante los últimos años, la cartera está conformada mayoritariamente por créditos al sector comercio y servicios que alcanzaron en conjunto el 87,00% de la cartera total al cierre del año 2014. Sector Económico Cartera Participación COMERCIO 494,329.63 52.36% INDUSTRIA 104,559.54 11.08% SERVICIOS 327,007.20 34.64% AGRICOLA 4,569.59 0.48% GANADERO 8,971.30 0.95% PESQUERO 1,089.32 0.12% MINERO 3,576.18 0.38% TOTAL 944,102.76 100.00% Fuente: Compartamos Financiera / Elaboración: Propia 32 Estructura de Cartera por Sector Económico Diciembre 2013 COMERCIO 52.36% INDUSTRIA 0.95% SERVICIOS 0.38% AGRICOLA 0.12% GANADERO 0.48% 11.08% 34.64% PESQUERO MINERO En base a la estructura por tipo de crédito establecida por la Superintendencia de Banca, Seguros y AFP, los créditos dirigidos a la Microempresa representan el 50,31% de la cartera de Compartamos Financiera, seguido por los créditos pertenecientes a la Pequeña Empresa que constituyen el 38.77%, un 10.83% restante al financiamiento de Consumo no Revolvente y el 0.09% restante es la suma de participaciones de los créditos a Medianas Empresas (0.08%) e Hipotecario (0.01%). Fuente: Compartamos Financiera / Elaboración: Propia Microempresa Con relación a la cartera en el segmento de la microempresa en el sistema financiero peruano (crédito MES), Compartamos Financiera a diciembre de 2014, se ubicó en el puesto 5, escalando 1 puesto al alcanzado en diciembre 2013 (Superando a CMAC Piura). Respecto al número de clientes atendidos en créditos MES, Compartamos Financiera se ubica en el puesto 3, con lo cual escala 1 posición con respecto al año 2013. Pequeñas Empresas A continuación se muestra el ranking de colocaciones de créditos microempresa en el sistema financiero: Estructura de Cartera por Tipo de Crédito Diciembre 2014 50.31% 0.00% 0.09% 10.83% Medianas Empresas Consumo No Revolvente 38.77% Fuente: Compartamos Financiera / Elaboración: Propia 33 Participación de Mercado Créditos Microempresa - Noviembre 2014 Institución Cartera Microempresa (Miles s/.) Clientes Microempresa Participación de Mercado en términos de Saldos Ranking por Saldos de Cartera Ranking por Número de clientes Financiera Edyficar S/. 1,479,755 389,300 17.07% 1 1 Mibanco CMAC Arequipa S/. 786,854 S/. 690,562 191,297 134,553 9.07% 7.96% 2 3 2 5 Financiera Confianza S/. 567,321 149,157 6.54% 4 4 Compartamos Financiera S/. 468,486 175,407 5.40% 5 3 CMAC Piura S/. 428,209 88,622 4.94% 6 6 CMAC Sullana Crediscotia Financiera S/. 399,404 S/. 392,608 75,066 73,435 4.61% 4.53% 7 8 7 8 CMAC Huancayo B. de Crédito del Perú S/. 363,338 S/. 325,295 68,126 27,373 4.19% 3.75% 9 10 10 16 CMAC Cusco CMAC Trujillo S/. 264,295 S/. 261,652 69,087 64,886 3.05% 3.02% 11 12 9 11 EDPYME Raíz CMAC Tacna S/. 199,971 S/. 171,361 51,902 37,389 2.31% 1.98% 13 14 12 13 Financiera Proempresa B. Financiero S/. 152,369 S/. 142,379 36,593 21,403 1.76% 1.64% 15 16 14 21 CMAC Ica S/. 139,628 21,305 1.61% 17 22 Scotiabank Perú S/. 138,974 4,945 1.60% 18 35 B. Continental CRAC Los Andes S/. 105,647 S/. 105,012 2,774 29,817 1.22% 1.21% 19 20 38 15 CRAC Credinka CRAC Señor de Luren S/. 100,315 S/. 99,109 21,558 24,725 1.16% 1.14% 21 22 19 17 CMAC Paita Financiera Qapaq S/. 75,377 S/. 71,589 18,273 19,480 0.87% 0.83% 23 24 24 23 EDPYME Solidaridad CMAC Maynas S/. 68,719 S/. 62,320 21,557 14,520 0.79% 0.72% 25 26 20 28 Financiera Nueva Visión CMCP Lima S/. 59,603 S/. 57,579 16,153 10,717 0.69% 0.66% 27 28 26 30 EDPYME Alternativa S/. 55,727 22,719 0.64% 29 18 Finaciera TFC S.A. S/. 52,402 8,642 0.60% 30 32 CMAC Del Santa CRAC Chavín S/. 51,737 S/. 48,318 14,723 16,778 0.60% 0.56% 31 32 27 25 Interbank S/. 44,666 1,263 0.52% 33 44 CRAC Prymera S/. 41,571 9,428 0.48% 34 31 34 Financiera Efectiva Mitsui Auto Finance S/. 38,954 S/. 34,433 11,024 1,488 0.45% 0.40% 35 36 29 42 CRAC Sipán EDPYME Credivisión S/. 21,846 S/. 18,274 5,725 7,484 0.25% 0.21% 37 38 34 33 EDPYME Acceso Crediticio B. Interamericano de Finanzas S/. 16,392 S/. 15,829 1,278 3,154 0.19% 0.18% 39 40 43 37 CRAC Cajamarca CRAC Libertadores de Ayacucho S/. 15,293 S/. 12,602 3,917 1,939 0.18% 0.15% 41 42 36 41 CRAC Incasur B. de Comercio S/. 7,288 S/. 6,682 2,425 1,113 0.08% 0.08% 43 44 40 45 EDPYME Inversiones La Cruz S/. 3,979 2,666 0.05% 45 39 EDPYME BBVA Consumer Finance S/. 3,486 145 0.04% 46 48 EDPYME Credijet CRAC del Centro S/. 1,801 S/. 876 516 250 0.02% 0.01% 47 48 46 47 B. GNB EDPYME Marcimex S/. 607 S/. 159 7 37 0.01% 0.00% 49 50 52 49 B. Ripley Citibank S/. 141 S/. 83 11 9 0.00% 0.00% 51 52 50 51 S/. 8,670,878 Fuente: SBS / Elaboración: Propia 35 Calidad de Cartera La morosidad de Compartamos Financiera, según los criterios contables de la SBS cerró el 2014 en 6.82%, a noviembre fue de 6.82% este resultado se encuentra por debajo de MiBanco (único Banco especializado en Microfinanzas) que cerró con una tasa de morosidad de 7.05% a Nov 2014. El incremento de la morosidad en la industria de las Microfinanzas se debe principalmente al declive en el crecimiento del PBI y los problemas económicos que Perú presentó en el 2014, por lo que se presenta un alerta cuya consecuencia es el mayor riesgo sistémico que viene afectando a nuestros clientes. Durante el 2014 se generaron iniciativas orientadas a: (i) mejorar la capacitación y el entrenamiento de nuestros analistas, (ii) acciones orientadas a generar mejoras en los procesos de cobranza, todo ello nos ayudó a mitigar los impactos que la mayor competencia y el sobreendeudamiento generaron en la industria. Morosidad Contable SBS 7.50% 7.00% 7.05% 6.50% 6.71% 6.82% 5.82% 6.00% 5.50% 5.71% 5.24% 5.21% 5.00% 4.50% 4.95% 4.00% Dec - 13 Ene-14 Feb-14 Mar-14 Abr-14 May-14 Jun-14 Cajas Municipales MiBanco Jul-14 Ago-14 Sep-14 Oct-14 Nov-14 Dec-14 Compartamos Financiera Ent. Financieras 36 130.00% Cobertura de Cartera de Alto Riesgo Provisiones / Cartera V+J+R 123.84% 123.31% 123.39% 120.00% 114.17% 110.00% 105.40% 104.35% 100.00% 90.00% 100.43% 94.00% 80.00% Dec - Ene-14 Feb-14 Mar-14 Abr-14 May-14 Jun-14 Jul-14 Ago-14 Sep-14 Oct-14 Nov-14 Dec-14 13 Cajas Municipales MiBanco Las provisiones por incobrabilidad de crédito suman S/. 82.8 MM, y cubren en 128.58% a los créditos Vencidos y Judiciales, y en 114.17% a los créditos Vencidos, Judiciales y Refinanciados a diciembre 2014. Es necesario resaltar los altos niveles de cobertura que Compartamos Financiera muestra, frente a MiBanco y las CMAC. Compartamos Financiera Ent. Financieras Fuente: SBS / Elaboración: Propia Estructura de Colocaciones según Calificación SBS clientes - Diciembre 2014 5.28% A diciembre del año 2014, los créditos con clasificación normal alcanzaron una participación de 86.88%. 2.64% 1.54% 3.65% 86.88% NORMAL DEFICIENTE PERDIDA PROBLEMAS POTENCIALES DUDOSO 37 Fuente: Evolución de Clientes Propia Número Clientes 198,362 238,361 134,781 52,476 2008 79,325 2009 87,301 2010 106,401 2011 2012 2013 2014 Fuente: Compartamos Financiera / Elaboración: Propia Durante el año 2014 se dio un incremento en el número de clientes de 20.00% con relación al año 2013. El número de clientes atendidos al cierre del ejercicio, fue de 238 361. La participación de mujeres alcanza el 69.97% al cierre del 2014 incrementando en 6.17% en relación al cierre del 2013. Todo ello nos sitúa al cierre del 2014 como la institución con mayor crecimiento en clientes en el sector microfinanciero, la misma que cerró con un crecimiento de 1.45% a noviembre 2014. Estructura de Cartera por Clientes y Tipo de Crédito Diciembre 2014 9.11% MEDIANAS EMPRESAS 16.37% MICROEMPRESA 0.01% 74.51% PEQUEÑAS EMPRESAS En la composición de clientes por tipo de crédito podemos apreciar que el 83.62 % pertenecen al sector de la micro y pequeña empresa. CONSUMO NO REVOLVENTE 38 3. Pasivos Al 31 de diciembre de 2014, los pasivos totales de la institución ascendieron a S/. 882.5 millones, monto que representa el 8.38 % de crecimiento con relación al año 2013 y los Adeudos representan el 76.52% del total pasivos. La cuenta que mostró mayor crecimiento es la de Obligaciones con el público, la cual creció en un 34.05 % y los Adeudos en 22.60% del cierre 2013 al cierre 2014. Estructura del Pasivo (%) Rubros 2010 2011 2012 2013 2014 Obligaciones con el público 1.52% 12.70% 20.14% 17.53% 21.68% Adeudos 97.35% 85.91% 78.64% 81.23% 76.52% Cuentas por pagar netas 1.13% 1.40% 1.21% 1.20% 1.76% Otros pasivos 0.00% 0.00% 0.01% 0.05% 0.04% 100.00% 100.00% 100.00% 100.00% 100.00% Total Fuente: Compartamos Financiera / Elaboración: Propia Estructura Del Pasivo - Diciembre 2014 1.76% 76.52% 21.68% Obligaciones con el público Adeudos Cuentas por pagar netas Fuente: Compartamos Financiera / Elaboración: Propia 39 Gestión de Obligaciones con el Público Dentro de las obligaciones con el público observamos que la participación de las Cuentas a Plazo es el canal por el cual se capta la mayoría de depósitos ya que representa un 92,98% del total de captaciones a Diciembre del 2014. A continuación se detalla la estructura de depósitos a diciembre de 2014: Estructura Obligaciones con el Público Diciembre 2014 Rubros Monto Dic-14 Obligaciones por cuentas a Plazo S/. 177,876,855.34 92.98% Obligaciones por cuenta de Ahorros S/. 12,452,516.02 6.51% Otras Obligaciones S/. 977,106.71 0.51% Total S/. 191,306,478.07 100.00% Fuente: Compartamos Financiera / Elaboración: Propia Estructura Obligaciones con el Público Diciembre 2014 6.51% 92.98% 0.51% Obligaciones por cuentas a Plazo Obligaciones por cuenta de Ahorros Fuente: Compartamos Financiera / Elaboración: Propia Otras Obligaciones 40 Gestión de Adeudados Al cierre del ejercicio 2014, la estructura de adeudados de Compartamos Financiera estuvo conformada por Deuda Senior (94.40%) y Deuda Subordinada (5.60%). Según el tipo de organismo, los Adeudados se encuentran estructurados de la siguiente manera: Bancos Comerciales Locales representan un 15,84%, Banca de Desarrollo local conforma un 28.41%, Los Organismos Financieros Internacionales representan el 51.88% y los 3.87% restantes lo representa la participación de los Fondos de Inversión y Bancos Internacionales. El acreedor con mayor participación sigue siendo COFIDE (con varias líneas de crédito) que concentra un 25.53% del total. Composición Adeudados - Diciembre 2014 Tipo de Entidad Monto (S/.) Participación % Bancos Comerciales Locales S/. 105,701,300.00 15.84% Banca de Desarrollo Local S/. 189,527,792.73 28.41% Organismos Financieros Internacionales S/. 346,116,042.30 51.88% Fondos de Inversión y Bancos Internacionales S/. 25,836,000.00 3.87% TOTAL S/. 667,181,135.04 100.00% Fuente: Compartamos Financiera / Elaboración: Propia Asimismo, se presenta la evolución de los adeudados, la cual creció en un 1.83% con respecto a diciembre de 2013. 41 Adeudados - Diciembre 2013 Millones S/. 655 667 2013 2014 480 352 293 402 191 2008 2009 2010 2011 2012 Fuente: Compartamos Financiera / Elaboración: Propia 4. Patrimonio Durante el ejercicio 2014, las utilidades alcanzaron los S/. 23,1 Millones. El patrimonio de la empresa sumó S/. 134,7 Millones; representando un crecimiento de 20.72% respecto al año 2013. Estructura del Patrimonio – Diciembre 2014 Patrimonio Monto S/. Participación% Capital Social S/. 99,499,580.00 73.86% Capital Adicional S/. 448,755.32 0.33% Reservas S/. 11,660,957.23 8.66% Ajustes al Patrimonio S/. 1,736.88 0.00% Resultado neto del Ejercicio S/. 23,107,931.32 17.15% Total Patrimonio S/. 134,718,960.75 100.00% Fuente: Compartamos Financiera / Elaboración: Propia 42 5. Gestión Financiera y Operativa El ratio de gastos de administración del año 2014, con respecto a la cartera bruta promedio, fue de 14,76%, habiéndose incrementado en 0.48% con relación a diciembre del 2013, y que es explicado principalmente por el proceso de expansión del año 2014 (se abrió 14 oficinas). Gastos de Administración / Cartera Promedio (%) 13.80% 14.00% 12.10% 2008 2009 2010 13.40% 13.80% 2011 2012 14.30% 2013 14.76% 2014 Fuente: Compartamos Financiera / Elaboración: Propia 43 6. Resultado Neto Evolución ROE y ROA (%) 38.08% 33.48% 28.20% 30.10% 22.51% 18.99% 4.10% 2008 3.60% 2009 4.83% 2010 4.66% 2011 3.03% 2012 18.74% 2.42% 2013 2014 Fuente: Compartamos Financiera / Elaboración: Propia Resultado Neto (Miles S/.) 22,366 19,145 2.36% En el año 2014 se logró una utilidad neta de S/. 23,1 Millones; mayor en 20.44% con respecto al año 2013 y la mayor utilidad registrada en los más de 15 años de fundada la empresa. Esta utilidad nos permitió obtener un ROE de 18.74% y un ROA de 2.36% al cierre del 2014. 23,108 18,931 19,186 2012 2013 10,149 7,866 2008 2009 2010 2011 2014 Fuente: Compartamos Financiera / Elaboración: Propia 44 45 GESTIÓN INTEGRAL DE RIESGOS El Directorio conjuntamente con el Comité de Riesgos es responsable de aprobar las políticas y la organización del sistema integral de la gestión de riesgos. La Gerencia de Gestión de Riesgos (GGR) orgánicamente depende y reporta directamente al Comité de Riesgos y a través de éste al Directorio, manteniendo amplia independencia de las áreas ejecutivas de la empresa, lo cual está alineado con la Resolución SBS N° 37-2008. El actual modelo organizacional de la gestión de riesgos está comprometido con la mejora constante de las herramientas de medición y control de riesgos, dentro de los límites que por apetito y tolerancia al riesgo ha definido el Directorio. La Gerencia de gestión de riesgos está concebida con un enfoque de especialización de funciones basado en los principales riesgos que afronta la Institución, como son el Riesgo Crediticio, Riesgo de Mercado y Liquidez y Riesgo Operacional. Riesgo Crediticio Bajo la supervisión del Departamento de Riesgos Financieros, se han desarrollado modelos estadísticos, metodologías de admisión y cambios en las políticas de admisión de productos que han ayudado al control de la calidad de cartera tanto para Grupal como Individual y que ayudarán en los siguientes períodos a controlar el riesgo crediticio en un ambiente complicado por el sobre endeudamiento y la desaceleración económica. Riesgo De Mercado Y Liquidez Bajo la supervisión del Departamento de Riesgos Financieros, se ha fortalecido la gestión de liquidez con la plena entrada en vigencia de la nueva norma de liquidez en el 2014, adecuándose a los estándares de BIS 3. Por otro lado y preparándose para una futura masificación de la oferta de ahorros, se han desarrollado modelos de VaR de ahorros y se ha fortalecido con ello el plan de contingencia de liquidez. Se está monitoreando de forma permanente la concentración de depósitos, adeudos. En riesgo de mercado, dada la baja complejidad de las operaciones afectas a riesgo de mercado y baja exposición al riesgo de tipo de cambio, por parte de la Financiera, se ha venido cumpliendo básicamente con todos los requerimientos regulatorios de forma satisfactoria. 46 Riesgo Operacional Bajo la supervisión del Departamento de Riesgos No Financieros, se viene trabajando para la consecución del objetivo institucional de conseguir la certificación del regulador para el Método Estándar Alternativo para lo cual se han atravesado procesos de consultoría y auditoría externa. Así mismo se ha fortalecido la gestión de riesgo operacional descentralizada con la incorporación al equipo de Gestoras de Control de Riesgos en Agencias que ayudan a identificar riesgos operacionales y fallas de control en dichas unidades básicas de gestión. I. Riesgo Crediticio La morosidad contable de la institución a Diciembre 2014 registró un incremento de 1.88% sobre el dato del año anterior, cerrando en 6.82%. Las medidas de política de admisión de créditos adoptadas en el segundo semestre han permitido desacelerar de forma importante el ritmo al cual se deterioraba la línea de Negocio Grupal, en el caso de Individual también se generaron mejoras aunque con mayores rigideces debido a una madurez de cartera más prolongada. 47 II. Riesgo Operacional (Ro) Resultado Global de la Gestión 4 97% 128 Cumple Satisfactoriamente III. Riesgo de Mercado/Liquidez Los límites de liquidez se cumplen de forma holgada. VaR por posición de cambio contable (no existe cartera de negociación) no incumplió límites establecidos. 48 GESTIÓN DE AUDITORIA 49 Compartamos Financiera cuenta con una oficina de Auditoría Interna que reporta al Comité de Auditoría y que según las circunstancias podrían hacerlo directamente al Directorio, lo cual garantiza su independencia dentro de la organización. El trabajo fundamental de la Unidad de Auditoría Interna se orienta a evaluar la gestión de los principales riesgos que afronta la organización con énfasis en los riesgos crediticio, operacional y de mercado, que se encuentran comprendidos en el Plan Anual de Trabajo que es aprobado por el directorio, el cual a su vez es coherente con el Reglamento de Auditoría Interna aprobado por la Superintendencia de Banca y Seguros del Perú. Durante el ejercicio 2014 la Unidad de Auditoría Interna ejecutó el 97% de las actividades programadas y no programadas durante el 2014. 50 10 GESTIÓN DE PERSONAS 51 Al cierre del año 2014, el número de colaboradores en la empresa tuvo un incremento de 15,43% respecto a diciembre del año 2013. Este aumento se ha originado por la apertura de nuevas agencias y el incremento del staff de administración. Se espera que para el año 2015 este número siga aumentando en armonía con los proyectos de expansión de Compartamos Financiera. Resultados GPTW NÚMERO DE COLABORADORES Año 2014 Año 2013 70% 63% 2057 1782 1511 1199 Compartamos Financiera ha mejorado sustancialmente en los resultados del Mejor Sito para Trabajar al pasar del 63% en el año 2013 al 70% en el año 2014. 226 2006 366 2007 579 2008 767 2009 908 2010 2011 2012 2013 2014 52 APOYO A LA COMUNIDAD 53 En Compartamos Financiera, el servicio a los demás es nuestra razón de ser, y nos interesa el bienestar de nuestros clientes, colaboradores y la sociedad en la que tenemos presencia. Estamos convencidos de que a través de acciones de responsabilidad social contribuiremos a la creación de un mundo mejor, por lo que fomentamos acciones de voluntariado en nuestros colaboradores, buscando que se conviertan en agentes de cambio en sus comunidades. En el año 2014, realizamos una campaña de solidaridad con los pobladores de zonas afectadas por el friaje, y con motivo de las fiestas navideñas llevamos a cabo la chocolatada organizada por cada una de nuestras agencias. Además, participamos en la campaña de arborización organizada por Perú 2021. La campaña de solidaridad por el friaje se llevó a cabo en el mes de Junio. Recolectamos donaciones de 724 colaboradores y se logró recaudar S/.14 002 Nuevos Soles, los cuales se utilizaron para comprar frazadas y alimentos. El sábado 28 de junio un grupo de colaboradores de la oficina administrativa de Arequipa junto a algunos familiares y amigos viajaron a las comunidades de Tamaruma, Huaytapata, Sejia Miraflores, Huayllani, Coarita y Huayta Central ubicadas en la provincia de Lampa - Puno. Se benefició aproximadamente 650 personas. Se entregó arroz, leche, fideos, galletas, frazadas, mantas, ropa de abrigo y zapatos. Además el sábado 09 de agosto algunos colaboradores de la agencia de Miraflores y de CEAS Arequipa participaron en la campaña de arborización organizada por Perú 2021, en la cual se donaron 300 árboles. En el mes de Diciembre se llevaron a cabo las chocolatadas navideñas a lo largo de todo el país. Cada agencia organizó esta actividad en alguna comunidad cercana. En total, fueron 1102 colaboradores de 53 agencias y dos oficinas administrativas los que participaron. El número de personas que se beneficiaron de esta acción fue de 5860, entre niños, adultos y ancianos. Cada agencia eligió la comunidad que visitaría y se organizaron como equipo para preparar un show y compartir momentos de alegría con estas personas. 54 En Arequipa, los beneficiados fueron: ALBERGUE SAN BENITO COTTOLENGO TIABAYA 43 ALBERGUE SAN JOSE DE CALAZANS 39 LOS PIONEROS DE CAYMA - COMEDOR POPULAR 90 SECTOR PERÚ I - PERU ARBO - CERRO COLORADO 140 TAYA DISTRITO DE LLUTA 150 INSTITUTO DE REHABILITACION INTEGRAL PARA DISCAPACITADOS 35 SECTOR 9 - BUSTAMANTE CERRO COLORADO 40 ASOC. HORACIO ZEBALLOS GAMEZ SEC. D ZN 8 MZ.1 LT. 4 60 ANEXO EL BOQUERON - DEAN VALDIVIA 100 LLUTA 100 COPORAQUE- CHIVAY 70 COMEDOR LAS CARMELITAS - CAMANA 200 PEREGRINOS DE CHAPI 100 PROVINCIA DE IRAY 120 ALBERGUE Y ASILO DE PAUCARPATA 53 En Lima: AAHH VIRGEN DE LA ASUNCION-MAREATEGUI SJL 300 ALBERGUE NIÑO JESUS DEL PRADA Y ALBERGUE EMMANUEL 150 JATARI LLACTA MACAS PUNCHAUCA - CARRETERA CANTA AAHH SAN BENITO - CARABAYLLO 33 125 99 MAGINSA-ATE 112 VISTA ALEGRE - SRA. LA MISERICORDIA PASCANA 200 CERRO JICAMARCA- HUACHIPA 40 AAHH EL PARAISO 65 TIERRA DE NIÑOS Y NIÑAS - VÍA LIBRE 84 PROYECTO PILOTO PACHACUTEC 45 AV. SAN JUAN -PUENTE PIEDRA 100 55 PACHACUTEC 145 LAS LADERAS DE PRO (ZONA ALTA) 100 CASA HOGAR BEATO PADRE MARTIN 30 ASILO DE MANCHAY 61 AMPLIACION HIJOS DE VENTANILLA 220 VILLAS DE ANCON 200 PP JJ EL PROGRESO - CARABAYLLO 200 LADERAS DE CHILLON 250 LAS LOMAS DE SAUCE/ VISTA ALEGRE 139 En los otros departamentos del país los beneficiados fueron: CAPACHICA - Puno HUACRAPUQUIO - Huancayo 50 150 Pueblo joven La Victoria - Chiclayo 25 Tangay - Chimbote 81 SANTA - Chimbote 60 ALBERGUE CAMINO A LA SOLIDARIDAD - Chincha 22 Hogar Mercedes de Jesús Molina-Izcuchaca-Anta - Cusco 75 ANEXO DE TINYARI - Huancayo 120 AA.HH. Cerro prieto - Guadalupe - Ica 108 escuela de URAY-JARAM - juliaca 200 comunidad de ISLA-JULIACA-SAN ROMAN 150 ESCUELA UNA SONRISA DE AMOR - USDA - trujillo españa 225 Ampliacion del tablazo Norte-La unión - Piura ASOC DE VIVIENDA JOSE QUIÑONES S/N COMEDOR MUNICIPAL - tacna ALTO MOCHE - trujillo 65 70 180 Cirncunvalación el progreso - tumbes 27 MARCAVELICA "COLEGIO NIÑOS ESPECIALES" - sullana 73 56 12 PREVENCIÓN DE LAVADO DE ACTIVOS 57 La Institución tiene establecido como uno de sus objetivos prioritarios el enfrentar al delito de Lavado de Activos, cuyas consecuencias pueden afectar principalmente la reputación de la Institución, si se permite el que pueda ser utilizado en la comisión del mismo. En tal sentido y de conformidad con la normativa y los lineamientos dados por la Superintendencia de Banca, Seguros y AFP’s y la Unidad de Inteligencia Financiera - Perú, se ha implementado un Sistema de Prevención de Lavado de Activos y Financiamiento del Terrorismo, el que tiene por principal finalidad el prevenir y evitar que los productos y /o servicios que se ofrecen sean utilizados con fines relacionados con el indicado delito. Dicho Sistema, está constituido por el conjunto de políticas y procedimientos antilavado y esta implementado en la Empresa a fin de que sus colaboradores de todo nivel, lo conozcan, distingan y cumplan obligatoriamente. Su proceso, divulgación y adecuación es labor del Oficial de Cumplimiento, cuyo vínculo laboral con la empresa es directo, tiene nivel gerencial y depende del Directorio, tal como está dispuesto por la normativa vigente, desarrollando su función de acuerdo a su Plan de Trabajo Anual, debidamente aprobado. 58 13 HECHOS RELEVANTES 2014 OMUNIDAD 59 El FSD (Fondo Seguro de Depósito) mediante oficio Nº 634-2013, nos indica que los depósitos de Compartamos Financiera ya se encuentran respaldados por dicha institución. Mediante resolución SBS Nº 114-2014, se nos autoriza operar con cajeros corresponsales. En Febrero 2014, se nombró al señor: Sr. Jorge Luis Alvarez Rivera como Gerente de la División de Operaciones, Canales y Seguros. En Marzo 2014, se nombró al señor: Sr. Alejandro Arturo Silva Arguello como Director Titular; así mismo se aprobó que conforme el Comité de Riesgos como presidente y el Comité de Finanzas y Buen Gobierno Corporativo como miembro. En Marzo 2014, Junta General Obligatoria Anual de Accionistas, se aprobó y acordó lo siguiente: (i) Constituir la reserva legal del ejercicio 2013 por S/. 1 919 187.60 (ii) Aumento del capital social por la capitalización del 100 % de los resultados del ejercicio 2013 por la suma de S/. 17 267 000.00 (iii) Capitalizar el 100% de los resultados mensuales que la institución vaya obteniendo durante el ejercicio 2014. (iv) El Directorio este conformado por 9 miembros titulares y 9 miembros alternos. En Abril 2014, se produjo la renuncia del Sr. Waldo Epifanio Mendoza Bellido al cargo de Director Alterno. En Junio 2014, se decidió nombrar como auditores externos de la sociedad para el ejercicio 2014 a los señores Caipo y Asociados Sociedad Civil de Responsabilidad Limitada, firma miembro de KPMG Internacional. En Septiembre, se ratifica que la institución va seguir con el proceso de emisión denominado:”Primera Emisión del Programa CDN de Financiera Créditos Arequipa S.A. (ahora Compartamos Financiera S.A)”. En Noviembre 2014 se aprobó el nuevo Orgánico de la Institución, el Sr. Marco Antonio Gonzalez Arellano deja el cargo de Gerente de Negocios Grupal para ocupar el cargo de Gerente Central de Negocios, el Sr. José Fernando Alocilla Barrios deja el cargo de Gerente de Riesgos y pasa a ocupar el cargo de Gerente Central de Administración y Operaciones, el Sr. Victor Fernando Mariscal Cueto es nombrado como nuevo Gerente de Riesgos y el Sr. Jose Francisco Cornejo Aragón es nombrado como nuevo Gerente de Producto. Se nombro al Sr. Victor Fernando Mariscal Cueto para que se desempeñe como Oficial de Cumplimiento Normativo. En Noviembre 2014, se aprobó la conformación de los Comités: Comercial, Riesgos, Lavado de Activos y Financiamiento del Terrorismo y Finanzas y Buen Gobierno Corporativo. 60 En Noviembre se aprobó el Plan Estratégico de la Institución correspondiente al Periodo 2015-2018, el Plan Operativo y el Presupuesto para el año 2015. Al cierre del 2014, dejaron de ser parte del Plana Gerencial de la Institución, el Sr. Jorge Luis Alvarez Rivera Gerente de la División de Operaciones, Canales y Seguros. 61 TRAYECTORIA DE PERSONAL DE DIRECTORIO 62 José Luis Tapia Casabonne Cargo: Director, desde Julio 2011 Nacionalidad: Peruana Licenciado en Administración egresado de la Universidad de Lima, Perú. Planeación y Expansión para las Entidades Microfinancieras en COLCAMI. Performance de las Instituciones Microfinancieras en Financial Technology Agency Luxemburgo. Formación Directiva en la Universidad de Piura Presidente del Directorio de Financiera Crear (Oct. 2009 - Jun. 2011).Gerente General PROINMCO (2003 a la fecha). Director Edpyme Crear Arequipa (1998 – Oct. 2009).Gerente General Promosur Asesores S.C.R.L. (1998 – 2000). Director CIA. De Servicios Turísticos Terrapuerto S.R.L. (1997 - 2001). Director Industria Cartonera del Perú (1992 – 1998). Director de Compañía de Radiodifusión Arequipa S.A. (1996 – 1998). Juan José Gutiérrez Chapa Cargo: Director, desde Julio 2011 Nacionalidad: Mexicana Ingeniero Industrial y de Sistemas egresado del Instituto Tecnológico de Estudios Superiores de Monterrey. Diplomado en productividad en Administración de la Mejora Continua impartido por el Instituto Tecnológico de Estudios Superiores de Monterrey Presidente del Consejo de Administración de la Unión de Crédito Industrial y Comercial de Oaxaca, S.A. de C.V. (abril 2001 a la fecha).Presidente del Consejo Mexicano de Uniones de Crédito, A.C. Presidente del Consejo de FOMEPADE, S.A. de C.V. SOFOM E.N.R. Director General de Consultoría en Normatividad e Informática, S.A. de C.V. (1998 al 2008).Director Comercial de Banco Compartamos, S.A. (1992-2004). Socio-Fundador Banco Compartamos, S.A. 63 Carlos Labarthe Costas Cargo: Director, desde Julio 2011 Nacionalidad: Mexicana Ingeniero Industrial egresado de la Universidad Anáhuac (México). Diplomado en Mundo Actual y post modernidad por la Universidad Anáhuac. Estudios en Microfinanzas en The Economic Institute (Boulder); Harvard Business School. Estudios de Postgrado en el Instituto Panamericano de Alta Dirección de Empresas (IPADE) Cofundador y Director General de Banco Compartamos desde sus inicios hasta la fecha. Miembro del Comité Ejecutivo de CGAP (Consultative Group to assit the Poor) Consorcio de Donantes para microfinanzas a nivel mundial liderado por el Banco Mundial. Miembro del Consejo de Administración de Worldfund. Miembro de Microfinance Network. Red de Instituciones líderes en Microfinanzas a nivel mundial con una visión comercial. Frank Anthony Michell López de Romaña Cargo: Director, desde Marzo 2003 Nacionalidad: Peruana Administración en la Universidad de Lima, Perú. Bachiller en Administración en la Universidad de Boston (EE.UU.) Director Gerente de Proteínas Peruanas. Director de Blobenatural INT. (1997 a la fecha). Director de LFB (1997 a la fecha). Director de Michell y CIA. (1998 - 2001) 64 Gonzalo Manuel Ortiz de Zevallos Olaechea Cargo: Director, desde Enero 2012 Nacionalidad: Peruana Experiencia Laboral: Miembro del Directorio de RELAPASAA, Refinería La Pampilla S.A.A., subsidiaria de Repsol S.A., períodos desde el 2007 hasta la actualidad. Consejero del directorio de Servicios Aéreos de los Andes SAC, desde septiembre de 2010. Directorio y presidente del directorio de Corporación de Logística Integral Almacenaje & Distribución S.A., desde abril de 2011. Director Ejecutivo de Estructuradores & Gestores (E&G) en la actualidad Sucesivamente ha sido socio responsable de la división de finanzas corporativas de las siguientes firmas: Estudio Echecopar (enero de 2006 hasta julio de 2009, inclusive para asumir luego la dirección ejecutiva de Estructuradores & Gestores y continuar con el ejercicio de la función de finanzas corporativas.) Ernst & Young (mayo de 2002 hasta diciembre de 2005) Arthur Andersen ( 1998-2002) 65 Alejandro Arturo Silva Cargo: Director, desde Marzo 2014 Nacionalidad: Costa Rica Miembro de la Junta Directiva de varios intermediarios financieros, tales como Banco WWB (Colombia), BancoSol (Bolivia) y anteriormente Banco Solidario (Ecuador), Compartamos Banco (México), BanGente (Venezuela), MiBanco (Perú). Es profesor universitario de Gobernabilidad y Manejo de Riesgos en el Boulder Institute Turín (Italia), anteriomente dicto catedra de Introducción a las Microfinanzas en la Universidad de Brandeis (Boston,USA), asi como de Ingenieria Industrial (San Salvador, El Salvador). Oscar Iván Mancillas Gabriele Cargo: Director, desde Julio 2014 Nacionalidad: Mexico Socio Fundador de Grupo Gentera, Director General Pyxis del 2009 a la fecha, Presidente de Prodesarrollo red de Instituciones de Microfinanzas del 2006 a la fecha, Director de Negocios Banco Compartamos del 20072009, Director de Personas de Banco Compartamos del 2004-2006, Miembro del Comité de Estrategia, Comité de Honor, Comité de aceleramiento de carrera, Comité de compensaciones y Representante legal de Banco Compartamos, Director Comercial de Banco Compartamos 199-2004. 66 María del Carmen Calcaneo Vizcarra Cargo: Director, desde Julio 2014 Nacionalidad: México Director de Personas en Gentera, Sub- Director de Recursos Humanos en Phlip Morris Cigatam PS, Miembro del grupo de estudios de la función de Personal para empresas líderes (IPADE), Profesora invitada para el manejo de casos de la función de personal en los programas D1, AD2 y MEDEX. Fernando Álvarez Toca Cargo: Director, desde Julio 2014 Nacionalidad: México Director General Servicios en Gentera de Mayo 2013 a la fecha, Director General en Banco Compartamos, S.A. (2010- 2013), Director de Finanzas en Banco Compartamos, S.A. (2005 - 2010), Director de Derivados en Enlace Int. S.A de C.V. (1999 - 2005), Subdirector de Cambios en Marshall México S.A. de C.V. (1997 1998), Operador de cambios en Banco Santander Mexicano S.A. (1994 - 1997). 67 TRAYECTORIA DE PLANA GERENCIAL 68 Ralph Guerra Pérez Cargo: Gerente General Nacionalidad: Peruana Contador Público Colegiado egresado de la Universidad Católica Santa María, Arequipa-Perú. Programa de Alta Dirección (PAD) brindado por la Escuela de Dirección de la Universidad de Piura, Programa de Formación en Microfinanzas del Boulder Institute of Microfinance , International Business Program –Thinking Globally IESE Business School – University of Navarra. Gerente Central de la División de Negocios de Financiera Crear. Gerente de Administración y Finanzas de la Edpyme Crear Arequipa. Contador y Administrador de la ONG Hábitat Arequipa Siglo XXI (1992-1998). Marco Antonio Gonzalez Arellano Cargo: Gerente Central de Negocios Nacionalidad: Mexicana Licenciado en Comercio Internacional y Finanzas, Instituto Tecnológico y de Estudios Superiores Monterrey. Gerente Central de la División de Negocios Grupal (2014), Sub-Director de Negocios en Banco Compartamos (2011-2013), Gerente Territorial en Banco Compartamos (2010-2011), Gerente de Oficina de Banco Compartamos (2009-2010) 69 José Fernando Alocilla Barrios Cargo: Gerente Central de Administración y Operaciones Nacionalidad: Peruana Ingeniero Industrial – Universidad Nacional de San Agustín, Arequipa-Perú. Magíster en Administración de Negocios de la Pontificia Universidad Católica del Perú. Diplomado Programa de Alta Gerencia – Instituto Centro Americano de Administración de Empresas. Diplomado en ESAN “Evaluación Económica y Financiera de Proyectos de Inversión”. Gerente de Gestión de Riesgos (2011-2014), Gerente de Administración y Finanzas de Financiera Crear (2008-2010). Gerente de Administración y Finanzas de la Empresa de Confecciones Franky y Ricky S.A. (1993-2007). Jefe del Departamento de Créditos del Banco Industrial del Perú Sucursal Arequipa (19821990). Maytee Marcilla Truyenque Cargo: Gerente Central de Tecnología de la Información Nacionalidad: Peruana Ingeniero de Sistemas egresado de la Universidad Católica de Santa María, Arequipa, Perú. Maestría en Ingeniería de Sistema con mención en Gerencia de Tecnologías de la Información - Universidad Nacional de San Agustín. Gerente de Tecnología de la Información de Financiera Crear (2009-2010).Jefe de Sistemas de la Edpyme Crear Arequipa. (1998-2009). 70 José Luis Conde Vásquez Cargo: Auditor Interno Nacionalidad: Peruana Contador Público Colegiado egresado de la Universidad Nacional Pedro Ruiz Gallo. Magíster en Administración con mención en Finanzas en la Universidad Privada Antenor Orrego. Diplomado en Riesgo Financiero Universidad Complutense de Madrid. Auditor Interno de la Edpyme Crear Arequipa (2009). Auditor Interno y Gerente de Administración en la Caja Municipal de Ahorro y Crédito de Trujillo (1996-2008). Asistente de Auditoría Región Norte del Perú de CARSA S.A. (1991-1995). Auditor y Jefe de Equipo de la Sociedad de Auditoría “Manuel Vera & Asociados” (19891991). Víctor Fernando Mariscal Cueto Cargo: Gerente de Riesgos Nacionalidad: Peruana Licenciado en Economía, Universidad Nacional de San Agustín (Diciembre 2006), Diplomado en Riesgos Financieros por la UPC (Octubre 2014), Diplomado en Riesgos Financieros por el Tecnológico de Monterrey (Diciembre 2011). Jefe de Riesgos Crediticios (2012-2014), Analista Senior de Riesgos Crediticios (2010-2011), Analista Junior de Riesgos Crediticios en Inversiones la Cruz (2009-2010), Asistente de Riesgos en EDPYME Nueva Visión (2008-2009). 71 Herbert Luis Ríos Pauca Cargo: Gerente de Finanzas Nacionalidad: Peruana Maestría en el Área de Ciencias Contables y Administrativas con mención en Finanzas, Universidad Nacional de San Agustín de Arequipa (Diciembre del 2001).Título Profesional de Economista, Universidad Nacional de San Agustín de Arequipa. (Abril 1990 - Diciembre del 1994) Gerente Central de la División de Administración y Finanzas (2013-2014), Jefe de Finanzas y Tesorería (2008 – 2013) Financiera Créditos Arequipa S.A. Jefe de Riesgos (Mazo 2002 – Febrero 2008) - Edpyme Créditos Arequipa S.A. Asistente Profesional – Analista de Créditos (1997 – 2001) Corporación Financiera de Desarrollo S.A. – COFIDE (Banco de Segundo de Piso). Eduardo Vargas García Cargo: Gerente de Filosofía Nacionalidad: Mexicana Licenciado en el Psicología, Universidad Anahuac del Norte (Diciembre 2009). Bachiller en Filosofía, Universidad Regina Apostolorum Roma (Diciembre 2013). Gerente de Desarrollo Integral – Banco Compartamos – Mexico. 72 Alfredo Febres Siancas Cargo: Gerente de Personas Nacionalidad: Peruana Licenciado en Administración de Negocios, Universidad Católica San Pablo, (Diciembre 2005). Jefe de Gestión de Personas, (2007-2013). José Francisco Cornejo Aragón Cargo: Gerente de Producto Nacionalidad: Peruana Licenciado en Administración de Negocios, Universidad del Mar Chile (Diciembre 2012). Jefe de Producto de Crédito Grupal (2014), Jefe de Minería de Datos y Enlace de Ventas (20132014), Analista de Riesgo de Mercado y de Liquidez (2009-2012). Víctor Miguel Salazar Calderón Samalvides Cargo: Gerente de División de Crédito Individual Nacionalidad: Peruana Master Europeo en Gerencia y Administración, Escuela de Negocios de España (Diciembre 2007), Bachiller en Ingeniería Agronómica, Universidad Católica Santa María (Diciembre 1995). Gerente Territorio Sur en Financiera Confianza (2008-2014), Gerente Comercial en Caja Sur (20052008), Funcionario de Negocios en Caja Sur (1996-2005). 73 Isabel Cristina Samaniego Pérez Cargo: Gerente de División de Crédito Individual Nacionalidad: Peruana Maestría en Dirección Estratégica Factor Humano por la UPC (Diciembre 2013), Contador público por la Universidad Católica del Perú (Diciembre 1986). Gerente Territorial en Financiera Crear (2009 – 2012), Jefe de Créditos en EDPYME Confianza (1999 – 2000). Edwin Antonio Sebastián Zavaleta Cargo: Gerente de División de Crédito Grupal Nacionalidad: Peruana Contador Público por la Universidad Cesar Vallejo (Diciembre 2001). Jefe Regional de Ventas en Micronegocio Azteca (2012-2013), Gerente de Agencia en MiBanco (2011-2012), Jefe de Agencia Retail Financiero en Censosud (2011). 74 RED DE AGENCIAS 2014 75 N° AGENCIA 1 MERCED LA PAMPILLA 2 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 LOS OLIVOS MOLLENDO MIRAFLORES COMAS SANTA MARTHA MALVINAS PUENTE PIEDRA CAMANA VENTANILLA CANTO GRANDE SJL PROCERES SJL CAYMA SAN MARTIN DE PORRES COLLIQUE CERES PEDREGAL COCACHACRA MATARANI PAUCARPATA SAN CAMILO Dirección Distrito Provincia Calle La Merced 121-A Arequipa Jose Luis Calle Daniel Alcides Carreon Nº 289 esquina con la Av. Andres Avelino Bustamante y Caceres rivero Av. Alfredo Mendiola Mº 3555 Los Olivos Calle Comercio Nº 300 Mollendo A. Teniente Ferre Nº 207 Miraflores Av. Tupac Amaru Nº 3091, 3093 y 3095 Urb. Huaquillay II etapa Comas Calle Santa Marta Nº 112 Arequipa Av. Colonial Nº 161-169 Lima Carretera Panamericana Norte, Lote 12, Mz C, Urb. Sto Domingo Puente Piedra Jr. 28 de Julio Nº 311 Camana Manzana C5, Lote 13, ex Zona Comercial Ventanilla Jr General Cordova Nº 101, 103 y 107, esquina con la Av. Canto San Juan de Grande Lurigancho San Juan de Av. Proceres de la Independencia Nº 1949 - Mz. Z -Lote 23 Lurigancho Av. Ejercito Nº 1016 Cayma San Martin de Av. Peru Nº 3260, Lte 5-A, Asentamiento Humano Peru 3º Zona Porras Av. Tupac Amaru Nº 5441-5443, Urb. San Juan Bautista 1º Etapa Comas Asociación Rabindranath Tagore Mz E, Lt 8 (Km. 6.5 Carretera Central) Ate Calle Sabandia, Manzana F, Lote 18, Centro Poblado de Servicios Basicos el Pedregal de la Seccion A del proyecto majes Majes Calle Libertad Nº 412, Manzana D3, Lote 6 Cocachacra Asociación Indoaméricana, Manzana B, Lote 01 Islay Av. Jesus Nº 1307 Paucarpata Calle San Camilo Nº 207-209-211-213 Arequipa 76 Arequipa Arequipa Lima Islay Arequipa Lima Arequipa Lima Lima Camana Callao Lima Lima Arequipa Lima Lima Lima Caylloma Islay Islay Arequipa Arequipa 23 24 25 26 27 28 29 30 31 32 33 34 35 36 37 38 39 40 41 42 43 44 45 46 CARABAYLLO ALTO SELVA ALEGRE INDEPENDENCIA SANTA LUZMILA LOS INCAS HUANDOY PACHACUTEC AGUSTINO CUSCO PUNO HUACHIPA CERRO COLORADO CALLAO SANTA ANITA NATASHA ALTA ESPAÑA ICA TACNA CHINCHA CHIMBOTE CAÑETE - SAN VICENTE HUANCAYO SUR - EL TAMBO CHICLAYO ESTE - SAENZ PEÑA PIURA ESTE Manzana 1H, Lote 4 y 4A, Zona I, Pueblo Joven el Progreso Manzana 24, Lote 10, Asentamiento Humano de Alto Selva Alegre (Ahora Av. Arequipa Nº 721) Las Violetas, Manzana U-1, Lote 2-A, Ermitaño Av. Universitaria Norte Nº 6893, Lote 14, Manzana P, Urb. Santa Luzmila Av. Los Incas, Manzana K, Lote 13, Urb, Pablo VI, II Etapa Av. Huandoy N° 5015 Manzana F, Lote 13, sector D, Grupo Residencial D3 Av. José de la Riva Agüero N° 1453 Urbanización Santa Úrsula N 1-A, Avenida La Cultura Jr. Moquegua N° 642 Avenida Las Torres, Manzana A, Lote N° 11, Asociación El Paraíso del Puente de Huachipa, Sector 02 Asociación de Pequeños Comerciantes Villa Faucett, Mz. A, lote 34, Zona A Av. Mariscal Oscar R. Benavides N°4794-4796-4798, Urbanización San José Calle Carretera Central N° 193, Agencia 9B-10, sección N° 2. Unidad 01, Manzana "M", Lote N° 10, Urb. Natasha Alta Avenida España N° 1680 Urbanización Santa Rosa del Palmar, Manzana "K", Lote N° 21 Av. Augusto B. Leguía N° 1311 Jirón Santo Domingo N° 314 Av. Víctor Raúl Haya de la Torre N° 2850, Manzana G1, Lote N°2, Asentamiento Humano Miraflores Alto Carabayllo Lima Alto Selva Alegre Arequipa Independencia Lima Comas Arequipa Los Olivos Ventanilla El Agustino San Sebastián Puno Lima Arequipa Lima Callao Lima Cusco Puno Ate Cerro Colorado Lima Bellavista Santa Anita Trujillo Trujillo Ica Tacna Chincha Alta Callao Lima Trujillo Trujillo Ica Tacna Chincha Santa Av. Benavides N° 142 Chimbote San Vicente de Cañete Av. Mariscal Castilla N° 1224 y 1228 El Tambo Huancayo Av. Sáenz Peña N° 464, 466 y 468 Calle Huánuco N°484 Cercado Chiclayo Piura Chiclayo Piura Arequipa Cañete 77 47 48 49 50 51 52 53 54 55 56 JULIACA SULLANA MOQUEGUA TUMBES HUANCAYO 2 CHIMBOTE 2 PORONGOCHE HUNTER SAN FELIPE ZAPALLAL San Román Sullana Mariscal Moquegua Nieto Tumbes Tumbes Huancayo Huancayo Chimbote Santa Paucarpata Arequipa Jacobo Hunter Arequipa Jirón Lima N° 123-127, Zona Cercado Calle Bolivar N° 2013 Juliaca Sullana Calle Ancash N° 198 y Lima N° 499, Lote 1 Av. Mariscal Castilla N° 500, 506, 508 y 510 Calle Real N° 1481 - 1485 - 1487 Jr. Francisco Bolognesi N° 533 - 537, Mz.13, Lote 12 Urb. Villa Hermosa, Mz C, Lote 8 Urb. La Colina 1, Mz I, Lote 19 Av. San Felipe N° 660, 660-A, 662, 662-A y Pasaje Matucana N° 102, Urb. San Felipe, 2° Etapa, Sector A Prolongación de la Avenida Buenos Aires N° 2245 Comas Puente Piedra 78 Lima Lima ANEXOS 79

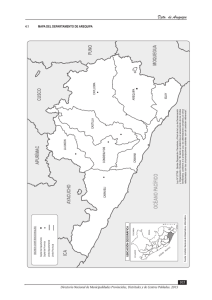

![papel sellado[1].docx](http://s2.studylib.es/store/data/003414459_1-290a8616d72ebe35fc4fb2d14fd314c7-300x300.png)