Calificación PCR

Anuncio

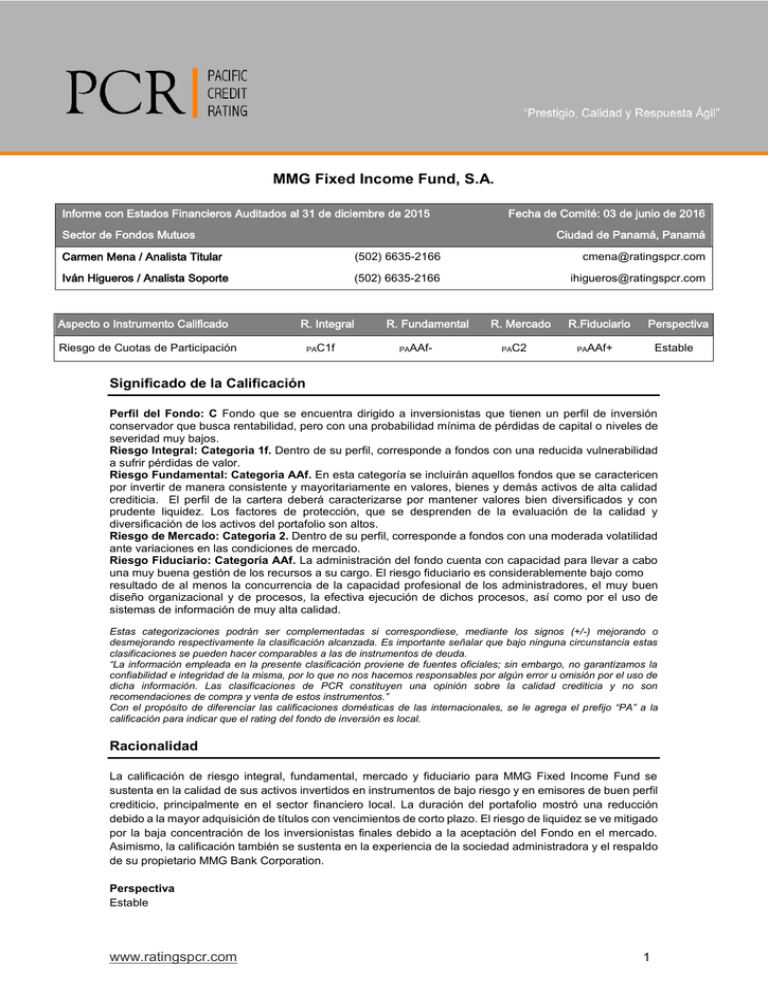

Pus MMG Fixed Income Fund, S.A. Informe con Estados Financieros Auditados al 31 de diciembre de 2015 Fecha de Comité: 03 de junio de 2016 Sector de Fondos Mutuos Ciudad de Panamá, Panamá Carmen Mena / Analista Titular (502) 6635-2166 cmena@ratingspcr.com Iván Higueros / Analista Soporte (502) 6635-2166 ihigueros@ratingspcr.com Aspecto o Instrumento Calificado R. Integral Riesgo de Cuotas de Participación PAC1f R. Fundamental PAAAf- R. Mercado PAC2 R.Fiduciario Perspectiva PAAAf+ Estable Significado de la Calificación Perfil del Fondo: C Fondo que se encuentra dirigido a inversionistas que tienen un perfil de inversión conservador que busca rentabilidad, pero con una probabilidad mínima de pérdidas de capital o niveles de severidad muy bajos. Riesgo Integral: Categoría 1f. Dentro de su perfil, corresponde a fondos con una reducida vulnerabilidad a sufrir pérdidas de valor. Riesgo Fundamental: Categoría AAf. En esta categoría se incluirán aquellos fondos que se caractericen por invertir de manera consistente y mayoritariamente en valores, bienes y demás activos de alta calidad crediticia. El perfil de la cartera deberá caracterizarse por mantener valores bien diversificados y con prudente liquidez. Los factores de protección, que se desprenden de la evaluación de la calidad y diversificación de los activos del portafolio son altos. Riesgo de Mercado: Categoría 2. Dentro de su perfil, corresponde a fondos con una moderada volatilidad ante variaciones en las condiciones de mercado. Riesgo Fiduciario: Categoría AAf. La administración del fondo cuenta con capacidad para llevar a cabo una muy buena gestión de los recursos a su cargo. El riesgo fiduciario es considerablemente bajo como resultado de al menos la concurrencia de la capacidad profesional de los administradores, el muy buen diseño organizacional y de procesos, la efectiva ejecución de dichos procesos, así como por el uso de sistemas de información de muy alta calidad. Estas categorizaciones podrán ser complementadas si correspondiese, mediante los signos (+/-) mejorando o desmejorando respectivamente la clasificación alcanzada. Es importante señalar que bajo ninguna circunstancia estas clasificaciones se pueden hacer comparables a las de instrumentos de deuda. “La información empleada en la presente clasificación proviene de fuentes oficiales; sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.” Con el propósito de diferenciar las calificaciones domésticas de las internacionales, se le agrega el prefijo “PA” a la calificación para indicar que el rating del fondo de inversión es local. Racionalidad La calificación de riesgo integral, fundamental, mercado y fiduciario para MMG Fixed Income Fund se sustenta en la calidad de sus activos invertidos en instrumentos de bajo riesgo y en emisores de buen perfil crediticio, principalmente en el sector financiero local. La duración del portafolio mostró una reducción debido a la mayor adquisición de títulos con vencimientos de corto plazo. El riesgo de liquidez se ve mitigado por la baja concentración de los inversionistas finales debido a la aceptación del Fondo en el mercado. Asimismo, la calificación también se sustenta en la experiencia de la sociedad administradora y el respaldo de su propietario MMG Bank Corporation. Perspectiva Estable www.ratingspcr.com 1 Resumen Ejecutivo Riesgo Fundamental La calidad crediticia del portafolio de inversión de MMG Fixed Income Fund se sustenta en la calidad de los activos y de los emisores en los que se invierte. Los emisores fueron 69 y la mayor concentración por emisor fue de 5.09%, mientras que la participación individual promedio fue de 0.30%. De acuerdo al perfil de riesgo del portafolio, el 67.50% cuenta con calificación internacional, el 17.36% con calificación local y el 15.14% restante sin calificación. El portafolio estuvo compuesto principalmente por bonos corporativos (78.97%), seguido de valores comerciales negociables (13.66%), depósitos bancarios (3.74%) y el resto en efectivo. En términos de exposición por sector, el portafolio estuvo diversificado adecuadamente en bonos del sector financiero (39.96% del total de cartera), consumo no-cíclico (17.47%), servicios básicos (14.26%) y otros (28.31%). Riesgo de Mercado A diciembre 2015, la duración modificada a del Fondo se situó en 3.40%, con una vida promedio ponderada de 3.62 años. La duración mostró una tendencia a la baja durante el año (diciembre 2014: 3.73%) debido a colocaciones de títulos en menor vencimiento. El fondo cuenta con 8 partícipes como subcustodios, quienes ofrecen participaciones del fondo a 332 inversionistas (11.82 millones de acciones). Dado el incremento constante de inversionistas finales, la tenencia promedio se reduce, evidenciando un menor riesgo por concentración de las acciones del Fondo. El Valor Neto de las Acciones (NAV) sigue el patrón de los retornos anualizados del fondo y según los modelos VaR y de volatilidad se observa que el riesgo de mercado del fondo ha sido controlado. MMGFIF continúa obteniendo un rendimiento anualizado de dividendos del 5.36% y un retorno total anual histórico promedio de 6.26%, superior al retorno histórico comparado de su benchmark (3.00%). Riesgo Fiduciario Se reconoce la experiencia en la administración de fondos de MMG Asset Management Corp., y la efectividad del comité de inversiones en la aplicación de políticas de concentración y diversificación del portafolio. Asimismo es favorable la trayectoria, las bases de gestión de riesgo operativo, el gobierno corporativo, la alta calidad crediticia de su propietario (MMG Bank Corporation) y la automatización de la custodia, compensación y liquidación prestada por Latinclear. Por esta razón PCR considera que el riesgo fiduciario es bajo. Reseña y descripción del Fondo MMG Fixed Income Fund (MMGFIF) tiene como objetivo de inversión obtener un rendimiento neto superior al de productos bancarios tradicionales a corto plazo y distribuir dividendos de manera mensual, mediante la inversión en un portafolio diversificado de valores regionales de renta fija e híbridos de capital que tengan la expectativa de generar flujos. MMGFIF S.A. quedó registrada como una sociedad anónima1 el 13 de febrero 2008 bajo las leyes de la República de Panamá. La Entidad está sujeta a la supervisión de la Superintendencia del Mercado de Valores (SMV) y como sociedad de inversión se rige por el Texto Único del Decreto Ley 1 de 1999 y el Acuerdo 5-2004. En julio de 2008, MMGFIF se constituyó en la Comisión Nacional2 de Valores (CNV) exclusivamente como una sociedad de inversión y el 5 de septiembre del mismo año comenzó a negociar sus acciones en la Bolsa de Valores de Panamá (BVP). El 7 de junio de 2011, la Junta Directiva aprobó cambiar el nombre de la sociedad de Multistrategy Fixed Income Fund, S.A., a MMG Fixed Income Fund, S.A. MMGFIF inició con un capital social autorizado de US$ 125,000 conformado por 1,000 acciones comunes Clase “A” con un valor nominal de US$ 25 cada una y 10 millones de acciones comunes Clase “B” 3 con un 1 Registro Público en Ficha 603198, Sigía S.A., documento 1291433, de la Sección Mercantil mediante Escritura Pública número 3353 de 13 de febrero de 2008 de la Notaria Quinta de Panamá. 2 Resolución CNV No. 240-08 de fecha 31 de julio de 2008 3 Las acciones Clase B están inscritas para su negociación en el mercado organizado por medio de Bolsa de Valores de Panamá, S.A. (BVP) y colocadas mediante oferta pública primaria. www.ratingspcr.com 2 valor nominal de US$ 0.01 cada una. A marzo de 2008 fue autorizada para emitir 5 millones de acciones clase B de forma pública y en 2011 el resto. Mediante Asamblea de Accionistas Clase A y B de MMGFIF celebrada el 08 de mayo de 2013, se aprobó aumentar el capital social autorizado de MMGFIF de US$ 125,000 a US$ 525,000, incrementando el número de las acciones Clase “B” de 10 millones a 50 millones. A diciembre 2015, el capital en acciones emitido y pagado se compone por 1,000 acciones comunes Clase “A” (valor nominal de US$ 30.00 cada una) y 11,820,840 acciones comunes Clase “B” (valor nominal de US$ 0.01 cada una). En atención a los criterios de clasificación contenidos en el Acuerdo 5-2004, la sociedad de inversión MMGFIF se encuentra clasificada dentro de las siguientes categorías: i) Según su estructura: sociedad de inversión simple4. ii) Según la opción de redención: sociedad de inversión cerrada5. iii) Según el tipo de inversión: sociedad de inversión mixta 6. iv) Según la procedencia geográfica de las inversiones: regional, principalmente enfocada en Panamá, Colombia, México, Perú y Centroamérica, sin embargo, con el fin de mantener una diversificación adecuada podrá invertir en otros países latinoamericanos. Cuadro 1: Características Generales de MMGFIF Tipo de fondo Sociedad de inversión cerrada, simple y mixta regulada por la SMV de Panamá. Característica Renta Fija e Híbridos de Capital Inicio de operaciones 13 de febrero 2008 (5 de septiembre 2008 inicia negociación de acciones) Sociedad administradora MMG Asset Management Casa de valores / Agente de Pago MMG Bank Corporation Custodio Central Latinoamericana de Valores, S.A. (Latinclear) Inversión mínima US$ 10,000.00 Moneda Dólares americanos Patrimonio US$ 120.32 millones (diciembre 2015) Acciones Clase A 1,000 (valor nominal de US$ 25.00 cada una) Acciones Clase B 11,820,840 (valor nominal de US$ 0.01 cada una) Valor cuota US$ 10.18 por Acción Clase B (diciembre 2015) Número de cuotas 11,823,071 Acciones Clase B (diciembre 2015) Partícipes 8 partícipes subcustodios y 332 accionistas finales (diciembre 2015) Distribución de dividendos Mensual Suscripciones Mensual Recompras Trimestral (a opción del Fondo) Comisiones a cargo de MMGFIF Comisión de administración Comisión de custodia 0.75% (Hasta 1.25% sobre el Valor Neto de los Activos) 0.25% sobre el Valor Neto de los Activos Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Marco Regulatorio La Ley aplicable a este tipo de fondos se refiere al Texto único del Decreto Ley 1 de 8 de julio de 1999 y demás leyes y normas legales de la República de Panamá; el Acuerdo 3-20067, por el cual se desarrollan las disposiciones del Título IX del Decreto Ley 1 de 1999 sobre Sociedades de Inversión y Administradores 4 Sociedades de inversión con un solo tipo de cuotas de participación y una sola cartera de inversiones. Sociedades de inversión que no ofrecen a sus inversionistas el derecho de solicitar la redención de sus cuotas de participación antes de la liquidación de la Sociedad de Inversión o que sólo permitan la redención en circunstancias extraordinarias. 6 Sociedades de inversión cuyos valores que componen la cartera se encuentran entre dos o más categorías (renta variable, renta fija pública o privada), sin que ninguna de ellas exceda el 80% de la inversión total. 7 Precedido por el Acuerdo 2-2005 y el Acuerdo 3-2004 5 www.ratingspcr.com 3 de Inversión, estableciendo el procedimiento para las solicitudes de autorización y licencia y las reglas para su funcionamiento y operación. El artículo 202 del Texto Único del Decreto Ley 1 de 1999 exige un depósito previo que se cumplirá mediante la desmaterialización de las acciones e instrumentación de un sistema de anotación en cuenta llevada por la Central Latinoamericana de Valores (Latinclear). Respecto al tratamiento fiscal de las ganancias de capital, el artículo 334 del Texto Único del Decreto Ley No. 1 de 8 de julio de 1999, establece que para los efectos del impuesto sobre la renta, impuesto sobre dividendo y del impuesto complementario, no se considerarán gravables las ganancias, ni deducibles las pérdidas provenientes de la enajenación de los valores registrados en la SMV, que cumplan con lo dispuesto en los numerales 1 o 2 del precitado artículo. Respecto al tratamiento fiscal de los dividendos, los artículos 701 y 733 del Código Fiscal de Panamá, tal como fueron modificados por la ley 8 de 2010 establecen que los dividendos que se paguen sobre las acciones nominativas estarán sujetos al pago del impuesto sobre dividendos equivalente a una tasa del 10%, siempre y cuando, los dividendos se originen de renta considerada de fuente panameña y gravable; se aplicará una tasa de cinco por ciento (5%) cuando los dividendos se originen de rentas provenientes de fuente extranjera, de intereses que se paguen o acrediten sobre valores emitidos por el Estado y las utilidades provenientes de su enajenación y de intereses que se reconozcan sobre depósitos bancarios de cualquier tipo mantenidos en bancos establecidos en Panamá. Patrimonio y Rentabilidad del Fondo MMG Fixed Income Fund administró a diciembre 2015, un total de activos netos atribuibles a los tenedores de las acciones redimibles de US$ 120.32 millones, disminuyendo US$ 18.15 millones (-13.11%) respecto al año anterior. Esto se debió principalmente a un menor capital adicional pagado US$ 10.08 millones (7.19%) y mayores pérdidas no realizadas en valores. En su calidad de sociedad de inversión cerrada, MMGFIF no otorga a los inversionistas en acciones comunes Clase “B”, el derecho a solicitar la redención de su inversión. Sin embargo, ha establecido que la recompra de dichas acciones tiene una periodicidad trimestral, bajo solicitud del tenedor, a través de la BVP y con una liquidación por intermedio de la Central Latinoamericana de Valores, S.A. (Latinclear). Se penaliza con 1.5%, la recompra a menos de 1 año de suscripción. Gráfico 1 160 9 140 8 120 7 100 6 80 5 60 4 40 dic.-15 sep.-15 dic.-14 jun.-15 jun.-14 sep.-14 dic.-13 mar.-14 jun.-13 sep.-13 dic.-12 mar.-13 jun.-12 sep.-12 dic.-11 mar.-12 jun.-11 sep.-11 2 dic.-10 3 0 mar.-11 20 Número de Partícipes Millones de US$ Patrimonio y Partícipes Activos netos atribuibles a los tenedores de las acciones redimibles Partícipes de acciones comunes clase "B" (eje secundario) Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR A diciembre 2015, presentó 8 partícipes e incrementó 1 partícipe con respecto a diciembre 2014, estos poseen cualidad de subcustodios de acciones comunes clase “B”. Cabe mencionar que las aportaciones se han mantenido en el tiempo y la administración ha optado por un crecimiento progresivo y enfocado en aumentar la diversificación, tanto en los activos como en los tenedores del fondo. www.ratingspcr.com 4 A su vez, cada partícipe ofrece a inversionistas finales de retail o institucionales, las acciones comunes clase “B” de MMGFIF. La cantidad de tenedores a la fecha de análisis fue de 332 y mostró un aumento interanual de 3.11%. Asimismo, la diversificación por inversionista final se refleja en la tenencia promedio, la cual ha tenido una tendencia estable, situándose en 0.30%, siendo ligeramente menor a diciembre 2014 (0.31%). De esta manera se evidencia un bajo riesgo de concentración en la participación de las acciones del Fondo. Gráfico 2 Tenedores Finales y Tenencia Promedio 0.5% 340 320 0.5% 300 280 0.4% 260 240 0.4% 220 200 Tenencia Promedio Número de tenedores 360 0.3% 180 dic.-15 sep.-15 dic.-14 jun.-15 sep.-14 jun.-14 dic.-13 mar.-14 jun.-13 sep.-13 mar.-13 dic.-12 jun.-12 sep.-12 mar.-12 0.3% dic.-11 160 Tenedores Finales acciones comunes clase "B" % promedio por tenedor final acciones comunes clase "B" Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR El valor neto de las acciones (NAV) comunes Clase “B”, durante el período de 2010 a 2014 se situó en un promedio de US$ 11.01, con un valor máximo de US$ 11.44 y un mínimo de US$ 10.18. A diciembre 2015, este se situó en US$ 10.18, mostrando una variación interanual de -6.11%. Gráfico 3 Activos Netos NAV en US$ Dic.-15 Jun.-15 Sept.-15 Mar.-15 Dic.-14 Sept.-14 Jun.-14 Mar.-14 Dic.-13 Jun.-13 8.00 Sept.-13 8.50 0 Mar.-13 9.00 20 Dic.-12 9.50 40 Jun.-12 60 Sept.-12 10.00 Mar.-12 10.50 80 Dic.-11 11.00 100 Sept.-11 11.50 120 Jun.-11 12.00 140 Dic.-10 160 Mar.-11 Millones de US$ Activos Netos y NAV Acciones Comunes Clase "B" NAV (eje secundario) Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Por su parte, el retorno total de los últimos 12 meses de MMGFIF fue de -1.01%, mostrando una caída respecto a diciembre 2014 (3.72%) y el rendimiento total desde el inicio del fondo fue de 6.26%. Se observa que el comportamiento del NAV es influido por la tendencia del retorno anualizado, habiendo presentado una caída desde mediados del 2014, esto puede ser explicado por la caída de precios en algunos instrumentos financieros pertenecientes al sector financiero, industrial y de consumo de países como Brasil, Panamá y Colombia, producto de fluctuaciones normales de mercado. No obstante, el rendimiento del fondo, está por encima de su benchmark. www.ratingspcr.com 5 Gráfico 4 Rendimiento total y NAV 11.5 11.0 10.5 10.0 NAV en US$ 14.0% 12.0% 10.0% 8.0% 6.0% 4.0% 2.0% 0.0% -2.0% -4.0% Dic.-15 Jun.-15 Sept.-15 Dic.-14 Mar.-15 Jun.-14 Sept.-14 Dic.-13 Retorno total mes corriente Mar.-14 Jun.-13 Sept.-13 Dic.-12 Mar.-13 Jun.-12 Sept.-12 Dic.-11 Mar.-12 Jun.-11 Sept.-11 Dic.-10 Mar.-11 9.5 Retorno total últimos 12 meses NAV (eje secundario) Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR El rendimiento de los dividendos se ha mantenido en torno al 5% desde 2011 hasta 2015, mostrando una brecha con respecto a su benchmark de dividendos (los depósitos a plazo fijo de 1 año de la Superintendencia de Bancos de Panamá) de 3.14% al cierre de 2015. De esta manera, MMGFIF cumple con su objetivo de obtener un rendimiento superior a la tasa de depósitos a plazo fijo publicada por la Superintendencia de Bancos de Panamá. Gráfico 5 Rendimiento de Dividendos Dic.-15 Sept.-15 Jun.-15 Mar.-15 Dic.-14 Sept.-14 Jun.-14 Mar.-14 Dic.-13 Sept.-13 Jun.-13 Mar.-13 Dic.-12 Sept.-12 Jun.-12 Mar.-12 Dic.-11 Sept.-11 Jun.-11 Mar.-11 Dic.-10 8.0% 7.0% 6.0% 5.0% 4.0% 3.0% 2.0% 1.0% 0.0% Rendimiento Corriente (Dividend Yield MMGFIF) últimos 12 meses Depositos 1 año SBP (Dividend Benchmark) últimos 12 meses Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Análisis de Riesgo Fundamental Riesgo de Crédito A diciembre 2015, el portafolio de inversiones consolidando por grado de inversión8 se conformó de la siguiente manera: el 67.50% contó con calificación internacional, 17.36% con calificación local y el 15.14% restante se encontró sin calificación. La calificación promedio establecida por MMGFIF a diciembre 2015 para su portafolio de inversiones fue de BB+ (escala internacional), siendo el equivalente local AA-. 8 Se considera en grado de inversión al rango de calificaciones de riesgo entre AAA y BBB-. Se considera bajo grado de inversión al rango de calificaciones de riesgo entre BB+ e inferior. www.ratingspcr.com 6 Se observó que algunos emisores mostraron una caída en las calificaciones de riesgo de soberano debido a la coyuntura política y económica de la región, sin embargo, esta situación no representó una variación significativa en la valuación del portafolio. Cuadro 2: Calificación de inversiones Rating dic.-12 dic.-13 dic.-14 dic.-15 AAA (internacional) 0.00% 0.00% 0.01% A+, A, A- (internacional) 1.58% 0.00% 0.00% 5.37% 30.93% 45.17% 24.58% 18.58% BB+, BB, BB- (internacional) 0.00% 17.48% 48.24% 41.80% B+, B, B- (internacional) 0.00% 1.11% 0.86% 1.26% BBB+, BBB, BBB- (internacional) CCC+, CCC, CCC- (internacional) 0.01% 0.00% 0.00% 0.00% 0.48% 11.00% 11.20% 9.70% 10.20% A+, A, A- (local) 6.41% 2.76% 3.88% 4.74% BBB+, BBB, BBB- (local) 3.56% 2.21% 0.85% 2.42% 46.52% 20.08% 11.87% 15.14% 100.00% 100.00% 100.00% 100.00% AA+, AA, AA- (local) Sin calificación Total Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR El análisis de Riesgo Fundamental Promedio Ponderado9 (RFPP) de PCR determinó que el portafolio se encuentra dentro de la categoría AAf-, que se refiere a aquellos Fondos que se caracterizan por invertir de manera consistente y mayoritariamente en valores, bienes y demás activos de alta calidad crediticia. El perfil de la cartera mantiene valores bien diversificados y con prudente liquidez. Cuadro 3: Categorías de calificación - RFPP Categoría PCR Categoría I (AAA/AA/AA-) 58.93% Categoría II (A+/A-) 23.21% Categoría III (BBB+/BBB-) 14.29% Categoría IV y V (BB+/D) 3.57% 0.00% Sin Categoría Elaboración: PCR Para el cálculo de RFPP, PCR identificó que el nivel de riesgo del portafolio se concentró principalmente en la categoría I y II (82.14%) lo que demuestra buena calidad crediticia, mientras que el 14.29% se encontró en la categoría III, por lo que el 96.43% de la cartera se encontró en grado de inversión y el 3.57% restante se encontró en la categoría IV, por debajo del grado de inversión. Por su parte, el portafolio por tipo de instrumento se encontró distribuido de la siguiente forma: bonos internacionales y locales representaron el 78.97%, los VCN el 13.66%, los DPF el 3.74% y el resto en efectivo y otros. A su vez, estas inversiones se han ubicado principalmente en Panamá con el 40% del total, seguido de Colombia, Perú, Brasil y otros países. 9 La evaluación del nivel de riesgo crediticio de la cartera de inversiones se realizó tomando en cuenta las calificaciones públicas de los instrumentos que forman parte del portafolio de inversiones. Se debe mencionar que las calificaciones otorgadas por otras empresas clasificadoras de riesgo no son responsabilidad de PCR, por lo que la agrupación por categorías de riesgo presentada se realiza a título informativo. Como parte de su evaluación, PCR valida, modifica y elabora, de ser necesario, la calificación interna de aquellos instrumentos no calificados por ella, o con calificación de riesgo internacional no equivalente, o que no cuenten con una calificación de riesgo pública. www.ratingspcr.com 7 Gráfico 6 Portafolio de Inversiones por país A diciembre 2015 3% 2% 4% Panamá 4% Colombia 5% Perú Brasil 40% Costa Rica 7% México Supranacional 8% Guatemala 8% Chile 11% 8% Trinidad y Tobago Otros Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Concentración por sector En cuanto a las industrias en las que se han colocado las inversiones, MMGFIF ha mostrado diversificación suficiente para mitigar el riesgo sistémico, presentando la siguiente participación sectorial: financiero (39.96%), consumo no cíclico (17.47%), consumo cíclico (14.26%), servicios básicos (8.54%), energía (5.51%), telecomunicaciones (5.36%), industrias (4.96%), materia prima (3.07%) y bienes raíces (0.88%). Gráfico 7 Portafolio de Inversiones por sector A diciembre 2015 5% 3% 1% Financieros Consumo, No Cíclico 5% Consumo, Cíclico 6% 40% 9% Servicios básicos Energía Telecomunicaciones Industrias 14% Materia prima 17% Bienes raíces Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Diversificación por emisor A diciembre 2015, el portafolio tuvo 69 emisores y 112 posiciones y el emisor con mayor participación en el portafolio conformó el 5.09%, mientras que los 10 principales emisores concentraron el 31.48% del portafolio. Adicionalmente, el fondo ha establecido un límite de inversión de hasta un 10% de exposición máxima en un valor, garantizando así, un portafolio de inversiones diversificado. www.ratingspcr.com 8 Cuadro 4: Principales emisores del portafolio Emisor Inm. Don Antonio (Grupo Rey) Banco Centroamericano de Integración Económica Banco Popular de Desarrollo Comunal Office Depot Mexico Grupo Aval Ideal Living Corporation Hydro Caisan, S.A COSICE Banco La Hipotecaria Banco Crédito del Perú Otros Total Calificación de Riesgo País Participación AA+ (local) A BB+ BB BBBN.D A- (local) BB+ AA- (local) BB Panamá Supranacional Costa Rica México Colombia Panamá Panamá Costa Rica Panamá Perú 5.09% 5.07% 3.27% 2.78% 2.73% 2.60% 2.54% 2.50% 2.49% 2.41% 68.52% 100.00% Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Análisis de Riesgo de Mercado El Fondo establece políticas de parámetros de exposición a los diferentes factores de riesgo de mercado. Las políticas y límites son aprobados por el Comité de Inversiones y ratificados por la Junta Directiva. La administración es responsable de velar por el cumplimiento de estas políticas y recomendar mejoras según sean requeridas. Para mitigar el riesgo de mercado, MMGFIF cuenta con una metodología robusta establecida en su reglamento interno para la medición de dicho riesgo. En este, se establece que es la Junta Directiva quien determina los límites en el nivel de disparidad de las tasas de interés que pueden ser asumidas, la cual es monitoreada por la Administración. El principal factor de riesgo que afronta el fondo es la fluctuación en las tasas de interés. El Fondo realiza distintos escenarios de estrés contemplando las variaciones en las tasas libres de riesgo y primas de crédito sobre el portafolio. Tasas de Interés Internacionalmente, las tasas de interés en dólares se mantuvieron en niveles históricamente bajos y de acuerdo a los pronunciamientos de la Reserva Federal de los Estados Unidos, se espera que las tasas suban gradualmente durante 2016. Sin embargo, estas se mantuvieron relativamente estables desde el año 2006. Debido a la caída de la tasa de referencia a corto plazo de LIBOR (London Interbank Offered Rate) a 6 y 12 meses por la crisis financiera del 2008, estas llegaron a niveles por debajo del 1%, sin embargo, durante el 2015 ha mostrado tendencia al alza. Localmente, las tasas de interés también se mantuvieron relativamente estables (influyendo en el comportamiento observado del rendimiento del Fondo), pero el mercado panameño ha mostrado un relativo dinamismo y liquidez. El crecimiento del sistema bancario en Panamá está muy relacionado con el crecimiento de la economía y del aumento en la demanda de crédito. Luego de la crisis financiera del 2008, las tasas de los DPF a 6 y 12 meses se han encontrado por encima de la LIBOR, con brechas entre 1p.p. y 2p.p. A diciembre 2015, las tasas sobre DPF para la Banca Panameña fueron de 2.10% a 6 meses y de 2.89% a 12 meses, mientras que para la Banca Extranjera fueron de 1.40% a 6 meses y de 2.50% a 12 meses. En comparación, las tasas de referencia LIBOR se ubicaron en 0.66% a 6 meses y de 0.98% a 12 meses. La menor brecha se encontró en las tasas de interés de la Banca Extranjera a 6 meses (0.74 p.p.) y la mayor brecha fue en las tasas de interés de la Banca Panameña a 12 meses (1.91 p.p.). www.ratingspcr.com 9 Gráfico 8 DPF12M Banca Panameña DPF6M Banca Extranjera DPF12M Banca Extranjera LIBOR6M LIBOR12M Dic.-15 Dic.-14 DPF6M Banca Panameña Jun.-15 Jun.-14 Dic.-13 Jun.-13 Dic.-12 Dic.-11 Jun.-12 Jun.-11 Dic.-10 Jun.-10 Dic.-09 Dic.-08 Jun.-09 Jun.-08 Dic.-07 Jun.-07 6.0 5.0 4.0 3.0 2.0 1.0 0.0 Dic.-06 Porcentajes Tasas sobre Depósitos a Plazo Fijo y LIBOR Fuente: SBP y Federal Reserve Economic Data. / Elaboración: PCR Gráfico 9 6M Banca Panameña 12M Banca Panameña 6M Banca Extranjera 12M Banca Extranjera Dic.-15 Jun.-15 Dic.-14 Jun.-14 Dic.-13 Jun.-13 Dic.-12 Jun.-12 Dic.-11 Jun.-11 Dic.-10 Jun.-10 Dic.-09 Jun.-09 Dic.-08 Jun.-08 Dic.-07 Jun.-07 4.0 3.0 2.0 1.0 0.0 -1.0 -2.0 -3.0 Dic.-06 Puntos Porcentuales Brechas de Tasas de Interés Depósitos a Plazo Fijo vsLIBOR Fuente: SBP y Federal Reserve Economic Data. / Elaboración: PCR Por su parte, la duración modificada del portafolio mostró una disminución durante el 2014, produciendo mayor sensibilidad a cambios en las tasas de interés, esto se debió a que aumentaron las inversiones de largo plazo en mayor proporción que las de corto plazo. Mientras que durante el período de 2015, la duración modificada ha mostrado una tendencia a la baja, debido a mayores colocaciones en instrumentos de corto plazo y a diciembre 2015 se situó en 3.40% (diciembre 2014: 3.73%). Esto también contribuyó a la disminución en la vida promedio ponderada del portafolio, ya que a la fecha de análisis fue de 3.62 años, mientras que en diciembre 2014 fue de 6.48 años. www.ratingspcr.com 10 Gráfico 10 Duración Modificada 4.2% 4.0% 3.8% 3.6% 3.4% 3.2% Límite superior dic.-15 oct.-15 ago.-15 jun.-15 abr.-15 dic.-14 feb.-15 oct.-14 jun.-14 ago.-14 abr.-14 dic.-13 Modified Duration To Worst feb.-14 oct.-13 jun.-13 ago.-13 abr.-13 dic.-12 oct.-12 ago.-12 feb.-13 3.0% Límite inferior Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR El análisis de Valor en Riesgo (VaR) realizado por el Fondo, basado en el método de Varianza-Covarianza, indican que el valor en riesgo mensual del retorno de MMGFIF aumentó para el período 2012-2015, mientras que el valor en riesgo anual es ligeramente menor en el período 2010-2015. Cuadro 5: Resultados Value At Risk MMG Fixed Income Fund Método Varianza-Covarianza VaR Mensual VaR Anual Grado de confianza 99% 95% 99% NSTD 2.33 1.64 2.33 95% 1.64 Max. Pérdida utilizando toda la data -3.41% -2.26% -7.79% -3.82% Max. Pérdida utilizando data 2010-2015 -1.79% -1.17% -8.28% -5.79% Max. Pérdida utilizando data 2012-2015 -2.01% -1.38% -2.01% -1.38% Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Riesgo de liquidez Para el control de este riesgo, la administración del fondo establece límites en la proporción mínima de los fondos que deben ser mantenidos en instrumentos de alta liquidez. Asimismo, el Fondo evalúa la liquidez de los instrumentos tomando en cuenta los factores de transacción pública, tamaño de la emisión, el porcentaje de la emisión que se negocia en el mercado secundario (“float”) y los creadores de mercado (“market makers”). Estructura de plazos A diciembre 2015, el análisis de los vencimientos del portafolio de inversiones consolidado indica que dichos activos se han mantenido principalmente con vencimientos a largo plazo. Aquellos con vencimiento entre 5 y 10 años representaron el 44.56%, seguidos por los de vencimiento entre 3 y 5 años con 18.95%. Cuadro 6: Vencimientos del Portafolio Consolidado dic.-13 jun.-14 dic.-14 jun.-15 dic.-15 <1M 0.59% 0.88% 0.55% 5.39% 1.83% 1M to 3M 5.13% 2.17% 4.52% 2.02% 4.38% 3M to 6M 9.05% 4.96% 7.22% 2.98% 7.41% 6M to 1Y 5.93% 11.27% 6.57% 10.02% 8.57% 1Y to 3Y 9.18% 7.72% 4.90% 9.06% 8.61% 3Y to 5Y 14.08% 11.93% 15.57% 19.07% 18.95% 5Y to 10Y 49.99% 56.07% 52.42% 46.79% 44.56% >10Y 6.06% 5.00% 8.25% 4.68% 5.69% Total 100.0% 100.0% 100.0% 100.0% 100.0% Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR www.ratingspcr.com 11 Características de los partícipes Los partícipes de MMGFIF se caracterizan por ser entidades financieras, con calificaciones de riesgo crediticio otorgadas entre BBB- y A-, por instituciones calificadoras de renombre. El principal partícipe, MMG Bank Corporation, abarcó el 94.32% del total de acciones comunes clase “B”. Los partícipes de las acciones comunes clase “B” son a su vez, subcustodios de dichas participaciones, ofreciéndolas a inversionistas finales de retail e institucionales. Cuadro 7: Partícipes del fondo Partícipe Monto de acciones Participación MMG Bank Corporation 11,148,964 94.32% BG Valores / Wall Street 319,940 2.71% Prival Securities Inc. 209,001 1.77% Global Valores 63,197 0.53% Capital Asset Consulting Inc. 35,460 0.30% Latinclear (BVP) 20,542 0.17% Banistmo securities 14,695 0.12% Eurovalores TOTAL 9,041 0.08% 11,820,840 100.0% Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Riesgo de tipo de cambio Debido a que la totalidad de la cartera de inversiones se encuentra denominada en dólares estadounidenses (US$), y las operaciones del Fondo se realizan en bolívares panameños (B/.) o en US$ (ambas monedas se encuentran a la par), se considera que MMGFIF no está expuesto directamente a riesgo cambiario. Análisis de Riesgo Fiduciario Grupo Económico MMG Bank Corporation, es un banco de licencia general con licencia de corretaje y puesto en la Casa de Valores Panameña, domiciliado en Panamá y regulado por la Superintendencia de Bancos y la Superintendencia del Mercado de Valores de ese mismo país. A través de su filial MMG Bank & Trust Ltd., que opera en Nassau, Bahamas, llevan a cabo actividades bancarias, fiduciarias, de custodia, gestión de fondos y negociación de valores en el Caribe. MMG Bank Corporation se especializa en la prestación de servicios de gestión de capitales, servicios de inversión, banca internacional, banca de inversión, servicios de mesa de operaciones institucionales, custodio de valores y corretaje, planificación financiera y bienes raíces, entre otros. MMG Bank Corporation es subsidiaria de MMG Capital Holdings, que a su vez forma parte del Grupo Morgan & Morgan, la firma legal más grande en Panamá. MMG Bank Corporation también es propietaria de las siguientes empresas: 1) MMG Asset Management Corp., fondos de inversión; 2) Universal Leasing, Inc., con sede en Panamá dedicada al arrendamiento de equipo; 3) Ciesa Consulting, Inc., con sede en Panamá dedicada al arrendamiento de bienes raíces y dueño del edificio en donde se ubican las oficinas del Banco y 4) Gonic Investment, S.A., dedicada a la gestión y recaudación de los créditos y obligaciones de clientes de cuentas locales. Sociedad Administradora MMG Asset Management Corp. (MMGAMC)10 es una sociedad anónima constituida bajo las leyes de la República de Panamá, y está debidamente autorizada para actuar Administrador de Sociedades de 10 Escritura número 5,162 de 12 de junio de 2000, inscrita en la Sección Mercantil a Ficha 382995, Documento 132223. Registrada para actuar como Administrador de Sociedades de Inversión según Resolución No. CNV 136-06 del 07 de junio de 2006. www.ratingspcr.com 12 Inversión11, MMGAMC fue contratada por tiempo indefinido por MMG Fixed Income Fund, S.A., (MMGFIF) para actuar como Administrador de Inversiones, desde el 18 de abril de 2008. Su función es actuar como gestor del Fondo mediante el análisis, evaluación, seguimiento y toma de decisiones de compra y venta de los valores que conforman el Portafolio de Inversiones. Cabe mencionar que en el contrato se menciona que el gestor del fondo puede ofrecer otros servicios administrativos él mismo o subcontratar otras instituciones o asesores, esto sin eximir la responsabilidad contractual con MMGFIF. MMGAMC ha tenido bajo su administración dos fondos de renta variable cerrados, “GICAP I” y “GICAP II”. Actualmente, GICAP I sigue en operación y se encuentra registrado en la SMV. El siguiente organigrama muestra las diferentes instancias relacionadas a la operación y administración del Fondo, bajo los principios básicos definidos en las políticas de gobierno corporativo. Gráfico 11 Fuente y Elaboración: MMG Fixed Income Fund, S.A. Los Directores, Dignatarios y Ejecutivos Principales de la Administradora son las siguientes personas: Cuadro 8: Junta Directiva de MMG Asset Management Corp. Nombre Cargo Jorge E. Morgan Vallarino Presidente y Director Carlos E. Troetsch Saval Vicepresidente y Director Jorge Raúl Vallarino Secretario y Director Luis Valle C. Tesorero y Director Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR 11 Resolución No. CNV-136-06 del 07 de junio de 2016, expedida por la SMV. www.ratingspcr.com 13 Situación financiera de la Sociedad Administradora A diciembre 2015, la sociedad administradora de MMG Fixed Income Fund, MMG Asset Management Corp. (MMGAMC) presentó un total de activos de US$ 1,73 millones con un aumento de US$ 995.95 miles (+135.90%) respecto a diciembre 2014. En cuanto a sus pasivos, estos sumaron US$ 907.28 miles y fueron mayores US$ 802.23 (+763.70%), mientras que su patrimonio totalizó US$ 821.51 con una variación positiva de US$ 193.72 miles (+30.86%). En cuanto a los resultados obtenidos, MMGAMC finalizó con una utilidad neta de US$ 3.47 miles, menor en US$ 100.92 miles (-96.68%) respecto a diciembre 2014 debido a menores ingresos de operaciones (-6.20%) y mayores gastos de operaciones (+1,702.94%). Junta General de Accionistas La Junta General de Accionistas, legalmente reunida, constituye el poder supremo del fondo. No obstante, en ningún caso podrá, por voto de la mayoría simple de los accionistas tenedores de las acciones emitidas y en circulación con derecho a voto, según sea el caso, privar a los accionistas de sus derechos como tales, ni imponerles un acuerdo que contradiga la Ley o el Pacto Social. La Junta General, está conformada por MMG Bank como accionista Clase “A” y 8 partícipes Clase “B” (MMG Bank, BG Valores / Wall Street, Banistmo Securities, Prival Securities Inc., Global Valores, Eurovalores, Capital Asset Consulting Inc. y Latinclear), lo cual equivale a un resultado de 332 accionistas finales al cierre de diciembre 2015. Junta Directiva del Fondo La Junta Directiva se compondrá de no menos de tres (3) ni más de siete (7) miembros. Dentro de dicho mínimo y máximo, los directores serán elegidos y el número podrá ser fijado, al igual que cambiado, por resolución de la Junta General de Accionistas. Actualmente la Junta Directiva está conformada por cinco (5) miembros, de los cuales, uno (1) de ellos es independiente. Los directores de la sociedad son: Cuadro 9: Junta Directiva de MMG Fixed Income Fund, S.A. Nombre Cargo Miguel Kerbes Presidente Jorge Morgan, CFA Vicepresidente Carlos Troetsch Secretario José Castañeda Tesorero y Director Eduardo Jiménez Director Independiente Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Funciones de la Junta Directiva del Fondo Las funciones de la Junta Directiva son: Nombrar y remover al Administrador de Inversiones como al Custodio. Establecer la estrategia del fondo. Aprobar presupuesto anual. Aprobar estados financieros auditados. Aprobar la política de dividendos. Establecer políticas de inversión y administración de riesgo. Revisión y evaluar periódicamente los lineamientos de concentración de riesgo; así como aprobar excepciones a los mismos por situaciones puntuales justificadas por el Comité de Inversiones. www.ratingspcr.com 14 Aprobar la toma de pérdidas en exceso a US $250,000 del portafolio durante el año fiscal, de acuerdo a la política para el manejo de deterioros en el valor de las inversiones y realización de pérdidas. Delegar poderes de administración de los activos. Mantener relaciones de comunicación adecuada con los accionistas, directores e inversionistas del fondo. Nombrar, compensar y evaluar los miembros de la Administración. Guiar y supervisar al administrador con el cumplimiento de los objetivos. Definición del perfil de riesgo y supervisión de la Sociedad de Inversión de acuerdo con los intereses de los inversionistas. Aprobar o rechazar transacciones con partes relacionadas. Establecer criterios de selección para directores independientes. Supervisar el cumplimiento de normas de gobierno corporativo. Comité de Inversiones La Junta Directiva de MMGFIF mediante Acta de fecha 26 de marzo de 2008, delegó a un Comité de Inversiones de MMG Asset Management Corp., la responsabilidad de gestionar el portafolio de inversiones de MMGFIF en base a los parámetros y las directrices tomadas por la Junta Directiva de MMGFIF. Composición del Comité de Inversiones El Comité de Inversiones estará compuesto por no menos de (2) ni más de (7) miembros, que representen la estructura organizativa del MMG Bank Corp. y subsidiarias y con al menos un analista de crédito para realizar las funciones de gestión del portafolio de MMGFIF. Dentro de dicho mínimo y máximo, los miembros serán elegidos y el número podrá ser fijado, al igual que cambiado, por resolución de la Junta Directiva del MMGFIF. Los miembros del Comité de Inversiones no devengarán ningún tipo de compensación por funciones en el Comité. A la fecha de análisis, el Comité de inversiones se conformó de la siguiente manera: Cuadro 10: Comité de Inversiones Nombre Cargo Integrantes de MMG Bank Corp. Marielena García Maritano Vicepresidente de Banca de Inversión MMG Bank Corp. Jorge Vallarino Vicepresidente de Tesorería y Relaciones Institucionales Hugo Rodríguez Vicepresidente de Wealth Management Juan Luis Surgeon, CFA Gerente de Tesorería Presidencia Ejecutiva Jorge CFA Enrique Morgan, Presidente Ejecutivo MMG Bank Corp. Analista Roger Kinkead Portafolio Manager y Analista Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR Funciones del Comité de Inversiones Las funciones del Comité de Inversiones son: Ejecutar la política de inversión aprobada por la Junta Directiva. Mensualmente, revisar el portafolio de inversiones monitoreando riesgos de tasa de interés, y de mercado en general. www.ratingspcr.com 15 Velar por la fidelidad de los informes periódicos a la Junta Directiva. Aprobar o rechazar propuestas de inversión y aprobaciones de crédito presentadas por la Administración. Revisar mensualmente la totalidad de las transacciones generadas. Establecer, recomendar, o afirmar la estrategia de inversión y manejo de portafolio. Custodio El 20 de agosto de 2009 MMGFIF sustituyó a MMG Asset Management Corp., y designó a MMG Bank Corporation como Casa de Valores y Agente Colocador, a razón de la cancelación voluntaria de MMG Asset Management Corp. de su licencia de Casa de Valores. En virtud de esta sustitución MMG Bank Corporation también ha sido designada como el Custodio de MMGFIF. MMG Bank Corporation cuenta con una licencia de Casa de Valores, otorgada por la Comisión Nacional de Valores mediante Resolución CNV No. 292-05 de 13 de diciembre de 2005 y es participante de la Central Latinoamericana de Valores, S.A., subcontratando los servicios de esta última para ejercer sus funciones de Custodio de las acciones de MMGFIF. Por su parte, MMG Bank es Custodio de los activos subyacentes del Fondo. La Central Latinoamericana de Valores, S.A. (Latinclear) es una sociedad anónima constituida bajo las leyes de la República de Panamá, inscrita en la Sección Mercantil a Rollo 45552, Imagen 0142, Ficha 300446 y está debidamente autorizada para actuar como central de valores, central de custodia, compensación y liquidación de valores mediante Resolución No. CNV-68-97 del 23 de julio de 1997. Latinclear inició operaciones en mayo de 1997 y desde esa fecha brinda los servicios completos de una central de custodia de valores, contando con el apoyo de un sistema automatizado que permite llevar a cabo las operaciones de custodia, compensación y liquidación de una manera ágil, automatizada y segura. Situación financiera del Custodio Al 31 de diciembre de 2015, Central Latinoamericana de Valores, S.A. (Latinclear) cerró con un saldo en custodia de US$ 18.04 millones12, mostró un incremento de US$ 1,645.55 miles (+10.04%). La composición del custodio a dicha fecha fue: renta fija (40.40%), renta variable (22.20%), valores del Estado (25.96%), fondos de inversión (9.88%) y documentos negociables (1.56%). En cuanto a sus activos, Latinclear finalizó al cierre de 2015 con US$ 2,137.28 miles, mientras que sus pasivos y patrimonio fueron de US$ 1,017.64 miles y US$ 1,119.64 miles respectivamente. La utilidad neta generada por Latinclear fue de US$ 1,057.52 miles, aumentando interanualmente 27.91%, con ingresos totales por US$ 3,378.56 miles y gastos totales por US$ 1,980.52 miles Partes Relacionadas Podrían suscitarse posibles conflictos de interés con ocasión de los negocios y operaciones de MMGFIF dado que: MMG Asset Management Corp. funge como Administrador de Inversiones de MMGFIF. MMG Bank Corporation funge como Casa de Valores, Puesto de Bolsa y Custodio de MMGFIF. MMG Asset Management Corp. es subsidiaria de MMG Bank Corporation, principal empresa de la Unidad Financiera del Grupo Morgan y Morgan. La asesoría legal recibida por MMGFIF proviene de asesores legales relacionados al Grupo Morgan & Morgan. 12 Página Web Latin Clear. Sección Latin Clear en cifras. Disponible en: http://www.latinclear.com.pa/nuestra-empresa/latin-clear-encifras/ Consultado el 27 de mayo de 2016. www.ratingspcr.com 16 Dos (2) de los cinco (5) Directores de MMGFIF forman parte de la administración de MMG Bank Corporation y del Grupo Corporativo Morgan & Morgan. MMG Bank Corporation, es accionista de la Bolsa de Valores de Panamá y de la Central Latinoamericana de Valores (Latinclear). MMG Asset Management Corp., sociedad que ha sido designada para actuar como Administrador de Inversiones de MMGFIF, es titular de mil (1000) Acciones Clase A de MMGFIF. Los señores Jorge Enrique Morgan Vallarino y Carlos Eduardo Troetsch Saval, son directores de MMGFIF y de MMG Asset Management Corp., sociedad que ha sido designada para actuar como Administrador de Inversiones de MMGFIF. La señora Marielena García Maritano es miembro de la Junta Directiva de la Bolsa de Valores de Panamá, S.A. Políticas de inversión MMGFIF invertirá en cualesquiera valores e instrumentos financieros públicos o privados de renta fija o híbridos de capital que cumplan con las políticas de inversión, tales como: Depósitos bancarios a plazo (sean de ahorro o plazo fijo) Certificados de Depósitos Negociables Aceptaciones Bancarias Valores Comerciales Negociables Bonos Corporativos con Tasa Flotante Bonos Corporativos con Tasa Fija Cédulas hipotecarias u otros títulos hipotecarios Deuda Soberana o Instrumentos Financieros Estatales Préstamos Bancarios Deuda Corporativa Acciones Preferidas Notas Estructuradas Otros activos financieros MMGFIF tiene la intención de invertir en Panamá, Centroamérica y Colombia, sin embargo con el fin de mantener una diversificación adecuada de su portafolio de inversiones, podrá invertir en otros países latinoamericanos. Adicionalmente, para el manejo de su liquidez podrá invertir temporalmente en mercados desarrollados. MMGFIF mantiene políticas internas de diversificación por industria, sin embargo, puede concentrar su portafolio de inversión en la industria financiera. De conformidad con las normas sobre límites a las inversiones establecidas en el Acuerdo, aplicables a las sociedades de inversión registradas, MMGFIF no podrá invertir: i) ii) iii) Más del treinta por ciento (30%) de sus activos, en acciones, participaciones, obligaciones o valores, en general, emitidos por otras sociedades de inversión. Más del veinte por ciento (20%) de sus activos, en valores emitidos por otra sociedad de su mismo grupo. Más del veinte por ciento (20%) de sus activos, en valores emitidos o avalados por una misma compañía o entidad. Este límite queda ampliado al veinticinco por ciento (25%), siempre que el total de las inversiones en valores en los que se supere el veinte por ciento (20%) no exceda del sesenta por ciento (60%) del activo de la misma. Las inversiones totales en los valores a que se refieren los párrafos anteriores, no podrán superar el ochenta por ciento (80%) de sus activos. www.ratingspcr.com 17 iv) Más del cuarenta por ciento (40%) de sus activos, en valores emitidos o avalados por entidades pertenecientes a un mismo grupo. Los porcentajes anteriores se miden tomando como referencia la valoración efectiva del total de activos financieros y de los valores en cuestión. Con relación a la inversión en valores no admitidos a negociación en una bolsa u otro mercado organizado MMGFIF no podrá: i) Invertir más del quince por ciento (15%) de sus activos en valores emitidos o avalados por una misma entidad. ii) Invertir más del treinta por ciento (30%) de su activo, en valores emitidos o avalados por entidades pertenecientes a un mismo grupo. Los porcentajes previstos para inversiones en valores no admitidos a negociación en una bolsa u otro mercado organizado se miden tomando como referencia la valoración efectiva 13 del total de activos financieros y de los valores en cuestión. Cuando por circunstancias ajenas a la voluntad de MMGFIF o su Administrador de Inversiones se superasen los límites de inversión en valores no admitidos a negociación en una bolsa u otro mercado organizado antes señalados, la sociedad de inversión o, en su caso, su Administrador de Inversiones adoptará, en el plazo de tres (3) meses, las medidas necesarias para rectificar tal situación, poniéndolo en conocimiento de la SMV. Este plazo podrá ser prorrogable, por una sola vez, a discreción de la SMV, basándose en un análisis sustentado por el Administrador de Inversiones. Los lineamientos de concentración y diversificación de MMG Fixed Income Fund, S.A. se detallan en el cuadro 15 de los Anexos, al final de este informe. Política de Gobierno Corporativo MMGFIF, en su condición de persona registrada ante Ia SMV de Panamá, estará sujeta al cumplimiento de obligaciones legales de carácter general y especial establecidas en el Texto Único y en los Acuerdos adoptados por la SMV, que son aplicables a todas las personas registradas y a sociedades de inversión, respectivamente. Algunas de estas obligaciones son impuestas por la ley y los Acuerdos representan reglas y principios de "Buen Gobierno Corporativo", tal como se desarrollan en el Acuerdo 12-2003 de 11 de noviembre de 2003, por medio de los cuales se recomiendan guías y principios de buen gobierno corporativo por parte de sociedades registradas en la SMV y se modifican los Acuerdos 6-2000 de 19 de mayo de 2000 y 18-2000 de 11 de octubre de 2000. Entre las obligaciones legales a que este sometida MMGFIF y que guardan relación con los principios de Buen Gobierno Corporativo, están las que procuran la pronta y completa divulgación de información y transparencia de información para todos los grupos accionistas. En este sentido, MMGFIF tiene incorporado por mandato legal el principio de divulgación y transparencia de información, exigido en las normas de Buen Gobierno Corporativo. Política para la Prevención del Lavado de Capitales MMGFIF, en su condición de sociedad registrada y regulada par la SMV, está sujeta al cumplimiento de las normas legales de Panamá relacionadas con la prevención del lavado de capitales. En tal sentido, MMGFIF por intermedio del Administrador de Inversiones, requerirá la verificación concisa y detallada de la información de negocios e identidad del inversionista potencial, así coma la fuente de sus ingresos. Esta obligación del Administrador de Inversiones, recae también sobre todo su personal y es el deber de la Junta Directiva de MMGFIF velar porque la misma sea debidamente observada. Políticas de Gestión de Riesgo Operativo MMGFIF toma como base el Manual de Políticas y Procedimientos de Administración de Riesgo Operativo de MMG Bank (su casa de bolsa y agente pagador). Dicho manual cubre los aspectos relacionados con la 13 Se entiende como valoración efectiva el valor real de los activos financieros y de los valores en un momento determinado, tomando en cuenta el riesgo y retorno, entendiéndose como retorno la retribución que se espera recibir por la inversión. www.ratingspcr.com 18 implementación de la gestión integral del Riesgo Operacional, como lo es la estructura de administración, la estrategia de gestión, funciones y responsabilidades, forma y periodicidad de los reportes, los niveles de riesgo aceptables, políticas y procesos de aprobación de nuevos productos, e indicadores de riesgo. El Manual de Políticas y Procedimientos de Administración de Riesgo Operativo de MMG Bank considera los siguientes principales factores de riesgo operativo: Recursos Humanos: Fallas o insuficiencias asociadas al factor “personas”, tales como: falta de personal adecuado, negligencia, error humano, sabotaje, fraude, hurto, apropiación de información sensible, nepotismo, relaciones interpersonales inapropiadas, ambiente laboral desfavorable, falta de especificaciones claras en los términos de contratación del personal, entre otros. Procesos Internos: Fallas en la documentación, definición y actualización de los procesos operativos y de servicio que tienen como consecuencia el desarrollo deficiente de las operaciones. Tecnología: Fallas en la tecnología de información que no garanticen que la captura, procesamiento, almacenamiento y transmisión de la información sea de manera oportuna y confiable; que evite interrupciones del negocio y logre que la información, inclusive aquella bajo la modalidad de servicios provistos por terceros, sea íntegra, confidencial y esté disponible para una apropiada toma de decisiones. Incluye el incumplimiento de los requerimientos establecidos en las normas que, sobre esta materia, emita el regulador. Eventos Externos: Son las pérdidas que resultan de eventos ajenos al control del banco que pudieran alterar el desarrollo de sus actividades. Se deben tomar en consideración los riesgos que implican las contingencias legales, las fallas en los servicios públicos, la ocurrencia de desastres naturales, atentados y actos delictivos, así como las fallas en servicios críticos provistos por terceros. Asimismo, dicho Manual establece las funciones y responsabilidades de las distintas instancias internas y externas, identificando a la vez los pasos a seguir de la metodología (identificación, medición, mitigación, monitoreo y control). MMG Bank cuenta con un Plan de Continuidad de Negocios, diseñado para asegurar la continuidad de los procesos críticos, reducir la duración de la recuperación, minimizar el costo de la recuperación, minimizar los impactos tangibles o intangibles, evitar la confusión y reducir el riesgo de errores y evitar la duplicación de esfuerzos. Dicho Plan incluye las áreas de Banca Internacional, Tesorería, Operaciones Bancarias, Operaciones de Inversión, Middle Office, Banca de Inversión, Funds Management, Asset Management, Cumplimiento y Mesa Institucional. En referencia al riesgo tecnológico, la responsabilidad de administrar el riesgo recae sobre la Vicepresidencia de Tecnología de MMG Bank, estableciendo un Comité de Tecnología cuyo objetivo principal es la de validar la viabilidad técnica, financiera y operativa de las estrategias tecnológicas de acuerdo a las prioridades presentadas dentro de este comité. www.ratingspcr.com 19 Anexos MMG Fixed Income Fund, S.A. Cuadro 11: Estado de situación financiera Cifras en miles de US$ dic.-11 dic.-12 dic.-13 Activos 46,915.3 77,311.5 106,985.3 Inversiones disponibles para la venta 45,694.9 70,204.7 99,693.4 Depósitos en bancos 591.3 6,456.0 6,310.6 A la vista en bancos locales 91.3 3,956.0 3,742.6 A la vista en bancos extranjeros 0.0 0.0 0.0 A plazo en bancos locales 500.0 2,500.0 2,568.0 Intereses por cobrar 629.1 650.8 981.3 Préstamos 0.0 0.0 0.0 Otros activos 0.0 0.0 0.0 Pasivos 212.4 324.9 457.4 Honorarios por pagar 5.9 3.7 6.6 Dividendos por pagar 206.5 321.2 450.8 Sobregiro bancario 0.0 0.0 0.0 Otros pasivos 0.0 0.0 0.0 Patrimonio 46,703.0 76,986.7 106,527.9 Acciones comunes 68.0 92.6 121.9 Capital adicional pagado 45,820.8 73,238.7 106,100.2 Ganancia (pérdida) no realizadas en val. 138.1 2,424.5 -385.6 Utilidades no distribuidas 676.1 1,231.0 691.4 Valor neto por acción Acciones comunes clase "A" 30.00 30.00 30.00 Acciones comunes clase "B" 10.85 11.38 10.99 dic.-14 139,067.7 129,394.4 8,211.3 3,559.2 1,152.1 3,500.0 1,462.1 0.0 0.0 601.8 7.8 594.0 0.0 0.0 138,465.9 152.7 140,293.7 -840.7 -1,139.9 dic.-15 120,881.3 113,696.5 7,081.6 2,486.5 0.0 4,595.0 0.0 0.0 103.3 564.3 14.6 549.7 0.0 0.0 120,317.0 143.2 130,210.7 -4,168.7 -5,868.2 30.00 10.84 30.00 10.18 Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR MMG Fixed Income Fund, S.A. Cuadro 12: Estado de ganancia o pérdida y otro resultado integral Cifras en miles de US$ dic.-11 dic.-12 dic.-13 Ingresos de operaciones 2,673.6 4,476.6 5,248.6 Intereses ganados 2,040.0 3,308.9 4,579.2 Inversiones 2,010.1 3,273.5 4,480.0 Préstamos 0.0 0.0 0.0 Depósitos en bancos 29.9 35.4 99.2 Ganancias netas realizadas en valores de inversiones 633.1 1,167.8 669.4 Otros ingresos 0.5 0.0 0.0 Gastos de operaciones 407.0 702.8 1,030.5 Honorarios administrativos 283.7 476.7 706.1 Honorarios de custodia de valores 90.4 158.9 235.4 Impuestos y tasas 10.8 45.2 66.3 Otros gastos 22.1 22.0 22.7 Utilidad del año 2,266.6 3,773.8 4,218.1 Otras utilidades integrales -754.6 2,286.4 -2,810.1 Cambios netos en val. disponibles para venta -121.4 3,454.2 -2,140.7 Ganancias realizadas transferidas a resultados -633.1 -1,167.8 -669.4 Total utilidades integrales del año 1,512.0 6,060.2 1,408.0 dic.-14 5,868.2 5,899.5 5,750.1 0.0 149.4 -31.3 0.0 1,371.5 940.6 313.5 88.9 28.5 4,496.8 -455.1 -486.3 31.3 4,041.7 dic.-15 3,547.5 6,672.8 6,511.1 0.0 161.7 -3,139.8 14.6 1,444.4 978.2 326.1 93.6 46.5 2,103.2 -3,328.0 -3,548.6 220.6 -1,224.9 Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR www.ratingspcr.com 20 MMG Asset Management Corp. Cuadro 13: Estado de situación financiera Cifras en miles de US$ sep.-12 sep.-13 sep.-14 Activos 883.6 749.5 964.5 Depósitos a la vista en bancos 453.4 370.1 564.1 Inversiones disp. para la venta 30.5 30.5 30.5 Cuentas para cobrar parte relacionadas 359.1 347.7 285.7 Otros activos 40.5 1.3 84.1 Pasivos 60.1 28.0 112.8 Otros pasivos 60.1 28.0 112.8 Patrimonio 823.4 721.6 851.7 Capital en acciones 530.0 530.0 530.0 Utilidades no distribuidas 293.4 191.6 321.7 dic.-14 732.8 74.6 30.5 305.2 322.5 105.0 105.0 627.8 530.0 97.8 dic.-15 1,728.8 54.2 30.5 287.5 1,356.6 907.3 907.3 821.5 530.0 291.5 MMG Asset Management Corp. Cuadro 14: Estado de ganancia o pérdida y otro resultado integral Cifras en miles de US$ sep.-12 sep.-13 sep.-14 dic.-14 Ingresos de operaciones 242.5 347.4 464.0 138.9 Honorarios y comisiones 242.4 347.4 464.0 138.9 Otros ingresos 0.0 0.0 0.0 0.0 Gastos de operaciones 23.4 35.1 26.3 6.5 Honorarios profesionales 0.5 0.7 0.7 0.1 Impuestos varios 22.3 34.4 24.7 5.8 Otros gastos 0.6 0.0 0.9 0.6 Utilidad antes del ISR 219.0 312.2 437.7 132.4 Impuesto sobre la renta 55.0 80.7 109.4 28.0 Utilidad del año 164.0 231.5 328.3 104.4 dic.-15 122.4 122.4 0.0 117.8 0.0 5.6 112.1 4.6 1.2 3.5 Fuente: MMG Asset Management Corp. / Elaboración: PCR Fuente: MMG Asset Management Corp. / Elaboración: PCR www.ratingspcr.com 21 Cuadro 15: Lineamientos De Concentración Y Diversificación MMGFIF Calificación crediticia emisor corporativo Por emisor (% NAV) Acumulado (% NAV) BBB- o mayor 5% 100% BB+, BB, BB- 5% 50% B+, B, B- 5% 5% Calificación menor a B- 5% J.D. Emisión registrada en SMV Panamá 5% 100% Préstamos sindicados 5% 20% Calificación crediticia emisor Gobierno Por emisor (% NAV) Acumulado (% NAV) Panamá 100% 100% BBB- o mayor 10% 100% BB+, BB, BB- 10% 50% B+, B, B- 5% 5% Calificación menor a B- J.D. J.D. Límites Generales % NAV Partes relacionadas 5% Otras sociedades de inversión 10% Riesgo País Panamá 100% Brasil 25% México 25% Chile 25% Colombia 25% Perú 25% Otros 10% Riesgo industria (BICS level 1) Gobierno 100% Diversificado 50% Financiero 40% Energía 30% Materia Prima 20% Telecomunicaciones 20% Consumo, Cíclico 20% Consumo, No Cíclico 20% Industria 20% Servicios Básicos 20% Otros lineamientos Duración modificada ponderada Tasa variable 6 años 50% (% NAV) Fuente: MMG Fixed Income Fund, S.A. / Elaboración: PCR www.ratingspcr.com 22