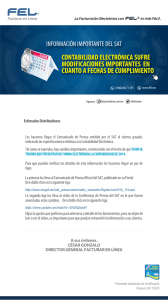

pongamos orden en los libros y las cuentas anuales de las

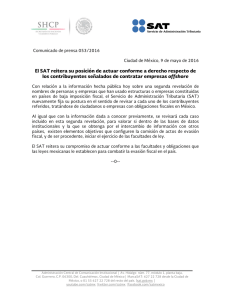

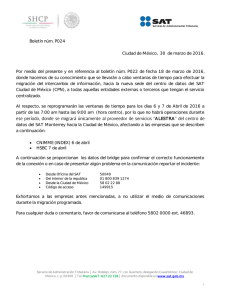

Anuncio