presentacion

Anuncio

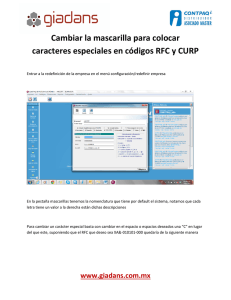

OBLIGACIONES FISCALES DE LOS CONTRIBUYENTES REGIMEN DE SALARIOS ¿QUIÉNES TRIBUTAN EN ESTE RÉGIMEN? Las personas físicas que perciben salarios y demás prestaciones derivadas de un trabajo personal subordinado a disposición de un empleador, incluyendo la participación de utilidades y las indemnizaciones por separación de su empleo. El término de sueldo suele ser utilizado como sinónimo de salario. Otros ingresos con tratamiento similar al de salarios: Funcionarios y trabajadores de la Federación, Entidades Federativas y de los Municipios. Miembros de las fuerzas armadas. Rendimientos y anticipos a miembros de sociedades cooperativas de producción. Anticipos a miembros de sociedades y asociaciones civiles. Honorarios a personas que presten servicios a un prestatario en sus instalaciones. Los comisionistas o comerciantes que trabajan para empresas personas físicas o personas morales. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Para inscribirte en el RFC necesitas iniciar el trámite a través de internet y concluirlo en cualquier Administración Desconcentrada de Servicios al Contribuyente dentro de los diez días siguientes al envío de la solicitud. Para acudir a la Administración Desconcentrada te recomendamos agendar una cita. Lleva, en original, los siguientes documentos: Acta de nacimiento o constancia de la CURP. Tratándose de personas morales en lugar del acta de nacimiento deberás presentar copia certificada del documento constitutivo debidamente protocolizado. Comprobante de domicilio Identificación personal Número de folio asignado que se le proporcionó al realizar el envío de su preinscripción En su caso, copia certificada del poder notarial con el que acredites la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante notario o fedatario público. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Inicia tu preinscripción. Consulta la guía de apoyo para inscribirte al RFC Al finalizar el trámite de inscripción se te entregarán los siguientes documentos: Copia de la solicitud de inscripción Cédula de identificación fiscal o Constancia de registro Guía de obligaciones Acuse de inscripción al RFC TIPOS DE AVISOS Y REQUISITOS Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado (Mi Portal) con tu RFC y Contraseña sin tener que acudir a los Módulos de Servicios Tributarios ni presentar documentos. Aviso de suspensión de actividades. Aviso de reanudación de actividades. Aviso de actualización de actividades económicas y de obligaciones fiscales. El aviso de cambio de domicilio fiscal se presenta por internet, sin embargo, lo debes concluir enviando por la misma vía los documentos que se indican en el Catálogo de Trámites. Para mayor información, consulta el Catálogo de servicios y trámites, donde podrás consultar estos y otros trámites fiscales, sus requisitos, cómo y dónde se presentan. OTRAS OBLIGACIONES DE LOS ASALARIADOS (TRABAJADORES) Entregar al patrón tu acta de nacimiento para que te inscriba en el Registro Federal de Contribuyentes, si ya estás inscrito, debes proporcionarle tu RFC. Informar por escrito a tu patrón antes de que te haga el primer pago si prestas servicios a otro empleador y éste te aplica el subsidio para el empleo, a fin de que ya no se aplique nuevamente. Solicitar la constancia de percepciones y retenciones y proporcionarla a tu nuevo patrón (en el caso de que tengas dos o más patrones en el año de calendario) dentro del mes siguiente a aquél en que empieces a laborar, o en su caso, al empleador que vaya a efectuar el cálculo del impuesto anual. No se debe solicitar constancia al patrón que haga el citado cálculo anual. RÉGIMEN HONORARIOS PROFESIONALES Les corresponde tributar en este régimen a las personas físicas que obtengan ingresos por prestar servicios profesionales de manera independiente (no como asalariados) a empresas, dependencias de gobierno o a personas físicas en general, por ejemplo: abogados, contadores, arquitectos, médicos, dentistas, ingenieros, entre otros. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Para inscribirte en el RFC necesitas iniciar el trámite a través de internet y concluirlo en cualquier Administración Desconcentrada de Servicios al Contribuyente dentro de los diez días siguientes al envío de la solicitud. Para acudir a la Administración Desconcentrada te recomendamos agendar una cita. Lleva, en original, los siguientes documentos: Acta de nacimiento o constancia de la CURP. Tratándose de personas morales en lugar del acta de nacimiento deberás presentar copia certificada del documento constitutivo debidamente protocolizado. Comprobante de domicilio INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Identificación personal Número de folio asignado que se le proporcionó al realizar el envío de su preinscripción En su caso, copia certificada del poder notarial con el que acredites la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante notario o fedatario público. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Inicia tu preinscripción. Consulta la guía de apoyo para inscribirte al RFC Al finalizar el trámite de inscripción se te entregarán los siguientes documentos: Copia de la solicitud de inscripción Cédula de identificación fiscal o Constancia de registro Guía de obligaciones Acuse de inscripción al RFC ACTUALIZACIÓN DE SITUACIÓN FISCAL TIPOS DE AVISO Y REQUISITOS Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. Aviso de suspensión de actividades. Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. Aviso de cambio de domicilio fiscal ACTUALIZACIÓN DE SITUACIÓN FISCAL TIPOS DE AVISO Y REQUISITOS Los siguientes avisos debes presentarlos en cualquier Módulo de Servicios Tributarios, llevando los documentos señalados en el Catálogo de Servicios y Trámites. Aviso de cambio de nombre (personas físicas). Aviso de cancelación por defunción. AVISOS DE CAMBIO DE SITUACIÓN FISCAL TIPOS DE AVISO Y REQUISITOS: Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. Aviso de suspensión de actividades. AVISOS DE CAMBIO DE SITUACIÓN FISCAL TIPOS DE AVISO Y REQUISITOS: Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. Aviso de cambio de domicilio fiscal. FACTURA ELECTRÓNICA Las facturas que emite Mis cuentas son válidas y legales Puedes expedir facturas electrónicas a través de la aplicación Mis cuentas. Estos comprobantes incluyen el sello digital del SAT y son válidos para deducir y acreditar fiscalmente. Las facturas expedidas a través de Mis cuentas pueden imprimirse en la opción Consultar, cancelar y recuperar de Factura Electrónica del menú Trámites. De igual forma, en Mis Cuentas pueden imprimirse los datos de las facturas generadas con esta aplicación, lo que hará las veces de representación impresa del comprobante. La Factura Electrónica es el único esquema válido de comprobación fiscal. CÓMO LLEVO MI CONTABILIDAD Si tus ingresos en el año anterior no excedieron de dos millones de pesos, puedes llevar tu contabilidad, en el programa Mis Cuentas donde registras tus ingresos, gastos e inversiones. Para ingresar al programa solo requieres tu RFC y Contraseña. Con esta aplicación tienes la opción de generar y emitir tus facturas electrónicas y consultar tanto la relación de ingresos y gastos capturados, como los las facturas emitidas. En caso de que tus ingresos sean superiores a dos millones de pesos, pero no excedieron de cuatro millones de pesos en 2013, 2014 o 2015, puedes ejercer la opción de utilizar Mis Cuentas para registrar tu contabilidad, presentanfo un caso de aclaración en Mi Portal, a más tardar el 30 de abril de 2016. CÓMO LLEVO MI CONTABILIDAD Si tus ingresos excedieron de cuatro millones de pesos en el ejercicio 2013, o bien, que en 2014 o 2015 hayan excedido el citado monto, debes llevar tu contabilidad en sistemas electrónicos con la capacidad de generar archivos en formato XML. Si deseas utilizar los servicios de un contador, ponemos a tu disposición un ejemplo de un (74 KB )contrato de servicios profesionales. DECLARACIONES MENSUALES CÓMO SE HACEN SUS DECLARACIONES Y PAGOS MENSUALES SERVICIO DE DECLARACIONES Y PAGOS (PAGO REFERENCIADO) Debes utilizar el Servicio de Declaraciones y Pagos para presentar las declaraciones mensuales del impuesto sobre la renta, del IVA y del impuesto empresarial a tasa única, éste último tratándose de declaraciones anteriores a 2014, y realizar el pago a través de transferencia electrónica de fondos. Con este sistema ya no tienes que realizar cálculo de impuestos, ya que los calcula automáticamente, solo debes tener tus ingresos, deducciones, entre otras cifras organizadas y sumadas mensualmente para poder capturarlas en el sistema, para ello utiliza la (4.18 MB) Bitácora de información. Ingresa aquí para conocer más detalles PERSONAS CON INGRESOS INFERIORES A 415,150 PESOS EN EL AÑO ANTERIOR Las personas físicas que el año anterior hayan obtenido ingresos inferiores a $415,150.00 pesos pueden realizar el pago de sus impuestos que hayan determinado en el Servicio de Declaraciones y Pagos, en la ventanilla de las instituciones bancarias autorizadas, para lo cual debes presentar el acuse de recibo electrónico que contiene la línea de captura y el importe total de los impuestos a pagar. Puedes efectuar el pago en efectivo, cheque personal del mismo banco ante el cual realices el pago, o con tarjeta de crédito o débito y la institución bancaria te debe entregar el "Recibo Bancario de Pago de Contribuciones Federales" como comprobante del pago efectuado. OBLIGACIONES FISCALES POR CUMPLIR Una vez que decidas tributar en este régimen además de las obligaciones que ya mencionamos (llevar contabilidad, expedir comprobantes, presentar declaraciones), debes cumplir las siguientes obligaciones: Efectuar retenciones. Se deberá efectuar la retención del impuesto sobre la renta cuando se paguen sueldos o salarios a trabajadores, y en su caso, entregarles en efectivo las cantidades que resulten a su favor por concepto de subsidio para el empleo. Expedir constancias. Si tienes trabajadores debes entregarles constancia de las percepciones que les pagaste y las retenciones que les efectuaste, a más tardar en el mes de febrero de cada año. Calcular en la Declaración Anual del impuesto sobre la renta, la participación de los trabajadores en las utilidades de la empresa (PTU). ASALARIADOS OBLIGADOS A PRESENTAR DECLARACIÓN ANUAL 2015 Estás obligado a presentar Declaración Anual si en el 2015 obtuviste ingresos: Mayores a 400,000 pesos. De dos o más patrones de manera simultánea. Acumulables (honorarios, arrendamiento, actividades empresariales, etc), además de salarios. De empleadores no obligados a hacer retenciones como es el caso organismos internacionales, O bien, si comunicaste por escrito a tu patrón que presentarás Declaración Anual por tu cuenta. REGIMEN DE ARRENDANDAMIENTO DE CASAS O LOCALES Las personas que obtengan ingresos por otorgar en renta o alquiler bienes inmuebles como son: casas habitación; departamentos habitacionales; edificios; locales comerciales, bodegas, entre otros INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Para inscribirte en el RFC necesitas iniciar el trámite a través de internet y concluirlo en cualquier Administración Desconcentrada de Servicios al Contribuyente dentro de los diez días siguientes al envío de la solicitud. Para acudir a la Administración Desconcentrada te recomendamos agendar una cita. Lleva, en original, los siguientes documentos: Acta de nacimiento o constancia de la CURP. Tratándose de personas morales en lugar del acta de nacimiento deberás presentar copia certificada del documento constitutivo debidamente protocolizado. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Comprobante de domicilio Identificación personal Número de folio asignado que se le proporcionó al realizar el envío de su preinscripción En su caso, copia certificada del poder notarial con el que acredites la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante notario o fedatario público. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Inicia tu preinscripción. Consulta la guía de apoyo para inscribirte al RFC Al finalizar el trámite de inscripción se te entregarán los siguientes documentos: Copia de la solicitud de inscripción Cédula de identificación fiscal o Constancia de registro Guía de obligaciones Acuse de inscripción al RFC AVISOS DE CAMBIO DE SITUACIÓN FISCAL TIPOS DE AVISO Y REQUISITOS: Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. AVISOS DE CAMBIO DE SITUACIÓN FISCAL Aviso de suspensión de actividades. Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. Aviso de cambio de domicilio fiscal. FACTURA ELECTRÓNICA Las facturas que emite Mis cuentas son válidas y legales Puedes expedir facturas electrónicas a través de la aplicación Mis cuentas. Estos comprobantes incluyen el sello digital del SAT y son válidos para deducir y acreditar fiscalmente. Las facturas expedidas a través de Mis cuentas pueden imprimirse en la opción Consultar, cancelar y recuperar de Factura Electrónica del menú Trámites. De igual forma, en Mis Cuentas pueden imprimirse los datos de las facturas generadas con esta aplicación, lo que hará las veces de representación impresa del comprobante. La Factura Electrónica es el único esquema válido de comprobación fiscal. FACTURA ELECTRÓNICA Elige según tus necesidades entre las siguientes opciones: ¿Necesitas facturar? ¿Ya emites facturas? Recibes facturas y ¿deseas verificarlas? ¿Quieres ser proveedor de certificación de CFDI? Patrón, conoce los requisitos de los recibos de nómina vigentes Esquema de Retenciones e Información de Pagos y sus complementos OBLIGACIONES FISCALES Sólo si tienes trabajadores a tu servicio, debes cumplir las siguientes obligaciones: Efectuar retenciones del impuesto sobre la renta a tus trabajadores y entregarlas al SAT mensualmente en las mismas fechas que declares sus impuestos. En caso que les corresponda, debes entregarles en efectivo las cantidades que resulten a su favor por concepto de subsidio al empleo. OBLIGACIONES FISCALES Entregarles a los trabajadores, cuando la soliciten, la constancia anual de las percepciones y las retenciones que les efectúes, a más tardar en el mes de febrero de cada año. Presentar declaración informativa de las personas a las cuales les efectuaste pagos por sueldos y a las que les realizaste pagos por concepto de subsidio para el empleo, a más tardar el 15 de febrero del siguiente año mediante el programa DIM. Si eres sujeto del impuesto al valor agregado debes presentar mensualmente la información de tus operaciones con terceros, es decir con tus proveedores de bienes y servicios mediante el programa DIOT. RÉGIMEN DE ACTIVIDADES EMPRESARIALES Quienes realicen actividades comerciales, industriales, de autotransporte, agrícolas, ganaderas, de pesca o silvícolas (Para tributar en este régimen no se establece un límite de ingresos). Por ejemplo: talleres mecánicos, imprentas, restaurantes, cafeterías, cocinas económicas, cantinas, bares, tiendas de abarrotes, misceláneas; minisúper, escuelas; kínder, guarderías, ferreterías, refaccionarias, entre otras. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Para inscribirte en el RFC necesitas iniciar el trámite a través de internet y concluirlo en cualquier Administración Desconcentrada de Servicios al Contribuyente dentro de los diez días siguientes al envío de la solicitud. Para acudir a la Administración Desconcentrada te recomendamos agendar una cita. Lleva, en original, los siguientes documentos: Acta de nacimiento o constancia de la CURP. Tratándose de personas morales en lugar del acta de nacimiento deberás presentar copia certificada del documento constitutivo debidamente protocolizado. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Comprobante de domicilio Identificación personal Número de folio asignado que se le proporcionó al realizar el envío de su preinscripción En su caso, copia certificada del poder notarial con el que acredites la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante notario o fedatario público. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Inicia tu preinscripción. Consulta la guía de apoyo para inscribirte al RFC Al finalizar el trámite de inscripción se te entregarán los siguientes documentos: Copia de la solicitud de inscripción Cédula de identificación fiscal o Constancia de registro Guía de obligaciones Acuse de inscripción al RFC AVISOS DE CAMBIO DE SITUACIÓN FISCAL Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. Aviso de suspensión de actividades. Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. AVISOS DE CAMBIO DE SITUACIÓN FISCAL Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. Aviso de suspensión de actividades. Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. Aviso de cambio de domicilio fiscal. AVISOS DE CAMBIO DE SITUACIÓN FISCAL Los siguientes avisos debes presentarlos en cualquier Módulo de Servicios Tributarios, llevando los documentos señalados en el Catálogo de Servicios y Trámites. Aviso de cambio de nombre (personas físicas). Aviso de cancelación por defunción. Para mayor información, consulta el Catálogo de Servicios y Trámites, donde están estos y otros trámites fiscales, sus requisitos, cómo y dónde se presentan. AVISOS DE CAMBIO DE SITUACIÓN FISCAL Las facturas que emite Mis cuentas son válidas y legales puedes expedir facturas electrónicas a través de la aplicación Mis cuentas. Estos comprobantes incluyen el sello digital del SAT y son válidos para deducir y acreditar fiscalmente. Las facturas expedidas a través de Mis cuentas pueden imprimirse en la opción Consultar, cancelar y recuperar de Factura Electrónica del menú Trámites. De igual forma, en Mis Cuentas pueden imprimirse los datos de las facturas generadas con esta aplicación, lo que hará las veces de representación impresa del comprobante. La Factura Electrónica es el único esquema válido de comprobación fiscal. LLEVAR CONTABILIDAD Si tus ingresos en el año anterior no excedieron de dos millones de pesos, puedes llevar tu contabilidad, en el aplicativo Mis Cuentas donde registras tus ingresos, gastos e inversiones. Para ingresar al programa solo requieres tu RFC y Contraseña. Con esta aplicación tienes la opción de generar y emitir tus facturas electrónicas y consultar tanto la relación de ingresos y gastos capturados, como los las facturas emitidas. En caso de que tus ingresos sean superiores a dos millones de pesos, pero no excedieron de cuatro millones de pesos en 2013, 2014 o 2015, puedes ejercer la opción de utilizar Mis Cuentas para registrar tu contabilidad, presentando un caso de aclaración en Mi Portal, a más tardar el 30 de abril de 2016. Si tus ingresos excedieron de cuatro millones de pesos en el ejercicio 2013, o bien, que en 2014 o 2015 hayan excedido el citado monto, debes llevar tu contabilidad en sistemas electrónicos con la capacidad de generar archivos en formato XML. LLEVAR CONTABILIDAD La contabilidad electrónica se refiere a la obligación de llevar los registros y asientos contables a través de medios electrónicos e ingresar de forma mensual su información contable a través de la página de Internet del SAT. Para dar cumplimiento formal al ingreso mensual de información contable, únicamente se enviará la balanza de comprobación y el catálogo de cuentas con el código agrupador del SAT que permita su interpretación. Adicionalmente, los contribuyentes deben tener la posibilidad de generar información electrónica de sus pólizas contables y auxiliares para entregarla al SAT, sólo cuando: LLEVAR CONTABILIDAD El SAT ejerza facultades de comprobación directamente al contribuyente o a terceros relacionados (compulsas) El contribuyente solicite una devolución o realice una compensación. Los contribuyentes del Régimen de Arrendamiento, Servicios Profesionales e Incorporación Fiscal quedan relevados del envío de Contabilidad Electrónica, siempre y cuando registren sus operaciones en el módulo de contabilidad de la herramienta electrónica “Mis cuentas”. ¿CUÁNDO DEBO CUMPLIR CON LA CONTABILIDAD ELECTRÓNICA? Contribuyente obligado Obligación Catálogo de cuentas con código agrupador · Sector financiero Balanza de comprobación Periodo de cumplimiento del primer envío A más tardar el 30 de abril de 2015 la información de enero y febrero de 2015. · Personas morales y personas físicas con ingresos acumulables iguales o mayores a 4 millones de pesos del ejercicio 2013. Sector financiero y personas morales con Pólizas del periodo y sus auxiliares de cuenta y folios ingresos acumulables iguales o mayores a 4 fiscales A partir del 3 de septiembre de 2015, a solicitud de la autoridad fiscal, de la información correspondiente a julio de 2015. Catálogo de cuentas con código agrupador A más tardar el 3 y 7 de marzo de 2016. Balanza de comprobación Para las pólizas del periodo y sus auxiliares de cuenta y folios fiscales posterior a la fecha antes señalada a solicitud de la autoridad fiscal. millones de pesos del ejercicio 2013. · Contribuyentes cuyos ingresos acumulables sean inferiores a 4 millones de pesos correspondientes al ejercicio 2013. · Contribuyentes dedicados a las actividades agrícolas, silvícolas, ganaderas o de pesca que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VIII de la Ley del ISR. · Las personas morales a que se refiere el Título III de la Ley del ISR. · Contribuyentes que se inscriban al RFC durante el ejercicio 2014 ó 2015. · A partir del primer día del mes siguiente a aquel en que se inscribieron al RFC, aquellos contribuyentes que se inscriban a partir del 1 de enero de 2016. · Personas físicas para el caso de pólizas y sus auxiliares. Pólizas del periodo y sus auxiliares de cuenta y folios fiscales ¿CUÁNDO DEBO CUMPLIR CON LA CONTABILIDAD ELECTRÓNICA? Asimismo, para los meses subsecuentes se estará a lo siguiente: El catálogo de cuentas deberá enviarse por primera vez junto con la balanza de comprobación y cuando se modifiquen o adicionen las cuentas de mayor o las subcuentas que fueron reportadas. La balanza de comprobación: Tratándose de personas morales y personas físicas, dentro los primeros 3 o 5 días hábiles respectivamente, al segundo mes posterior al que corresponde la información y así sucesivamente. ¿CUÁNDO DEBO CUMPLIR CON LA CONTABILIDAD ELECTRÓNICA? Los contribuyentes que coticen en Bolsa enviarán sus archivos mensuales dentro los primeros 3 días hábiles, al segundo mes posterior al trimestre que corresponda. Las personas morales y las personas físicas del Sector Primario que optaron por presentar sus declaraciones semestralmente, podrán enviar sus archivos mensuales dentro de los primeros 3 y 5 días hábiles respectivamente al segundo mes posterior al semestre que corresponda. OBLIGACIONES FISCALES En este régimen además de las obligaciones que ya mencionamos (llevar contabilidad, expedir comprobantes, presentar declaraciones de impuestos mensuales y anual e informativas), debes cumplir las siguientes obligaciones: Formular un estado de posición financiera y levantar inventario de existencias al 31 de diciembre de cada año. Efectuar retenciones. Se deberá efectuar la retención del impuesto sobre la renta cuando se paguen sueldos o salarios a trabajadores, y en su caso, entregarles en efectivo las cantidades que resulten a su favor por concepto de crédito al salario. Expedir constancias. Si tienes trabajadores deberás entregarles constancia de las percepciones que les pagues y las retenciones que les efectúes, a más tardar en el mes de febrero de cada año. OBLIGACIONES FISCALES Llevar un registro específico de las inversiones por las que se tomó la opción de deducción inmediata. Calcular en la Declaración Anual del impuesto sobre la renta, la participación de los trabajadores en las utilidades de la empresa (PTU). 6. Presentar Declaración Informativa de Operaciones con Terceros DIOT, proporcionando mensualmente al Servicio de Administración Tributaria (SAT) información sobre las operaciones con tus proveedores. QUIÉNES PUEDEN TRIBUTAR EN EL RÉGIMEN DE INCORPORACIÓN FISCAL Los contribuyentes personas físicas que realicen actividades empresariales, que vendan bienes o presten servicios por los que no se requiera para su realización título profesional, así como aquellos que realicen las actividades señaladas y que además obtengan ingresos por sueldos o salarios, asimilados a salarios o ingresos por intereses, siempre que el total de los ingresos obtenidos en el ejercicio inmediato anterior por los conceptos mencionados, en su conjunto no hubiera excedido de la cantidad de dos millones de pesos. Como ejemplo de actividades empresariales: Fondas, misceláneas, salones de belleza, refaccionarias, talleres mecánicos, tintorerías, carnicerías, papelerías, fruterías, ente otras. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Para inscribirte en el RFC necesitas iniciar el trámite a través de internet y concluirlo en cualquier Administración Desconcentrada de Servicios al Contribuyente dentro de los diez días siguientes al envío de la solicitud. Para acudir a la Administración Desconcentrada te recomendamos agendar una cita. Lleva, en original, los siguientes documentos: Acta de nacimiento o constancia de la CURP. Tratándose de personas morales en lugar del acta de nacimiento deberás presentar copia certificada del documento constitutivo debidamente protocolizado. Comprobante de domicilio INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Identificación personal Número de folio asignado que se le proporcionó al realizar el envío de su preinscripción En su caso, copia certificada del poder notarial con el que acredites la personalidad del representante legal, o carta poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales o ante notario o fedatario público. Inicia tu preinscripción. Consulta la guía de apoyo para inscribirte al RFC INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES (RFC) Al finalizar el trámite de inscripción se te entregarán los siguientes documentos: Copia de la solicitud de inscripción Cédula de identificación fiscal o Constancia de registro Guía de obligaciones Acuse de inscripción al RFC AVISOS DE CAMBIO DE SITUACIÓN FISCAL Para mantener actualizada tu situación fiscal en el RFC debes presentar los siguientes avisos ingresando a tu portal privado con tu RFC y Contraseña (antes CIEC) sin tener que acudir a los módulos de servicios tributarios ni presentar documentos, salvo el aviso de cambio de domicilio por el cual se envían los documentos por internet. De apertura de establecimiento, sucursal, local fijo, semifijo o almacén. De cierre de establecimiento, sucursal, local fijo, semifijo o almacén. Aviso de suspensión de actividades. Aviso de reanudación de actividades Aviso de actualización de actividades económicas y de obligaciones fiscales. Aviso de cambio de domicilio fiscal. ¿NECESITAS FACTURAR? Si perteneces al Régimen de Incorporación Fiscal utiliza la aplicación Factura fácil de Mis cuentas . Es gratuita y sólo necesitas tu contraseña. Para expedir Facturas Electrónicas (CFDI) sigue estos pasos: Tramita un certificado de sello digital, con tu e.firma . Si eres persona física, factura con tu e.firma sólo en la aplicación gratuita del SAT. Utiliza la aplicación gratuita del SAT o la de algún proveedor, o contrata a un proveedor de facturas electrónicas. CÓMO LLEVO MI CONTABILIDAD En este régimen solo debes registrar tus ingresos, gastos e inversiones en la aplicación electrónica Mis Cuentas, que el SAT pone a tu disposición en el apartado Mi contabilidad, al cual ingresas con tu RFC y Contraseña. Estos datos se utilizarán para llenar tus declaraciones bimestrales que debes presentar. En Mis Cuentas, también generas tus facturas electrónicas que debas expedir y en el apartado Mi contabilidad, puedes consultar tanto la relación de ingresos y gastos capturados, como las facturas expedidas y las que recibes de tus proveedores. DECLARACIONES BIMESTRALES En el Régimen de Incorporación Fiscal debes presentar declaraciones de manera bimestral, es decir cada dos meses: enero y febrero, en marzo; marzo y abril, en mayo y así sucesivamente, inclusive si tienes trabajadores el impuesto que les retengas lo pagas en los mismos plazos. Para presentar tus declaraciones bimestrales, ingresa al apartado Mis declaraciones de la aplicación electrónica Mis cuentas en el cual generarás la línea de captura para realizar el pago, en el caso que resulte impuesto a cargo. Puedes practicar cómo hacer tu declaración en el simulador o en el demo ubicado en Mis cuentas. En el régimen de Incorporación Fiscal no tienes que presentar declaración anual, solo las declaraciones bimestrales. OTRAS OBLIGACIONES Recuerda que además de las obligaciones anteriores debes: Entregar nota de venta cuando tus clientes no requieran factura, es decir por las ventas que realices o servicios que prestes al público en general. Efectuar el pago de tus compras e inversiones, cuyo importe sea superior a dos mil pesos, mediante cheque, tarjeta de crédito, débito o de servicios. Presentar una declaración informativa bimestral de tus ingresos, gastos y proveedores, sin embargo, no tienes que presentarla si cumples la obligación de hacer el registro de tus ingresos y gastos en la aplicación electrónica “Mis Cuentas”. ¿NECESITAS FACTURAR? Si perteneces al Régimen de Incorporación Fiscal utiliza la aplicación Factura fácil de Mis cuentas . Es gratuita y sólo necesitas tu contraseña. Para expedir Facturas Electrónicas (CFDI) sigue estos pasos: Tramita un certificado de sello digital, con tu e.firma . Si eres persona física, factura con tu e.firma sólo en la aplicación gratuita del SAT. Utiliza la aplicación gratuita del SAT o la de algún proveedor, o contrata a un proveedor de facturas electrónicas. ¿RECIBES FACTURAS Y ¿DESEAS VERIFICARLAS? El único esquema válido de comprobación fiscal es la Factura Electrónica (CFDI). Su proveedor (vendedor, prestador de servicios, arrendador), tiene la obligación de expedirle la factura electrónica dentro de las 24 horas siguientes a partir de realizada la transacción. En caso de que su proveedor emita el comprobante y por cualquier razón no la reciba, la podrá recuperar a través de la aplicación gratuita del SAT, solo requiere su Contraseña o FIEL. Puede denunciar cualquier incumplimiento en la emisión de la Factura Electrónica a través de nuestros distintos canales. PERSONA MORAL Es una agrupación de personas que se unen con un fin determinado, por ejemplo, una sociedad mercantil, una asociación civil. De acuerdo con su objeto social, una persona moral puede tributar en regímenes específicos como: Personas morales del régimen general Personas morales con fines no lucrativos PERSONAS MORALES DEL RÉGIMEN GENERAL Si tienes una sociedad mercantil; sociedad; asociación civil; sociedad cooperativa de producción; instituciones de crédito, de seguros y fianzas, almacenes generales de depósito, arrendadoras financieras, uniones de crédito y sociedades de inversión de capitales; organismos descentralizados que comercialicen bienes o servicios, y fideicomisos con actividades empresariales, entre otras, que realicen actividades lucrativas, entonces puedes aplicar este régimen. PERSONAS MORALES DEL RÉGIMEN GENERAL Obligaciones fiscales Inscripción o alta en el Registro Federal de Contribuyentes Expedir comprobantes fiscales Llevar contabilidad Presentar declaraciones y pagos mensuales y Declaración Anual Presentar la Declaración Informativa de Operaciones con Terceros Presentar Declaraciones informativas anuales Mantener actualizados sus datos en el Registro Federal de Contribuyentes INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES Como persona moral que te vas a inscribir en el régimen general debes solicitar tu inscripción en el Registro Federal de Contribuyentes (RFC) y tu certificado de Firma Electrónica Avanzada (Fiel). El trámite para tu inscripción lo puedes realizar a través de las siguientes modalidades: Con el fedatario público ante el que llevaste a cabo tu constitución. Lo realizas al momento de constituirte como persona moral ante el notario o corredor público, para lo cual dichos fedatarios deben estar incorporados al “Sistema de Inscripción y Avisos al RFC a través de medios remotos”. INSCRIPCIÓN EN EL REGISTRO FEDERAL DE CONTRIBUYENTES Las facturas que emite Mis cuentas son válidas y legales Puedes expedir facturas electrónicas a través de la aplicación Mis cuentas. Estos comprobantes incluyen el sello digital del SAT y son válidos para deducir y acreditar fiscalmente. Las facturas expedidas a través de Mis cuentas pueden imprimirse en la opción Consultar, cancelar y recuperar de Factura Electrónica del menú Trámites. De igual forma, en Mis Cuentas pueden imprimirse los datos de las facturas generadas con esta aplicación, lo que hará las veces de representación impresa del comprobante. La Factura Electrónica es el único esquema válido de comprobación fiscal. CÓMO LLEVAR LA CONTABILIDAD Conforme al artículo 28 del Código Fiscal de la Federación, como persona moral debes llevar tu contabilidad, conforme a las siguientes reglas: La contabilidad, para efectos fiscales, se integra por los libros, sistemas y registros contables, papeles de trabajo, estados de cuenta, cuentas especiales, libros y registros sociales, control de inventarios y método de valuación, discos y cintas o cualquier otro medio de almacenamiento de datos, los equipos o sistemas electrónicos de registro fiscal y sus registros, los documentos comprobatorios de los asientos respectivos, así como toda la documentación e información relacionada con el cumplimiento de las disposiciones fiscales, la que acredite sus ingresos y deducciones, y la que obliguen otras leyes CÓMO LLEVAR LA CONTABILIDAD Los registros o asientos contables deben cumplir con los requisitos que establezca el Reglamento del Código Fiscal de la Federación. Los registros o asientos que integran la contabilidad se llevarán en medios electrónicos conforme lo establezcan el Reglamento citado y las reglas de carácter general que emita el Servicio de Administración Tributaria. La documentación comprobatoria de dichos registros o asientos deberá estar disponible en el domicilio fiscal del contribuyente. Llevar un control de tus inventarios de mercancías, materias primas, productos en proceso y productos terminados, según se trate, el cual consiste en un registro que permita identificar por unidades, por productos, por concepto y por fecha, los aumentos y disminuciones en dichos inventarios, así como las existencias al inicio y al final de cada ejercicio e indicar si se trata de devoluciones, enajenaciones, donaciones, destrucciones, entre otros. CÓMO LLEVAR LA CONTABILIDAD Si vendes gasolina, diesel, gas natural para combustión automotriz o gas licuado de petróleo para combustión automotriz, en establecimientos abiertos al público en general, debes contar con controles volumétricos y mantenerlos en todo momento en operación y debes llevarlos con los equipos que autorice el SAT. Debes llevar tu contabilidad en sistemas electrónicos con la capacidad de generar archivos en formato XML. DECLARACIONES O PAGOS MENSUALES Como persona moral que tributas en este régimen tienes la obligación de presentar pagos provisionales o definitivos mensuales de los siguientes impuestos: Impuesto sobre la renta Impuesto al valor agregado Dependiendo tus actividades, también puedes ser sujeto del impuesto especial sobre producción y servicios. Si es tu caso, también debes cumplir obligaciones por cuenta de terceros, como son, el entero mensual de las retenciones del ISR o IVA efectuadas. Las declaraciones y pagos las debes realizar a más tardar el día 17 del mes siguiente al que corresponda el pago o la declaración. DECLARACIONES O PAGOS MENSUALES Esta obligación la debes de cumplir a través de la modalidad de pago referenciado, utilizando el Servicio de Declaraciones y Pagos, mediante el cual se realiza lo siguiente: Ingresa al Servicio de Declaraciones y Pagos (pago referenciado) con el RFC y Contraseña del contribuyente. Realiza la captura de tus declaraciones por todas tus obligaciones fiscales. Envía tus declaraciones en el Portal de internet del SAT. Una vez recibida la declaración, el SAT emite acuse de recibo con la línea de captura para que realices el pago. Debes efectuar el pago con la línea de captura en tu portal bancario. El banco valida la línea de captura, la vigencia, el importe del pago y el medio de recepción. El banco te envía el comprobante electrónico que ampara el pago. DECLARACIÓN INFORMATIVA DE OPERACIONES CON TERCEROS DIOT La declaración informativa de operaciones con terceros es una obligación fiscal prevista en la Ley del Impuesto al Valor Agregado (IVA), que consiste en proporcionar mensualmente al Servicio de Administración Tributaria (SAT), información sobre las operaciones con sus proveedores. Las personas físicas y morales presentarán la DIOT, durante el mes inmediato posterior al que corresponda dicha información. DECLARACIÓN INFORMATIVA DE OPERACIONES CON TERCEROS DIOT EN DÓNDE LA PRESENTAS La información la presentarás en el formato electrónico A-29 “Declaración Informativa de Operaciones con Terceros” en los siguientes medios: Cuando realices hasta 500 registros a través de la página de Internet del SAT. Cuando realices más de 500 registros, la presentarás ante la Administración Local de Servicios al Contribuyente (ALSC) que corresponda a tu domicilio fiscal, en disco compacto, (CD), o en dispositivos "USB", los que te serán devueltos después de realizar las validaciones correspondientes. DECLARACIONES INFORMATIVAS 2015 Si estas obligado a presentar declaraciones informativas de 2015, debes hacerlo a más tardar el 15 de febrero de 2016*, mediante el programa Declaración Informativa Múltiple (DIM). Una vez capturada la información, la debes enviar por internet, o entregarla en medio magnético según corresponda. OTRAS OBLIGACIONES Además de las obligaciones que ya mencionamos debes cumplir, entre otras, las siguientes: Efectuar retenciones del impuesto sobre la renta cuando pagues sueldos o salarios a trabajadores, hagas pagos a personas físicas que te presten servicios profesionales independientes o a las que te concedan el uso o goce temporal de bienes inmuebles. Efectuar retenciones en su caso, del impuesto al valor agregado cuando hagas pagos a personas físicas que te presten servicios profesionales independientes o te concedan el uso o goce temporal de bienes inmuebles. Expedir constancias de retenciones a tus trabajadores o a las personas físicas a las que les hayas efectuado retenciones del impuesto sobre la renta, al valor agregado o especial sobre producción y servicios. . OTRAS OBLIGACIONES Formular un Estado de posición financiera y levantar inventario de existencias a la fecha en que termine el ejercicio Determinar en la Declaración Anual la utilidad fiscal y el monto que corresponda a la participación de los trabajadores en las utilidades de la empresa (PTU). Llevar control de inventarios de mercancías, materias primas, productos en proceso y productos terminados. Si eres contribuyente del IEPS debes presentar las declaraciones informativas que te correspondan conforme al artículo 19 de la Ley del IEPS, mediante el formato electrónico Multi-IEPS MANTENER ACTUALIZADOS SUS DATOS EN EL RFC Debes mantener actualizada tu situación fiscal en el RFC mediante la presentación del aviso o avisos que te correspondan, los cuales se señalan a continuación: A través de Internet Aviso de apertura de establecimientos, sucursales, locales, puestos fijos o semifijos, lugares donde se almacenen mercancías y en general cualquier lugar que se utilice para el desempeño de actividades por Internet o en salas de Internet de las ALSC. Aviso de actualización de actividades económicas y obligaciones vía Internet ó en salas de Internet de las ALSC. Aviso de cierre de establecimientos, sucursales, locales, puestos fijos o semifijos, lugares donde se almacenen mercancías y en general cualquier lugar que se utilice para el desempeño de sus actividades vía Internet o en salas de Internet de las ALSC. MANTENER ACTUALIZADOS SUS DATOS EN EL RFC En la ALSC Aviso de cambio de denominación o razón social. Aviso de cambio de régimen de capital. Aviso de cancelación en el RFC por cese total de operaciones. Aviso de cancelación en el RFC por fusión de sociedades. Solicitud de autorización para llevar a cabo una fusión posterior. Aviso de cancelación en el RFC por liquidación de la sucesión. Aviso de cancelación en el RFC por liquidación total de activo. Aviso de inicio de liquidación. Solicitud de constancia de residencia para efectos fiscales. Solicitud de verificación de domicilio. A través de Internet o en la ALSC Aviso de cambio de domicilio fiscal a través de Internet o en la ALSC QUÉ PASA SI NO CUMPLE CON ALGUNA OBLIGACIÓN Cuando hayas dejado de cumplir alguna obligación fiscal o hubieras cometido un error (por ejemplo, no presentar declaraciones o presentarlas con errores u omisiones), deberás presentar la declaración omitida o hacer las complementarias correspondientes de manera voluntaria antes de que te requiera la autoridad. Si corriges los errores o cumples las obligaciones de manera voluntaria o espontánea no se te impondrán sanciones o multas; sin embargo, si lo haces por requerimiento de la autoridad se te impondrán la sanción que corresponda (generalmente pago de una multa, salvo que la ley disponga otra sanción). QUÉ PASA SI NO CUMPLE CON ALGUNA OBLIGACIÓN Si omitiste hacer los pagos mensuales de los impuestos en el plazo establecido por las disposiciones fiscales también deberás pagar recargos y actualizaciones, aún cuando cumplas de manera espontánea o voluntaria. En todos los casos se te debe notificar por escrito cualquier requerimiento o sanción que se te aplique. PERSONAS MORALES CON FINES NO LUCRATIVOS Son aquellas personas morales cuya finalidad no es obtener una ganancia económica o lucro, por ejemplo: sociedades de inversión, administradoras de fondos para el retiro, sindicatos, cámaras de comercio e industria, colegios de profesionales, instituciones de asistencia o beneficencia, asociaciones civiles sin fines de lucro. Para fines fiscales, este régimen está previsto en el título III de la Ley del Impuesto sobre la Renta y quienes se ubican aquí no son sujetos de éste gravamen, salvo algunas excepciones. PERSONAS MORALES CON FINES NO LUCRATIVOS OBLIGACIONES Inscribirte o darte de alta en el Registro Federal de Contribuyentes Expedir comprobantes fiscales. Llevar contabilidad desde el inicio de tus operaciones tal y como lo establece el Código Fiscal de la Federación. Presentar declaraciones mensuales y declaraciones informativas. Cumplir con otras obligaciones fiscales. Mantener actualizados tus datos en el RFC. PERSONAS MORALES CON FINES NO LUCRATIVOS Entre otras, se consideran personas morales con fines no lucrativos, las siguientes: Instituciones de asistencia o de beneficencia. Asociaciones Deportivas reconocidas por la Comisión Nacional del Deporte, siempre y cuando éstas sean miembros del Sistema Nacional del Deporte, en términos de la Ley General de Cultura Física y Deporte. Asociaciones religiosas. Donatarias autorizadas. Asociaciones patronales; sindicatos obreros; cámaras de comercio e industria. Asociaciones o sociedades civiles de enseñanza; de investigación científica o tecnológica. PERSONAS MORALES CON FINES NO LUCRATIVOS Sociedades cooperativas de consumo. Instituciones o sociedades civiles que administren fondos o cajas de ahorro. Asociaciones de padres de familia. Asociaciones civiles de colonos o las que administren inmuebles en condominio. Agrupaciones agrícolas, ganaderas, pesqueras o silvícolas y los organismos que las reúnan. Asociaciones civiles y sociedades de responsabilidad limitada. Asociaciones o sociedades civiles autorizadas para recibir donativos. PERSONAS MORALES CON FINES NO LUCRATIVOS Sociedades de gestión colectiva constituidas conforme a la Ley Federal de Derecho de Autor. Asociaciones o sociedades civiles que otorguen becas conforme al artículo 83 LISR. Sociedades y asociaciones civiles dedicadas a la investigación o preservación de la flora o fauna silvestre; reproducción de especies en peligro de extinción y conservación de su hábitat. Los partidos y asociaciones políticas legalmente reconocidos. La Federación, los Estado, los Municipios y las instituciones que estén obligadas a entregar al Gobierno Federal el importe íntegro de su remanente de operación. FACTURA ELECTRÓNICA A partir del 1o. de abril de 2014, debes expedir comprobantes fiscales digitales por internet (CFDI) que acrediten las enajenaciones (ventas) que realices, los servicios que prestes o el otorgamiento del uso o goce temporal de bienes. Para expedir facturas electrónicas requieres: Contar con Firma Electrónica Avanzada (FIEL). Tramitar al menos un Certificado de Sello Digital. Contar con un sistema informático para la generación de las facturas electrónicas, el cual podrás desarrollar, o bien, adquirirlo o arrendarlo a un tercero. Enviar a validar las facturas electrónicas al proveedor autorizado de certificación. CONTABILIDAD Llevar los sistemas contables de conformidad con el Código Fiscal de la Federación, su Reglamento y el Reglamento de la LISR, y efectuar registros en los mismos respecto de tus operaciones. Conforme al artículo 28 del Código Fiscal de la Federación (CFF),como persona moral debes llevar tu contabilidad. CONTABILIDAD Los registros o asientos contables deben cumplir con los requisitos que establezca el Reglamento del Código Fiscal de la Federación. Los registros o asientos que integran la contabilidad se llevarán en medios electrónicos conforme lo establezcan el citado Reglamento y las reglas de carácter general que emita el Servicio de Administración Tributaria. La documentación comprobatoria de dichos registros o asientos deberá estar disponible en el domicilio fiscal del contribuyente. Debes llevar tu contabilidad en sistemas electrónicos con la capacidad de generar archivos en formato XML. Las personas morales con fines no lucrativos tienen la obligación de enviar las balanzas de comprobación y el catálogo de cuentas a partir del 1o. de enero de 2016. DECLARACIONES MENSUALES Si eres persona moral que tributa en este régimen por regla general no eres contribuyente de impuestos y solo retienes y enteras cantidades a cargo de terceros, sin embargo, existen algunos casos en los que por las actividades adicionales que realices deberás pagar los siguientes impuestos: A. Impuesto sobre la Renta Ingresos gravados Impuestos retenidos B. Impuesto al Valor Agregado (pago mensual definitivo) PAGO DEL IMPUESTO RETENIDO Las declaraciones mensuales de retenciones del impuesto sobre la renta e impuesto al valor agregado retenido, las debes realizar mediante el Servicio de Declaraciones y Pagos (pago referenciado) en el Portal de internet del SAT, sección Trámites. Cuando exista impuesto a cargo, es decir, que haya cantidades por enterar al SAT, el pago debes realizarlo mediante transferencia electrónica de fondos, con la línea de captura (que recibirás al enviar la declaración al SAT) en el portal cualquier banco autorizado. Para hacer tu declaración en el portal del SAT, debes utilizar la Firma Electrónica Avanzada (Fiel) vigente o Contraseña. Para obtener tu Firma Electrónica Avanzada consulta los requisitos y acude al Módulo de Servicios Tributarios de tu preferencia previa cita. IMPUESTO AL VALOR AGREGADO Se trata de un impuesto indirecto, en virtud de que los contribuyentes del mismo no lo pagan directamente, sino que lo trasladan o cobran a una tercera persona, hasta llegar al consumidor final. Este impuesto lo debes pagar cuando realices actos o actividades gravados por la Ley del Impuesto al Valor Agregado. Es decir, si vendes bienes, prestas servicios independientes, otorgas el uso o goce temporal de bienes o realizas importaciones de bienes o de servicios, pagarás el IVA aplicando la tasa general de 16%. G RACIAS E-mail: colegio_contadoras_hgo@yahoo.com.mx