Explique Brevemente en que consiste el “leasing” y - U

Anuncio

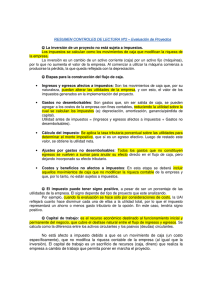

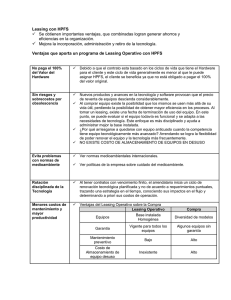

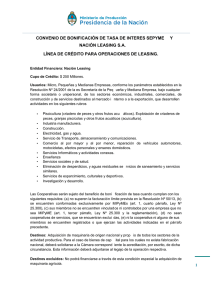

Explique Brevemente en que consiste el “leasing” y nombre los diferentes tipos existentes. Es un mecanismo de financiamiento de Activos el cual permite el uso del activo por un periodo determinado a cambio de una serie de pagos. Al término del periodo del contrato el tomador tiene la opción de: comprar el bien, devolver el bien o renovar el contrato. Los 2 tipos existentes son: Leasing financiero y operativo. Explique brevemente como evaluaría proyectos con distinta vida útil, explique brevemente uno de los métodos expuestos (no más de 10 líneas) Evaluar todos los proyectos al plazo de término del que tiene la menor vida útil: Se asume que el máximo tiempo por el cual se puede extender el proyecto es por la duración del menor y los beneficios extras (después del periodo de evaluación) del de mayor duración se expresan en el valor residual o de desecho. Se calcula el costo anual equivalente: Se asume que los proyectos son repetibles infinitamente y se calcula un flujo promedio anual para cada proyecto y estos se comparan. Explique que son los gastos no desembolsables y porque estos van en el flujo de caja. Los gastos no desembolsable corresponden a gastos que tiene la empresa durante su funcionamiento que si bien no corresponden a salidas de dineros, son deducibles de impuestos y por ende deben ser anotados en el flujo de caja. Algunos ej. son: depreciaciones, perdidas de capital, etc.. Un ejemplo de esto es la depreciación que se resta como gasto antes de impuestos para luego sumarla después de impuestos dado que no es un flujo efectivo. Otros ejemplo puede ser el valor libro. Comente la siguiente afirmación: “Un proyecto rentable, como su nombre lo dice, va a obtener utilidades considerando gastos directos, indirectos, financieros, etc. Y por lo tanto siempre debería obtener financiamiento departe de una institución financiera” Falso, que un proyecto sea rentable no significa que va a tener capacidad de pago y por lo tanto no es seguro que sea capaz de pagar el crédito recibido. Esto suele suceder ocurrir en proyectos donde el valor de desecho de un proyecto es muy grande en relación al resto de los flujos. Comente y explique la veracidad de la siguiente afirmación: “El analizar el flujo generado en la situación sin proyecto y la situación con proyecto para obtener el diferencial de ambas situaciones es lo mismo que efectuar un análisis incremental” Esta afirmación es correcta. Al analizar la situación sin proyecto y la situación con proyecto para luego restarlas, lo que se está haciendo es calcular justamente el valor incremental del proyecto, es decir cuanto valor agregado respecto de lo actual aporta. ¿En qué consiste el leasing y cuál es su beneficio respecto a un préstamo bancario? El leasing es un mecanismo de financiamiento de activos el cual permite el uso de un activo por un período determinado de tiempo a cambio de una serie de pagos. Al término del período existe la opción de comprar el bien, devolverlo o renovar contrato. El beneficio del leasing es el mayor ahorro tributario, pues en el caso de un préstamo el ahorro se aprovecha solo en los intereses mientras que en el leasing se obtiene un ahorro tributario en el total de la cuota. Comente: “Los bancos siempre deberían dar crédito a los proyectos rentables”. Falso, hay que evaluar la capacidad de pago. ¿Qué es un Leasing y cómo se incluye esta opción de inversión en el flujo de caja? Un leasing es una alternativa de inversión en donde se permite el uso de un activo por un período determinado a cambio de una serie de pagos. En el fondo es cómo un arriendo con la diferencia que al término del período acordado, se tiene la opción de comprar el bien a un precio de mercado mucho menor que el valor comercial o devolver el bien para renovar el contrato. Este tipo de financiamiento es incluido como un costo dentro del flujo de caja operacional y por lo tanto las cuotas que se paguen están sujetas a descontar utilidades teniendo un beneficio tributario. ¿Qué entiende por leasing? Explique la diferencia entre leasing financiero y leasing operativo. Se define leasing como el instrumento mediante el cual la empresa puede disponer de determinados activos con anterioridad a su pago. Un leasing financiero involucra plazos largos y pagos que deben ser cumplidos en su totalidad; existe un contrato que explicíta todo lo respectivo a este leasing. Se contabiliza en forma similar a la compra de un activo fijo. Por otro lado, el leasing operativo es el ceder el uso de unos determinados bienes a cambio del pago de unas cuotas periódicas como forma alternativa a otras formas de préstamo. ¿En qué consiste un proyecto de desinversión? Consiste en medir la conveniencia de liquidar parte de las inversiones, ya sea porque se estima que es un mal negocio (abandono) o porque existe otra opción más rentable (outsourcing) para mantener el nivel de operación, pero bajo otra estructura de costos. Por que las inversiones del periodo cero no están afectas a impuestos? Y si se realizan en un año posterior al año cero. No están afectas a impuesto debido a que es un movimiento de caja que no modifica la riqueza contable de la empresa. La inversión es un sacrificio de recursos (caja, dinero, por ejemplo) que realiza la empresa a cambio de un activo fijo (maquinaria, por ejemplo). Las inversiones que se realizan en periodos posteriores al cero tampoco están afectas a impuesto. El argumento es exactamente el mismo. Por que, por regla general, no se calculan flujos capitalizados para cada periodo de la evaluación. Principalmente porque se asume que la variación del monto calculado de rentabilidad para el proyecto, en general, cambia en forma muy poco significativa. Se agrega detalle y se obtiene poca información útil adicional. Luego, no vale la pena. Si se financian los activos mediante un leasing, ¿cuál es la diferencia sobre el ahorro tributario, en comparación a financiar los activos con un préstamo? Un leasing siempre produce un mayor ahorro tributario que un préstamo bancario. Cuando la inversión se financia con deuda bancaria, se aprovecha el ahorro tributario solo de los intereses del préstamo (no sobre todo el servicio de la deuda que incluye, además, las amortizaciones de esa deuda). Con el leasing, se obtiene un ahorro tributario sobre el monto total de la cuota; que siempre es mayor, para un mismo activo. Capital de Trabajo: El capital de trabajo es el recurso económico destinado al funcionamiento inicial y permanente del negocio, que cubre el desfase natural entre el flujo de ingresos y egresos. Proyecto de desinversión: Corresponde a un método para medir la conveniencia de liquidar parte de las inversiones, ya sea porque corresponde a un mal negocio o porque existe una opción más rentable. ¿Cómo se comparan proyectos con distintas vidas útiles? Evaluar todos los proyectos al plazo de término del que tiene la menor vida útil: Se asume que el máximo tiempo por el cual se puede extender el proyecto es por la duración del menor y los beneficios extras (después del periodo de evaluación) del de mayor duración se expresan en el valor residual o de desecho. Calcular el costo anual equivalente de las opciones: Se asume que los proyectos son repetibles infinitamente y se calcula un flujo promedio anual para cada proyecto y estos se comparan. Cuando un banco desea evaluar un proyecto para decidir si lo financia debe considerar todos los beneficios que genera dicho proyecto. Esto es, aquellos beneficios que no constituyen ingresos, así como también los que sí constituyen ingresos". Comente. Falso. El banco no debe considerar los beneficios que no constituyen ingresos. Lo que el banco desea evaluar para tomar la decisión es la capacidad de pago del proyecto. Puede ocurrir que un proyecto sea rentable pero no tenga capacidad de pago. Esto sucede cuando el valor de desecho, que no significa ingresos ni constituye liquidez para el negocio, es una suma significativa. Luego puede determinar una alta rentabilidad para el proyecto. Sin embargo, como el valor de desecho valora los activos que tendría el proyecto al final de su periodo de evaluación, su monto no es un recurso disponible para enfrentar el pago de un crédito recibido. Es posible comparar directamente dos proyectos con distinta vida útil, como es posible compararlos. No es posible comparar directamente dos proyectos con distinta vida útil. Lo que se debe hacer es calcular el costo anual equivalente de los proyectos. El costo anual equivalente se basa en la suposición de que las opciones de distinta vida útil son repetibles en el largo plazo, y entonces es posible calcular un flujo promedio anual en que se consideran los costos de inversión, operación y capital, así como los beneficios de operación y remanentes de la inversión. Mencione las 6 etapas de la construcción de un flujo de Caja y explique brevemente 4 de ellas. Deben explicar sólo 4 de ellas, pero nombrarlas todas: Las 6 etapas de la construcción son: Ingresos y egresos afectos a impuestos: Incluyen todos aquellos movimientos de caja que puedan alterar el estado de pérdidas y ganancias (o estado de resultados) de la empresa y por lo tanto, la cuantía de los impuestos sobre las utilidades que se podrán generar por la implementación del proyecto. Gastos no desembolsables: Corresponden a gastos que, sin ser salidas de caja, son posibles de agregar a los costos de la empresa con fines contables, permitiendo reducir la utilidad sobre la cual se deberá calcular el monto de los impuestos a pagar. Cálculo del Impuesto: Es el % que representa el impuesto. Ajustes por gastos no desembolsables: Todos los gastos que no constituyen egresos se volverán a sumar para anular su efecto directo en el flujo de caja, pero dejando incorporado su efecto tributario. Costos y Beneficios no afectos a impuesto: Incluye a aquellos movimientos de caja que no modifican la riqueza contable de la empresa y que por lo tanto no están sujetos a impuestos. Flujo de Caja: Es el resultado final, calculado según las fórmulas conocidas. ¿Por qué en el flujo de caja existen gastos que se contabilizan dos veces? De un ejemplo. Estos son los gastos no desembolsables sujetos a impuestos, por lo tanto, se escriben antes del cálculo de impuesto para considerar el efecto tributario y después de este, para hacer el ajuste correspondiente, pues no constituye flujo de dinero. Ejemplo, amortización. Explique en qué se diferencian los flujos de caja para medir la rentabilidad del proyecto y la rentabilidad del inversionista. Para determinar cuál es la rentabilidad que obtendría el inversionista por los recursos propios aportados para la materialización del proyecto, se debe efectuar una corrección al flujo de caja que mide la rentabilidad del total de la inversión, mediante la incorporación del efecto del financiamiento externo en la proyección de caja efectuada anteriormente, ya sea por la obtención de un préstamo o contratación de un leasing. En el caso del préstamo la inversión disminuye, se incorpora el monto del préstamo y se incorporan las amortizaciones (no afectas a impuesto) y los intereses (afectos a impuesto). En el leasing en cambio el total de la cuota a pagar es considerada como gasto deducible de impuesto (similar a un arriendo de un activo). Comente. “Si al evaluar un proyecto el resultado incremental es negativo, quiere decir que éste no genera utilidades”. El análisis incremental muestra los beneficios extras que se obtendrían al implementar el proyecto con respecto a la situación actual. Si el resultado es negativo, quiere decir que se estarán obteniendo menos beneficios que en la situación base, pero no necesariamente las utilidades serán negativas al implementar el proyecto. ¿Qué se debe tomar en cuenta al momento de evaluar alternativas de arriendo o compra de un activo? Al comprar se debe hacer un desembolso inicial fuerte (inversión), hay menores egresos posteriores, el efecto tributario estará basado en la depreciación futura del activo y se debe incluir el valor de desecho al término del período de evaluación. En la segunda opción, básicamente existe el egreso asociado al pago del arriendo y su efecto tributario (disminuye la utilidad del período). ¿Por qué las inversiones no están afectas a impuestos? Porque son movimientos de caja que no modifican la riqueza contable de empresa; al adquirir un activo no disminuye la riqueza de la empresa, sino sólo está cambiando un activo corriente (caja, por ejemplo) por un activo fijo o aumentando el valor de los activos y pasivos, simultáneamente, si su adquisición fue financiada con deuda. Explique en qué consiste el cálculo de costo anual equivalente de proyectos y en qué caso(s) se debe ocupar. Se ocupa cuando se desea evaluar proyectos con distintas vida útiles. Consiste en la suposición de que las opciones de distinta vida útil son repetibles en el largo plazo, y entonces es posible calcular un flujo promedio anual en que se consideran los costos de inversión, operación y capital, así como los beneficios de operación y remanentes de la inversión. Comente. “Si al evaluar un proyecto el resultado incremental es negativo, quiere decir que éste no genera utilidades”. El análisis incremental muestra los beneficios extras que se obtendrían al implementar el proyecto con respecto a la situación actual. Si el resultado es negativo, quiere decir que se estarán obteniendo menos beneficios que en la situación base, pero no necesariamente las utilidades serán negativas al implementar el proyecto. El siguiente flujo de caja representa a un proyecto que es financiado con $100 de capital propio y $150 con deuda. En este flujo existe un error. Encuéntrelo y diga cómo lo arreglaría. Nota: El error no es algo que falta sino algo que está mal puesto dentro del flujo. El ítem de intereses está mal puesto dado que este si descuenta impuestos y por lo tanto debe incluirse antes de calcular la utilidad neta. Los intereses son un flujo de caja operacional, mientras que las amortizaciones van en el flujo de capitales y no descuentan impuestos. También se puede mencionar que al final del horizonte de evaluación no existe valor residual de la inversión. Encuentre los errores en el siguiente flujo de caja: 0 1 2 3 Ingresos 200 250 280 Costos ‐190 ‐105 ‐110 Depreciación ‐30 ‐30 ‐30 Amortización ‐20 ‐20 ‐20 Utilidad ‐40 95 120 Impuesto 8 ‐19 ‐24 Utilidad Neta ‐32 76 96 Depreciación 30 30 30 Inversión Inicial ‐100 Préstamo 150 Intereses ‐15 ‐10 ‐5 FLUJO 50 ‐17 96 121 Los errores son: La amortización no puede estar sobre el impuesto, ya que no se le aplican descuentos de impuestos, por lo que debe estar debajo de la utilidad neta y no antes. Lo mismo anterior pero con los intereses, ya que éstos si tienen que estar sobre el cálculo de impuestos. Por lo que está mal que estén debajo de la Utilidad Neta, tiene que venir antes. Está mal que en el primer período se calculen impuestos, ya que al tener una utilidad negativa, el interés es 0. Identifique los 4 errores conceptuales que existen en el flujo de caja de la Tabla 1. Errores: El capital de trabajo esta afecto a impuesto. El interés esta reversado. Cuando la utilidad es negativa, existe un impuesto positivo. La depreciación no esta reversada. 0 1 2 3 4 Ingreso 6.000.000 6.500.000 7.900.000 9.200.000 Costos Fijos ‐420.000 ‐420.000 ‐420.000 ‐420.000 Interés ‐400.000 ‐311.232 ‐215.362 ‐111.823 Costos Variables ‐720.000 ‐780.000 ‐948.000 ‐1.104.000 Capital de Trabajo ‐1.850.000 Depreciaciones Legales ‐2.624.733 ‐2.624.733 ‐2.624.733 ‐2.624.733 Utilidad Antes de Impuesto ‐14.733 2.364.035 3.691.905 4.939.444 Impuestos (17 %) 2.505 ‐401.886 ‐627.624 ‐839.705 Utilidad Neta ‐12.228 1.962.149 3.064.281 4.099.739 Interés 400.000 311.232 215.362 111.823 Préstamo 5.000.000 Inversión Fija ‐12.380.000 Valor de desecho 2.348.592 Amortización ‐1.109.604 ‐1.198.372 ‐1.294.242 ‐1.397.782 Capital de Trabajo 1.850.000 Flujo ‐7.380.000 ‐721.832 1.075.009 1.985.401 7.012.372 El sábado pasado y debido a las ofertas anunciadas, Daniela fue a pedir un crédito por $500.000 con una tasa de 3% mensual a cuota fija. La “Dani” quiere pagar el préstamo en 3 meses, por lo tanto, le pide a los alumnos de IN42 que le ayuden con la siguiente tabla y calculen el interés nominal total que va a pagar, ¿tiene algún sentido financiero ese número? Primero se calcula la cuota: Reemplazando, C = 176.765 Mes Deuda inicial Cuota Interés Amortización 1 500.000 176.765 15.000 161.765 2 338.235 176.765 10.141 166.618 3 171.617 176.765 5.149 171.617 El interés nominal total es $30.290, este número no tiene sentido financiero, pues se está sumando dinero en distintos períodos sin llevarlo a Valor Presente (o Futuro).