STI Impuesto sobre el Valor Añadido

Anuncio

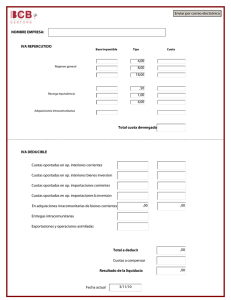

SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO SERVICIO TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 1.-¿Cuándo una empresa debe presentar las exclusivamente en el Territorio Histórico de Alava? declaraciones del I.V.A. Cuando tenga su domicilio fiscal en el Territorio Histórico de Alava y su volumen total de operaciones en el ejercicio anterior no hubiere excedido de 7.000.000,00 € (desde el 1 de enero de 2008, según modificación introducida por la Ley 28/2007 ) siendo indiferente donde se realicen las operaciones. Si el sujeto pasivo, bien sea persona física, jurídica o entidad a la que se refiere el artículo 35 de la Norma Foral General Tributaria, cambia de domicilio fiscal a lo largo del ejercicio tributará a la Administración en cuyo territorio esté situado el domicilio fiscal inicial hasta la fecha de cambio de domicilio y a la Administración en cuya demarcación territorial se encuentre el nuevo domicilio a partir de la fecha de cambio de domicilio. 2.-¿Cuándo una empresa debe presentar declaraciones del I.V.A. en el Territorio Histórico de Alava y en otro u otros territorios (común o forales)? Cuando se supere la cifra de 7.000.000,00 € (desde el 1 de enero de 2008, según modificación introducida por la Ley 28/2007) y de acuerdo con los puntos de conexión recogidos en el art. 27 del Concierto Económico, se tributará en cada Administración Tributaria en la proporción que representen las operaciones realizadas en cada una de ellas con relación a la totalidad de las realizadas. Para el concepto de "volumen de operaciones" (ver pregunta nº 5 del Impuesto sobre Sociedades). 3.- En la transmisión de bienes o derechos ¿cuándo se aplica el Impuesto sobre el Valor Añadido y cuando el concepto "Transmisiones Patrimoniales Onerosas? Se aplica el I.V.A. cuando quien transmite es empresario o profesional y se aplica el concepto "Transmisiones Patrimoniales Onerosas" cuando quien transmite es un particular. Ambos impuestos son incompatibles entre sí. Excepción: Las segundas y ulteriores entregas de bienes inmuebles realizadas por empresarios o profesionales están sujetas y exentas del I.V.A. (por tratarse de una segunda o ulterior entrega) y por tanto tributan por Transmisiones Patrimoniales salvo que se renuncie a la exención del I.V.A. (con determinados requisitos). SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 4.- ¿Qué impuesto debe pagar el comprador de un coche de segunda mano adquirido a un concesionario? ¿Y si lo adquiere a un particular? Un coche de segunda mano comprado a un concesionario estará gravado por el I.V.A. que debe repercutir el concesionario al comprador. Si la compra de un coche de segunda mano se efectúa a un particular, el impuesto que debe pagar el adquirente es el Impuesto sobre Transmisiones Patrimoniales. 5.- Si un empresario vende un piso (respecto del cual no es promotor) a un particular para vivienda ¿cómo tributa esta operación? La entrega tributa, por excepción, por Transmisiones Patrimoniales: - No tributa por I.V.A. por ser una de las operaciones declaradas exentas por la Norma al tratarse de una segunda o ulterior entrega de edificaciones. - Tributa por el concepto de transmisiones onerosas, aunque empresario. la realiza un 6.- Un particular que alquila una plaza de garaje o un local comercial ¿debe pagar el I.V.A.? Un particular que destina al alquiler un garaje o un local comercial de su propiedad se convierte en empresario a efectos del I.V.A. y debe repercutir e ingresar el impuesto así como cumplir el resto de obligaciones de los sujetos pasivos. 7.- Si dos o más personas son propietarias proindiviso de un local comercial y lo destinan a alquiler ¿qué deben hacer para declarar el I.V.A.? 1º.- Deben constituir una Comunidad de Bienes y pedir el N.I.F. en Hacienda Foral de Alava en el Servicio de Relación con los Contribuyentes. 2º.- En el Servicio de Relación con los Contribuyentes (en ventanilla única o en Registro y Notificaciones) deberán cumplimentar el impreso 035 para darse de alta en el censo de arrendadores del I.V.A. 8.- Un particular que alquila una vivienda incluyendo en dicho alquiler el de una plaza de garaje anexa ¿debe pagar el I.V.A.? El alquiler de viviendas está exento y si la plaza es anexa a la vivienda la operación estará exenta. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 9.- ¿Está sujeto al I.V.A. el porcentaje que el dueño de un local tiene por un derecho de traspaso que el arrendatario ha transmitido? Si, tiene la consideración de prestación de servicios y está sujeta en todo caso. 10.- ¿En que caso la transmisión del patrimonio empresarial o profesional se considere una operación NO SUJETA al impuesto sobre el Valor Añadido? Cuando se produzca la transmisión de un conjunto de elementos que, formando parte del patrimonio empresarial o profesional del sujeto pasivo, constituyan una unidad económica autónoma capaz de desarrollar una actividad empresarial o profesional por sus propios medios. No obstante, estarán sujetas, en todo caso: 1.- Las entregas de bienes arrendados cuando no se acompañen de una estructura organizativa de factores de producción que permita considerarla una unidad económica autónoma ( i.e. la venta del único local que un sujeto pasivo tiene arrendado), así como las transmisiones efectuadas en los casos de urbanización o promoción con carácter ocasional. 2.- Las transmisiones efectuadas por urbanizadores o promotores con carácter ocasional. 11.- Los servicios prestados por estomatólogos, odontólogos, mecánicos dentistas y protésicos dentales y la entrega, reparación y colocación de prótesis dentales y ortopedias maxilares realizadas por los mismos ¿están exentos del I.V.A.? Sí, es decir, las facturas no pueden llevar el Impuesto sobre el Valor Añadido. 12.- Los servicios prestados por digitopuntores, acupuntores, naturópatas y masoterapistas ¿están exentos del I.V.A.? No, es decir las facturas deberán llevar el Impuesto sobre el Valor Añadido a no ser que se realice por personas que tengan titulación sanitaria en el ejercicio de estas actividades parasanitarias. . 13.- ¿Qué requisitos se deben cumplir para que se produzca una adquisición intracomunitaria de bienes? Deben cumplirse cuatro requisitos: SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 1º.- Debe producirse una adquisición a título oneroso de los bienes muebles corporales . 2º.- Debe existir un transporte de las mercancías desde otro Estado miembro al territorio de aplicación del I.V.A español. 3º.- El transmitente debe ser empresario o profesional. 4º.- El adquirente debe ser empresario o profesional o persona jurídica que no actúe como tal. 14.- Un particular adquiere un automóvil de turismo nuevo en un país de la Unión Europea ¿qué impuesto debe pagar? Debe pagar el I.V.A. en España al tratarse de adquisición intracomunitaria de bienes independientemente de quién sea el vendedor. Deberá ingresar el I.V.A. en el modelo 309. Del mismo modo, si el adquirente es un empresario o profesional también deberá pagar el I.V.A. en España incluyéndolo en la declaración mensual o trimestral que realice. 15.- Un particular que adquiere un automóvil de turismo usado en un país de la Unión Europea ¿qué impuesto debe pagar? Si lo adquiere de un empresario pagará el IVA del país en que éste esté establecido. Si lo adquiere a un particular no pagará IVA sino el Impuesto sobre Transmisiones Patrimoniales en España (el 4%). 16.- ¿Qué constituye la base imponible del Impuesto? La base imponible del Impuesto estará constituida por el importe total de la contraprestación de las operaciones sujetas al mismo procedente del destinatario o de terceras personas. 17.- ¿Qué conceptos se consideran, en particular, incluidos en el importe total de la contraprestación de las operaciones sujetas al impuesto? Se incluyen: 1. Comisiones, portes, transporte, seguros, primas, prestaciones anticipadas y cualquier otro crédito efectivo derivado de la prestación principal y accesorias. 2. Subvenciones vinculadas directamente al precio. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 3. Tributos y gravámenes de cualquier clase que recaigan sobre la operación (excepto el propia IVA y el Impuesto Especial sobre medios de transporte). 4. Percepciones retenidas con arreglo a derecho por el obligado a efectuar la prestación en caso de resolución de operaciones. 5. Envases y embalajes cargados a destinatarios. 6. Deudas asumidas por el destinatario como contraprestación 18.- ¿Qué conceptos no se incluyen en la base imponible? No se incluirán: 1. Las indemnizaciones que, por su naturaleza y función no constituyan contraprestación o compensación de las operaciones sujetas al Impuesto. 2. Los descuentos y bonificaciones concedidos previa o simultáneamente al momento en que la operación se realice y en función de ella y que se justifiquen por cualquier medio de prueba admitido en derecho. 3. Las sumas pagadas en nombre y por cuenta del cliente, en virtud de mandato expreso del mismo. El sujeto pasivo está obligado a justificar la cuantía efectiva de tales gastos y no puede deducir el Impuesto que los hubiera gravado. 19.- En caso de alquiler, si existe la obligación por parte del arrendatario de soportar también el I.B.I., los gastos de comunidad, de calefacción, de agua, de luz así como las reparaciones, estas cantidades ¿serían contraprestación y formarían parte de la base imponible? es decir, ¿se deben sumar al importe del alquiler para el cálculo del 16% del I.V.A.? La base imponible del I.V.A. en el arrendamiento de un local comercial estará constituida por el importe total de la contraprestación, incluyéndose no solo el importe de la renta, sino también las cantidades asimiladas a la renta y cualquier crédito efectivo del arrendador frente al arrendatario derivado de la prestación arrendaticia y de otras accesorias a la misma, como los gastos de comunidad, el importe del impuesto sobre bienes inmuebles, los gastos de calefacción, agua, luz y de repercusiones por obras y otros conceptos análogos que se repercutan por el arrendador al arrendatario. 20.- ¿Forma parte de la base imponible el importe de la fianza entregada al arrendador por el arrendatario de un local? Las cantidades de dinero entregadas al arrendador en concepto de fianza que deben ser devueltas al término del contrato al arrendatario no integran la base imponible al no tener el carácter de contraprestación. 21.-¿Cómo se determina la base imponible en las adquisiciones intracomunitarias de bienes y qué tipo de cambio se aplica? SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO La base imponible de las adquisiciones intracomunitarias de bienes se determinará, en general, de acuerdo con las normas previstas para las entregas de bienes y prestaciones de servicios. El tipo de cambio a aplicar, es el tipo de cambio vendedor, fijado por el Banco de España, que esté vigente en el momento del devengo del Impuesto. 22.- ¿Debe incluirse los transportes y seguros en la base de las entregas intracomunitarias? La base imponible de las entregas intracomunitarias, en general, estará constituida por el importe total de la contraprestación de las operaciones sujetas, incluyendo en su caso los transportes y seguros. 23.- ¿Puede modificarse la base imponible en caso de impago por el cliente de la cantidad adeudada? Como regla general no es posible modificar la base imponible. No obstante puede ser objeto de modificación cuando exista auto de declaración de concurso del destinatario de la operación y se cumplan determinados requisitos. La base imponible también podrá reducirse cuando los créditos correspondientes a las cuotas repercutidas por las operaciones gravadas resulten total o parcialmente incobrables y se cumplan los siguientes requisitos: 1) Que el destinatario de las operaciones sea un empresario o profesional, o en otro caso, que la base imponible, I.V.A. excluido, sea superior a 300 euros. 2) Que haya transcurrido un año desde la fecha del devengo del impuesto, estando esta circunstancia reflejada en los libros registro del Impuesto. 3) Que el cobro del crédito se haya reclamado judicialmente. 4) Que la modificación se realice en los tres meses siguientes al final del plazo de un año señalado ajustándose a determinadas reglas. Una vez efectuada la modificación de la base, no se vuelve a rectificar al alza aunque se obtenga el cobro total o parcial de crédito moroso, salvo cuando el destinatario no actúe en la condición de empresario o profesional. En este caso, se entenderá que el I.V.A. está incluido en las cantidades percibidas y en la misma proporción que la parte de contraprestación percibida. 24.- Cuándo un inquilino no paga la renta ¿debe el arrendador seguir repercutiendo e ingresando el I.V.A. en Hacienda? SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Sí, hasta que exista una sentencia judicial (normalmente de desahucio). Existe la posibilidad de reducir la base en el caso de que los créditos correspondientes a las cuotas repercutidas, resulten total o parcialmente incobrables cumpliéndose determinados requisitos (Ver pregunta anterior) 25.- Cuándo exista una sentencia de desahucio, en el caso de alquileres de locales comerciales ¿Tiene el arrendador derecho a la devolución de las cuotas del I.V.A. repercutidas con anterioridad a la sentencia y que no han sido pagadas por el inquilino? Por las cuotas repercutidas y no cobradas devengadas con posterioridad a la fecha en que se considera efectivo el desahucio por el juzgado correspondiente, se modificará la base imponible. Las cuotas repercutidas y no pagadas por el inquilino anteriores a la resolución judicial deberán reclamarse a éste por la vía civil. Existe la posibilidad de reducir la base en el caso de que los créditos correspondientes a las cuotas repercutidas, resulten total o parcialmente incobrables cumpliéndose determinados requisitos (Ver pregunta 23). 26.- ¿Cuáles son los tipos impositivos del Impuesto sobre el Valor Añadido? El tipo impositivo aplicable a cada operación será el vigente en el momento del devengo. Los tipos impositivos vigentes son: El tipo general del 16% y los tipos impositivos reducidos del 7% y del 4%. Los tipos reducidos se aplican básicamente a productos para la alimentación, medicamentos, aparatos médicos y ortopédicos para suplir minusvalías y viviendas. Entre las prestaciones de servicios se aplica a las culturales y sociales (para una enumeración detallada ver el artículo 91 de la Norma Foral del impuesto sobre el Valor Añadido). 27.- ¿Qué condiciones se deben cumplir para la aplicación del tipo del 4% del I.V.A. a la compra de vehículos por parte de minusválidos en silla de ruedas o con movilidad reducida? Existe la posibilidad de aplicar el tipo impositivo del 4% a las entregas de vehículos a motor, previa adaptación o no, que deban transportar habitualmente a personas con minusvalía en silla de ruedas o con movilidad reducida, con independencia de quién sea el conductor de los mismos. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Para la aplicación del tipo del 4% a la adquisición del vehículo se requerirá el previo reconocimiento del derecho del adquirente, que deberá justificar su destino. Asimismo se aplicará el tipo del 4% a los servicios de adaptación de los citados vehículos. En consecuencia, para beneficiarse de esta medida, as personas interesadas tendrán que aportar ante la Oficina Gestora del IVA la siguiente documentación: • • • Solicitud de autorización para que el vendedor del vehículo pueda aplicar el tipo del 4% del IVA a la venta del mismo. Factura proforma de venta del vehículo a nombre del minusválido an la que se haga constar el nº de bastidor del mismo. Certificado de minusvalía expedido por el organismo competente en el que conste la evaluación de las dificultades de movilidad (según baremo establecido en el Capítulo I del anexo 3 del Real Decreto 1971/1999 de 23 de diciembre para el reconocimiento del grado de minusvalía). A la vista de la citada documentación, la Oficina Gestora del Impuesto sobre el Valor Añadido emitirá, en su caso, una resolución autorizando al vendedor del vehículo a aplicar un tipo impositivo del 4% del IVA en la venta del vehículo al minusválido 28.- ¿Cómo se practican las deducciones en el impuesto sobre el Valor Añadido? Las deducciones se practican restando del I.V.A. devengado, el I.V.A. soportado en la declaración-liquidación del período en el que las cuotas soportadas cumplan todos los requisitos para ser deducibles o en las de los sucesivos, siempre que no transcurran 4 años desde el nacimiento del derecho. Cuando las deducciones superen las cuotas devengadas, el exceso puede ser compensado en las declaraciones-liquidaciones posteriores, siempre que no transcurran 4 años desde la presentación de la declaración-liquidación en que se origine dicho exceso. También podrá optar por la devolución cuando resulte procedente. 29.- ¿Puede deducirse el I.V.A soportado en una factura que no se dedujo en su día? Sí, es deducible, siempre que no hayan transcurrido 4 años desde que nació el derecho a deducir las cuotas. 30.- ¿Cuáles son los justificantes necesarios para efectuar la deducción? - La factura original expedida por quien realice la entrega o preste el servicio. - El documento en el que conste la liquidación practicada por la Administración en el caso de importación. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO - La factura original expedida por quien realice una entrega que de lugar a una adquisición intracomunitaria de bienes sujeta, siempre que esta esté debidamente consignada en la correspondiente autoliquidación del Impuesto. - El recibo original firmado por el titular de la explotación agrícola, forestal, ganadera o pesquera en caso de adquisiciones a sujetos pasivos acogidos al régimen especial de la agricultura, ganadería y pesca. 31.- Si antes de iniciarse una actividad, se han soportado unas cuotas de I.V.A. por la adquisición de bienes o servicios ¿cuándo pueden deducirse estas cuotas? En dos momentos distintos: Deducción una vez iniciada la actividad: Una vez iniciada la actividad es deducible el I.V.A. soportado anteriormente siempre que el derecho a deducir no haya caducado. Deducción antes de iniciar la actividad: Quienes no viniesen desarrollando actividades empresariales o profesionales y adquieran la condición de empresarios o profesionales por adquirir bienes (incluidos los terrenos) y servicios con intención, confirmada por elementos objetivos, de destinarlos a su actividad, podrán deducir las cuotas soportadas antes del inicio de la realización habitual de la entrega de bienes y servicios, pudiendo solicitar su devolución, con excepción de los sometidos al Recargo de Equivalencia. NO es necesaria la presentación de la antigua declaración previa de inicio de actividades. 32.- Las cuotas soportadas por la adquisición de terrenos ¿cuándo pueden deducirse? Las deducciones por adquisición de terrenos siguen el mismo régimen de los demás bienes de inversión. 33.- Las cuotas soportadas de I.V.A. por adquisición de bienes y servicios que se utilizan alternativa o simultáneamente en la actividad empresarial y para fines privados ¿son deducibles? No se pueden deducir, salvo que la utilización en necesidades personales o particulares sea accesoria o notoriamente irrelevante. No obstante, cabe una deducción parcial respecto de las cuotas soportadas por la adquisición de bienes de inversión, de modo que si este bien de inversión se utiliza simultáneamente en una actividad empresarial y en fines privados, las cuotas soportadas por su adquisición pueden deducirse en la proporción en que se utilice en los fines empresariales o profesionales. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO En concreto, respecto a la deducción de las cuotas soportadas por la adquisición de los vehículos automóviles, se presume que estos tienen una afectación del 50% a la actividad empresarial. La afectación, que puede destruirse mediante prueba en contrario, se aplica siempre que haya afectación efectiva del vehículo a la actividad; en otro caso, no se deduce la cuota soportada en ninguna proporción. 34.- Los gastos de manutención y estancia del sujeto pasivo, de su personal o de terceros ¿cuándo son deducibles? Las cuotas soportadas son deducibles cuando los gastos se realicen con motivo de un viaje del sujeto pasivo, de su personal o de terceros y sean gasto deducible en el I.R.P.F. o Impuesto de Sociedades. No serán deducibles las cuotas soportadas por servicios de hostelería y restaurante cuando no sean consecuencia de un viaje. 35.- ¿Cuáles son los regímenes especiales del Impuesto sobre el Valor Añadido? • Régimen Simplificado • Régimen Especial de la Agricultura, Ganadería y Pesca • Régimen Especial de los Bienes Usados, Objetos de Arte, Antigüedades y Objetos de Colección • Régimen Especial de las Agencias de Viaje • Régimen Especial del Recargo de Equivalencia • Régimen Especial del oro de inversión • Régimen Especial aplicable a los servicios prestados por vía electrónica. • Régimen especial del grupo de entidades. 36. - ¿Dónde está regulado el Régimen Simplificado del Impuesto sobre el Valor Añadido para el ejercicio 2008? En el Decreto Foral 77/2007 del Consejo de Diputados de 20 de diciembre (B.O.T.H.A. nº 1 de 2 de enero de 2008 (existen fotocopias en el Negociado de Archivo, Notificaciones y Registro para entregar a los contribuyentes, así como en la dirección de Internet www.alava.net). 37.-¿Cuáles son las características principales del Régimen Simplificado? Es voluntario porque se puede renunciar a él. Se aplica a los sujetos pasivos que sean personas físicas o entidades en régimen de atribución de rentas en el I.R.P.F. (sociedades civiles, herencias yacentes o comunidades de bienes) cuando todos sus miembros sean personas físicas, siempre que SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO realicen las actividades recogidas en el Decreto Foral 77/2007, no hayan renunciado o hayan quedado excluidos de la aplicación del citado régimen por: • Realizar otras actividades económicas no comprendidas en el citado régimen, salvo que por tales actividades se encuentre acogido al REAGP o del recargo de equivalencia. No obstante, no supondrá la exclusión del régimen simplificado la realización por el empresario o profesional de otras actividades en cuyo desarrollo efectúe exclusivamente operaciones exentas del Impuesto por aplicación del artículo 20 de la Norma o arrendamientos de bienes inmuebles cuya realización no suponga el desarrollo de una actividad económica de acuerdo con lo dispuesto en la normativa reguladora del I.R.P.F. • Que el volumen de ingresos en el año inmediato anterior, supere cualquiera de los siguientes importes: - Para el conjunto de sus actividades empresariales o profesionales, 450.000 euros anuales. - Para el conjunto de determinadas actividades agrícolas, forestales y ganaderas, 300.000 euros anuales • Aquellos empresarios o profesionales cuyas adquisiciones e importaciones de bienes y servicios para el conjunto de sus actividades empresariales o profesionales, excluidas las relativas a elementos del inmovilizado, hayan superado en el año inmediato anterior el importe de 300.000 euros anuales, excluido el IVA. • Empresarios o profesionales que renuncien o hubiesen quedado excluidos de la aplicación del régimen de estimación objetiva del IRPF por cualquiera de sus actividades. Se aplica de forma automática salvo renuncia expresa. La renuncia deberá efectuarse en el mes de diciembre anterior al inicio del año natural en que deba surtir efectos o al tiempo de presentar la declaración de inicio de actividad. Se entenderá también realizada la renuncia cuando se presente en plazo la declaración-liquidación correspondiente al primer trimestre del año natural en que deba surtir efectos aplicando el régimen general. Asimismo, en caso de inicio de la actividad, se entenderá efectuada la renuncia cuando la primera declaración-liquidación que deba presentar el sujeto pasivo después del comienzo de la actividad se presente en plazo aplicando el régimen general. La renuncia tiene efectos para un período mínimo de tres años 38.- Renuncia al Régimen Simplificado del I.V.A.: coordinación con el método de estimación objetiva por signos, índices y módulos del I.R.P.F. La renuncia al régimen especial simplificado del Impuesto sobre el Valor Añadido supondrá la imposibilidad de optar, o en su caso la revocación de la opción, a la aplicación de la modalidad de signos, índices o módulos del método de estimación objetiva por todas las actividades económicas ejercidas por el contribuyente. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Por tanto, un contribuyente que está en el régimen general porque ha renunciado al régimen simplificado del I.V.A. estará en la estimación directa NORMAL del I.R.P.F. por todas las actividades económicas, salvo que opte expresamente por la estimación directa SIMPLIFICADA por todas las actividades económicas. 39.- ¿Cómo se calcula la cuota trimestral en el Régimen Simplificado? A.- Actividades en que se realice la entrega de productos naturales o prestación de servicios accesorios Se obtendrá multiplicando el volumen total de ingresos del trimestre, excluidas subvenciones e indemnizaciones, de cada cultivo o servicio accesorio por el “índice de cuota devengada por operaciones corrientes” correspondiente, y sobre tal cuota devengada se aplicarán los porcentajes establecidos en las instrucciones para la aplicación de los índices y módulos. B.- Actividades en las que se sometan los productos naturales a transformación, elaboración o manufactura (p. ej. elaboración de vinos) Se obtendrá multiplicando el valor de los productos naturales utilizados en cada trimestre a precio de mercado, por el “índice de cuota devengada por operaciones corrientes” correspondiente, y sobre tal cuota devengada se aplicarán los porcentajes establecidos en las instrucciones para la aplicación de los índices y módulos. C.- Resto de actividades Se obtendrá de la suma de las cuotas correspondientes a los módulos previstos para la actividad. La cuantía de los módulos, a su vez, se calculará multiplicando la cantidad asignada a cada uno de ellos por el número de unidades del mismo empleadas, utilizadas o instaladas en la actividad al inicio del ejercicio y sobre tal cuota devengada se aplicarán los porcentajes establecidos en las instrucciones para la aplicación de los índices y módulos. La cuantía de los módulos para el ejercicio 2008 se publicaron en el B.O.T.H.A. nº 1 de 2 de enero de 2008 (Decreto Foral 77/2007 del Consejo de Diputados de 20 de diciembre). Los sujetos pasivos deberán hacer tres pagos trimestrales del 1 al 25 de los meses de abril, julio y octubre en el modelo 310. 40.- ¿Cómo se calcula la cuota derivada del régimen simplificado? La "cuota derivada del régimen simplificado" resultará de la diferencia entre "cuotas devengadas por operaciones corrientes" y "cuotas soportadas o satisfechas por operaciones corrientes" con un importe mínimo de cuota a ingresar (aplicación de un porcentaje dependiendo de la actividad). SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO A este resultado se le deberá sumar: a) Adquisiciones intracomunitarias de bienes b) Adquisiciones con inversión del sujeto pasivo c) Transmisiones de activos fijos y se le deberá restar las cuotas soportadas o satisfechas por la adquisición o importación de activos fijos. Dentro de las "cuotas soportadas o satisfechas por operaciones corrientes" será deducible un 1% del importe de la cuota devengada por operaciones corrientes, en concepto de cuotas soportadas de difícil justificación. Este cálculo se realizará en la declaración-liquidación anual del 1 al 30 de enero, restándose las cantidades pagadas en las declaraciones-liquidaciones de los tres primeros trimestres del ejercicio. 41.- ¿Cuáles son las obligaciones formales de los sujetos pasivos que están en el Régimen Simplificado? Los sujetos pasivos acogidos a este régimen deberán conservar, numeradas por orden de fechas, las facturas recibidas y documentos equivalentes. Asimismo deberán conservar, numeradas por orden de fechas y agrupadas por trimestres, las facturas emitidas. Por otra parte los sujetos pasivos de este régimen deberán llevar un Libro Registro de facturas recibidas en el que se anoten las facturas o documentos equivalentes relativos a las adquisiciones o importaciones de bienes o servicios. Igualmente deberán conservar los justificantes de los signos, índices o módulos aplicados. 42.- ¿A quiénes se aplica el Régimen Especial de la Agricultura, Ganadería y Pesca? A los titulares, personas físicas o jurídicas (salvo sociedades mercantiles, sociedades cooperativas y sociedades agrarias de transformación) de explotaciones agrícolas, ganaderas, forestales o pesqueras que reúnan los requisitos exigidos y que no hayan renunciado a la aplicación de este régimen. Se considera titular de la explotación al empresario que desarrolla efectivamente la actividad económica bien sea como propietario o como cesionario de la misma. En consecuencia, no son titulares a efectos del régimen: - Los propietarios de fincas o explotaciones que las cedan en arrendamiento o aparcería, o de cualquier otra forma. - Los que realizan actividades ganaderas en régimen de ganadería integrada. Concepto de explotación agrícola, ganadera, forestal o pesquera: tienen esta consideración la que obtengan productos naturales, vegetales o animales, de sus cultivos, SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO explotaciones o capturas. Entre otras actividades se incluyen el cultivo de flores, especial, simientes,... aunque sea en invernaderos; la ganadería vinculada a la explotación del suelo, incluida la avicultura, apicultura, cunicultura, sericultura y la cría de especies cinegéticas; la silvicultura; las explotaciones pesqueras en agua dulce; criaderos de moluscos, crustáceos y piscifactoría. Se consideran incluidos en este régimen especial los servicios accesorios que se presten a terceros. Se entiende que los servicios prestados son accesorios si durante el año anterior su importe no superó el veinte por ciento del volumen total de operaciones de la explotación. Tienen la consideración de servicios accesorios: La plantación, siembra, cultivo, recolección y transporte; el embalaje y acondicionamiento de productos; la cría, guarda y engorde de animales; la asistencia técnica; el arrendamiento de aperos y maquinaria; la eliminación de plantas y animales dañinos; la explotación de instalaciones de riego y drenaje; los servicios complementarios de la silvicultura como la tala, entresaca, astillado y descortezado de árboles, limpieza de bosques. 43.- ¿A las actividades de ganadería independiente y cría guarda y engorde de ganado les es de aplicación el Régimen Especial de la Agricultura, Ganadería y Pesca? Estas actividades están dentro de las excluidas de este régimen. Podrán tributar en el régimen simplificado. (Ver pregunta anterior) 44.- ¿Qué sujetos pasivos están excluidos del Régimen Especial de Agricultura, Ganadería y Pesca? • Las sociedades mercantiles • Las sociedades cooperativas y sociedades agrarias de transformación • Los sujetos pasivos cuyo volumen de operaciones, para todas las actividades comprendidas en el régimen especial, durante el año inmediatamente anterior hubiese excedido de 300.506,05€, salvo que las actividades agrarias realizadas tributen por módulos en el I.R.P.F. (normativa vigente en territorio de régimen común), en cuyo caso se aplicará como límite de exclusión el señalado para dichas actividades en el I.R.P.F. • Los sujetos pasivos cuyo volumen total de operaciones, para todas las operaciones realizadas que tributen por el régimen especial o por otro, durante el año inmediatamente anterior, haya excedido de 450.759,08€. • Los sujetos pasivos que hubiesen renunciado a la aplicación de la modalidad de signos, índices o módulos del método de estimación objetiva del impuesto sobre la Renta de las Personas Físicas por cualquiera de sus actividades económicas. • Los sujetos pasivos que hubieran renunciado a la aplicación del régimen simplificado. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO • Aquellos empresarios o profesionales cuyas adquisiciones e importaciones de bienes y servicios para el conjunto de sus actividades empresariales o profesionales, excluidas las relativas a elementos de inmovilizado, hayan superado en el año inmediato anterior el importe de 300.000 euros anuales, excluido el IVA. La renuncia al régimen simplificado del I.V.A. conlleva la exclusión al régimen especial de la agricultura, ganadería y pesca. (art. 124.dos 5º de la Norma). 45.- ¿Cuáles son las características principales Agricultura, Ganadería y Pesca? del Régimen Especial de la Es un régimen caracterizado porque los sujetos pasivos incluidos en el mismo no tienen obligación de repercutir ni de ingresar el impuesto (no tienen que hacer declaraciones del I.V.A). Al no poder deducir el I.V.A. soportado en sus adquisiciones, tienen derecho a obtener una compensación a tanto alzado cada vez que venden sus productos a empresarios no acogidos a este Régimen Especial. Esta compensación es deducible por el empresario que la soporta. 46.- El Régimen Especial de la Agricultura, Ganadería y Pesca ¿es voluntario u obligatorio? Se aplica de forma automática salvo renuncia expresa, por tanto se trata de un régimen voluntario porque se puede renunciar a él. La renuncia se realizará al tiempo de presentar la declaración de comienzo de actividad o, en su caso, durante el mes de diciembre anterior al inicio del año natural en que deba surtir efecto. Se entenderá también realizada la renuncia cuando se presente en plazo la declaración-liquidación correspondiente al primer trimestre del año natural en que deba surtir efectos aplicando el régimen general. 47.- ¿Qué plazo de vigencia tiene la renuncia al Régimen Especial de la Agricultura, Ganadería y Pesca? Tiene una vigencia mínima de tres años. Es decir una vez transcurridos tres años desde la renuncia puede revocarla en el mes de diciembre del año anterior al que quiera volver a tributar por el Régimen Especial de la Agricultura, Ganadería y Pesca. 48.- ¿Cuál es la cuantía de la compensación a tanto alzado? La compensación a tanto alzado es la siguiente: El 9% en las entregas de productos naturales obtenidos en explotaciones agrícolas o forestales y sus servicios accesorios. El 7´5% en las entregas de productos naturales obtenidos en explotaciones ganaderas o pesqueras y sus servicios accesorios. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Se aplican los porcentajes de compensación anteriormente señalados al precio de venta de los productos o servicios. No se computan los tributos indirectos ni los gastos accesorios y complementarios como comisiones, portes, seguros, intereses,... 49.- ¿Quién está obligado a pagar el porcentaje de compensación al agricultor o ganadero? El empresario o profesional que adquiere los bienes o recibe el servicio. Éste deberá emitir un recibo que debe ser firmado por el sujeto pasivo acogido al Régimen Especial de la Agricultura, Ganadería y Pesca al que le debe entregar una copia. 50.- ¿Tiene derecho al cobro de la compensación un agricultor que vende sus productos a otro agricultor que está también en el Régimen Especial de la Agricultura, Ganadería y Pesca.? No, al entregar sus productos a otro agricultor en régimen especial no obtiene la compensación del 9% ni puede repercutir cantidad alguna en concepto de I.V.A. 51.- ¿Tiene derecho al cobro de la compensación un agricultor que vende sus productos a particulares? No, porque para el cobro de la compensación es preciso que las entregas de los productos naturales obtenidos de sus explotaciones se realice a otros empresarios o profesionales. 52.- ¿Tiene obligación de facturar un agricultor que está en el régimen especial de la Agricultura, Ganadería y Pesca? No, los agricultores no tienen que emitir documentos de facturación, sólo tienen que firmar los recibos que emita el destinatario de sus operaciones. 53.- ¿Cuáles son las obligaciones formales de los sujetos pasivos que están en el Régimen Especial de la Agricultura, Ganadería y Pesca? Los sujetos pasivos acogidos al régimen especial deben llevar un Libro Registro, para anotar las operaciones (entregas y prestaciones de servicios accesorios) que realizan al amparo de este régimen. Además: - Si realizan operaciones del régimen simplificado o del recargo de equivalencia deben llevar un Libro Registro de facturas recibidas, con separación de las que corresponden a cada régimen especial. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO - Si realizan operaciones relativas a regímenes distintos de los indicados anteriormente, deben cumplir las obligaciones formales que correspondan a estos. 54.- ¿A quiénes se aplica el Régimen Especial del Recargo de Equivalencia? Se aplica solo y obligatoriamente a los comerciantes minoristas que sean personas físicas o a entidades en régimen de atribución de rentas en el I.R.P.F. en las que todos sus miembros sean personas físicas y que comercialicen al por menor artículos o productos de cualquier naturaleza salvo los exceptuados expresamente. Exclusiones del régimen especial: No es aplicable a la venta de determinados productos como vehículos, embarcaciones, aviones, accesorios y piezas de recambio de medios de transporte, joyas, prendas de piel, objetos de arte, antigüedades y objetos de colección, bienes usados, aparatos de avicultura y apicultura, productos petrolíferos, maquinaria industrial, materiales de construcción de edificaciones, minerales, cintas magnetoscópicas grabadas y metales. 55.- ¿Cuáles son las características principales del régimen especial del Recargo de Equivalencia? Los proveedores de los minoristas les repercutirán, además del I.V.A., el recargo de equivalencia de forma independiente en la factura y sobre la misma base. Los comerciantes minoristas están obligados a indicar a sus proveedores o a la Aduana ( en caso de una importación) la circunstancia de estar o no incluidos en este régimen. En sus operaciones comerciales, así como en las transmisiones de bienes o derechos utilizados exclusivamente en dicha actividad, deben repercutir el I.V.A. a sus clientes, pero no el recargo. No estarán obligados a presentar declaraciones-liquidaciones del I.V.A. y tampoco pueden deducir el I.V.A. soportado de su actividad. No obstante, la transmisión de inmuebles en la actividad de comercio minorista, por la que se hubiese renunciado a la exención determina la obligación de liquidar e ingresar el impuesto. 56.- ¿Un minorista puede renunciar al Régimen especial del Recargo de Equivalencia? No, es un régimen obligatorio y de aplicación automática. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 57.- ¿Cuáles son los tipos del recargo de Equivalencia? - Tipo I.V.A. 16% 4% - Tipo I.V.A. 7% 1% - Tipo I.V.A. 4% 0,5% - Tabaco 1,75% 58.- ¿Qué declaraciones debe presentar un minorista en recargo de equivalencia en relación con sus adquisiciones intracomunitarias sujetas? Debe presentar el modelo 309 "declaración liquidación no periódica del I.V.A." y el modelo 349 "declaración recapitulativa de operaciones intracomunitarias". 59.- ¿Cuáles son las obligaciones formales del los sujetos pasivos que están en el Régimen especial del Recargo de Equivalencia? a) Acreditación de la sujeción al régimen: Los sujetos pasivos están obligados a acreditar ante sus proveedores o ante la Aduana el hecho de estar o no sometidos al régimen especial. b) Facturas: No están obligados a emitir factura ni documento equivalente por las operaciones incluidas en dicho régimen. Sólo están obligados a emitir factura completa cuando el adquirente de los bienes sea un sujeto pasivo del impuesto o, en general, cuando dicho adquirente la exija para poder practicar las correspondientes minoraciones o deducciones en la base o en la cuota de aquellos tributos de los que sea sujeto pasivo c) Libros registros: No tienen obligación de llevar registros contables en relación con el I.V.A., siempre y cuando realicen otras actividades a las cuales no sea aplicable el Régimen especial del Recargo de Equivalencia d) Liquidaciones: Sólo deben presentar declaraciones-liquidaciones en los siguientes supuestos: - adquisiciones intracomunitarias de bienes - supuestos de inversión del sujeto pasivo - entregas de bienes a viajeros con derecho a devolución del impuesto - en el caso de renuncia a las exenciones por operaciones inmobiliarias, por el ingreso del impuesto que les corresponda. 60.- Si un sujeto pasivo del I.V.A. realiza varias actividades ¿debe presentar en cada período impositivo tantas declaraciones liquidaciones como actividades realiza? SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO No, deberá presentar una declaración-liquidación única en cada período de liquidación comprensiva de todas sus actividades realizadas. Existe la posibilidad de que los adjudicatarios en procedimientos administrativos o judiciales de ejecución forzosa presenten dos declaraciones por periodo: - la habitual en modelo 303 ó 310 - otra, en modelo 309, en la que se ingrese por cuenta del antiguo propietario y a nombre del mismo, la cuota del I.V.A. repercutida en la operación 61.- En el Impuesto sobre el Valor añadido ¿con qué periodicidad se presentan las declaraciones-liquidaciones? Con carácter general trimestralmente, salvo los supuestos en que se deben presentar mensualmente (Grandes Empresas, contribuyentes de alta en el Registro de Devolución Mensual y los contribuyentes acogidos al régimen especial del grupo de entidades). 62.- ¿Qué sujetos pasivos deben presentar las declaraciones-liquidaciones del I.V.A mensualmente? Los sujetos pasivos inscritos en el Registro de Devolución Mensual, las Grandes Empresas y los contribuyentes acogidos al régimen especial del grupo de entidades 63.- ¿Quién tiene la condición de Gran Empresa? Los sujetos pasivos que hayan alcanzado en el año anterior un volumen de operaciones superior a 6.010.121,04€ (1.000 millones ptas.), excluido el I.V.A., el recargo de equivalencia y la compensación a tanto alzado. Se incluyen las operaciones exentas y se excluyen las entregas ocasionales de bienes inmuebles y las entregas de bienes de inversión. 64.- En los períodos en los que no se hayan realizado operaciones, es decir, no ha habido actividad, ¿ es preciso presentar la declaración liquidación? La presentación de la declaración-liquidación se realizará, incluso en los períodos en los que no se hayan realizado operaciones, salvo cuando se trate de declaraciones no periódicas que sólo se presentarán cuando se realice el hecho que motiva su presentación. 65.- ¿Cuáles son los modelos de presentación del Impuesto sobre el Valor Añadido? Declaraciones-liquidaciones periódicas Modelo Periodicidad SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Declaración-liquidación. Régimen General 303 Trimestral Declaración-liquidación . Régimen Simplificado 310 Trimestral Declaración-liquidación. Grandes Empresas 303 Mensual Declaración-liquidación. Devolución Mensual 303 Mensual Declaración-liquidación. Régimen del grupo de entidades. Modelo individual 322 Mensual Declaración-liquidación. Régimen del grupo de entidades. Modelo agregado 353 Mensual Declaración-liquidación. Anual Régimen General Declaración-liquidación. Anual Régimen Simplificado Declaraciones-liquidaciones no periódicas 390 391 Anual Anual 308 y 309 66.- ¿Cuáles son los plazos de presentación de las declaraciones-liquidaciones periódicas? Declaraciones trimestrales: - Del 1 al 25 de los meses de abril, julio y octubre (Modelos 303 y 310) - Las declaraciones-liquidaciones anuales del 1 al 30 de enero.(Modelos 390 y 391) Declaraciones mensuales: - Del 1 al 25 de cada mes (Modelo 303, 322 y 353) - Julio se puede presentar hasta el día 10 de septiembre (Modelos 303, 322 y 353) - La declaracion-liquidación anual del 1 al 30 de enero (Modelo 390) 67.- ¿Cuáles son los plazos de presentación de las declaraciones -liquidaciones no periódicas? Las declaraciones no periódicas solamente se presentarán en aquellos períodos en los que se hayan realizado las operaciones por las que el sujeto pasivo está obligado a liquidar el impuesto. Los plazos son los mismos que los establecidos para las declaraciones trimestrales: del 1 al 25 de abril, julio y octubre y del 1 al 30 de enero. Excepción: SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Cuando se trate de adquisición intracomunitaria de medios de transporte nuevos: treinta días desde la fecha de adquisición y en cualquier caso antes de su matriculación definitiva (Modelo 309). 68.- ¿En qué consiste el modelo 390? El modelo 390 es la declaración-liquidación anual del ejercicio, que asume y sustituye a la declaración del cuarto trimestre y mes de diciembre de cada ejercicio y en la que se imputan los ingresos y devoluciones efectuados correspondientes a los tres primeros trimestres o los meses de enero a noviembre ambos inclusive del ejercicio. En Alava no existe el modelo 392 que es la declaración- resumen anual para Grandes Empresas que tiene el Estado. 69.- ¿Tienen la obligación de presentar el modelo 390 (Declaración-liquidación anual) los sujetos pasivos ocasionales que presenten un modelo 309? Los sujetos pasivos ocasionales no están obligados a presentar el modelo 390. 70.- ¿Cómo se puede solicitar la devolución del I.V.A.? Los sujetos pasivos que no hayan podido efectuar las deducciones por exceder la cuantía de las cuotas devengadas, pueden solicitar la devolución del saldo existente a 31 de diciembre de cada año en la declaración-liquidación correspondiente al último período de liquidación de dicho año. 71.- Si un sujeto pasivo cesa en enero en el ejercicio de la actividad empresarial ¿puede solicitar la devolución del I.V.A. en el primer trimestre? No, únicamente puede solicitar la devolución presentando la declaraciónliquidación anual. 72.- ¿Quiénes pueden solicitar la devolución mensual del I.V.A.? Los empresarios y profesionales que estén inscritos en el Registro de Devoluciones Mensuales pueden solicitar mensualmente la devolución del saldo a su favor en el modelo 303, están obligados a presentar también el modelo 340. 73.- ¿Quiénes pueden solicitar la inscripción en el Mensuales? Registro de Devoluciones SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO Los empresarios y profesionales que encontrándose al corriente de sus obligaciones tributarias lo soliciten en el plazo establecido, con excepción de los que tributen por el régimen simplificado. La solicitud de inscripción debe realizarse exclusivamente por vía telemática. 74.- ¿Obligaciones que conlleva el estar inscrito en el Registro de Devolución Mensual? Además de presentar las autoliquidaciones del Impuesto exclusivamente por vía telemática y con periodicidad mensual utilizando el modelo 303, existe la obligación de presentar la declaración informativa con el contenido de los libros registro del Impuesto, modelo 340, con carácter mensual y por vía telemática. 75.- ¿Cuál es el plazo para inscribirse en el Registro de Devoluciones Mensuales? Con carácter general, en noviembre del año anterior al que deba surtir efectos. No obstante, durante el periodo de presentación de las autoliquidaciones periodicas .( por ej. un sujeto pasivo que presenta trimestralmente, podría solicitar el alta del 1 al 25 de abril de 200x), surtiendo efectos desde el día siguiente a aquél en el que finalice el período de liquidación de dichas autoliquidaciones. Excepcionalmente, para el ejercicio 2009 las solicitudes deberán presentarse antes del 30 de enero de 2009. 76.- ¿Existe la posibilidad de devolución del IVA soportado por la adquisición de medios de transporte por parte de los transportistas que tributen en régimen simplificado? Aquellos sujetos pasivos acogidos al régimen especial simplificado por las actividades de transporte de viajeros o de mercancias por carretera pueden solicitar la devolución de las cuotas soportadas deducibles como consecuencia de la adquisición de medios de transporte afectos a dichas actividades en los 25 días naturales del mes siguiente a aquél en el cual hayan realizado la adquisición de medios transporte. Los medios de transporte a que se refiere el párrafo anterior que hayan sido adquiridos por los sujetos pasivos que ejerzan la actividad de transporte de mercancías por carretera, deberán ser vehículos destinados al transporte de mercancías y tener al menos 2.500 kilos de masa máxima autorizada. Para solicitar la devolución se utilizará el modelo 308, que se presentará durante los 25 primeros días naturales del mes siguiente al de la compra del vehículo. El sujeto pasivo presentará normalmente la correspondiente autoliquidación 310, sin incluir las cuota soportadas por la adquisición del vehículo. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO SOBRE EL VALOR AÑADIDO 77.- ¿En qué consiste el modelo 349? y en este modelo ¿se declaran las prestaciones de servicios? Es una declaración informativa que debe presentar todo empresario o profesional (persona física o jurídica así como las entidades del art. 35.3 de la NFGT) que realice entregas o adquisiciones intracomunitarias. La declaración consta de una hoja resumen y de hojas interiores correspondientes a entregas intracomunitarias exentas, a adquisiciones intracomunitarias sujetas y a rectificaciones que afectan a unas y a otras. No, sólo se declaran las entregas y las adquisiciones intracomunitarias 78.- Los trimestres en los que no se hayan realizado operaciones intracomunitarias ¿es obligatorio presentar la declaración recapitulativa modelo 349? La declaración no se presentará los períodos trimestrales en los que no se hubiese realizado estas operaciones. 79.- ¿Cuál es el plazo de presentación del modelo 349? La declaración recapitulativa se presentará en el plazo de los veinticinco días naturales del mes siguiente al período trimestral, excepto el del último trimestre del año, que debe presentarse durante los treinta primeros días naturales del mes de enero. 80.- Las grandes empresas que tienen obligación de presentar declaraciones mensuales en el I.V.A. ¿cuándo deben presentar la declaración recapitulativa de operaciones intracomunitarias? El modelo 349 debe presentarse trimestralmente aunque sea distinto el período de liquidación del Impuesto.