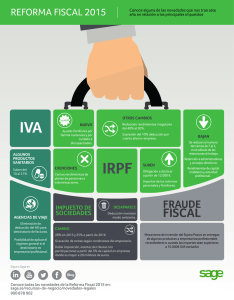

aedaf. bertran novedades 2012 irpf y ip. irpf 2013

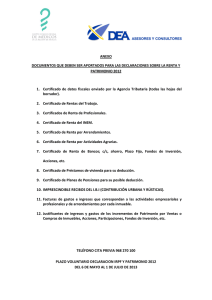

Anuncio