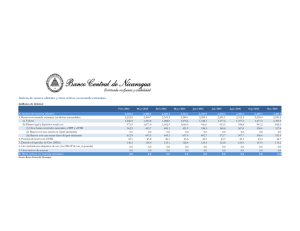

TESIS: “Indicadores de adecuación y determinantes de las reservas

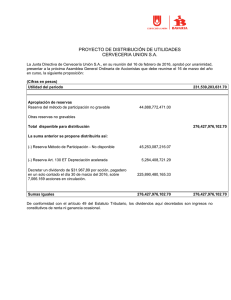

Anuncio