IPPI2 - Banco Central de Costa Rica

Anuncio

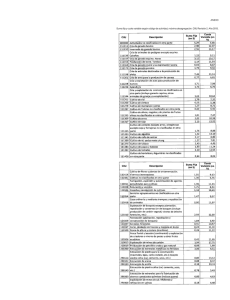

BANCO CENTRAL DE COSTA RICA DIVISION ECONÓMICA DEPARTAMENTO DE CONTABILIDAD SOCIAL 07/02/2000 INDICE DE PRECIOS AL PRODUCTOR DE LA INDUSTRIA MANUFACTURERA NACIONAL (IPPI/2) Base diciembre 1999=100 METODOLOGÍA DE CÁLCULO Y RESULTADOS INDICE INTRODUCCION .............................................................................................................................. 3 A. METODOLOGIA DE CALCULO ................................................................................................ 4 1. MARCO TEORICO ...................................................................................................................... 4 2. SELECCIÓN DE UNA MUESTRA DE ESTABLECIMIENTOS MANUFACTUREROS PARA LA CONSTRUCCIÓN DE UNA MUESTRA MAESTRA DE PRODUCTOS .................................... 5 2.1 MARCO MUESTRAL ....................................................................................................... 6 2.2 ESTRUCTURA DEL MARCO MUESTRAL ..................................................................... 7 2.3 DISEÑO MUESTRAL PARA LA SELECCIÓN DE ESTABLECIMIENTOS .................... 8 3. MUESTRA MAESTRA ............................................................................................................... 12 4. SELECCIÓN DE PRODUCTOS “UNICOS” Y CÁLCULO DE PONDERACIONES ............... 13 B. RESULTADOS ............................................................................................................................ 17 1. PONDERACIONES POR CIIU.................................................................................................. 17 2. COMPORTAMIENTO DEL IPP/2 EN 1999 Y COMPARACION CON EL DEL IPPI/1 ............ 19 C. CONCLUSIONES Y RECOMENDACIONES........................................................................... 23 2 INTRODUCCION El presente documento expone el marco teórico utilizado en el montaje de un Indice de precios al productor industrial (IPPI) sobre una base actualizada, así como los resultados del indicador construido, el cual permitirá mejorar la precisión para medir el cambio medio de los precios de las transacciones nacionales a nivel del productor de bienes manufacturados localmente. La investigación realizada partió de la presunción de que los cambios económicos que se dieron en nuestro país en los últimos años, pudieron haber incidido en la estructura productiva del sector manufacturero, desactualizando la estructura del IPPI/11, con lo que se hacía necesario revisar su canasta, pues las ponderaciones de ese indicador corresponden a 1989. El documento desarrolla en el primer aparte la metodología de construcción del IPPI/22 con una base más reciente, seguidamente se presentan los resultados para 1999 y en el último apartado se realiza un análisis comparativo del comportamiento del nuevo indicador con el del IPPI/1. El indicador construido en esta investigación presenta en términos generales las siguientes características: Ponderaciones correspondientes a 1997. Base diciembre 1999=100. Datos agrupados de acuerdo con la Clasificación Industrial Internacional Uniforme de todas las actividades económicas (CIIU), Revisión 3.3 Cobertura geográfica nacional. Circunscrito a los artículos elaborados por la industria manufacturera para consumo interno. Calculado con la fórmula de Laspeyres modificada. 1 El término IPPI/1 se refiere en este documento al índice que calculó el BCCR desde 1991 hasta diciembre de 1999, el cual tiene base 1991=100 y ponderaciones de 1989. 2 Se utiliza el término IIPI/2 para nombrar al nuevo índice de precios al productor, cuya construcción se describe en este documento. 3 Naciones Unidas, Departamento de asuntos económicos y sociales, Informes estadísticos Serie M No.4, Rev.3 Clasificación industrial internacional uniforme de todas las actividades económicas, tercera revisión, Nueva York, 1990 3 A. METODOLOGIA DE CALCULO 1. MARCO TEORICO El modelo sobre el cual se construye el IPP/2, según el Bureau de Estadísticas Laborales de Estados Unidos4, establece la existencia de un Índice teórico (IT) basado en el ingreso de la industria y definido por una función de ingreso I(p,i,t), donde el ingreso depende de los precios de los productos (p), la cantidad de insumos (i) y el estado de la tecnología (t), y asume que i y t son constantes. El IT es el resultado comparativo de la función de ingreso en el periodo actual con la misma función en el periodo base: IT t I ( pt , i o , t o ) I ( p , io , t o , ) o donde t representa el periodo actual y o el periodo base. Esta función teórica supone que las cantidades de materia prima son fijas, pero permite sustituir las cantidades de producto. No obstante lo anterior, la fórmula seleccionada para calcular el IPPI/2 es la de Laspeyres, en la cual el ingreso del periodo de referencia, po qo, es el que efectivamente se observó en la base y concuerda con el de la función de ingreso. Sin embargo, Laspeyres estima el numerador de la función por medio de la fórmula pt qo, lo que impone una restricción adicional al modelo de IT, al suponer que las cantidades producidas en t son constantes y corresponden a las del periodo base. Por tanto, el modelo sobre el que se basa el IPPI/2 descansa sobre los siguientes supuestos: a. La tecnología empleada en la producción de los bienes es constante. b. La cantidad y tipo de insumos en la producción de una determinada variedad de artículo son constantes en el tiempo. c. Ante cambios en los precios de insumos y productos, las empresas varían las combinaciones de estos elementos para maximizar sus beneficios. 4 Early John F. “Improving the measurement of producer price change”. Washington D.C., Departamento de Trabajo de Estados Unidos, Bureau de Estadísticas Laborales, 1986. P. 10-13 4 El índice de Laspeyres original mide el cambio en los precios presentes en un periodo determinado con respecto a los de un periodo base y emplea como ponderaciones las cantidades del año base en ambos periodos, por tanto, mide la variación, a través del tiempo, de los precios de una canasta fija de bienes, con ponderaciones constantes que proceden de la base del indicador. Para calcular el indicador en esta investigación se utilizó la fórmula de Laspeyres modificada, cuya variación consiste en considerar que la base del periodo de cálculo es el periodo inmediatamente anterior. Esta fórmula se utiliza internacionalmente para calcular gran cantidad de índices de precios porque permite efectuar sustituciones, inclusiones y eliminaciones de artículos y unidades de notificación, e incluso modificar parcialmente la importancia relativa a nivel de artículo, empresa y en algunas circunstancias, a nivel de clase de actividad. La fórmula en cuestión se define como: pit n pit 1 qio * It/o i 1 n pit 1 pit 1 qio I t 1 / o i 1 donde: t o : periodo de interés : periodo base pio : precio del artículo i en el periodo base pit : precios del artículo i en el periodo t qio : cantidad vendida del artículo i en el periodo base I t/o : índice del periodo t con base en o 2. SELECCIÓN DE UNA MUESTRA DE ESTABLECIMIENTOS MANUFACTUREROS PARA LA CONSTRUCCIÓN DE UNA MUESTRA MAESTRA5 DE PRODUCTOS Para construir la canasta de productos que conforman un indicador de precios y la estructura de ponderaciones, es necesario seleccionar una muestra de productos cuyo comportamiento en el precio sea representativo del movimiento de precios del sector de interés. En el país se carece de una lista de bienes elaborados por el sector manufacturero que sirva de marco muestral para nuestros propósitos6, por lo que se utilizó el sistema recomendado internacionalmente para trabajos similares, el cual consiste en construir una muestra maestra de 5 Una muestra maestra se define como una muestra grande seleccionada en una fase inicial y que posteriormente sirve de marco para seleccionar otras muestras. 5 artículos a partir de la información que se obtiene de una muestra representativa de establecimientos manufactureros, y de la cual se seleccionará posteriormente la canasta del indicador. 2.1 MARCO MUESTRAL A fin de obtener la muestra de establecimientos industriales, se construyó un marco muestral de establecimientos con información proveniente de la Caja Costarricense del Seguro Social (CCSS) para 1996. La unidad estadística empleada fue el establecimiento, definido como “..la combinación de actividades y recursos dedicados, bajo la propiedad o el control de una sola entidad, a la producción del grupo más homogéneo de bienes y servicios...” 7. Sin embargo, el marco utilizado contenía establecimientos y empresas, que no en todos los casos se pudieron diferenciar y separar, por lo tanto los términos se utilizan como sinónimos en lo que resta del documento. En este marco se incluyeron cuatro variables asociadas a cada unidad estadística, a saber: número de identificación, nombre, CIIU revisión 3 por clase (4 dígitos) y promedio mensual de trabajadores. Se realizó una depuración de elementos extraños en el marco, tales como empresas que venden toda su producción en mercados foráneos, establecimientos no pertenecientes al sector manufacturero, etcétera, y se verificó la CIIU asignada. La medida del tamaño de cada empresa escogida para estimar el peso relativo de la empresa dentro de la producción nacional fue el valor de sus ventas, realizadas durante el periodo de referencia. Sin embargo se hizo necesario utilizar una variable auxiliar que tuviera una estructura similar a la del valor de las ventas, pues no se contó con esa variable en el marco. La variable auxiliar escogida fue el número medio mensual de trabajadores reportados a la CCSS por cada establecimiento, y fue esta variable la que determinó la probabilidad de selección de cada unidad estadística. Para utilizar una variable como auxiliar en un diseño muestral se requiere que esté relacionada con la variable de interés. Al respecto, el análisis de correlación entre el valor bruto de producción y el empleo medio por empresa, realizado por el Instituto de investigaciones en Ciencias Económicas de la Universidad de Costa Rica, con cifras de la Encuesta de Coyuntura Industrial practicada al sector 6 Estas listas provienen generalmente de censos específicos (Censos Agropecuarios, Industriales, etcétera). OEA e IIE, Indice de la clasificación industrial internacional uniforme de todas las actividades económicas. Washington D.C, OEA e IIE, 1976, pg 7 7 6 manufacturero para 1997, arrojó un coeficiente de correlación del 82,7%, lo que justifica el uso de la variable personal ocupado como variable auxiliar para el diseño. Un análisis similar se repitió al final de la investigación realizada, y el coeficiente de correlación entre el empleo medio mensual y el dato de ventas reportado por las empresas encuestadas fue de un 81%, lo que corrobora el supuesto del diseño. 2.2 ESTRUCTURA DEL MARCO MUESTRAL Al clasificar las empresas del marco muestral según el número medio mensual de trabajadores empleados en cada una, se obtuvo el siguiente resultado: CUADRO 1 NÚMERO DE ESTABLECIMIENTOS Y TRABAJADORES SEGÚN CATEGORÍA DE EMPLEO Empleo medio 00-05 05-10 10-15 15-20 20-30 30-40 40-60 60-100 100-150 150-200 200 y + TOTAL Establecimientos 2.873 58,0% 824 16,6% 357 7,2% 205 4,1% 199 4,0% 106 2,1% 106 2,1% 91 1,8% 62 1,3% 38 0,8% 95 1,9% 4.956 100,0% Trabajadores 6.596 6,7% 5.847 5,9% 4.372 4,4% 3.545 3,6% 4.831 4,9% 3.716 3,8% 5.083 5,2% 6.960 7,1% 7.636 7,8% 6.717 6,8% 43.140 43,8% 98.444 100,0% La distribución de las empresas según el número de trabajadores mostró una marcada asimetría positiva; por ello se decidió no considerar para la selección de la muestra a las empresas cuyo empleo mensual medio fuera inferior a diez trabajadores. Esto por cuanto, según se desprende del Cuadro 1, de los 4956 establecimientos registrados, el 75% está compuesto por empresas con menos de diez empleados que agrupan únicamente el 12,6% del total de trabajadores empleados en el sector manufacturero. Además, las empresas pequeñas cambian de actividad y ubicación con relativa frecuencia lo que representa un inconveniente para considerarlas tanto en el trabajo de campo inicial como para eventuales informantes de precios. 7 También se decidió que las empresas con más de 100 trabajadores formaran un estrato de unidades autorrepresentadas que automáticamente pasaran a formar parte de la muestra con probabilidad igual a la unidad. Esto porque unos pocos establecimientos agrupaban gran cantidad de la mano de obra industrial: según se aprecia en el Cuadro 1, tan sólo 195 empresas (las que tienen más de 100 trabajadores) concentran el 67% de los trabajadores del sector. Después de realizar los ajustes mencionados anteriormente la estructura del marco quedó conformada de la siguiente manera: CUADRO 2 NÚMERO DE ESTABLECIMIENTOS Y TRABAJADORES SEGÚN CATEGORÍA DE EMPLEO Empleo medio 10-15 15-20 20-30 30-40 40-60 60-100 + de 100 TOTAL Establecimientos 357 205 199 106 106 91 195 1.259 28,4% 16,3% 15,8% 8,4% 8,4% 7,2% 15,5% 100,0% Trabajadores 4.372 3.545 4.831 3.716 5.083 6.960 57.493 86.001 5,1% 4,1% 5,6% 4,3% 5,9% 8,1% 66,9% 100,0% Así, el tracto por muestrear lo conformaron el conjunto de empresas que tienen entre 10 y 100 trabajadores. Los establecimientos más grandes, como se mencionó, fueron censados. 2.3 DISEÑO MUESTRAL PARA LA SELECCIÓN DE ESTABLECIMIENTOS El marco muestral se estratificó según la actividad principal de los establecimientos de acuerdo con la CIIU revisión 3 a dos dígitos, con el objetivo de lograr una reducción en la variancia de los estimadores. Al agrupar las empresas y sus trabajadores por CIIU se observó una clara concentración de establecimientos y trabajadores en las industrias dedicadas a la elaboración de productos alimenticios y bebidas (división 15). Por otra parte, y según se observa en el Cuadro 3, el empleo medio de los establecimiento difiere significativamente de una división a otra, fluctuando entre 22 trabajadores en la división 37 y 725 en las actividades dedicadas a la refinería de petróleo (división 23). 8 CUADRO 3 NÚMERO DE ESTABLECIMIENTOS Y TRABAJADORES, POR DIVISIÓN CIIU Trabajadores CIIU 3 Descripción Establecimientos 359 28,5% por empresa Trabajadores 33.330 38,8% 93 15 Elaboración de prod alimenticios y bebidas 16 Elaboración de prod de tabaco 2 0,2% 497 0,6% 249 17 Elaboración de prod textiles 52 4,1% 3.827 4,5% 74 18 Fabricación de prendas de vestir 84 6,7% 3.949 4,6% 47 19 Curtido de cueros, fab de maletas, bolsos, talabartería y calzado 42 3,3% 2.419 2,8% 58 20 Produc de madera y prod de madera, exc muebles; fab de materiales trensables 114 9,1% 3.609 4,2% 32 21 Fabricación de papel y prod de papel 35 2,8% 3.356 3,9% 96 22 Actividades de edición e impresión 74 5,9% 3.827 4,5% 52 23 2 0,2% 1.450 1,7% 725 24 Fab de coque y prod de la refinación del petróleo Fab de sustancias y prod químicos 87 6,9% 5.407 6,3% 62 25 Fab de prod de caucho y plástico 92 7,3% 8.140 9,5% 88 26 Fab de otros prod minerales no metálicos 57 4,5% 4.203 4,9% 74 27 Fab de metales comunes 9 0,7% 896 1,0% 100 28 Fab de prod de metal, exc maquinaria y equipo 64 5,1% 2.946 3,4% 46 29 Fab de maquinaria y equipo NCP 51 4,1% 1.851 2,2% 36 31 Fab de maquinaria y aparatos eléctricos NCP 24 1,9% 2.258 2,6% 94 32 7 0,6% 269 0,3% 38 4 0,3% 386 0,4% 97 34 Fab de equipo y aparatos de radio, TV y comunicaciones Fab de instrumentos médicos de precisión y relojes Fab de vehículos automotores 19 1,5% 730 0,8% 38 35 Fab de otros tipos de equipo de transporte 11 0,9% 399 0,5% 36 36 Fab de muebles: industrias manuf NCP 67 5,3% 2.185 2,5% 33 37 Reciclamiento 3 0,2% 66 0,1% 22 86.001 100,0% 68 33 TOTAL 1.259 100,0% Al analizar el comportamiento de la variable “personal ocupado”, se apreció una gran dispersión también dentro de las divisiones. Por lo tanto se estratificó nuevamente dentro de cada una, utilizando para ello el tamaño del establecimiento como criterio para estratificar. Se definieron cuatro estratos dentro de cada división CIIU de acuerdo con el tamaño de los establecimientos; los límites de estos se marcaron con los siguientes cortes: 10 a 20, 21 a 40, 41 a 60 y 61 a 100 trabajadores, muy similares a los definidos al construir el IPPI/1. La estructura del marco, incluyendo el doble criterio de estratificación, se presenta en el Anexo 1. 9 El tamaño de la muestra dentro de cada división industrial y dentro de cada estrato, para aquellos establecimientos cuyo empleo medio está entre 10 y 100 trabajadores, se calculó utilizando la fórmula de Neyman, en la que intervienen la variabilidad y el tamaño de los estratos, y supone que el costo de cada entrevista no es sustancialmente diferente de un estrato a otro: n i L N ih S ih h 1 2 L V i N i N ih S ih 2 h 1 donde: i h L : división CIIU : un número entre 1 y 4 que representa el estrato : número de estratos Nih Ni Sih : número de empresas en h de i : número de empresas en i : desviación estándar del promedio mensual de trabajadores en el estrato h de i Vi : variancia deseada (Vi = di / Z)2 di X : error máximo permisible, como un porcentaje del promedio (d i = ei * X ), donde ei es un porcentaje : promedio El tamaño de la muestra se calculó con un porcentaje de error máximo permisible de un 10% del promedio y un nivel de confianza del 95%. Los datos para el cálculo de los tamaños de muestra y los resultados se presentan en el Anexo 2. El tamaño de muestra calculado para cada división CIIU se distribuyó entre los estratos mediante la fórmula de asignación óptima o asignación de Neyman, en la que nih es el número de establecimientos de la muestra en el estrato h de la división i, y se define como: n ih ni W ih W s ih ih s ih donde Wih= Nih / Nih Para mantener el nivel de precisión deseado se supuso un nivel de no respuesta del 5% y se incrementó el tamaño de muestra, después de la asignación, en un porcentaje igual. Los resultados de este ajuste se presentan en el Anexo 2. 10 El tamaño total de la muestra fue de 279 establecimientos, incluyendo los autorrepresentados. La fracción total de muestreo fue de 22,2%, la cual se distribuyó entre los estratos como se presenta en el cuadro siguiente. CUADRO 4 NÚMERO DE ESTABLECIMIENTOS Y FRACCIÓN DE MUESTREO SEGÚN CATEGORÍA DE EMPLEO MEDIO Empleo medio 10-20 Establecimientos Establecimientos Fracción en el marco en la muestra muestreo (%) 562 27 4,8 20-40 305 25 8,2 40-60 106 15 14,2 60-100 91 21 + de 100 TOTAL 8 23,1 8 191 1.255 191 283 100,0 22,5 Finalmente, la selección de las muestras dentro de cada estrato se realizó con el método de Selección con probabilidades proporcionales al tamaño (PPT), en forma sistemática con arranque aleatorio y de manera independiente dentro de cada división. Las encuestas a los establecimientos seleccionados se realizaron en un trabajo de campo durante el año 1998. El periodo de referencia fue el año 1997, por esto el dato de ventas solicitado a las empresas se refirió a ese año y, por ende, las ponderaciones del indicador corresponden a 1997. Se preguntó a las empresas por los artículos producidos en 1997, el valor de las ventas netas de impuestos por producto en ese año y el correspondiente porcentaje exportado. La tasa de no respuesta en este primer trabajo de campo fue de un 2,1%, la cual resulta inferior a lo supuesto en el diseño de muestreo (5%). Este resultado se considera sumamente satisfactorio al compararlo con las tasas de alrededor del 30% que son usuales en este tipo de encuestas. Los errores de marco (15% del total de establecimientos seleccionados) consistieron principalmente en empresas que exportaban toda su producción o que estaban en el marco clasificadas erróneamente pues no pertenecían al sector manufacturero (en conjunto representaron 10 puntos porcentuales de los errores de marco). 8 Esta cifra difiere de la que se presenta en los cuadros 1 y 2 porque posteriormente a la confección de la estructura del marco se eliminaron 4 establecimientos que exportaban el 100% de su producción. 11 Según el resultado de la entrevista, las encuestas se clasificaron como sigue: CUADRO 5 NÚMERO DE ENCUESTAS SEGÚN EL RESULTADO OBTENIDO Resultado Completas Errores de marco 9 Rechazos Cantidad 230 43 Porcentaje 81,0 14,8 6 279 2,1 100,0 3. MUESTRA MAESTRA Con la información obtenida de las entrevistas a los establecimientos seleccionados se construyó una muestra maestra. Esta muestra consistió en un conjunto con productos “genéricos”10 altamente representativo de la población de interés, por cuanto la información fue suministrada por 230 empresas, las cuales agrupaban aproximadamente el 65% del total de la mano de obra empleada por las empresas con más de 10 trabajadores (este porcentaje se reduce al 57% si se considera el total de empresas). La unidad estadística elemental de la muestra maestra es el artículo, entendido como cualquier bien que: (a) clasifique en alguna de las desagregaciones de la CIIU 3 comprendida entre la 1511 y la 3720, (b) sea producido por una empresa perteneciente a la industria manufacturera y (c) se comercialice internamente en Costa Rica. Por tanto, la muestra maestra consistió en un listado, con todos los requisitos de un marco muestral, de artículos industriales11 producidos y vendidos en el país durante el periodo de referencia (1997), cada uno con una medida de tamaño asociada (ventas netas en 1997) que indica la importancia relativa de cada producto dentro de la producción nacional. Para inferir a la población los datos de ventas obtenidos de la muestra de establecimientos, es necesario expansionar los datos muestrales por un factor. 9 Se refiere a aquellas empresas que exportan toda de su producción, que pertenecen a otro sector productivo, o no fueron localizadas. 10 Se refiere a productos que no están con la suficiente especificación para identificar el precio, es decir que hay más de un precio asociado a él. 12 Los factores de expansión se calcularon como las inversas de la probabilidad de selección de cada establecimiento, utilizando para ello la siguiente fórmula: FE k 1 Pihk M ih M ihk nih donde: FEk = factor de expansión del establecimiento k Pihk = probabilidad de selección del establecimiento k del estrato h de la división i Mih = número de trabajadores del estrato h de la división i Mihk = número de trabajadores del establecimiento k nih = tamaño de muestra del estrato h de la división i Las probabilidades de selección y los factores de expansión se ajustaron de acuerdo con los resultados del trabajo de campo, es decir, considerando los errores de marco (eliminando las empresas exportadoras, las no localizadas, las que cerraron, etcétera). Los factores corregidos se utilizaron para expansionar el dato muestral de ventas por producto genérico y por empresa, a las ventas poblacionales. Las cifras expandidas se incorporaron a la muestra maestra. 4. SELECCIÓN DE PRODUCTOS “UNICOS”12 Y CÁLCULO DE PONDERACIONES La muestra maestra se conformó con productos “genéricos”, entendiendo como tales aquellos cuya definición no es lo suficientemente específica de modo que su precio dependerá de las características que se escojan. Cada producto genérico de la muestra maestra debe desagregarse en productos más específicos hasta obtener un artículo único (en el sentido que se le da en este documento), y que por tanto tenga un solo precio asociado. Se seleccionó a todos los bienes genéricos de la muestra maestra como candidatos a ser desagregados posteriormente, para obtener a partir de ellos la muestra de productos únicos. La 11 En este trabajo el término “industria” se refiere a lo que formalmente se conoce como “manufactura”, ya que popularmente es más conocida. 12 Se refiere a productos que están descritos con suficiente detalle en cuanto a las características que determinan su precio (marca, tamaño, tipo de envase, material, condiciones de venta, etcétera), de manera que tienen un precio único. 13 decisión de considerarlos a todos se basó en la observación de que la mayoría mostró un peso relativo importante dentro de la muestra maestra. Para determinar el tamaño total de la canasta de productos únicos se utilizaron básicamente tres criterios: a. En general, es suficiente desagregar un bien genérico en dos, tres o cuatro bienes específicos, en términos de representatividad del movimiento del precio. Este criterio concuerda con el expresado en algunas recomendaciones internacionales. b. Un promedio de tres o cuatro informantes por producto es satisfactorio para capturar la variabilidad de su precio, esto con base en la experiencia acumulada en el Departamento de Contabilidad Social con el IPPI/1. c. Una sola persona puede recopilar hasta un máximo de 1500 precios al mes, siendo este el número total de recolectores con que se cuenta para el estudio y posterior actualización del índice. Finalmente, el número de desagregaciones y unidades de notificación (informantes) por producto dependió del grado de homogeneidad del bien, de su peso relativo y de la variabilidad de su precio en el tiempo (el comportamiento del precio de bienes homogéneos puede ser captado con menos desagregaciones, lo mismo para precios con menor variabilidad o menor peso relativo). La selección de los productos únicos se realizó mediante una técnica de muestreo aleatorio conocida como “desagregación”, la cual asigna probabilidades de selección proporcionales al tamaño de cada unidad estadística. La importancia de este proceso radica en que otorga a las unidades de la población una probabilidad conocida de ser seleccionadas, lo cual permite calcular la probabilidad de acercamiento de los resultados muestrales al valor poblacional. La técnica consiste en tres pasos básicos: a. Confeccionar una lista de productos. b. Asignar una medida de tamaño a cada producto.13 c. Seleccionar bienes más específicos a partir de cada artículo de la lista, mediante el método de Probabilidades proporcionales al tamaño, en forma sistemática, con un arranque aleatorio y un 13 Para obtener la medida de tamaño para el muestreo se consideraron, en orden de importancia, las siguientes alternativas: (a) el valor de las ventas, (b) el porcentaje de las ventas que el productor estima representa cada producto, (c) un rango jerarquizado de la importancia de cada producto dentro del total de ventas, y por 14 intervalo de selección “I” tal que 1 I 100/n, donde n es el número de unidades que deben ser seleccionadas. Estos pasos se repiten sucesivamente a niveles cada vez más detallados hasta seleccionar un bien único en todas las características que determinan su precio (no es necesario realizarla sobre aquellas que no influyen en él). En cualquier etapa de la desagregación, la lista de productos debe reunir los requisitos básicos de un marco muestral, sin omisiones, duplicaciones ni elementos extraños. Los artículos elegibles en este proceso son aquellos que la empresa produjo al momento de realizar la desagregación y que además se produjeron durante el periodo de referencia, excluyendo los artículos nuevos pues no son representativos del periodo de referencia (1997). La información obtenida en esta etapa, permitió construir la estructura de las ventas por productos específicos para cada empresa. La distribución de las entrevistas, de acuerdo con su resultado, puede apreciarse en el cuadro siguiente: CUADRO 6 NÚMERO DE ENCUESTAS SEGÚN EL RESULTADO OBTENIDO Resultado Cantidad Porcentaje Completa 216 93,5 Rechazo 14 6,1 Cerró 1 4,3 TOTAL 231 100,0 La no respuesta en esta segunda encuesta fue de un 6%, conformada por establecimientos que, a pesar de haber suministrado el dato de ventas por producto genérico, se negaron a detallar más su producción o no quisieron colaborar en el suministro mensual de los precios. La muestra maestra, conformada por 116 artículos genéricos, se desagregó en un promedio de tres bienes únicos, para los cuales se seleccionaron en promedio tres informantes, lo que condujo a una canasta de 1044 renglones. último, de no lograr ninguna estimación de parte del informante (d) se asignaron probabilidades iguales de selección. 15 Luego de eliminar la no respuesta, la canasta del IPPI/2 quedó conformada por 929 renglones y 216 informantes, lo cual representa un 40% de incremento en los productos y un 21% en los informantes, respecto a la canasta del IPPI/1 (661 productos y 178 informantes). El sistema de ponderaciones final para el IPPI/2 se calculó, en términos generales, como la multiplicatoria del peso relativo de los productos únicos dentro de la empresa, la participación de la empresa dentro de la CIIU y la importancia de la CIIU dentro del total de ventas. 16 B. RESULTADOS 1. PONDERACIONES POR CIIU La estructura de las ponderaciones del IPPI/2 se presenta en el cuadro siguiente. Para confirmar su consistencia, se comparó esta estructura con la similar de las Cuentas Nacionales para el sector manufacturero calculada por el Departamento de Contabilidad Social (DCS). El DCS calcula el valor de la producción clasificado según la CIIU revisión 2, mientras que las ponderaciones del IPPI/2 se clasificaron según la CIIU revisión 3. Por tanto para hacer la comparación se aproximaron las ponderaciones del IPPI/2 clasificadas por CIIU 2 a dos dígitos, mediante reagrupaciones y distribuciones aproximadas de los pesos relativos, lo que puede acarrear cierto grado de imprecisión en las ponderaciones por CIIU 2. Los resultados se presentan en el cuadro 7. CUADRO 7 PARTICIPACIÓN RELATIVA DE LAS VENTAS DE LA INDUSTRIA POR DIVISIÓN CIIU -porcentajesPonderaciones Ventas de la del IPPI/2 manufactura 14 CIIU 2 31 Prod alimenticios, bebidas y tabaco 53,6 52,0 32 Textiles, prendas de vestir y cueros 3,5 6,1 33 Prod de madera 2,2 1,2 34 Prod de papel, imprentas y editoriales 11,6 9,2 35 Sust químicas, derivados de petróleo, prod de plástico 36 Prod minerales no metálicos, exc derivados de petróleo 37 Industrias metálicas básicas 17,3 21,2 4,7 3,9 3,1 1,2 38 Prod metálicos, maquinaria y equipo 4,0 4,2 39 Otras industrias 0,0 1,0 100,0 100,0 TOTAL Ambas estructuras guardan una estrecha relación entre sí, a pesar de que su cálculo se realizó por distintas vías, lo que refuerza la confiabilidad de las cifras logradas. Según se aprecia en el cuadro anterior, las tres divisiones de mayor importancia en ambas estructuras son las industrias de 14 Información suministrada por la Sección Actividades Productoras de Bienes y Comercio. 17 productos alimenticios (CIIU 31), combustibles y productos plásticos (CIIU 35) y productos de papel (CIIU 34), en ese mismo orden. Igualmente en ambas estructuras las tres divisiones anteriores agrupan exactamente el 82,5% del peso relativo total. CUADRO 8 PONDERACIONES DEL IPPI/1 EN 1989 Y DEL IPPI/2 EN1997, POR CIIU 2 -porcentajes- En el Cuadro 8 pueden verse las ponderaciones de 1989 obtenidas del IPPI/1 y las logradas en este trabajo para el IPPI/2. Las actividades con mayor incremento en su CIIU 2 1989 1997 31 45,4 53,6 32 7,8 3,5 33 2,3 2,2 alimenticios (CIIU 31) y productos de papel (CIIU 34). 34 8,4 11,6 En contraste, las divisiones Textiles y cueros (CIIU 32) 35 21,2 17,3 y los productos derivados del petróleo (que forman parte 36 4,5 4,7 37 4,2 3,1 38 6,2 4,0 39 0,0 0,0 100,0 100,0 TOTAL importancia durante el periodo 1989 a 1997 fueron las industrias dedicadas a la fabricación de productos de la CIIU 35) disminuyeron su participación al cabo de los ocho años. El aumento en el peso relativo de los alimentos se explica principalmente por las actividades dedicadas a la producción de lácteos (3112), alimentos para animales (3122) y bebidas no alcohólicas (3134). En la división 34 la producción de cajas de cartón (3412) fue la actividad que cobró importancia. El comportamiento de la división 35 se debió a la disminución en la actividad productiva de RECOPE, a raíz de la cual los combustibles elaborados en el país pasaron de tener un peso de 6% en la producción para el mercado interno en 1989, a un 3,5% en 1997. Por su parte, la pérdida de peso de las industrias CUADRO 9 IPPI/1: PONDERACIONES EN 1989, 1997, 1999; ALZA DE PRECIOS DE 1991 A 1999 de productos textiles podría originarse en la sustitución por sus similares de -porcentajes- origen importado, ante el cierre de varias fábricas Variac precios 99/91 CIIU 2 31 1989 45,4 1997 49,8 1999 50,1 32 7,8 6,8 6,9 304 Las ponderaciones en 1997 y 1999 que se 33 2,3 3,1 2,9 305 presentan en el cuadro 9 son el resultado de la 34 8,4 8,5 8,9 224 35 21,2 19,1 19,1 198 36 4,5 4,3 4,4 210 nacionales. modificación en los pesos relativos del IPPI/1 en 1989, a raíz del crecimiento dispar en los 237 37 4,2 3,4 2,8 93 precios de las distintas actividades. Se observa 38 6,2 4,9 4,9 155 que la diferencia más significativa se presentó 39 0,0 0,2 0,0 en las industrias de alimentos, cuya importancia TOTAL 100,0 100,0 100,0 18 relativa aumentó en 5 puntos porcentuales (45% a 50%). Como en este caso las ponderaciones se modificaron únicamente por efecto precios, es válido afirmar que los precios de los bienes alimenticios registraron crecimientos mayores que el promedio de las actividades. En general, el cuadro 9 muestra que las actividades con crecimientos de precios superiores al promedio (divisiones 31, 33 y 34) aumentaron su ponderación, y viceversa. En el caso de la CIIU 32 se rompe este patrón pues, como se comentó, algunas empresas de productos textiles cerraron durante ese lapso y el cambio de ponderaciones producto de esta situación se incorporó al índice en ese momento. Adicionalmente a que el peso relativo de la división 31 aumentó hasta un 49,8% en 1997 (cuadro 9) debido al efecto precio, este peso resultó ser mayor en la realidad (53,6%,), según indican las cifras de ventas de 1997 (cuadro 8). Por tanto es válido suponer que de 1989 a 1997 se dio un mayor incremento relativo en las cantidades producidas de bienes alimenticios, respecto a otros productos. El cuadro anterior revela que la desactualización de las ponderaciones del IPPI/1 se dio en mayor grado en las divisiones 31 y 34 (3,8 y 3,1 puntos porcentuales de diferencia, respectivamente), las cuales tienen un peso importante dentro de la producción industrial, ya que en conjunto representan un 65% de la canasta del IPPI/2. 2. COMPORTAMIENTO DEL IPP/2 EN 1999 Y COMPARACION CON EL DEL IPPI/1 Durante el periodo febrero-diciembre de 1999, el nuevo indicador registró un crecimiento CUADRO 11 IPPI/2: VARIACIÓN ACUMULADA Y APORTE, POR CIIU 2 acumulado de 10,3%, caracterizado por una aceleración en la segunda mitad del año. -porcentajes- CIIU 2 Variación Aporte Las divisiones CIIU 2 que mostraron crecimientos más 31 7,1 37,1 alejados del promedio fueron la 35 (10 puntos 32 11,2 4,0 33 4,5 0,7 porcentuales por encima) y la 33 34 11,7 13,2 porcentuales por debajo). Sin embargo, el mayor aporte 35 20,2 35,5 provino de la división 31 (en virtud de su alta 36 37 38 TOTAL 11,2 7,0 6,5 10,3 5,0 2,1 2,4 100,0 (6 puntos participación), seguida muy de cerca por la 35, la que debió su marcada aceleración a la fuerte alza en el precio de los combustibles (aproximadamente 88%). 19 La evolución mensual de los precios medidos por el IPPI/1 y por el IPPI/2, durante el periodo comprendido entre el 1 de febrero y el 31 de diciembre de 1999, se resume en el siguiente cuadro, junto con los principales parámetros. CUADRO 12 VARIACIONES MENSUALES Y “ACUMULADAS”15 REGISTRADAS POR EL IPPI/1 E IPPI/2 EN 1999 -porcentajes- IPPI/1 IPPI/2 Mensual Acumulada Mensual Acumulada Febrero 1,2 1,2 1,0 1,0 Marzo 0,3 1,5 0,1 1,1 Abril 1,1 2,7 0,7 1,9 Mayo 1,0 3,7 1,2 3,1 Junio 0,2 3,9 1,0 4,0 Julio 1,0 5,0 0,7 4,8 Agosto 0,8 5,8 0,9 5,7 Setiembre 0,8 6,7 1,3 7,2 Octubre 0,7 7,4 0,7 7,9 Noviembre 0,6 8,0 0,8 8,7 Diciembre 1,6 9,8 1,4 10,3 Enero PROMEDIO 0,86 0,89 VARIANCIA 0,16 0,13 COEFICIENTE DE VARIACION 0,46 0,40 Al graficar los crecimientos mensuales se aprecia que en general estas variaciones medidas por ambos indicadores, siguen una tendencia similar. Para confirmar esta hipótesis se realizó la prueba t para la significancia de las diferencias del crecimiento mensual medio (0,86% y 0,89% para el IPPI/1 e IPPI/2 respectivamente), la cual indicó que no hay diferencia significativa entre ambas medias, con un nivel de confianza del 95%. 15 El término se refiere a la acumulada desde el 1 de febrero de 1999 hasta el mes de interés, y no como tradicionalmente se emplea para indicar la variación desde el 1 de enero del año. Lo anterior se debe a que los precios del nuevo indicador se empezaron a recoger en enero de 1999 por lo que no se tiene el mes de diciembre para obtener el crecimiento durante el primer mes del año. 20 La prueba de Levene para la igualdad de VARIACIONES MENSUALES EN POCENTAJES 1999 variancias arrojó un resultado similar puesto que 1.8 no se halló evidencia estadística para rechazar la 1.6 1.4 hipótesis de igualdad de variancias. 1.2 1.0 Por tanto puede afirmarse que las mediciones de 0.8 0.6 los crecimientos por medio de los dos índices 0.4 0.2 tienen la misma distribución, definida ésta por - F M A M J IPPI 91 J A S O N D y ². Sin embargo, al afinar el análisis anterior IPPI 99 los resultados fueron muy diferentes. Durante el periodo analizado el IPPI/2 registró un crecimiento acumulado de 10,3%, el cual se ubicó un 0,5% por encima del IPPI/1. La diferencia entre las alzas acumuladas por los dos indicadores se amplía considerablemente cuando se comparan las cifras por división, lo cual se evidencia en el cuadro siguiente. CUADRO 13 VARIACIÓN ACUMULADA POR DIVISIÓN CIIU 2 -porcentajes- CIIU 2 IPPI/1 IPPI/2 Diferencia 31 6,2 7,1 0,8 32 7,3 11,2 3,6 33 5,8 4,5 -1,2 34 7,3 11,7 4,1 35 23,5 20,2 -2,7 36 12,1 11,2 -0,8 37 6,4 7,0 0,6 38 7,6 6,5 -1,0 TOTAL 9,8 10,3 0,5 TOTAL SIN COMBUSTIBLES 7,2 8,1 0,8 Esta falta de convergencia se acentúa en algunas industrias, a tal punto que el IPPI/2 registró crecimientos hasta un 50% mayores a los del IPPI/1 (ver CIIU 32 y 34). Adicionalmente, la diferencia del IPPI/2 respecto al IPPI/1 a nivel de índice general, que en 1999 resultó no significativa, se acentuaría con el tiempo, sin que sea posible predecir en cuántos años los crecimientos medios mensuales llegarían a ser estadísticamente distintos. 21 Por otra parte, se considera que el comportamiento que reflejaron los dos indicadores al excluir los combustibles de su canasta es más representativo de la verdadera evolución que experimentaron los precios al productor. Lo anterior en razón de que en 1999 RECOPE no participó en la actividad manufacturera nacional, pues importó VARIACIONES ACUMULADAS RESPECTO A ENERO 1999 porcentajes- todos los combustibles que vendió. 10 9 El ejercicio anterior mostró que la 8 7 diferencia entre los se acentúa crecimientos 6 5 acumulados cuando se 4 3 eliminan los combustibles (7,2% y 8,1% 2 para el IPPI/1 e IPPI/2), y casi alcanza un 0 1 F IPPI/2 punto porcentual durante los once meses M A IPPI/1 M J J A IPPI/1 sin combustibles S O N D IPPI/2 sin combustibles que se analizan. Esta diferencia comienza a tornarse importante, pues ya representa alrededor de un 10% de los crecimientos acumulados. 22 C. CONCLUSIONES Y RECOMENDACIONES 1. Las cifras oficiales divulgadas por el BCCR para 1999 son las del IPPI/1. El IPPI/2 no sustituirá los datos publicados porque esto podría prestarse para malas interpretaciones. Sin embargo, este punto no reviste mucha controversia a nivel del índice general ya que las pruebas estadísticas indicaron que no hay diferencia significativa en los estimadores de y ². 2. La mayor cantidad de productos e informantes incluidos en el IPPI/2 y especialmente las nuevas ponderaciones, permitirán un aumento considerable en la precisión de los datos mensuales, sobre todo en forma desagregada. 3. El IPPI/2 permite observar resultados por CIIU revisión 3, lo cual se considera una mejora importante respecto al IPPI/1 ya que, además de ser la clasificación que se utiliza internacionalmente, permite realizar análisis más precisos a nivel de dos dígitos de la clasificación pues la CIIU 3 contiene desgloses más amplios que la CIIU 2. 4. El nuevo índice se calcula con los precios básicos16 . Por tanto son precios que se recopilan en la primera etapa de venta de los artículos, no incluyen los impuestos sobre el producto ni lo correspondiente a transporte ni margen de comercialización. Se decidió utilizar precios básicos debido a las necesidades de valoración de las cuentas nacionales, pero esta situación no constituye una diferencia realmente importante respecto a los precios que se recababan anteriormente, porque son pocos los productos que tienen impuestos específicos y generalmente las tasas impositivas no varían. 5. Con el nuevo índice de precios de las exportaciones que se está construyendo en el DCS se capturarán los precios de los productos exportados con lo que, con base en el Cuadro de Oferta y Utilización de la nueva serie de cuentas nacionales, podría construirse un índice de precios para la industria que incluya ambos destinos de los productos. 6. A partir de enero 2000 en el IPPI/2 se hace la modificación pertinente a fin de excluir los combustibles de la canasta, lo anterior hasta que RECOPE reinicie su actividad productiva. En vista de lo anterior el nuevo indicador se publicará sin incluir las variaciones de precios de los combustibles, de manera que no se altere el propósito original de un índice de precios al productor. 16 Cabe aclarar que no en todos los casos logró identificar y eliminar los impuestos específicos ni el selectivo de consumo. 23 En resumen, y dado que: a. Las ponderaciones del IPPI/1 estaban desactualizadas, mostrando cambios importantes en algunas divisiones. b. El crecimiento del IPPI/2 supera en un 10% al del IPPI/1, calculando ambos índices sin combustibles.17 c. Los crecimientos mensuales a nivel de dos dígitos de la CIIU revisión 2 (y con mayor razón a niveles más detallados) presentan, en seis de las ocho divisiones, variancias significativamente distintas si se miden con el IPPI/1 o con el IPPI/2. d. Según la prueba de la significancia de la diferencia de las medias, las divisiones 32 y 34, presentaron crecimientos acumulados distintos según se estimen con uno u otro indicador. e. Es posible que las discrepancias a nivel del índice general se acentúen con el tiempo. f. El nivel medio y la variancia de las variaciones mensuales medias de los índices generales no resultaron significativamente diferentes. Se concluye que: i. Se justifica plenamente el cambio de base del Indice de precios al productor, con el objetivo de aumentar la precisión de las estimaciones mensuales del indicador y de cualquier variable derivada del mismo (con base en los puntos a,b,c,d,e). ii. El cambio de base se hizo en un momento apropiado, pues la validez del empalme de los indicadores se mantiene, según se desprende del punto f . 17 El objetivo de un índice de precios al productor es medir el cambio medio en los precios de los bienes producidos localmente. Por tanto es conveniente excluir los combustibles, tanto del IPPI/1 como del IPPI/2, en vista de que el país, en este momento, no los está produciendo. 24