Benchmarking de las microfinanzas en Mexico 2013-2014

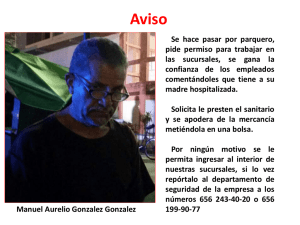

Anuncio