¿Los Servicios Financieros, un Servicio Público?

Anuncio

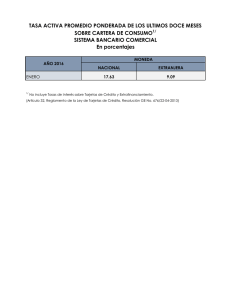

# 037 2014 informa boletín informativo de la asociación de bancos privados del ecuador ¿Los Servicios Financieros, un Servicio Público? Intermediación Financiera 18,8% 16,0% 9,6% 10,7% 13 9,2% 20 8,8% 12 8,9% 20 7,7% 11 • Entre 2006 y 2010, la contribución de la intermediación financiera al total recaudado se mantuvo alrededor de 8 y 9%. Pero desde el 2011, ha empezado a crecer y se ubicó en 2013 en 18,8%. 20% 18% 16% 14% 12% 10% 8% 6% 4% 2% 0% 20 • En 2013, las actividades que mayor recaudación generaron fueron comercio (22,7%), intermediación financiera (18,8%) y manufactura (17,1%) en relación a los impuestos recaudados por el SRI excluyendo IVA e ICE de importaciones. 20 10 E-mail: abpe1@asobancos.org.ec Contribución de la Intermediación Financiera a la Recaudación Tributaria* Valores expresados en porcentajes 20 09 Avenida República de El Salvador y Suecia, Edificio Delta 890, Piso 7 T: (593-2) 2466670 - 2466671 - 2466672 F: (593-2) 2466701 - 2466702 Quito - Ecuador ¿Sabía usted que...? 20 08 Asociación de Bancos Privados del Ecuador 20 07 continúa pág. 2 06 PRODUBANCO apoya las iniciativas de organismos especializados que realizan un trabajo serio, en beneficio del desarrollo de los grupos desprotegidos de la sociedad. PRODUBANCO refuerza permanentemente sus programas de Responsabilidad Social e involucra a sus grupos de interés en Proyectos como Formando Talentos. A través de este programa participan colaboradores de la Institución, quienes como voluntarios destinan unas horas de su tiempo y participan como facilitadores compartiendo su conocimiento financiero y experiencia en el programa Bancos en Acción, el mismo que está dirigido a estudiantes de último año de bachillerato, en coordinación con la fundación Junior Achievement. Como resultado del Programa “Bancos en Acción”, los mejores participantes continúan en el proceso pasando por otras herramientas de evaluación y entrevistas con Vicepresidentes del Banco, es así como se eligen a los mejores talentos. El Programa Formando Talentos financia los estudios de tercer nivel de estudiantes con excelente nivel académico y alto potencial. El entendimiento por parte de los Asambleístas Constituyentes de las características antes señaladas, fue precisamente, lo que evitó el error que habría supuesto el calificar de manera constitucional al servicio bancario como uno de carácter público, sin embargo de ello, al fragor de las discusiones, el concepto de una fuerte regulación al Sistema Financiero, necesario en toda sociedad, supuso la determinación de que ese servicio es uno de orden público. El “Orden Público” es uno de aquellos que la doctrina denomina como “conceptos jurídicos indeterminados”, tales como la “buena fe”, el “buen padre de familia”, etc. Su delimitación por lo tanto no es sencilla, sin embargo éste -el orden público- de manera genérica, de acuerdo a la doctrina mayoritaria, no supone sino la sujeción estricta a la normativa que rige determinada actividad, es decir implica que las disposiciones emitidas que regulan un servicio no son disponibles para las partes, siendo entonces mayor la potestad de regulación del Estado sobre el mismo. Es decir la caracterización de orden público recoge lo que se espera de la regulación estatal sobre la actividad bancaria, no así la noción de servicio público. No obstante la distinción entre los términos “Orden Público” y “Servicio Público”, con cierta regularidad se escucha el tratarlos como sinónimos e incluso confundirlos. Afortunadamente la doctrina y aún más las discusiones que en torno a dicha caracterización se efectuaron en la Asamblea Constituyente pudieran, en un Estado de Derechos y Justicia como el ecuatoriano, dilucidar con nitidez los objetivos que se pretendieron alcanzar con el actual artículo 308 de la Constitución que determina con meridiana claridad que el Sistema Financiero es un servicio de “orden público”. 20 Produbanco forma talentos En medio del debate para la elaboración de la Constitución de la República, a propósito de la redacción del actual artículo 308, se trajo a colación una antigua discusión en la doctrina del derecho administrativo y especialmente administrativo bancario. La discusión giraba en torno a si el servicio bancario debía ser calificado como un servicio público, equiparándolo a aquellos que de manera obligatoria son prestados por el Estado o si es un servicio privado, prestado por particulares, revestido evidentemente de un interés general y por ello con estrictos, fuertes y técnicos controles del poder público. El debate arriba planteado es de vieja data, no puede desconocerse que el servicio bancario implica la intermediación de recursos del público y por ello el bien a protegerlos por parte del Estado es uno de carácter general. La estabilidad del sistema de pagos, la fortaleza y solidez del sistema financiero es una preocupación de toda sociedad y por ello precisamente es que los organismos de control tienen como fundamental tarea preservarlos a efecto de beneficiar a la colectividad. No obstante lo indicado, el que exista un interés general detrás del servicio bancario, no lo torna a éste en un servicio público, las características de aquellos servicios que han sido “publificados” no son compartidos por el servicio bancario, así la obligatoriedad, generalidad, universalidad, continuidad, con frecuencia gratuidad o mínima tarifa, son ajenos a la actividad bancaria precisamente en aras de preservar con frecuencia su estabilidad y solidez, nada más ajeno, por ejemplo, al sistema bancario como el que éste se vea obligado a prestar un servicio a una persona que no debe o no puede, por razones de análisis de riesgos, ser calificado como cliente del sistema financiero. * Corresponde a los impuestos recaudados por el SRI. Excluye IVA e ICE importaciones www.asobancos.org.ec Fuente: SRI. Elaboración: ABPE – Departamento Económico. Quito - #37 - 2014 - Boletín Informativo de la Asociación de Bancos Privados del Ecuador Produbanco forma talentos continuación pág. 1 El Programa a la fecha cuenta con tres ediciones: En la primera edición 2010 – 2011 fueron beneficiados dos becarios: Ignacio Guarachi – Colegio Benalcázar, quien está cursando sus estudios en Administración de Empresas en el Tecnológico de Monterrey en México, y, José Francisco Tobar – Colegio Americano, quien está cursando sus estudios en Administración de Empresas y Derecho en el IE de España. En la segunda edición, año 2011 – 2012, contamos con dos Becarios: Lucas Maldonado – Colegio Americano, quien cursa sus estudios en Finanzas en la Universidad de Trinity de EEUU, y Samuel Veloz - Colegio San Gabriel, quien cursa sus estudios en Publicidad y Relaciones Públicas en la Universidad de Navarra – España. En la tercera edición, 2012 – 2013, contamos con una becaria: Bella Morales – Colegio Benalcazar, quien cursa sus estudios en Economía en la Pontificia Universidad Católica - Quito. Estos jóvenes talentos cuentan con el apoyo de tutores internos de la Institución y, una vez concluida su carrera asumirán responsabilidades a nivel ejecutivo en Produbanco. Fernando Pozo: “El sistema bancario seguir á buscando satisfacer las necesidades crediticias del sector productivo” ¿Qué tendencias se observan? Al inicio de 2013, a nivel local se vivió un proceso electoral que desaceleró en alguna medida la actividad económica, las medidas a las importaciones buscaron desincentivar el consumo; a nivel internacional, la crisis en Estados Unidos – sus problemas de endeudamiento- y la recesión en parte de Europa también tienen su influencia en el desarrollo del aparato productivo nacional. ¿Qué tan dinámico ha estado el crédito a los sectores productivos durante el último año? El desenvolvimiento del sistema bancario durante el año 2013 estuvo marcado por los efectos de varios cambios regulatorios implementados por el gobierno nacional y que tuvieron efecto en su gestión y resultados. La desaceleración respecto al año previo es evidente, en cartera total el crecimiento en 2012 fue de 15,3% y para el 2013 sólo de 9,3%. Lo propio ocurre en obligaciones con el público dónde el crecimiento en 2012 fue de 18% y en 2013 de 11,9%.El crédito comercial creció en un 13,5% a nivel de sistema bancario y para Banco Pichincha fue de 13%; cifras menores a las registradas en 2012 de 21,2% y 25,7%, respectivamente. ¿Existen sectores de la economía donde se observa un mayor dinamismo en comparación con otros? A nivel del sistema bancario, si se analiza el crédito por segmento se tiene para el comercial una colocación bruta de US$8.399 millones (13,5% de crecimiento), para el de consumo de US$6.112 millones (7,5% de crecimiento), para vivienda de US$1.444 millones (crece 3,6%) y para microcrédito US$1.299 millones (0,4%). Para Banco Pichincha, la cartera total ha registrado un incremento de 10,8% respecto a 2012, llegando a 5.380,2 millones de dólares con una participación de 31,2%. Por segmentos, el de mayor crecimiento fue el comercial que alcanzó una colocación de 2.228,1 millones de dólares, esto es 13,0% más que en 2012; el segmento consumo aumentó en 9,5% (1.957,1 millones de dólares); vivienda en 7,3% (574,2 millones de dólares); mientras que el segmento de microcrédito creció en 10,9% (620,8 millones de dólares). el de consumo 31,3%, el de vivienda 7,4% y el de microcrédito 6,7%. Para Banco Pichincha, comercial fue el 41,4%, consumo 36,4%, vivienda 10,7% y microcrédito 11,5%. ¿Se observan impactos en el financiamiento al sector productivo a partir de las regulaciones que el gobierno ha impuesto en el sector bancario? Las medidas gubernamentales como restricción a las importaciones, política de regulación de liquidez, operaciones gubernamentales sólo a través de la Banca Pública (implica salida de fondos públicos de la banca privada) y la Ley Orgánica de Redistribución del Ingreso para el Gasto Social de finales de 2012 tienen efecto en el nivel de fondeo disponible para colocación y la consecuente disminución de utilidades del sistema bancario y por tanto en su crecimiento patrimonial, lo que sin duda repercute en el crecimiento futuro del crédito. ¿Qué tendencias se pueden esperar para este año? El sistema bancario seguirá buscando satisfacer las necesidades crediticias del sector productivo y ayudar al crecimiento económico de los microempresarios que son un sector importante de la economía nacional. No obstante, existe cierta incertidumbre en el sector dado el nuevo Código Monetario y Financiero del que se ha estado hablando en los últimos días, pero que aún no ha sido socializado. ¿Qué porcentaje del financiamiento bancario total se destina al crédito productivo? Por composición, en el sistema bancario, el crédito productivo representó 54,6%, Glosario Fernando Pozo es Gerente General de Banco Pichincha y miembro del Directorio de la ABPE Crédito Productivo Corporativo.- Desde junio de 2009, incluye sectores con ventas anuales iguales o superiores a US$100 mil y con operaciones de crédito superiores de US$ 1 millón. Crédito Productivo Empresarial.- Desde junio de 2009, incluye asimismo aquellos sectores con ventas anuales de por lo menos US$100 mil, pero con operaciones de créditos superiores a US$200 mil y menores a US$1 millón. Crédito Productivo PYMES.- Incluye aquellos sectores con operaciones de crédito que sean menores o iguales a US$200 mil, otorgadas a personas naturales o jurídicas que cumplan con los parámetros de definición de créditos productivos. Crédito Comercial Corporativo.- Antes de junio de 2009, este segmento incluía a aquellos con ventas anuales de por lo menos de US$9,2 millones en servicios, US$5,7 millones en minas, Manufactura y Electricidad, US$14,7 millones en Comercio, US$2,6 millones en Construcción y US$1,9 millones en Agropecuario, silvicultura y pesca. Fuente: Banco Central del Ecuador. Elaboración: ABPE-Departamento Económico. Evolución de la Banca Privada Activos Totales y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes 35.000 30.000 25% 22,1% 21,5% 19,2% 18,0% 19,8% 25.000 15.000 10,3% 10.000 0 2004 2005 2006 2007 2008 Activos 2009 10% 5% 6,4% 5.000 2010 2011 2012 3.500 35% 30,5% 3.000 30% 2.500 15% 15,9% 16,1% 20.000 20% 16,8% Patrimonio Bancario y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes 2013 0% 2.000 25% 19,5% 16,4% 17,1% 1.500 19,1% 18,1% 11,5% 1.000 20% 10% 10,1% 500 0 15% 11,6% 5,0% 2004 2005 2006 Crecimiento Anual 2007 2008 Patrimonio 2009 2010 2011 2012 2013 5% 0% Crecimiento Anual Fuente: SBS. Elaboración: ABPE- Departamento Económico Fuente: SBS. Elaboración: ABPE- Departamento Económico Depósitos Totales y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes Crédito de Consumo y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes 30% 25.000 20.000 24,1% 23,9% 21,3% 15.000 25% 19,1% 16,0% 17,1% 15% 15,1% 10.000 11,9% 10% 5.000 0 20% 17,2% 5% 5,7% 2004 2005 2006 2007 2008 2009 Total Depósitos 2010 2011 2012 2013 0% 7.000 36,1% 6.000 40% 34,8% 34,5% 5.000 30,1% 35% 29,7% 30% 24,7% 25% 4.000 20% 3.000 13,4% 14,2% 2.000 10% 1.000 0 15% 7,4% 1,8% 2004 2005 2006 2007 2008 Consumo (personas) Crecimiento Anual 2009 2010 2011 2012 2013 5% 0% Crecimiento Anual Fuente: SBS. Elaboración: ABPE- Departamento Económico Fuente: BCE. Elaboración: ABPE- Departamento Económico Crédito a la Vivienda y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes Crédito a la Industria, otros sectores productivos y comercio y Crecimiento Anual - Sistema Bancario Privado Valores expresados en millones de dólares y en porcentajes 1.600 60% 56,1% 1.400 50% 1.200 40% 30,7% 34,4% 1.000 27,8% 28,0% 800 20% 11,9% 600 400 5,1% 10% 3,6% 0% 0,3% 200 0 30% -10% -9,6% 2004 2005 2006 2007 2008 Vivienda Fuente: SBS. Elaboración: ABPE- Departamento Económico 2009 2010 2011 Crecimiento Anual 2012 2013 -20% 12.000 10.000 30% 25% 21,8% 20% 16,3% 17,5% 6.000 15% 12,5% 10% 6,9% 5% 7,0% 3,5% 2.000 0 35% 26,6% 8.000 4.000 40% 35,4% 0% -5% -5,3% 2004 2005 2006 2007 2008 2009 2010 Industria, otros sectores productivos y comercio Fuente: SBS. Elaboración: ABPE- Departamento Económico 2011 2012 2013 Crecimiento Anual -10% Quito - #37 - 2014 - Boletín Informativo de la Asociación de Bancos Privados del Ecuador El Sistema Financiero Privado otorgó más de 14.000 millones de dólares par a el sector productivo del país en 2013 $14.165 MILLONES PARA SECTORES PRODUCTIVOS CORPORATIVO 9.956 millones de dólares PYMES 2.081 millones de dólares EMPRESARIAL 2.128 millones de dólares A lo largo de 2013, el Sistema Financiero Privado desembolsó un total de US$14.165 millones en volumen de crédito a los sectores productivos. Esto fue desembolsado a micros, pequeños, medianas y grandes empresas del país. El sector productivo fue a lo largo de 2013, el sector con mayor dinámica en la solicitud de créditos, con un crecimiento anual de 11,70%. Es por esto que a diciembre del año pasado, se incrementó la demanda de recursos por parte de las pymes, del sector corporativo y del sector empresarial, siendo así el segmento de crédito productivo el único en aumentar su número de operaciones, en un 6,36% y sumando un total de 234.735 operaciones. Para contribuir al desarrollo productivo del país, se destinó US$9.956 millones para el sector productivo corporativo, teniendo éste el mayor crecimiento anual, seguido por las PYMES con US$2.081 millones recibidos y finalmente el segmento empresarial con US$2.128 millones. Presidente del Directorio ABPE(e): Ing. Leonardo Burneo Muller En relación a la Banca Privada, ésta fue el principal subsistema en otorgar crédito al sector productivo. De los 14 mil millones para sectores productivos, casi 98% de ese volumen crediticio se originó en el sistema bancario privado. Para el segmento productivo corporativo y empresarial, la banca privada contribuyó casi con la totalidad del volumen de crédito otorgado en el todo el sistema financiero. Mientras que en el productivo de PYMES, un 93% se originó en los bancos privados. En relación a la demanda de recursos para sectores productivos, la banca privada realizó el 83% del total de operaciones, con un total de 195 mil. Analizando por segmentos productivos, prácticamente la totalidad para corporativo y empresarial se originó en los bancos privados, mientras que para PYMES fue un poco menos de tres cuartas partes del total de operaciones realizadas. Fuente: Banco Central del Ecuador Director Ejecutivo ABPE: Econ. César Robalino Gonzaga Analista Económica ABPE: Carolina Landín Chérrez Asesoría comunicacional: Ana María Correa Diseño y diagramación: Marco V. Garzón M. / GAIA / +593 99 921 5227 / info@marcogarzon.com SECTORES DESTACADOS