RAA - Chaglia Becerra, Mirja Irené

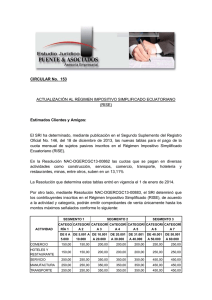

Anuncio